Warren Buffett verrät sein 51-Millionen-Geheimnis

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Wie jedes Jahr sind auch am Samstag wieder zehntausende Börsenfans und Anleger in das eher beschauliche Omaha im US-Bundesstaat Nebraska gereist, um den Ausführungen von Starinvestor Warren Buffett auf der jährlichen Hauptversammlung seiner Beteiligungsholding Berkshire Hathaway zu lauschen.

Die Aktionäre, von denen viele im Laufe der Jahre durch den Erfolg von Berkshire Hathaway ebenfalls einen beträchtlichen Wohlstand erreicht haben, wurden auch dieses Mal nicht enttäuscht. In bekannt witziger Art beantworten der 87-jährige Milliardär und der bereits 94-jährige Vizechef Charles Munger die Fragen zahlreicher Anleger.

Noch vor Beginn der Fragerunde berichtete Warren Buffett von seinen ersten Erfahrungen am Aktienmarkt und verriet sein Geheimnis, wie man 10.000 Dollar kinderleicht in 51 Millionen Dollar verwandeln kann.

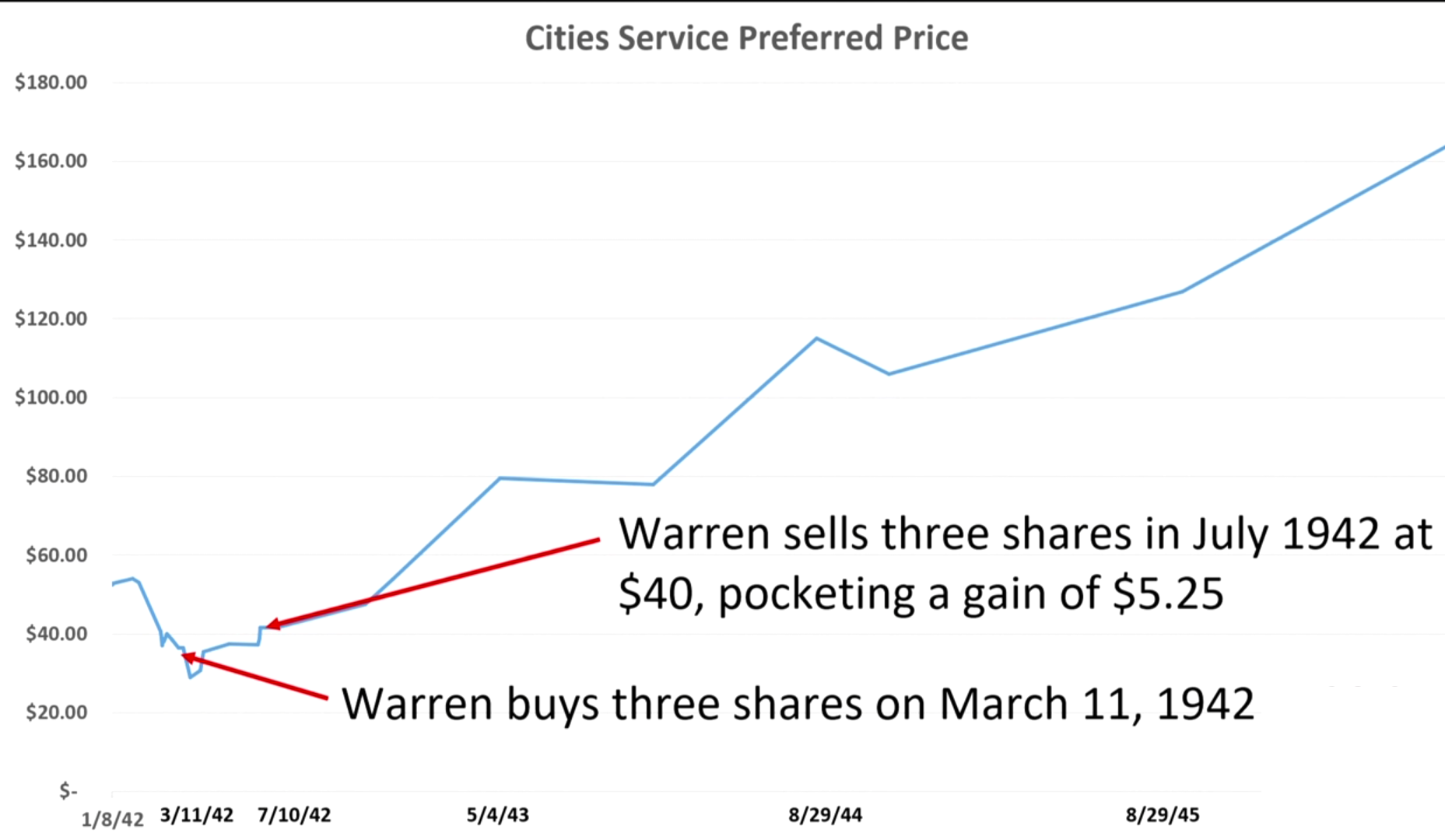

Am 11. März 1942 ließ der damals 11-jährige Warren Buffett seinen Vater drei Vorzugsaktien des Unternehmens Cities Service zum Kurs von 38,75 Dollar kaufen. Die USA waren gerade in den Zweiten Weltkrieg hineingezogen worden und ständig gab es schlechte Nachrichten aus dem Pazifik, wo die Japaner US-Stellungen geradezu überrannten. Entsprechend sanken die Kurse, und der junge Warren Buffett kam in den Genuss günstiger Einstiegskurse. Buffett freute sich nicht schlecht, als er die Aktien vier Monate später zu einem Kurs von 40 Dollar verkaufte und damit einen Gesamtgewinn von 5,25 Dollar erzielte.

Doch beim Versuch, den richtigen Ausstiegszeitpunkt zu finden, lag Buffett trotzdem daneben, schließlich kletterte die Aktie nur zwei Jahre später in den dreistelligen Bereich.

Das bringt Buffett zu einer seiner wichtigsten Erkenntnisse: Es ist unmöglich und nicht nötig, den Aktienmarkt zu timen. Anleger sollten gar nicht erst versuchen, den richtigen Ausstiegszeitpunkt zu finden, sondern lieber das langfristig exponentielle Wachstum des Aktienmarktes für sich arbeiten lassen.

Wie stark Anleger von einem langfristigen Anlagehorizont profitieren können, wenn sie in produktive Vermögenswerte wie Unternehmensaktien investieren, macht Buffett an einem einfachen Beispiel klar: Hätte ein Anleger am 11. März 1942 einen Betrag von 10.000 Dollar in einen (damals noch nicht existenten) langweiligen Indexfonds mit einem Querschnitt amerikanischer Aktien investiert, hätte sich das Geld bis heute in den unglaublichen Betrag von 51 Millionen Dollar verwandelt. Einfach durch die Investition in einen breiten Aktienkorb und die notwendige Geduld, die Position nicht vorzeitig zu verkaufen. Der Anleger hätte keine Arbeit gehabt und gar nicht erst versuchen müssen, Unternehmensbilanzen zu lesen oder die Geldpolitik der US-Notenbank zu verstehen, sagt Buffett.

Aktien sind Anteilsscheine von Unternehmen, und Unternehmen sind produktive Vermögenswerte. Unternehmen erwirtschaften Gewinne und reinvestieren diese Gewinne ins Geschäft, um künftig noch mehr Gewinne erzielen zu können oder schütten die Gewinne an die Anleger aus, so Buffett.

Anleger sollten produktive Vermögenswerte immer unproduktiven Vermögenswerten wie Gold vorziehen, rät Warren Buffett. Denn wer damals einen unproduktiven Vermögenswert wie Gold gekauft hätte, hätte heute nur die gleiche Menge an Gold, die er auch damals besessen hat. In Dollar gerechnet wäre das damals für 10.000 Dollar gekaufte Gold heute zwar rund 400.000 Dollar wert, der Gewinn wäre aber mehr als 100-fach geringer ausgefallen als bei der Investition in einen Indexfonds, der einen breiten Aktienkorb amerikanischer Unternehmen abbildet. Anders als unproduktive Vermögenswerte wie Gold erwirtschaften Unternehmen Gewinne und reinvestieren diese ins Geschäft oder schütten sie an die Aktionäre aus.

Anleger sollten den Wert einer Investition immer daran messen, was diese Investition produziert, rät Buffett. Ganz egal, ob es sich bei der Investition um Aktien, eine Farm oder eine Immobilie handelt. Ein Unternehmen oder eine Farm kann Gewinne abwerfen, als Immobilieneigentümer kann man Mieten kassieren. Aber Gold produziert nichts.

Anleger sollten nicht auf Untergangspropheten hören und gar nicht erst versuchen, durch richtiges Timing Gewinne am Aktienmarkt zu erzielen, rät Buffett. Eigentlich könne ein Anleger nur zwei große Fehler machen: Zum falschen Zeitpunkt von Aktien begeistert zu sein oder die falsche Aktien kaufen. Aber wer über einen längeren Zeitraum in einen breiten Querschnitt amerikanischer Unternehmen Geld investiere, könne auf lange Sicht gar nicht falsch liegen, betont Buffett.

Zum Erscheinungszeitpunkt dieses Artikels läuft die Hauptversammlung von Berkshire Hathaway noch und kann hier live verfolgt werden.

Lesen Sie auch:

Ich halte eine durchschnittliche Rendite von 11,89% im Jahr für unrealistisch. Diese bräuchte es aber um in den 76 Jahren (von 1942-2018) aus 10.000$ 51Millionen zu machen.

Das damalige amerikanische Durchschnittseinkommen lag bei etwa 500 Dollar im Jahr. Da musste man also schon 20 mal das Jahreseinkommen investieren. Man musste also schon wohlhabend sein. Buffett ist ein Schlitzohr!

Laut US-Inflationsrechner waren 10.000 $ damals soviel wert wie heute 153.000 $. Wer also mit 20 über diese Mittel verfügt hat und in ein breit gestreutes Portfolio investierte ist nach einigen Jahrzehnten tatsächlich Millionär. Vorausgesetzt man musste für Familiengründung oder Hausbau nichts herausnehmen.

Das ist doch wirklich nicht diese Headline wert also bitte!!!

Ich stimme der Message hab durchaus zu, dass Aktien einen großen Anteil am Portfolio haben sollten. Aber wer immer dieses Hohelied singt sollte sich mal den inflationsbereinigten Dow-Chart ansehen. Da gabs einige 20-30 Jahre andauernde Durststrecken. Und wer glaubt denn wirklich, dass die USA das 21. Jahrhundert ebenso dominieren wie das vergangene?

Die Erkenntnis über das Anlage Beispiel von Warren Buffet ist wirklich

schockierend einfach ;

Es ist der exponentielle Zins u. Zinses Zins Effekt.

(auch Dividenden- und Gewinn- Wiederanlage Effekt)

Ich werde das meinem Sohn erzählen und meinem Vater bestätigen und auch genauso weitergeben.

Das einzige Problem, das wir alle haben ist, dass wir finanziell nackt auf die Welt kommen. - auch Warren Buffett -

Sogar Warren hatte am 11. Mrz. 1942 "seinen Vater drei Aktien kaufen lassen",

war also zu diesem Zeitpunkt - mit 18 - auch klamm.

Sein 10.000 $ Beispiel beginnt mit dem Wort "hätte jemand",

- wurde also auch ohne Cash - doziert .

Wir erkennen, das größte Problem, automatisch wohlhabend zu werden , ist die Cashposition - am Anfang - und die Wiederanlage ;

Der sogenannte Josepfs Pfennig bei Christi Geburt vor 2018 Jahren eingezahlt und niemals entnommen oder verbraucht.

Wie kann man also Cash generieren ?

-Ganz einfach, : Es gibt vier Möglichkeiten vom Nullpunkt wegzukommen :

1. Durch harte , eigene Arbeit und Viel wegsparen/anlegen infolge eines bescheidenen Lebensstiles,

2. Durch erben von den , bzw. kluges investieren der Eltern und frühes Anlegen;

3. Durch heiraten einer reichen Frau, oder eines Millionärs, der bereits Cash hat.

4. Durch spekulieren , - am Anfang auf Kredit, mangels Cash.

Andre Kostolany meinte zum letzten Punkt.

Wer sehr viel Geld hat kann spekulieren.

Wer etwas Geld hat darf nicht spekulieren.

Wer kein Geld hat muss spekulieren. ;-)

Kosto sagt aber auch : "Ich kann Ihnen nicht sagen wie Sie schnell reich werden;

aber ich kann Ihnen sagen wie Sie schnell arm werden -

- indem Sie versuchen, schnell reich zu werden !"

1942 als Warren Buttett seine ersten drei Aktien kaufte, begannen die Probleme der Deutschen erst so richtig. Sie verbrannten zu der Zeit so viel Cash , Infrastruktur und Produktionsmittel, wie die Welt zuvor noch nie gesehen hatte.

1945 waren Sie fertig damit und sowas von platt wie man nur sein konnte.

Cash war damals so viel vorhanden, dass man es in Schubkarren beförderte.

Der Wert war entsprechend .

Am 20 Juni 1948 begann mit der zweiten Währungsreform seit 1923 ein neuer

Cash Beginn. Dieser Neuanfang bestand für jeden Deutschen darin

in bar 40,- + 20,- D-Mark "geschenkt" zu bekommen.

(dieses Starterpaket würde man heute Helikoptergeld nennen )

Davon musste man aber noch leben, wohnen, essen und investieren.

Für Sparen und das berühmte Anlage- Cash (die 10.000,- $ !) war da nicht mehr Viel drin. Schutt und Asche waren dafür genügend vorhanden.

Trotzdem hat mir mein Vater zur Geburt anno1953 auf ein Sparbuch der "Volks"bank 5,- DM eingezahlt ( zu 4 %). Davon und von seinem Produktiv Vermögen aus den 50er Jahren lebe ich heute noch -exponentiell - . Danke, Pa.

Ich kann also bestätigen : Es funktioniert !

Man muss nur von seinem Existenz Minimum (60,- DM ) etwa 10 % beiseite legen, zusätzlich hart arbeiten und immer wieder die Gewinne anlegen .

Nach 20 Jahren darf man dann mal mit dem Mercedes des Papas fahren.

Im Wirtschafts Wunder Land Deutschland.

Ganz einfach also !

Nur anfangen muss man , -

möglichst bald.

alles Bla bla .... Timming ist möglich ! wer keine Zeit oder Lust hat der Timed nicht und kaut an seiner Zigarre .. tolles Geheimnis ! .. da müssten ja alle Millionäre geworden sein ...

ja einfach 10,000 anlegen 70 jahre warten, verkaufen, und am Tag danach sterben

aber wenn ihr beide so antwortet, warum überhaupt seid ihr hier angemeldet?

guter alter Mann

Der Mann hat recht und wir alle die ihm über die Jahre gefolgt sind sind wohlhabend geworden. Der Kommentar zu Gold gefällt mir gut. habe mich vor Jahren zu einem NYSE Acra Gold bugs ETF hinreißen lassen.... immer noch 7k minus.