Warren Buffet mag kein Gold - Geht die Hausse weiter?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Warren Buffet hasst Inflation, Gold mag er trotzdem nicht. Seiner Meinung nach ist es eine nutzlose Anlageklasse, die kaum einen Nutzen erbringt und keine Dividenden abwirft. Wer Gold kauft, müsse darauf spekulieren, dass einige Jahre später ein anderer Anleger mehr dafür bezahlt. Nur auf diesem Weg könne Gold als Anlageklasse Gewinne erbringen, weshalb er Investitionen in das Edelmetall ablehnt. George Soros hat die Kursentwicklung beim Gold jüngst als "Superblase" bezeichnet. Sein Hedgefonds LLC hat nach Angaben der US-Börsenaufsicht SEC im ersten Quartal 2011 fast seine gesamten Goldbestände im Wert von 800 Millionen US-Dollar verkauft. Grund genug der Frage nachzugehen, ob die Goldhausse zu Ende ist.

Langfristig inflationsneutral

Gold wird von vielen unterschiedlichen Faktoren wie der Inflationsentwicklung oder der physischen Nachfrage für technische Anwendungen oder die Schmuckherstellung beeinflusst. Nach Datenmaterial des World Gold Council erfüllt Gold in langfristiger Hinsicht die Funktion des Inflationsschutzes. Eine Unze Gold hat im Jahr 1900 durchschnittlich 21,00 US-Dollar gekostet. Bei konstanter Kaufkraft entsprach dies im Jahr 1991 etwa 365 US-Dollar je Unze, was auch dem damaligen Goldkurs entsprach, der damit über einem Zeitraum von fast 100 Jahren inflationsneutral gepreist war. Mittelfristig sind erhebliche Abweichungen vom inflationsneutralen Preis zu verzeichnen. So wurde die aktuelle Goldpreisrallye durch die expansive Geldpolitik der US-Notenbank und die globale Schuldenkrise ausgelöst. In unsicheren Zeiten und Phasen aufkommender Risikoaversion profitiert das Edelmetall überproportional.

US-Inflationsdaten fragwürdig

Die US-Regierung zeigt bei der Erhebung statistischer Daten seit langem eine große Kreativität. So wurde in der Vergangenheit mehrfach die Berechnung der US-Verbraucherpreise auf statistisch unsaubere Weise verändert, da die US-Regierung die Inflationsraten niedriger ausweisen will als sie tatsächlich sind. Die US-Politik hat drei Möglichkeiten das Haushaltsdefizit zu lösen. Man erhöht entweder die Steuern, senkt die Ausgaben oder geht den Weg der Inflation. Letzterer ist am einfachsten zu beschreiten.

USA: Land unbegrenzter Schulden

Die USA haben offiziell ihre zulässige Schuldenobergrenze von 14,3 Billionen US-Dollar erreicht. Ab dem 2. August 2011 können die USA ihre Rechnungen nicht mehr begleichen, da die US-Regierung dann keine neuen Schulden mehr aufnehmen darf. Die Rating-Agentur S&P hat mit dem Entzug der Bonitäts-Bestnote „AAA“ gedroht. Papiergeldsysteme sind nur durch Vertrauen gedeckt und die Geldvermehrung erfolgt in den USA nach Gutsherrenart. Gold dagegen kennt keine Leistungsbilanz- oder Staatsdefizite und kann von opportunistischen Politikern preislich nicht manipuliert werden.

China stockt Goldbestände auf

Nach Datenmaterial des World Gold Council stockt die chinesische Zentralbank ihre Goldbestände weiter auf. Demnach ist die Nachfrage seitens der Zentralbank per Ende Q1/2011 um 47 Prozent gegenüber dem Vorjahreszeitraum gestiegen. China setzte zunehmend auf eine Diversifizierung vom US-Dollar und stellt die Wirtschaft mit Goldkäufen auf breitere Füße. Ein Verkauf der jüngst erworbenen Goldbestände ist in den nächsten Jahren ausgeschlossen. China hat seine Goldproduktion im ersten Quartal 2011 um 4,6 Prozent gegenüber dem entsprechenden Vergleichsquartal des Vorjahres gesteigert. Nach Angaben des größten staatlichen Goldproduzenten China National Gold Group soll die Jahresproduktion innerhalb der nächsten drei Jahre auf 400 Tonnen pro Jahr erhöht werden. Letztes Jahr betrug die Jahresproduktion noch 341 Tonnen. Dennoch bleibt China auch in 2011 ein Nettoimporteur des Edelmetalls, da der steigenden Goldproduktion eine steigende chinesische Nachfrage gegenüber steht.

Dollar fällt, Gold steigt

Die expansive Geldpolitik der US-Notenbank und die Inflationierung des US-Dollar wird fortgesetzt. Zwischen dem US-Dollar und der Goldentwicklung besteht eine inverse Beziehung.

Notenpresse an = Dollarmenge steigt = Inflation steigt = Goldkurs steigt = Dollarkurs sinkt

Den Goldanlegern entgehen auf dem aktuell niedrigen Zinsniveau keine sicheren Zinszahlungen, da Staatsanleihen keine Anlagealternative stellen. Vor dem Jahr 2012 sind in den USA keine Zinserhöhungen zu erwarten. Gold dient als vielbeschworener „Sicherer Hafen“. Vor einer Lösung der globalen Schuldenkrise und einer Wende bei der Zinspolitik wird die Goldhausse nicht zu Ende gehen.

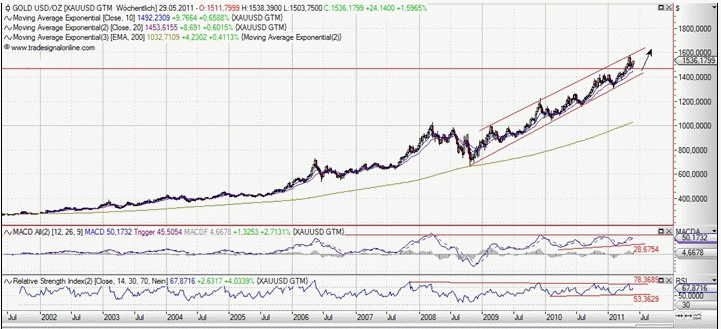

Charttechnik

Mittelfristig dürfte Gold einen neuen Anlauf auf die Rekordmarke starten. Vom Januar-Verlaufstief 2011 bis zum Allzeithoch im Mai legte Gold in der Spitze in nur vier Monaten fast 20 Prozent zu. Nach dem Allzeithoch bei 1.576,52 US-Dollar erfolgte ein scharfer Abverkauf, der zu einem Verlaufstief bei 1.462,00 US-Dollar führte. Seitdem hat der Kurs wieder die Oberseite im Visier und in der letzten Woche ein Drei-Wochenhoch erreicht, so dass der nächste große Widerstand beim Allzeithoch liegt. Unterhalb des Verlaufstiefs von 1.462,00 US-Dollar wäre nochmals ein Rückgang bis etwa 1.400,00 US-Dollar und damit ein Test der Unterseite des intakten Aufwärtstrendkanals möglich. Der Mitte 2008 etablierte langfristige Aufwärtstrend bliebe auch dann noch intakt.

Jens Lüders - Technischer Analyst und Redakteur bei GodmodeTrader.de

Meine Artikel erscheinen regulär im Forex & CFD Report, den Sie dauerhaft kostenlos abonnieren können: http://bit.ly/iV0iWH

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.