Vor diesem Hedgefonds hat die ganze Branche Angst

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Nur noch wenige heutige Marktteilnehmer erinnern sich an das Debakel des Hedgefonds Long-Term Capital Management (LTCM), dessen Schieflage im Jahr 1998 wegen extrem großer Positionen das gesamte Finanzsystem bedrohte. Der Fonds war mit sehr großen Hoffnungen gestartet und hatte unter seinen Direktoren sogar die beiden Nobelpreisträger Myron S. Scholes und Robert Carhart Merton, die zusammen mit Fischer Black das Black-Scholes-Modell zur Optionspreisberechnung entwickelt hatten.

LTCM nutzte minimale Ineffizienzen am Markt, also geringste Fehlbewertungen von Assets relativ zueinander, um Geld zu verdienen. Der Fonds spekulierte zum Beispiel darauf, dass sich minimale Bewertungsunterschiede bei verschiedenen Aktiengattungen des selben Unternehmens mit der Zeit wieder ausgleichen würden. Da LTCM auf kleinste Kursänderungen spekulierte, musste der Fonds riesige Hebel einsetzen, also sehr große Mengen an Fremdkapital, um überhaupt Geld zu verdienen. Die Strategie von LTCM wurde im Nachhinein auch so beschrieben: Mit einem unvorstellbar großen Staubsauger wurden kleinste Centbeträge aufgesaugt, die sonst niemand sehen konnte und die vor einem heranfahrenden Bulldozer lagen. In den ersten drei Jahren verdiente LTCM wegen des hohen Hebels phänomenale Renditen von 21 %, 43 % und 41 %. Doch dann wurden die hohen Hebel dem Fonds zum Verhängnis: Als der Markt sich unter anderem wegen der Russlandkrise auf einmal nicht mehr so verhielt wie in den Jahren zuvor, hatte der Fonds nur minimale Reserven, um die Schwächephase zu überstehen. Unter Vermittlung der US-Notenbank Fed mussten schließlich mehrere internationale Großbanken den Hedgefonds retten, der im Jahr 2000 komplett abgewickelt wurde.

In seiner kritischsten Phase hatte LTCM einen Hebel von über 25. Die Anlagesumme des Fonds war also 25-mal so hoch wie das Eigenkapital. Im Umkehrschluss reichte ein Verlust von unter 4 % der angelegten Gelder aus, um das gesammte Eigenkapital des Fonds aufzuzehren.

Fast 20 Jahre nach dem Ende von LTCM droht sich die Geschichte zu wiederholen. Inzwischen gibt es nämlich einen Hedgefonds, der es zwar in vielerelei Hinsicht bisher nicht ganz mit LTCM aufnehmen kann, der aber bereits ein halbes Jahr nach seinem Start durch einen sehr hohen Hebel (und nebenbei minimale Renditen) auffällt. Es handelt sich um den Fonds ExodusPoint, der 2017 gegründert wurde und erst seit Juni 2018 die ersten Positionen am Markt hält. ExodusPoint war das größte Hedgefonds-Startup jemals, denn mehr als acht Milliarden Dollar wurden bereits kurz nach dem Start in den Fonds gepumpt.

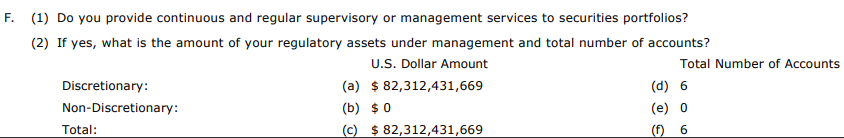

Der Hebel von ExodusPoint liegt inzwischen bei fast zehn zu eins. So hat der Fonds nach eigenen Angaben ein Vermögen von 8,3 Milliarden Dollar, mit dem aber Positionen am Finanzmarkt in Höhe von 82,3 Milliarden Dollar gehalten werden, wie das Internetportal Zerohedge berichtet.

Im Umkehrschluss würde ein Verlust von ungefähr 10 Prozent auf die Anlagesumme des Fonds ausreichen, um das gesamte Eigenkapital zu vernichten und den Fonds in eine Schieflage zu bringen. Das könnte aber durchaus auch für größere Turbulenzen am Finanzmarkt sorgen, wenn Positionen in einer Größenordnung von 82,3 Milliarden Dollar innerhalb kurzer Zeit aufgelöst werden müssen.

Trotz der hohen Leverage fiel ExodusPoint schon wenige Monate nach seinem Start durch eine ausgesprochen magere Rendite auf. So konnte der Fonds offenbar in den ersten sieben Monaten, in denen Gelder angelegt wurden, nur ein Plus von 0,6 Prozent erzielen.

Ein Blick in die Filings bei der Börsenaufsicht SEC offenbart zudem, dass ExodusPoint vor allem Positionen hält, die zumindest auf den ersten Blick wenig innovativ wirken: Die größte Position in US-Wertpapieren Ende 2018 war nichts anderes als ein ETF auf den Leitindex S&P 500, die zweitgrößte Position waren Aktien von Altaba (des Betreibers der Börsenportals Yahoo). Allerdings liegt ein Großteil des Vermögens nicht direkt in US-Wertpapieren, denn die belaufen sich nur auf rund 1,4 Milliarden Dollar, während insgesamt aber mehr als 82 Milliarden Dollar (für nur sechs unterschiedliche Kunden!) verwaltet werden.

Fazit: ExodusPoint ist zum aktuellen Zeitpunkt ein Mysterium. Der Fonds fällt bisher durch einen sehr hohen Hebel und magere Renditen auf, während gleichzeitig unklar ist, in welchen Wertpapieren ein Großteil des investierten Vermögens steckt. Sollte der Fonds in Schieflage geraten, könnte das durchaus auch Auswirkungen auf den Gesamtmarkt haben. Aktuell, das muss an dieer Stelle aber auch betont werden, gibt es keine konkreten Anzeichen dafür, dass ExodusPoint in Schieflage geraten könnte.

Sie interessieren sich für spannende Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

Ich will nicht vom Thema ablenken, es betrifft es aber letztendlich doch die äußerst fragile Situation des Finanzmarktes. Vor wenigen Tagen ging es im Stream um eine Studie des IWF über mögliche Negativzinsen auf Bargeld.

Allein dieser Gedankengang offenbart doch die mittlerweile bedenklich fortgeschrittene Ausweglosigkeit der handelnden Akteure! Die Einschläge kommen nun mit der nächsten Studie des IWF immer näher.

IWF warnt vor Gold als Brandbeschleuniger für Finanzkrisen

https://www.welt.de/finanzen/article189408169/Krisenwaehrung-Schadet-Gold-der-Weltwirtschaft.html

Man überlege- Gold als Krisenverstärker. Nicht nur das die unübersehbaren Manipulationen des Goldpreises nachträglich legitimiert werden, eine der letzten Möglichkeiten sein sauer Erspartes vor dem Zugriff zu sichern, wird kriminalisiert. Die Denke des IWF: "Bargeld ist für organisierte Kriminalität und Terror verantwortlich; Gold für Währungskrisen".

Dafür soll Papiergeld , beliebig reproduzierbar und ebenso schon über mehr als ein Jahrzehnt über den Zins manipuliert, letztendlich als Konkursmasse für eine verfehlte Politik her halten.Damit könnte man andere Staaten entschulden.Nicht genug , das die Forderungen der Bundesbank gegenüber den Schuldner in der EU allein jetzt schon 966 Mrd. Euro betragen.

Das sagte einer der es wissen muss:

“Ohne Goldstandard gibt es keine Möglichkeit, Ersparnisse vor der Enteignung durch Inflation zu schützen. Dann gibt es kein sicheres Wertaufbewahrungsmittel (…) Die Finanzpolitik des Wohlfahrtsstaates macht es erforderlich, dass es für Vermögende keinen Weg gibt, sich zu schützen. Das ist das schäbige Geheimnis der Wohlfahrtsstaats-Tiraden gegen das Gold. Defizitfinanzierung ist schlichtweg eine Maßnahme zur ‘versteckten’ Enteignung von Vermögen.”

Alan Greenspan, Fed-President (Aufsatz “Gold and Economic Freedom”, 1966)

Nun ist der Goldstandard schon längst abgeschafft, die zur Deckung des Papiergeldes notwendige Menge weder real vorhanden,noch zukünftig generierbar.Und sicher ist der Besitz von Gold auch nicht, so kann es wie bereits in der Vergangenheit verboten werden.

Als Versicherung und ein Baustein einer umfangreicheren Absicherung sind Gold /Silber / Palladium über weitere andere Sachwerte absolut sinnvoll.

Der Euro im Dauerrettungsmodus und eine EZB die ihre Munition verschossen hat, weil sie keine Zinsen zur Ankurbelung einer erwarteten Rezession senken kann.

"Gold ist Geld, alles andere ist Kredit / „Gold ist Geld und nichts anderes.“ John Pierpont Morgan, (US-Bankier (1837-1913)

Wie viele Währungen kennt die mehrere Tausend Jahre währende Finanzgeschichte, wie installiert so vergangen. Ein Blick zurück in die Geschichte: Eine Nation, welche ihr Territorium und seine Währung nicht schützen konnte,hatte wenn überhaupt , eine bittere Zukunft!

Und was für Papiergeld unbedingt notwendig ist, ist das Vertrauen in die Zukunft.Und diese ist den Akteuren mit ihren abstrusen Denkmodellen wohl bereits abhanden gekommen.

Wen interessierts - auf der Müllhalde von Rettungsschirmen und Notenbankbilannzen ist unendlich viel Platz....