Vergangene Performance ist kein Indikator für zukünftige Performance

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Dieser Disclaimer gehört zu jenen, die man regelmäßig liest. Hat man ihn mehrfach gelesen bzw. überfolgen, ignoriert man ihn irgendwann gänzlich. Dabei wurden selten wahrere Worte geschrieben. Vergangene Performance sagt sehr wenig über die Zukunft aus.

Auch wenn das eigentlich fast jedem klar ist, so fällt es doch schwer, das zu akzeptieren, insbesondere, wenn man Charts präsentiert bekommt, die einen schönen, konstanten Trend zeigen. Chart 1 zeigt einen solchen Trend. Es handelt sich um den Kursverlauf der Walt Disney Aktie. Einen schöneren Aufwärtstrend gibt es kaum. Da wird so mancher Anleger schwach und extrapoliert diesen Trend in die Zukunft. Das ist ein Fehler.

Wer die Disney Aktie im Juli 2015 kaufte, musste innerhalb von 3 Wochen eine Korrektur von fast 30 % verkraften. Zwischen Ende 2011 und Sommer 2015 war der bis dahin größte Rücksetzer bei 12 %. Der Trend wurde mit dem Einbruch 2015 klar gebrochen. Da war keine Spur mehr von einem schönen Aufwärtstrend.

Obwohl solche drastischen Kursänderungen jederzeit vorkommen können, lassen wir uns gerne von der vergangenen Kursentwicklung blenden und gehen fast automatisch davon aus, dass es immer so weitergehen wird. Hinzu kommen noch Börsenweisheiten wie „the trend is your friend.“

Diese Börsenweisheit ist nicht falsch. Man muss sie allerdings in Perspektive setzen. Je länger ein Trend bereits andauert, desto unwahrscheinlicher wird seine Fortsetzung. Einen 50 Jahre währenden Bullenmarkt hat noch niemand gesehen. Dafür gibt es gute Gründe.

Jeder Trend bricht irgendwann. Ist ein Trend neu und frisch, kann er sich problemlos Wochen, Monate und Jahre fortsetzen. Geht ein Trend in die Jahre, dann wird es schon kritisch. Das gilt vor allem für die relative Entwicklung. Disney hat viele Jahre lang den Markt outperformt. Davon ist jetzt keine Rede mehr.

Die Schwierigkeit auf Dauer eine Outperformance zu generieren gilt für Einzelaktien ebenso wie für Indizes, Fonds und ETFs. S&P Global Research bringt dazu seit einiger Zeit regelmäßig ihre sogenannte Persistence Scorecard heraus. Sie zeigt wie gut Trends und Outperformance halten. Das Ergebnis ist katastrophal.

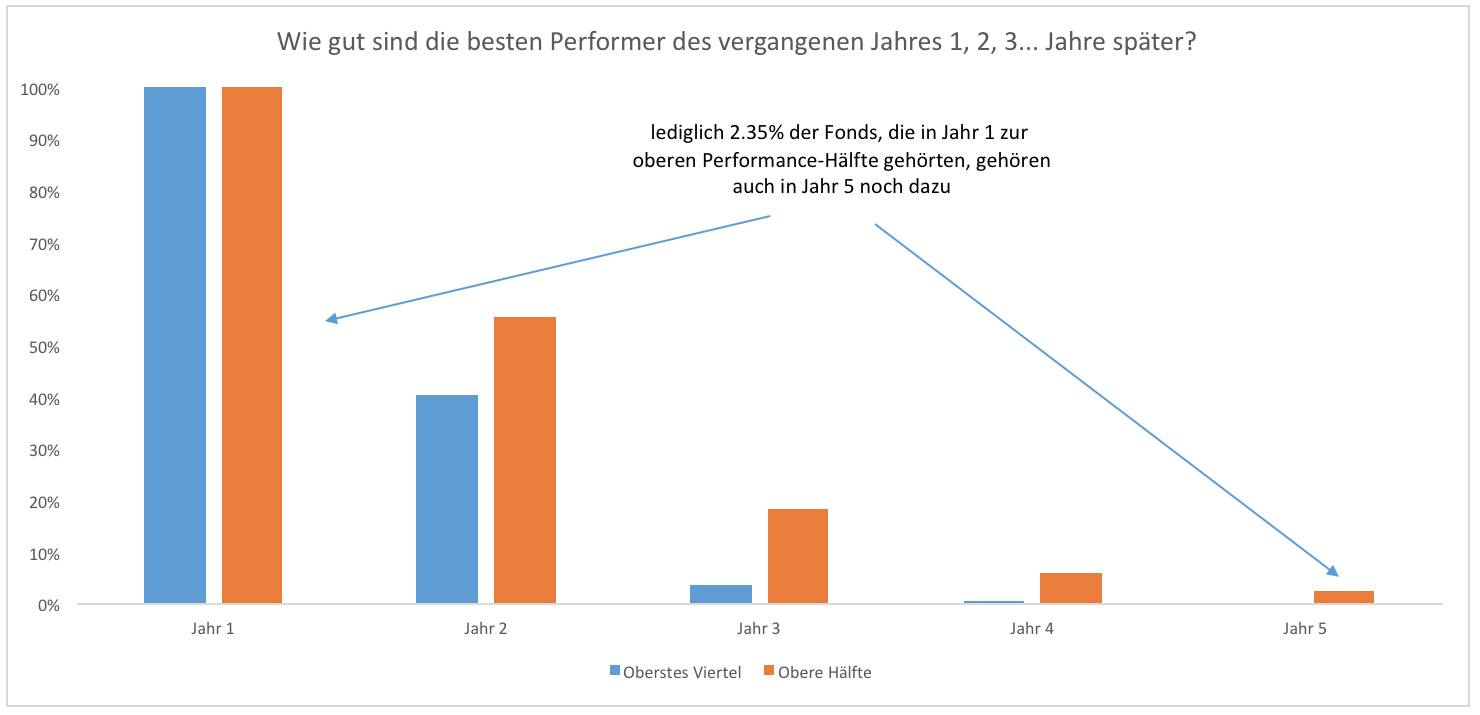

Grafik 2 zeigt die langfristige Performanceerwartung für Aktienfonds. Dargestellt ist wie viele Fonds sich in welchem Jahr im besten Viertel oder der oberen Hälfte halten. Jahr 1 zeigt 100 %. Alle Fonds, die zu den besten gehörten, stecken da drin. Es sind 100 % der besten 25 % bzw. der besten 50 %. Nun ist die Frage: welcher dieser Fonds, die in Jahr 1 am besten performten, gehören auch in Jahr 2, 3 usw. noch zu den besten 25 % bzw. 50 %?

Dass ein Fonds auch nach 5 Jahren noch zu den besten 50 % gehört, ist mit 2,35 % sehr unwahrscheinlich. Unter den Top 25 % aus Jahr 1 schafft es keiner bis ins fünfte Jahr. Kein einziger Fonds konnte fünf Jahre hintereinander zu den 25 besten Prozent gehören. Das ist schon ein ziemlich extremer wert. Bereits im zweiten Jahr liegt die Wahrscheinlichkeit für einen Platz unter den Top 25 % nur noch bei 41 %.

Man kann es auch so ausdrücken: wer in einem Jahr eine Outperformance zeigt (ob Aktie, Fonds, ETF usw. ist dabei unerheblich), wird im Folgejahr mit hoher Wahrscheinlichkeit nicht mehr outperformen und schon gar nicht im dritten und vierten Jahr.

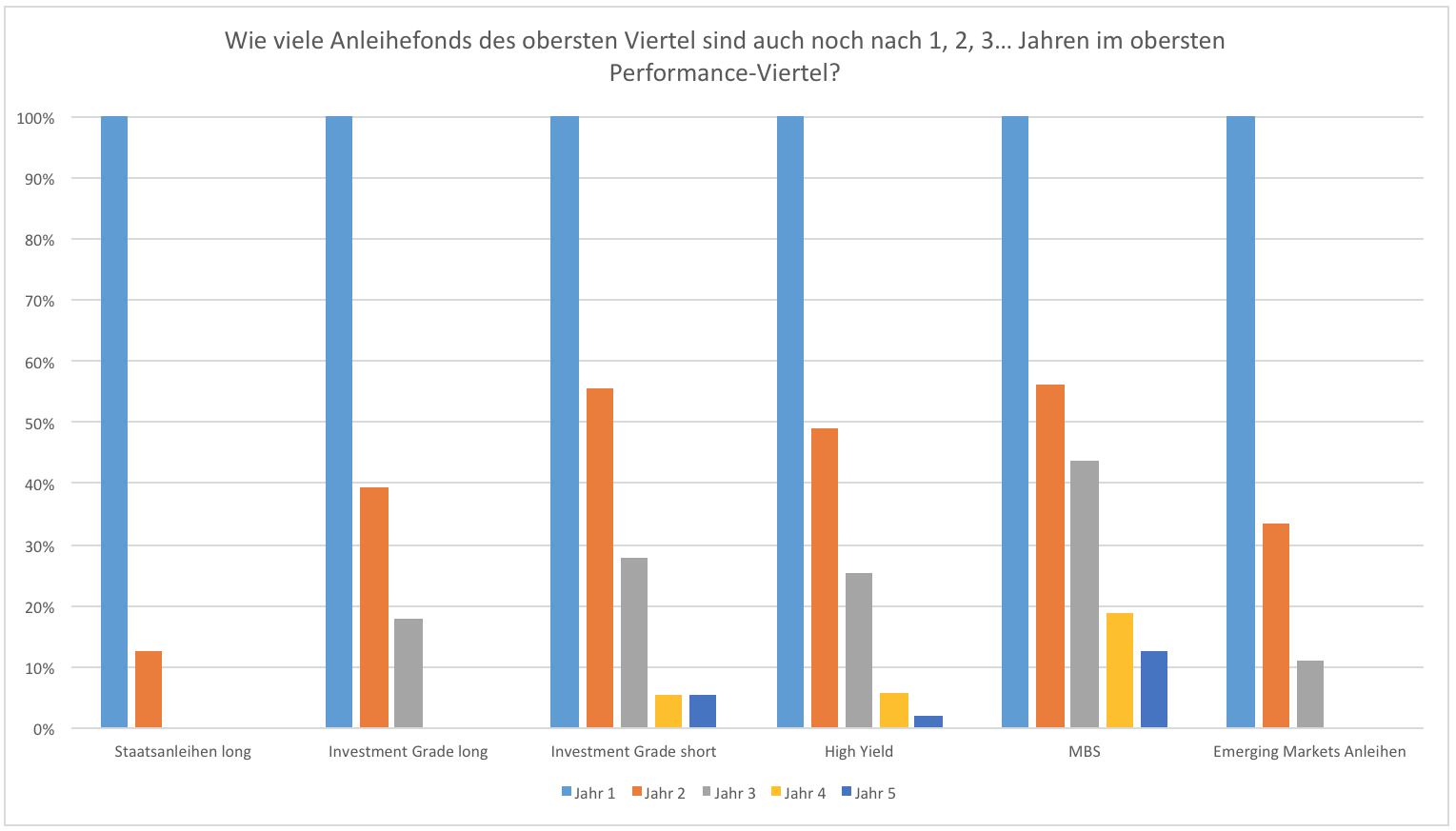

Das alles lässt sich unter „mean reversion“ zusammenfassen (Rückkehr zum Mittel). Langfristige Outperformance durch einen überdurchschnittlich guten Trend, ist unwahrscheinlich. Noch schwieriger als bei Aktien scheint es bei einigen Anleihefonds zu sein (Grafik 3).

Im Umkehrschluss bedeutet das nicht automatisch, dass die schlechten Performer von gestern in der Zukunft besser performen. Gerade Fonds und ETFs werden, wenn sie längere Zeit schlecht performen, geschlossen.

Was ist die Lehre daraus? Der Disclaimer ist durchaus ernst zu nehmen und nicht zu ignorieren.

Die Research zur Fondsperformance mit den Daten kann man hier finden.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

interessant wäre dann an dieser Stelle, welche Strategie dann ein Fondsanleger wählen sollte? :-)

Bleibt dann noch viel übrig von der Charanalyse? :-)