US T-Bond-Future - Magische 5 %-Marke: Gesehen, gedreht?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Magische 5 %-Marke: Gesehen, gedreht?

Lange Zeit galt auf der Rentenseite die alte Börsenweisheit, wonach untere Zinswenden vor allem eines brauchen: viel Zeit! Nachdem die Zeit 2022 endlich reif war, rief die Brachialgewalt der anschließenden Zinswende vor Jahresfrist bei uns die Assoziation der berühmten Ketchupflasche hervor: „Erst kommt ganz lange nichts und dann kommt alles auf einmal!“ Obwohl das Jahr 2023 erwartungsgemäß weniger spektakulär als sein Vorgänger ausfiel, wurden unsere gleichermaßen mutigen wie plakativen Kursziele von 3 % (für Deutschland) und 5 % (für die USA) zu Beginn des 4. Quartals erreicht. Vor diesem Hintergrund wirken negativen Renditen – wenngleich hierzulande noch im März 2022 Realität – wie ein Relikt aus längst vergangenen Tagen. In den letzten Jahren hat also eine historische Trendwende stattgefunden. Die „historische“ Dimension dieser Entwicklung lässt sich noch an einem ganz anderen Aspekt festmachen: So läuft der Euro-BUND-Future Gefahr, das dritte Verlustjahr in Folge hinnehmen zu müssen. In der Geschichte des Zinsbarometers gab es das noch nie! Von der gleichen Dürreperiode muss auch beim US-T-Bond-Future ausgegangen werden. Seit Anfang der 1990er-Jahre gab es hier sogar niemals zwei negative Jahre nacheinander. Jetzt droht bereits das Dritte (siehe Chart)!

US T-Bond-Future (Annually)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart US T-Bond-Future

Quelle: Refinitiv, tradesignal²

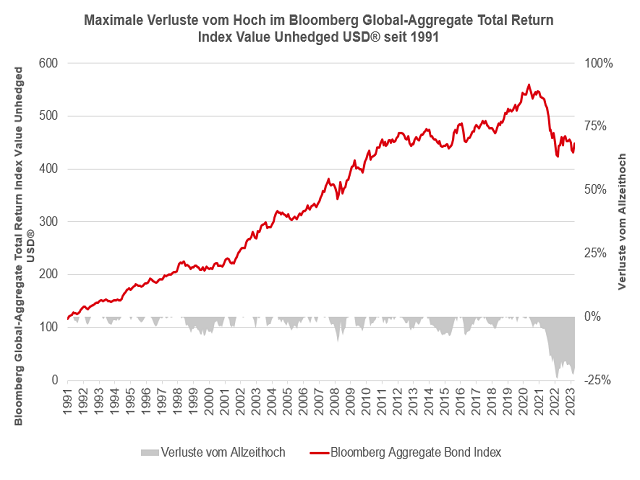

Größter Rückschlag aller Zeiten!

Die besonderen Herausforderungen auf der Rentenseite bringt der Bloomberg Aggregate Bond Index am besten auf den Punkt. Bereits im letzten Jahr hatten wir auf die historische Größenordnung des „drawdowns“ bei dem Rentenbarometer verwiesen. Die Situation blieb in den vergangenen 12 Monaten herausfordernd. Die starke November-Performance war notwendig, um hier die Gefahr eines dritten Verlustjahres in Serie zu bannen. Gänzlich ausgeschlossen werden kann eine negative Entwicklung auf Jahressicht aber nicht. Den historischen Stolperstein bringt der „Unterwasser-Chart“ des Bloomberg Global Aggregate Bond Index® exemplarisch auf den Punkt. So summiert sich der Verlust vom Allzeithoch auf fast 25 % (siehe Chart). Damit fällt der aktuelle „drawdown“ mehr als doppelt so hoch aus wie der zweitgrößte Rückschlag der letzten 30 Jahre während der Finanzmarktkrise im Jahr 2008 (-10 %). Diese Dürreperiode, welche ihresgleichen sucht, ruft uns ein bekanntes Zitat von Erich Kästner ins Gedächtnis: „Gestern standen wir am Abgrund. Heute sind wir bereits einen gewaltigen Schritt weiter.“ Nach drei Jahren in der Abwärtsspirale drängt sich als eine der absoluten Schlüsselfragen des Investmentjahrgangs 2024 auf, ob das Rentenbarometer damit endlich am Boden des Abgrundes angekommen ist.

Bloomberg Aggregate Bond-Index® (Monthly)

Quelle: Bloomberg, HSBC² / 5-Jahreschart im Anhang

„higher for longer“: bereits „mainstream“?

Bei der Suche nach charttechnischen Antworten auf diese Frage begeben wir uns zunächst in die Welt der Sentimentanalyse. Wohingegen wir vor Jahresfrist mit unserem Szenario „weiterer Zinsanstieg – drei bzw. fünf vor dem Komma“ jede Menge Reibung erzeugten und Diskussionsbedarf auslösten, ist dies inzwischen anders. Die überwältigende Mehrheit der Investorinnen und Investoren glaubt mittlerweile an ein „higher for longer“. Vergessen scheint das „lower for longer“-Regime der letzten Dekade. Die vermeintliche selektive Wahrnehmung liefert aus Sicht der Behavioral Finance möglicherweise einen Hinweis auf den „wunden Punkt“ des Marktes, sowie aus welcher Richtung 2024 Überraschungen kommen könnten. Bisher gestaltet sich unser Zinsausblick recht abstrakt. Im Folgenden möchten wir deutlich konkreter werden, indem wir Ihnen wichtige Signalmarken mit auf den Weg geben. Deren entscheidender Mehrwert liegt darin, durch einen möglichen Fahrplan vorbereitet zu sein. Ansonsten laufen Sie Gefahr, durch unerwartete Ereignisse auf dem falschen Fuß erwischt zu werden. Solche Positionsschieflagen verursachen „Stress“ und markieren dann oftmals charttechnische Schlüsselniveaus, an denen der Markt nachhaltig in Bewegung gerät.

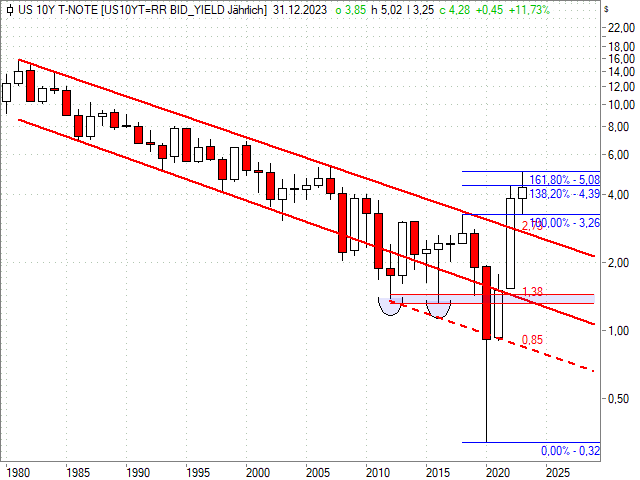

10-jährige Rendite USA (Annually)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart 10-jährige Rendite USA

Quelle: Refinitiv, tradesignal²

Charttechnik, nichts als pure Charttechnik

Die vergangenen Jahre dienen dabei als mahnendes Lehrbuchbeispiel. Da das Glück denjenigen bevorzugt, der darauf vorbereitet ist (Louis Pasteur), wollen wir Sie vor unerwarteten Überraschungen schützen. Getreu dem Motto des US-Philosophen Ralph Waldo Emerson: „Die Jahre lehren viel, was die Tage niemals wissen“, starten wir unsere charttechnische Bestandsaufnahme mit einer sehr hohen Zeitebene und rücken als erstes den Jahreschart der 10-jährigen Rendite USA in den Mittelpunkt. Zunächst möchten wir nochmals auf die historische Tragweite eingehen: Der dynamische Zinsanstieg von März 2020 bei 0,32 % auf in der Spitze 5,02 %, drei weiße Jahreskerzen in Folge und vor allem der Bruch des Abwärtstrends seit Anfang der 1980er-Jahre (ab Januar bei 2,62 %) zeugen von einem nachhaltigen Gezeitenwandel (siehe Chart). Es ist alles andere als alltäglich, dass 40 Jahre alte Trends zu den Akten gelegt werden. Oder anders ausgedrückt: Bis 2022 kannten zwei ganze Investorengenerationen nichts Anderes als fallende Renditen. Der Bruch des Abwärtstrends seit 1981 stellt übergeordnet einen echten „game changer“ dar, welcher die Statik des Spiels nachhaltig verändert.

10-jährige Rendite USA (Annually)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

2023er-Hoch-Tief-Spanne als Eckpfeiler

Nach dieser strategischen Einordnung nehmen wir im zweiten Schritt ein wenig „Feinjustierung“ vor. Die aktuelle Jahreskerze verfügt jeweils über einen markanten Docht und Schatten. Das Jahrestief (3,25 %) und das -hoch (5,02 %) – gleichbedeutend mit dem höchsten Stand seit 2007 – stecken dabei wichtige Leitplanken ab. So harmoniert das Low bestens mit den Zinshochs von 2018, 2013/14 sowie dem Tief von 2003 bei 3,26 %/3,07 %/3,04 %. Auf der Oberseite deckt sich das Jahreshoch darüber hinaus mit den Hochs der ersten Dekade des Jahrtausends bei gut 5 % sowie dem Tief des Jahres 1993 bei 5,15 %. Per Saldo gibt der Jahreschart somit wichtige Eckpfeiler vor, sodass die Tradingrange zwischen 3 % und 5 % zum Spielfeld der nächsten Jahre – zumindest aber 2024 – werden könnte. Fibonacci-Projektionen schätzen wir als Analysewerkzeug – besonders in langfristigen Chartverläufen und in hohen Zeitebenen. Im konkreten Fall kommt sowohl der 138,2%-Projektion des letzten Zinsrutsches von 2018 bis 2020 (4,39 %) als auch dem 161,8%-Pendant (5,08 %) eine Schlüsselrolle zu. Während das zuletzt genannte Level die o. g. Barrieren bestätigt, fällt die 138,2%-Projektion mit der aktuellen Notiz sowie dem 2022er-Hoch (4,34 %) zusammen.

10-jährige Rendite USA (Annually)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

Kursziel abgearbeitet – Zeit zum Luftholen?

Die Verknüpfung unterschiedlicher Zeitebenen stellt einen echten Mehrwert der Technischen Analyse dar. Deshalb werden wir im Folgenden die Zeitebene sukzessive Herunterbrechen. Den Auftakt macht der 6-Monats-Chart der 10-jährigen Rendite USA. Neben dem Bruch des seit 1981 bestehenden Baissetrends und der bereits diskutierten Schlüsselzone zwischen 3 % und 5 % springt hier noch ein weiteres Detail ins Auge: Die aktuelle Halbjahreskerze verfügt mittlerweile über einen markanten Docht (siehe Chart). D. h. Anlegerinnen und Anleger nehmen den Widerstandscharakter der angeführten Hürden bei 5 % tatsächlich wahr. In diesem Zusammenhang kommen wir nochmals auf den letztjährigen Jahresausblick zurück. Abgesehen vom Fehlausbruch des Jahres 2020 hatten wir die Renditeentwicklung von 2011 bis 2022 seinerzeit als seitliche Schiebezone zwischen 1,32 % auf der Unter- und gut 3 % auf der Oberseite interpretiert. Aus der Höhe dieser Tradingrange leiteten wir damals ein Kursziel von 4,70 % ab, welches im Verlauf des Jahres 2023 lehrbuchmäßig abgearbeitet wurde. Das Ausschöpfen des skizzierten Kurspotenzials liefert ein weiteres Argument in Sachen „temporäre 2024er-Verschnaufpause“.

10-jährige Rendite USA (Semi-annually)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

Strategische Absicherung bei gut 3 %

In der Tradition der letzten Jahre können Investorinnen und Investoren nun also von der „magischen 5 %-Marke“ sprechen. An dieser Stelle ist eine Assoziation mit der Politik naheliegend: Winston Churchill sagte einmal: „Demokratie ist die Notwendigkeit, sich gelegentlich den Ansichten anderer Leute zu beugen!“ Im Sinne dieses Zitats und im Sinne eines vorsichtigen Kaufmanns lässt sich anhand des Halbjahrescharts hervorragend eine strategische Absicherung einziehen: Bei einem Rebreak der 3 %-Marke wäre ein Rückfall in die ehemalige Schiebezone zu beklagen. Entsprechend müssten sich Anlegerinnen und Anleger dann „den Ansichten anderer Leute beugen“. Deshalb definieren wir einen Rückfall unter diese Bastion als Signal für einen erneuten Regimewechsel und als Trigger für wieder nachhaltig fallende Renditen. Am Ende aller Tage ist die Technische Analyse auch bestens geeignet, um kritische Absicherungsniveaus zu bestimmen. In die Analyse des Monatscharts starten wir mit einer kleinen Rückblende: Die „2 T´s – Trendwende plus Trendbruch“ – von uns regelmäßig als Grundvoraussetzungen für eine langfristige Umkehr gefordert, sorgten in den letzten beiden Jahren für einen echten Urknall. (Fortsetzung morgen)

10-jährige Rendite USA (Monthly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

Sie möchten börsentäglich kostenlose Technische Analysen zu DAX®, ausgewählten Aktien, Währungen und Rohstoffen erhalten?

Wichtige Hinweise

Werbehinweise

HSBC Continental Europe S.A., Germany

Derivatives Public Distribution

Hansaallee 3

40549 Düsseldorf

kostenlose Infoline: 0800/4000 910

Aus dem Ausland: 00800/4000 9100 (kostenlos)

Hotline für Berater: 0211/910-4722

Fax: 0211/910-91936

Homepage: www.hsbc-zertifikate.de

E-Mail: zertifikate@hsbc.de

2)Transaktionskosten und Ihr Depotpreis (Beispielrechnung in den Wichtigen Hinweisen) sind in der Darstellung nicht berücksichtigt und wirken sich negativ auf die Wertentwicklung der Anlage aus. Lesen Sie bitte die Wichtigen Hinweise, einschließlich der Werbehinweise.