US Markt (S&P 500 Index) - Analysten justieren Gewinnschätzungen nach unten - Grenzwertige Situation!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Die Tatsache, dass wir wir den Fokus auf der charttechnischen Analyse haben, bedeutet nicht, dass wir auf dem "fundamentalen Auge" blind sind. Fundamentale Erörterungen fließen nicht in den Prozess der charttechnischen Analyse ein, weil es sich sonst nicht mehr um eine Chartanalyse handeln würde.

Dennoch gilt es die fundamentalen Trends getrennt vom Chartanalyseprozess genau im Blick zu halten. Wenn sich übergeordnete Trends unterschiedlicher Kategorien decken, kann das nur förderlich sein.

Ab Mittwoch veröffentlichen US-Unternehmen wieder ihre Quartalsberichte. Wie gewohnt wird Alcoa den Anfang machen.

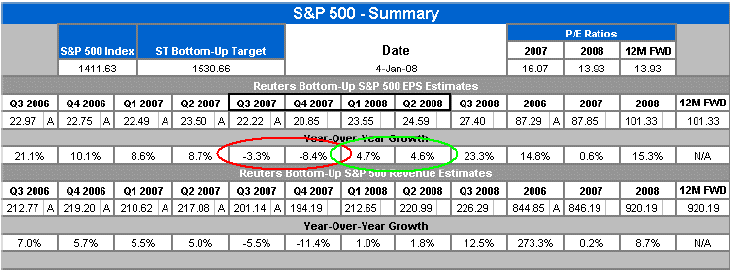

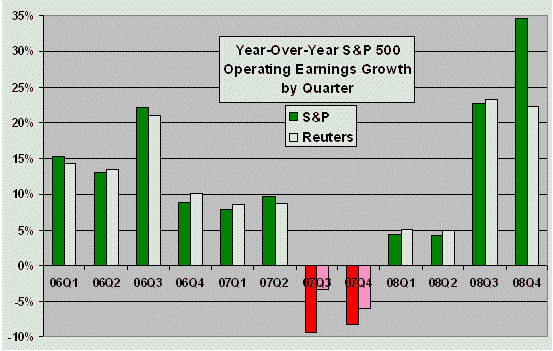

Wie Reuters gestern in einer aktuellen Researchnote berichtet, haben von der Nachrichtenagentur befragte Analysten erneut ihre Quartalsprognosen für den marktbreiten S&P 500 Index nach unten korrigiert. Und zwar drastisch.

Ging man Anfang Oktober noch von einem Anstieg von 11,5 % für das 4. Quartal 2007 aus, so rechnete man zurückliegende Woche mit einem Rückgang der "Earnings" gegenüber dem Vorjahreszeitraum um 6,1 %. Die aktuellen gestern veröffentlichten Schätzungen liegen nun bei - 8,4 %. Allerdings zeigt der Report auf, dass die Belastungen insbesondere vom Finanzsektor verursacht werden. Aufgrund von Abschreibungen sehen die Schätzungen im Finanzsektor einen Gewinnrückgang von rund 62%. Im Energiesektor wird hingegen mit einem Gewinnanstieg von 11%, im Gesundheitsbereich von 12% und im Technologiesektor von 23% gerechnet.

Auch wenn in der beigefügten Tabelle, die Schätzungen für das erste und zweite Quartal 2008 positiv angegeben werden, es gilt zu beachten, dass diese ebenfalls gesenkt werden mußten. Insofern eine grenzwertige Situation. Die Gewinnsituation im 4. Quartal 2007 wurde völlig falsch eingeschätzt. Es darf nun die Frage gestellt werden, wie gut die Schätzungen für die beiden Quartale des ersten Semesters 2008 sind.

Die bisherigen Schätzungen sehen ganz klar ein Scenario, wonach die US Subprime Krise temporär ordentlich nach unten durchschlägt, aber eben nur temporär. Im Verlauf dieses Jahres müßte es demzufolge wieder deutlich nach oben gehen.

Wer die Folgen der US Kreditkrise richtig einschätzen kann, ist klar im Vorteil. Spaß beiseite.

Als Beobachter der Finanzmärkte darf man gespannt sein.

Details entnehmen Sie bitte dem Original Reuters Report : [Link "Bitte hier klicken zum Lesen." auf img.godmode-trader.de/... nicht mehr verfügbar]

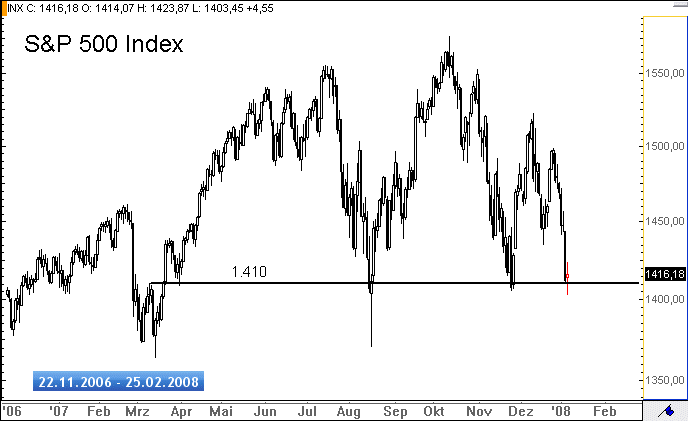

Abschließend die aktuellen Kursverläufe von S&P 500 Index und DOW Jones in Tageskerzendarstellung (1 Kerze = 1 Tag) seit November 2006.

Ich fasse kurz zusammen.

Gestern direkt vor dem Beginn der Berichtssaison wurden die neusten Analystenschätzungen bezgl. der Gewinnentwicklung der US Unternehmen veröffentlicht.

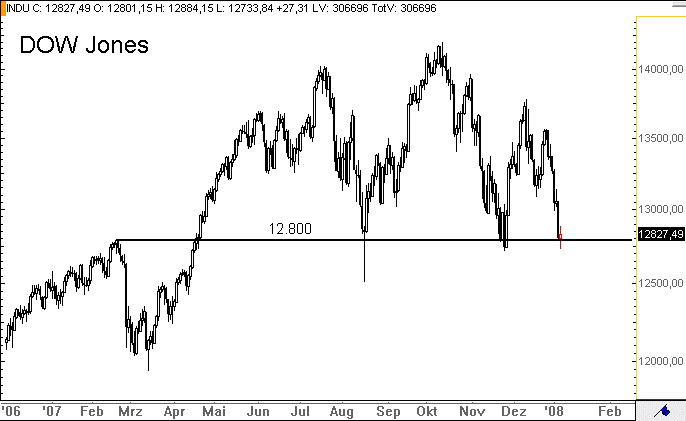

In dieser Situation stehen S&P 500 Index und DOW Jones im Bereich sehr wichtiger charttechnischer Unterstützungsniveaus. Der S&P 500 Index hat bei 1.400-1.410 Punkten seine Unterstützung, der DOW Jones seine bei ca. 12.800 Punkten.

Rein charttechnisch kann es kurzfristig zu "Abprallern" nach oben kommen, die Situation ist jedoch angespannt.

Mich hat gestern ein Kollege angerufen und gefragt, weshalb ich mich skeptisch zum US Markt geäußert habe. Die Feststellung, dass bisher eigentlich nicht wirklich viel passiert sei, sei doch richtig gewesen. Wieso das Bias drehen, wenn der Markt nun im unteren Bereich der mehrmonatigen Range notiert?

Nun. Zum einen verweise ich nochmals auf die charttechnische Herleitung. Wir stehen am unteren Rand der Range. Die Vorzeichen bezgl. der Signallage innerhalb besagter Range haben sich aber verändert. Bisher ist nicht viel passiert, jetzt stehen wir aber an einem Dreh- und Angelpunkt und jetzt kann sehr wohl etwas nach unten passieren.

Hinzu kommt, dass unterhalb zentraler Unterstützungszonen, die sich über einen solch langen Zeitraum entwickelt haben, Stoplossabsicherungen liegen. Und solche Stopplossabsicherungen wirken in bestimmten Konstellationen wie ein Magnet. "Gunning the stops". Diesen Effekt kennen Daytrader im Tagesgeschehen von früher, wenn Market Maker intraday bestimmte Kurszonen "abschossen", um Stops abzufischen. Was intraday im Kleinen geht, dass geht auch im Großen.

Wir beraten mit unserem charttechnischen Research auch eine Reihe von Hedgefunds, die sich von uns für bestimmte Aktiengattungen die Wertigkeit und Bedeutung von Unterstützungen und Widerständen nennen lassen, um dementsprechend konkrete Erwartungshaltungen bezgl. möglicher Stoplosslevels zu erhalten. Soviel dazu.

Lesen Sie sich einfach nochmal die Chartanalysen zum S&P 500 Index und DOW Jones durch.

Charttechnische Analysen erfordern letztenendes auch ein strategisches Vorgehen bei der Prognoseerstellung. Wann macht es Sinn das Fähnchen in den Wind zu halten und zu wenden? Meines Erachtens haben wir am US Aktienmarkt bisher preislich nur eine Konsolidierung gesehen. Und solange es eine solche ist, möchte ich eigentlich nicht das Bias drehen. Ich versuche es dann zu machen, wenn es zu einer Ausdehnung kommen kann; eine Ausdehnung zu einer echten Preiskorrektur. Zudem habe ich das Terrain nicht nur nach unten, sondern auch nach oben klar abgesteckt.

Viel Erfolg und weiterhin viel Freude beim Verfolgen des Marktgeschehens.

Harald Weygand

-

Anbei eine Kopie der gestrigen Analyse :

DOW Jones und S&P 500 Index - Die beiden Amerikaner gefallen mir nicht mehr - Biaswechsel auf neutral bis bärisch! -- Datum 07.01.2008 - Uhrzeit 05:00

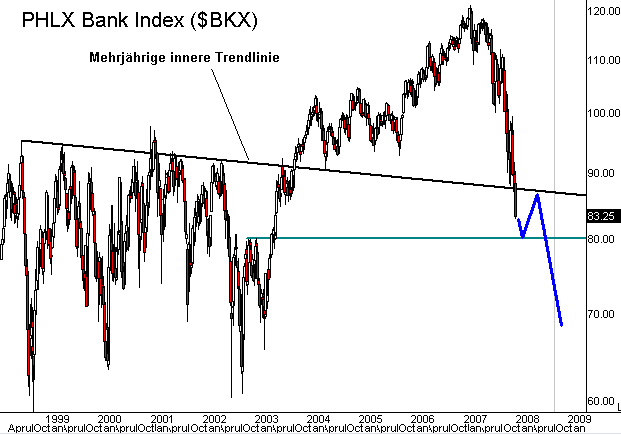

Die Aktienmärkte sind turbulent in das Jahr 2008 gestartet. Eine gute Indikation für die voraussichtlich weitere Kursentwicklung liefert der US Bankindex, der direkt in der ersten Handelswoche die allesentscheidende mehrjährige Unterstützungslinie bei 87/88 Punkten aufgegeben und damit ein neues starkes Verkaufssignal ausgelöst hat. So wie es aussieht, sind die Weichen für den US Aktienmarkt gestellt.

Im Rahmen dieses Beitrags werde ich den US Bankindex, den DOW Jones und den S&P 500 Index unter die charttechnische Lupe nehmen.

US Bankindex ($BKX)

Kursstand : 83,25 Punkte

Rückblick: Am 20.02.07 erreichte der Bankindex bei 121 Punkten sein Allzeithoch, um anschließend in eine zunächst moderate Korrektur und dann nachrichtenbedingt im Rahmen der Subprimekrise in einen crashartigen Abverkauf überzugehen. Die zeitlich stark geshrinkte Kursverlaufsdarstellung stellt dies nicht gut dar, aber Ende November bis Ende Dezember 2007 konnte der Bankindex oberhalb der mehrfach beschriebenen mehrjährigen abfallenden Unterstützungslinie bei 87/88 Punkten verharren.

Mehr als ein Verharren war aber nicht drinnen. Im Verlauf der ersten Handelswoche im neuen Jahr durchbrach der Index die Unterstützung, womit ein neues starkes Verkaufssignal ausgelöst wurde. Der Verkaufsdruck im US Bankensektor hält an. Die Verkäufer scheinen sich doch in Zwangslagen zu befinden. Außerdem dürften Shortseller den Verkaufsdruck verstärken. Vom Allzeithoch hat der Bankindex bis dato 30% abgegeben.

Bei 80 Punkten trifft der Index jetzt auf eine psychologisch relevante und formationstechnisch relevante Marke.

Charttechnischer Ausblick: Im US Banksektor liegt seit vergangener Woche ein neues starkes Verkaufssinal vor. Ausgehend von 80 Punkten besteht die Möglichkeit einer Gegenbewegung zurück in Richtung 87 Punkte. Anschließend dürfte sich der Abverkauf allerdings weiter fortsetzen; und zwar in Richtung 70 Punkte.

Der Bruch der mehrjährigen Unterstützungslinie ist charttechnisch als starkes Verkaufssignal zu werten. Die Chance auf eine zumindest temporäre Kurserholung konnte nicht genutzt werden. Der direkte Bruch solch wichtiger Unterstützungslinien, die auf Sicht mehrerer Jahre absolut kursführende Funktion inne hatte, ist eindeutig negativ zu werten.

Der Bankensektor unter anhaltendem Verkaufsdruck, eine Reihe anderer Sektoren, in denen Druck entsteht, dies dürfte den breiten Aktienmarkt insgesamt belasten.

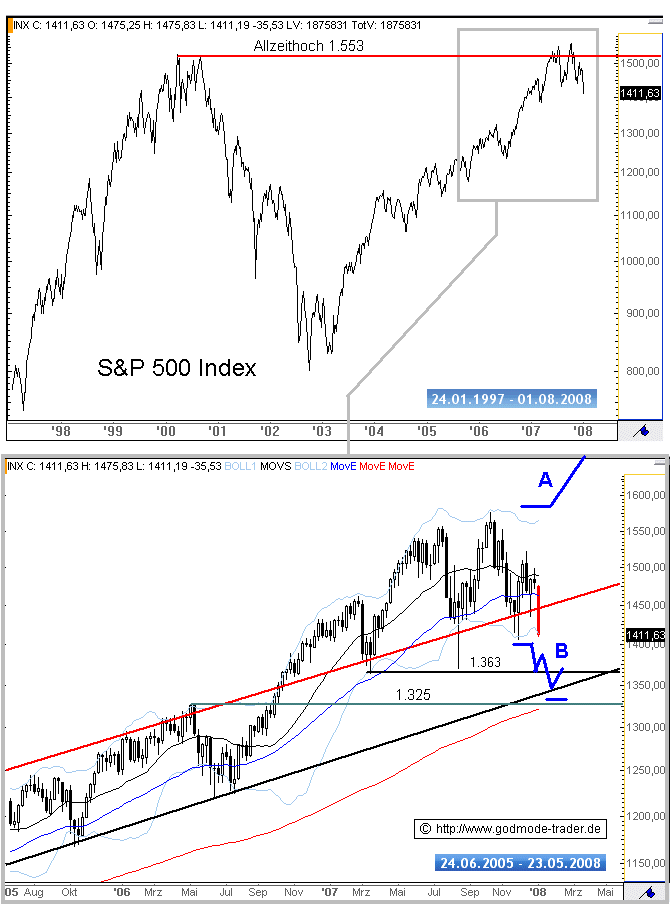

Kursverlauf von April 1998 bis 07.08.2008 (log. Kerzenchartdarstellung/ 1 Kerze = 1 Woche)

DOW Jones

Kursstand : 12.800 Punkte

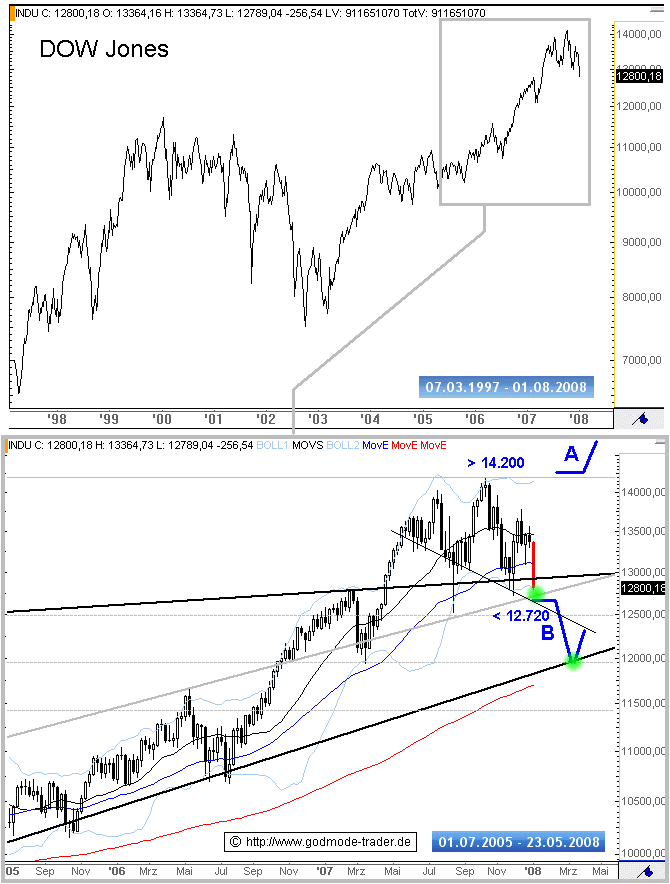

Rückblick: Das Bärenmarkt-Tief erreichte der DOW Jones bereits im Oktober 2002 bei 7.197 Punkten. Im Oktober 2007 wurde das Allzeithoch bei 14.198 Punkten gesetzt, was ein Kursplus von 97% bedeutete.

Aktuell steht der DOW Jones bei 12.800 Punkten. Das sind knapp 10% unter Allzeithoch.

Wie ist der Kursverlauf seit Mai 2007 zu interpretieren ?

Meines Erachtens mittlerweile negativ. Gleich 2 größere bullische Fehlsignale sind in dem Kursverlauf besagten Zeitfensters enthalten. Einmal ein Fehlausbruch aus einer mehrwöchigen Bullflag, dann ein Fehlausbruch aus einer zur Fortsetzungsformation umfunktionierten SKS Wendeformation.

Ein formationstechnisches Geschehen hat sehr oft die Angewohnheit in seinem Charakter hin und her zu "morphen". Einmal überwiegen Merkmale bullischer Muster, dann wieder die bärischer. Der aktuelle Stand der Dinge ist der, dass nach den beiden beschriebenen bullischen Fehlsignalen, eine nach unten rechts verzogene SKS Wendeformation vorliegt. Also wieder ein bärisches Muster. Obgleich man den nach unten rechts verzogenen Charakter als bullischen Touch werten kann.

Den gesamten Cocktail werte ich aber zunächst bärisch. Es gibt noch einen weiteren für mich ausschlaggebenden charttechnischen Grund, der an dieser Stelle aber nicht erörtert werden soll. Leicht oberhalb von 12.720 Punkten hat der DOW Jones eine Kreuzunterstützung. Hier ist eigentlich die Wahrscheinlichkeit eines Abprallers nach oben deutlich erhöht.

Charttechnischer Ausblick: Scenario (B) Mit einer solchen kurzfristigen Erholung oder ohne, ich gehe davon aus, dass der Index nach unten wegkippen dürfte. "Wegkippen", das liest sich jetzt sehr brutal, es geht dabei erstmal "nur" um Abgaben bis 12.500 und dann bis 12.000 Punkte. Bei 12.000 Punkten liegt eine bolidenhafte Kreuzunterstützung, die sich aus einer Aufwärtstrendlinie seit Oktober 2004, einem prominenten Fibonacci-Retracement, einer Psycho-Marke und einem horizontalen Unterstützungsniveau zusammensetzt. Insofern ist die Wahrscheinlichkeit außerordentlich hoch, dass der DOW Jones bei 12.000 Punkten nach oben abprallen und möglicherweise eine größere Wende nach oben vollziehen könnte.

Die Bedingung für das bisher beschriebene Scenario (B) ist die, dass der DOW Jones merklich unter 12.720 Punkte abfallen muß.

Bisher haben wir den DOW Jones charttechnisch mit forciert bullischem Bias geführt. Wir sind als Bullen bekannt. Das ändert sich jetzt. Wir drehen das Bias auf neutral bis bärisch.

Wie sieht das nach oben gerichtete Alternativscenario aus. Nämlich Scenario (A). Biaswechsel zurück auf bullisch erst bei Anstieg über 14.200. Erst ein Anstieg über 14.200 Punkte würde mich wieder eindeutig positiv stimmen. Ein Wochenschlußkurs über 14.200 Punkte würde bedeuten, dass der zeitlich ausgedehnte Korrekturprozess beendet wäre und die nächste größere Aufwärtswelle starten würde.

Kursverlauf (oben) vom 07.03.1997 bis 07.08.2008 (log. Linienchartdarstellung)

Kursverlauf vom 01.07.2005 bis 07.08.2008 (log. Kerzenchartdarstellung/ 1 Kerze = 1 Woche)

S&P 500 Index

Kursstand : 1.411 Punkte

Rückblick: Ebenfalls im Oktober 2002 bildete der S&P sein Bärenmarkt-Tiefpunkt aus. Und zwar bei 768 Punkten. Im Verlauf des Jahres 2007 gab es 2 Attacken auf das Allzeithoch von März 2000 bei 1.553 Punkten. Dabei konnte im Oktober 2007 ein marginal höheres Hoch und damit neues Allzeithoch bei 1.576 Punkten gesetzt werden. Die Spanne von 968 bis 1.576 Punkten zeigt immerhin einen 105%igen Anstieg.

Der S&P 500 Index macht dem Charttechniker die Interpretation des Kursverlaufs im mittelfristigen Zeitfenster, hier von November 2006, leichter. Zu sehen ist eine Rounding Top Trendwendeformation, die im letzten Drittel des Tops nun scheint verkürzt zu werden. Für Charttechnik-Interessierte sei dieser Umstand im Pattern-Reading besonders hervor gehoben. Formationen, die sich langsam entwickeln und dann plötzlich verschnellert fortgesetzt werden, sind valide. Sprich, sie schlagen entsprechend ihrer allgemeingültigen Lesart durch. Im vorliegenden Fall des Rounding Tops also nach unten.

Charttechnischer Ausblick: Der S&P 500 Index steht gut 10% unter seinem Allzeithoch. Bisher hatten wir das Korrekturgeschehen als moderat eingestuft und unser übergeordnet bullisches Bias mehrfach bestätigt.

Das ändert sich jetzt. Wir drehen das Bias auf neutral bis bärisch.

Dabei ist ähnlich wie im DOW Jones gar nicht soviel zu verlieren.

Scenario (B) : Fällt der S&P 500 Index unter 1.406 Punkte ab, löst dies ein Verkaufssignal mit Kurszielen von 1.363 und 1.325 Punkten aus. Also erstmal ca 6% Abwärtspotzenzial. Die Wahrscheinlichkeit für dieses Scenario sehe ich als hoch an.

Durch die bisherige zeitliche Ausdehnung und durch die Art und Weise des bisherigen Verlaufs dieser Korrektur, ist die Wahrscheinlichkeit deutlich gestiegen, dass der S&P 500 Index im Bereich unterhalb seines Allzeithochs sich zeitlich gesehen weiter deutlich festfahren könnte und auch preislich die Voraussetzungen schaffen könnte, für weitergehende Abgaben; dann auch deutlich tiefer als 1.300 Punkte.

Scenario (A): Das Bias stelle ich erst dann wieder auf forciert bullisch, wenn der Index auf Monatsschlußkursbasis nachhaltig über 1.576 Punkte ansteigen kann. Dies würde nämlich ein neues solides Kaufsignal langfristiger Natur mit einem Zielbereich von 3.200 Punkten auslösen.

Wer weiß. Vielleicht kommt es schneller als ich gedacht habe, wieder zu dem Biaswechsel. Wie dem auch sei. Das Terrain ist genau abgesteckt.

Ich wünsche Ihnen auch 2008 viel Erfolg an der Börse.

Handeln Sie nie überstürzt.

Halten Sie sich ruhig auch einmal für längere Zeit mit cash den Markt beobachtend an der Seitenlinie auf.

Halten Sie Ihre Watchlist immer auf dem neusten Stand. Wenn Sie im Markt agieren, diversifizieren Sie.

Gehen Sie nach Möglichkeit nicht mehr als 1 % Risiko.

Behalten Sie den Markt und seine Trends unter Beobachtung, um rechtzeitig reagieren zu können.

Bleiben Sie wißbegierig und bilden Sie sich fort.

Herzliche Grüße,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

Kursverlauf vom 24.06.2005 bis 07.08.2008 (log. Kerzenchartdarstellung/ 1 Kerze = 1 Woche)

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.