US Indizes 2016 wieder mit zweistelligen Kurszuwächsen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

2015 war für Anleger ein zähes Jahr. Der S&P 500 hat auf Sicht von 12 Monaten so gut wie keine Performance gebracht. Ausgehend vom ersten Kurs des Jahres ging es in der Spitze knapp 4% nach oben. Vom Jahresbeginn bis zum Tief waren es 9%. Bis zur Korrektur im August/September lag die Schwankungsbreite bei ±4%. Eine so kleine Handelsspanne ist sehr ungewöhnlich. Ebenso ungewöhnlich sind Jahre, in denen sich unterm Strich nichts tut.

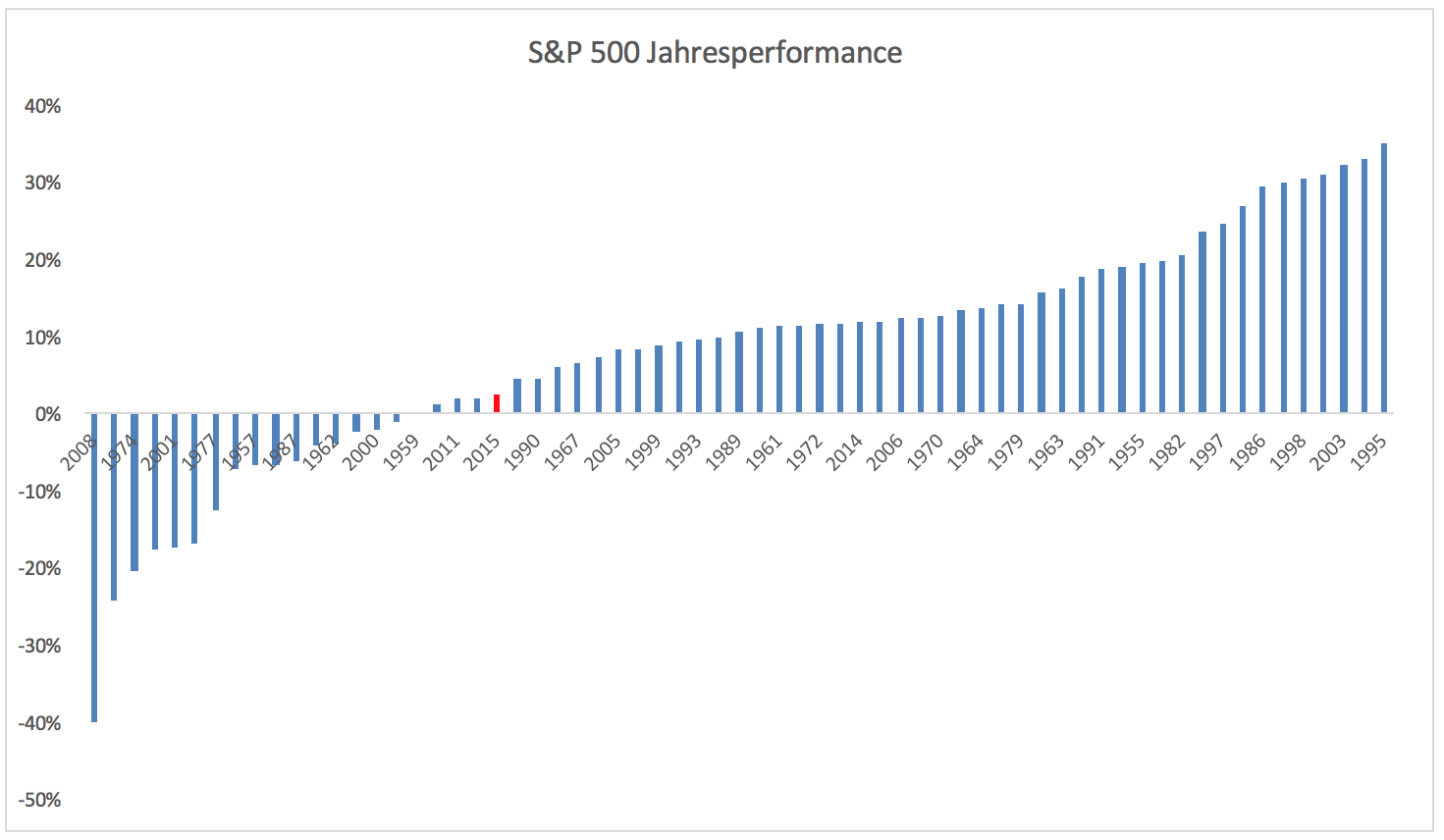

Grafik 1 zeigt die Jahresperformance des S&P 500 seit seiner Einführung in den 1950er Jahren. Es gab seit Beginn der Datenreihe lediglich 7 Jahre, in denen sich der S&P 500 noch weniger bewegte als in diesem Jahr. 2015 befindet sich damit unter den top 10% der trägsten Jahre der vergangenen Jahrzehnte. Anders ausgedrückt: die Wahrscheinlichkeit, dass ein Jahr eine größere Bewegung zeigt als 2015 liegt bei knapp 90%.

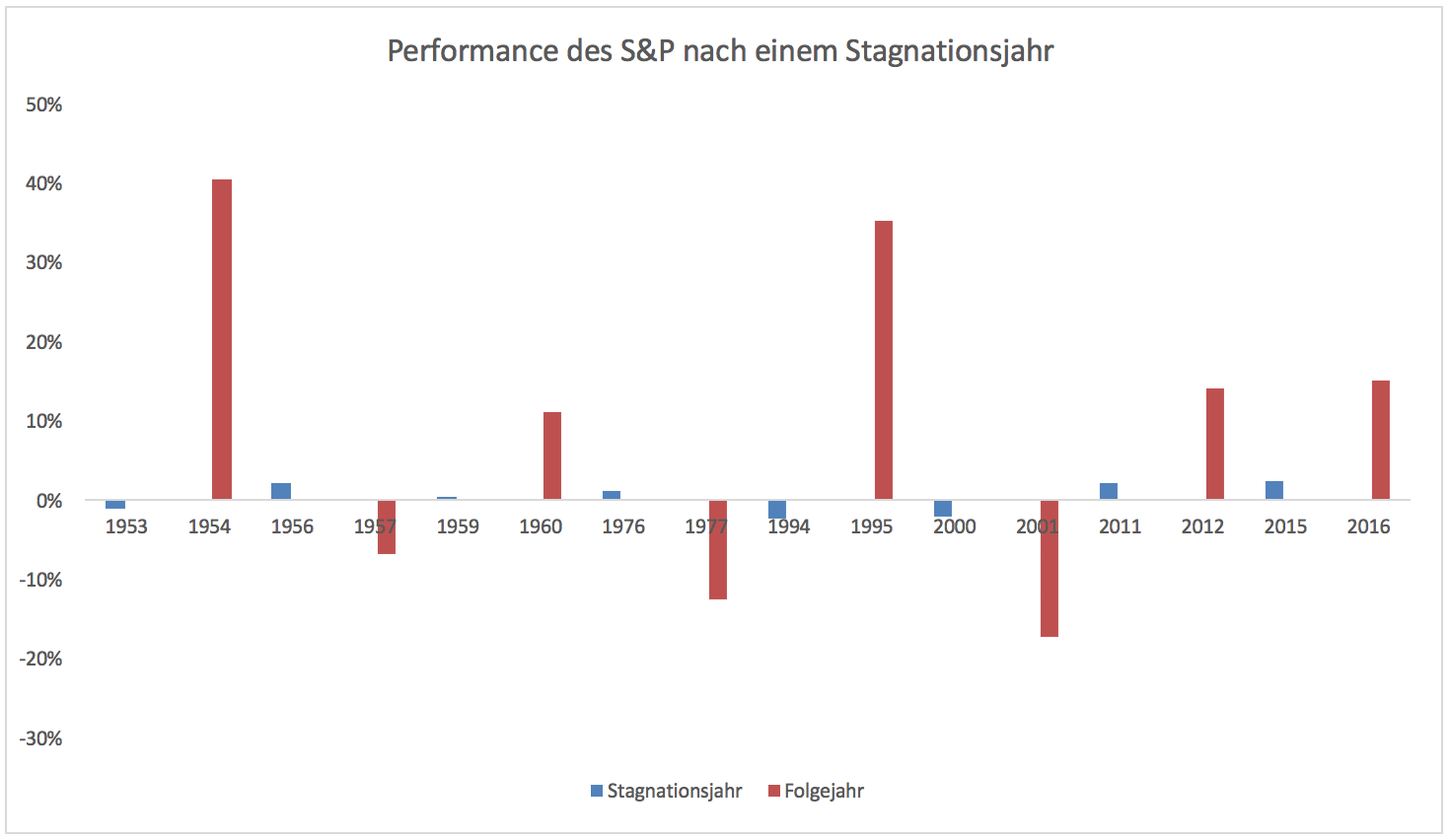

Die Wahrscheinlichkeit, dass 2016 auf Gesamtjahressicht wieder mehr Bewegung zeigt ist relativ groß. Grafik 2 zeigt dazu die Jahre, in denen sich der S&P 500 nicht vom Fleck bewegt hat und die Performance der Folgejahre. 2016 erscheint mit einer prognostizierten Performance von 15%. Wie man auf diesen Wert kommen kann, erkläre ich weiter unten.

Ein Stagnationsjahr im S&P 500 ist selten und die Wahrscheinlichkeit, dass das Folgejahr mehr Bewegung zeigt ist sehr groß. Ein Stagnationsjahr sagt allerdings nichts über die Höhe der Bewegung im Folgejahr aus. Nur weil in einem Jahr die Rendite bei null lag, bedeutet das nicht automatisch, dass die Gewinne oder Verluste im Folgejahr überdurchschnittlich hoch sein müssen. Die durchschnittliche Performance des S&P 500 lag in den vergangenen 66 Jahren bei 8,7%. Die Performance in den Folgejahren der Stagnationsjahre lag bei durchschnittlich 9,2%.

Während man mit einer ziemlich hohen Sicherheit sagen kann, dass sich der S&P 500 im kommenden Jahr mehr bewegen wird als 2015 lässt sich aus dem Stagnationsjahr nicht ableiten, dass die Bewegung überdurchschnittlich sein wird. Für eine Prognose der Performance muss man auf andere Mittel zurückgreifen als eine statistische Auswertung der Folgejahrperformance.

Die Deutsche Bank, die für 2016 eine Performance von bis zu 17% für möglich hält, begründet dies mit Aktienrückkäufen und einer Performanceauswertung von Jahren nach einer Rezession. Die Durchschnittsrendite von Post-Rezessionsjahren liegt demnach bei 13%. In meiner eignen Auswertung komme ich auf lediglich 11%, aber das liegt vermutlich daran, wie Rezessionen berücksichtigt wurden.

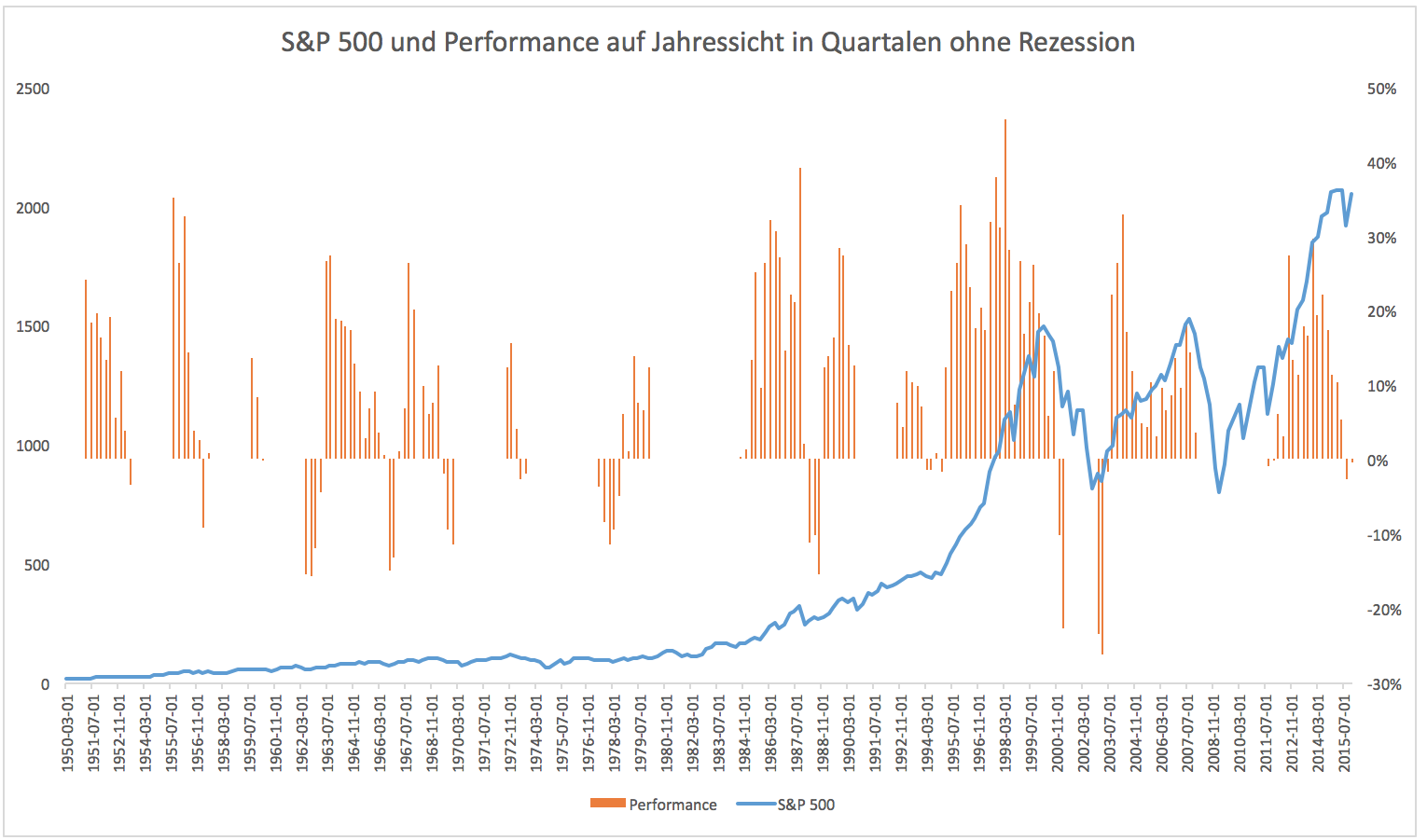

Derzeit ist keine Rezession der US Wirtschaft zu erkennen. Die Wirtschaft wächst mit robusten 2%, der Arbeitsmarkt boomt und auch die globalen Unsicherheiten haben dem US Markt aus fundamentaler Sicht wenig anhaben können. Auch die Zinswende ist nicht unbedingt ein Argument, weshalb es mit Aktien nach unten gehen muss. Die Situation heute erinnert ein wenig an die Zinswende von 1994. Nach mehreren mageren Quartalen startete der S&P 500 richtig durch. Das gleiche kann 2016 passieren.

Grafik 3 zeigt die Performance des S&P 500 auf Jahressicht für jedes Quartal. 1994 lag der S&P 500 leicht im Minus, bevor die Performance auf über 20% stieg. So ähnlich kann es auch diesmal laufen. US Aktien verharren seit Ende des dritten QE Programms und der Ankündigung einer Zinserhöhung in Schockstarre. Sobald die erste Zinserhöhung durch ist, dürfte sich diese Starre lösen.

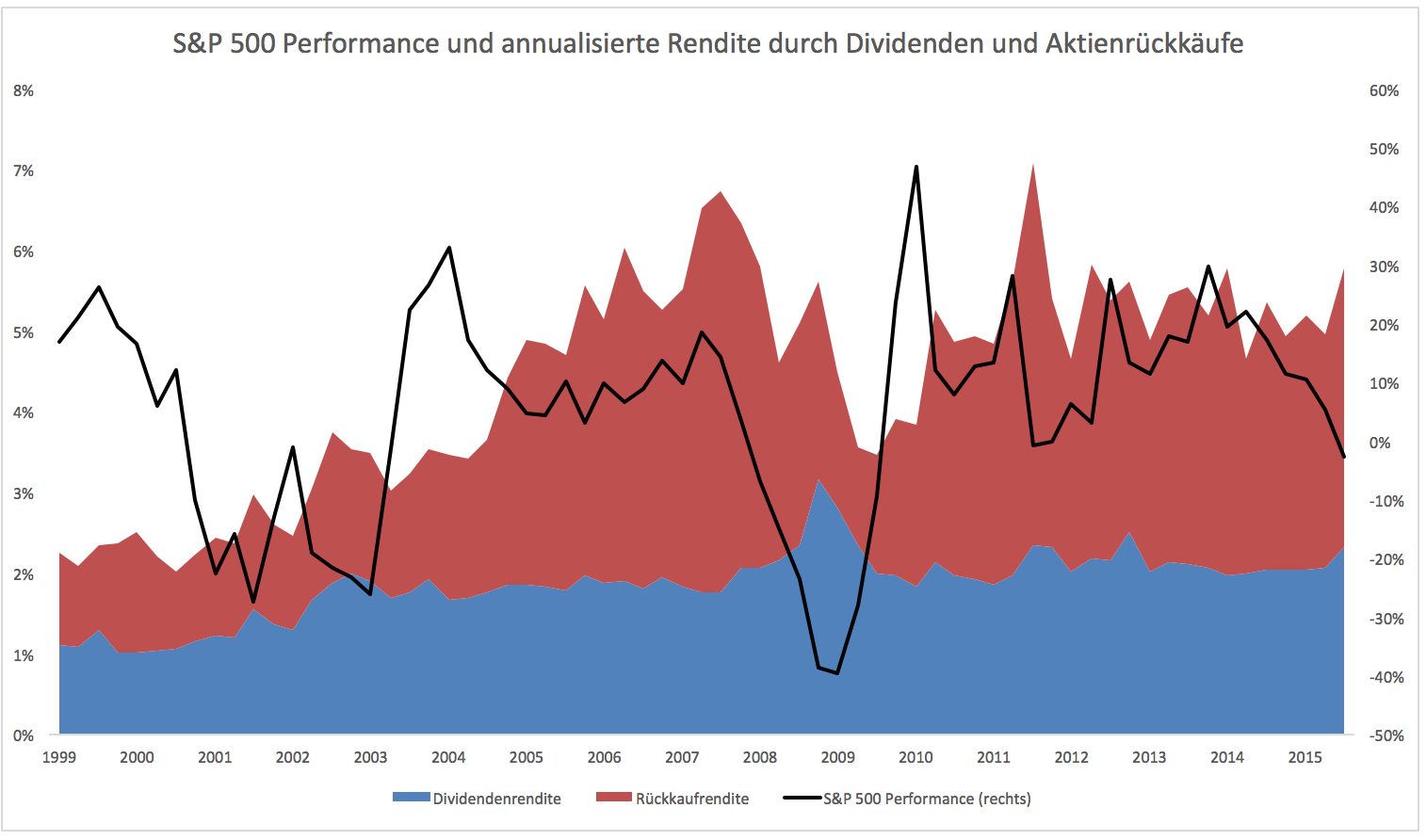

Ein ganz wesentlicher Faktor, der die US Indizes weiterhin stützen wird, sind die Rekordausschüttungen der US Unternehmen an die Aktionäre. Grafik 4 zeigt die Dividendenrendite sowie die Aktienrückkaufrendite des S&P 500 für jedes Quartal auf annualisierter Basis. Allein die Rendite, die über Ausschüttungen geniert wird, liegt bei über 5%.

Die Chancen für eine zweistellige Bewegung des S&P im kommenden Jahr stehen gut. Die Frage ist nur, ob diese Bewegung ein positives oder negatives Vorzeichen hat. Rein statistisch gesehen sollte das Vorzeichen positiv sein, solange sich die US Wirtschaft nicht auf eine Rezession zubewegt. Davon ist derzeit nicht auszugehen. Gleichzeitig dürfte sich der Markt inzwischen mit der Zinswende angefreundet haben, sodass steigende Zinsen größtenteils eingepreist sind. Zusätzlich sollte das Gewinnwachstum wieder anziehen, da ein Großteil der Belastungsfaktoren wegfällt. Der Dollar, sofern er überhaupt noch weiter aufwertet, wird weniger stark die Auslandsgewinne drücken. Ebenso ist nicht davon auszugehen, dass die Rohstoffe in dem Tempo der letzten Jahre weiter fallen.

Unterm Strich stehen die Zeichen für eine positive, zweistellige Performance ganz gut. Persönlich halte ich 17% für ambitioniert. Eine Steigerung von 10 bis 15% lässt sich fundamental noch begründen, zumal 5% allein schon durch Aktienrückkäufe und Dividenden „eingeloggt“ sind. 2016 kann ein gutes Börsenjahr werden. Die aktuelle Korrekturbewegung bietet Einstiegschancen.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.