Unter der Nullrendite-Linie

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Nachdem bisher nur Staatsanleihen Japans und der Schweiz negative Renditen vorweisen konnten, ist nun auch die Bundesrepublik Deutschland Mitglied dieses erlesenen Clubs. Erstmals seit Oktober 2016 fiel die Rendite der 10-jährigen Bundesanleihe wieder unter die Nullrendite-Linie. Vor Jahresfrist rentierten solche Staatsanleihen noch mit ca. +0,60 %, aber aktuell nur noch mit ca. -0,083 %. Ausschlaggebend für diese Entwicklung waren neben diversen wirtschaftlichen sowie politischen Entwicklungen in der Vergangenheit die jüngsten schwachen Konjunkturdaten und die Kommentare führender Notenbanker. Dadurch ist nun das letzte Fünkchen Hoffnung auf baldige Zinserhöhungen dies- und jenseits des Atlantiks erloschen.

In USA kippt die Zinskurve

Minuszinsen im zehnjährigen Bereich sind eine eindeutige Botschaft hinsichtlich der langfristigen Konjunkturerwartungen an die Marktteilnehmer. Darüber hinaus gilt das Kippen der US-Zinskurve als möglicher Indikator für eine Rezession. Denn vorangegangene Wirtschaftsabschwünge hatten sich bisher stets mit einer inversen Zinskurve angekündigt. Jedenfalls notieren die Renditen für dreimonatige US-Treasuries (ca. 2,44 %) erstmals seit zwölf Jahren wieder über dem Wert für zehnjährige Bonds (ca. 2,36 %). Auslöser hierfür war unter anderem die Aussage des Fed-Präsidenten Jerome Powell am vergangenen Mittwoch, als er eine Zinserhöhung für 2019 gänzlich ausschloss. Passend dazu äußerte sich auch der Präsidenten der Federal Reserve Bank von Chicago Charles Evans. Denn seines Erachtens sind die Abwärtsrisiken für die US-Wirtschaft derzeit größer als die Aufwärtsrisiken und somit sei es an der Zeit, eine Pause einzulegen. In eine ganz andere Richtung tendiert allerdings der Wunschkandidat Trumps für den vakanten Fed-Direktorenplatz, Stephen Moore. Nach seinem Dafürhalten ist es schon jetzt an der Zeit, die Zinsen um einen halben Prozentpunkt zu senken. Zum besseren Verständnis für diese Aussage sollte man allerdings wissen, dass es sich hierbei um Trumps Ex-Wahlkampfberater handelt und nicht auszuschließen ist, dass er sich revanchieren möchte.

Auch andere europäische Staatsanleihen gefragt

Aufgrund der Rezessionsängste und den anhaltenden geostrategischen Unsicherheiten sind aber nicht nur Bunds gefragt, sondern in diesem Zuge interessieren sich Investoren auch für Staatsanleihen anderer Eurostaaten. So nähert sich die Rendite 10-jähriger niederländischer Bonds mit 0,123 % ebenfalls der Nulllinie, und auch französische Staatsanleihen können mit aktuell 0,297 % von diesem Trend profitieren.

Japanisierung der europäischen Geldpolitik

Investoren, die vor Kurzem noch auf allmählich ansteigende Zinsen gesetzt hatten, müssen daher enttäuscht sein. Kein Wunder also, dass so mancher Beobachter bereits von einer „Japanisierung“ der europäischen Geldpolitik redet. Bekanntlich sind die Renditen für zehnjährige Bonds aus Tokio durch die extrem lockere Geldpolitik der Bank of Japan seit vielen Jahren im Bereich der Nulllinie verankert und es ist zu befürchten, dass auch die Europäische Zentralbank den rechten Zeitpunkt der Zinswende verschlafen hat. Man hat seitens der Notenbanker zwar den Politikern der Eurozone Zeit für eine Haushaltssanierung verschafft, jedoch wurde diese nur in den wenigsten Fällen genutzt.

Klaus Stopp, Head of Market Making Bonds der Baader Bank

Blick auf die Märkte

Theresa May spielt ihren letzten Trumpf aus

Jetzt ist es doch noch so weit gekommen. Theresa May hat ihren Hut in den Ring geworfen und ihren Rücktritt angeboten, um ihren Deal durch das Parlament bringen zu können. Doch bis heute 17:00 Uhr müsste ein entsprechender Antrag gestellt werden, damit morgen eine Abstimmung möglich wäre. Ob dieser Plan aufgehen wird, steht allerdings immer noch in den Sternen. Denn niemand vermag zu sagen, ob der Sprecher des Unterhauses diesem Wunsch entsprechen würde. Und trotz der von Boris Johnson, einem der prominentesten Brexit-Befürworter, signalisierten Bereitschaft, unter diesen Umständen dem Deal zuzustimmen, ist eine Mehrheit für Mays Deal immer noch nicht in Sicht.

In dem gestrigen Abstimmungsmarathon wurden alle acht vom Sprecher des Unterhauses, John Bercow, vorgeschlagene Alternativen zum Brexit-Deal abgelehnt. Das Parlament hat lediglich der von Brüssel vorgeschlagenen Brexit-Verschiebung auf den 12. April bzw. 22. Mai 2019 zugestimmt. Somit geht die Hängepartie nun weiter. Allerdings hat man mit der beschlossenen Umsetzung der neuen Termine in britisches Recht vielleicht auch die Möglichkeit am 1. April erneut eine Abstimmung über den Deal von Theresa May anzusetzen. Lirpa, Lirpa!

Ausloten, für welche Option es eine Mehrheit geben würde

Bekanntlich hatte das Parlament schon zweimal den von May ausgehandelten Austrittsvertrag abblitzen lassen. In der Folge hatte das Unterhaus die Abstimmung zu möglichen Alternativen an sich gezogen. Die Exekutive wurde damit mehr oder weniger entmachtet. Mit richtungsweisenden Abstimmungen, sogenannte indicative votes, wollte man von Mittwoch an ausloten, für welche Alternative es denn Mehrheiten geben würde. Und so wurde abgestimmt:

- No Deal: 160 zu 400

- Weicher Brexit: 188 zu 283

- Norwegen-Modell: 65 zu 377

- Zollunion mit der EU: 264 zu 272

- Labours offizieller Plan: 237 zu 307

- Brexit-Widerruf: 184 zu 295

- Zweites Referendum: 268 zu 295

- Übergangsphase ohne Abkommen: 139 zu 422

Diese Ergebnisse vermitteln ein erstes Stimmungsbild und man darf gespannt sein, wie die Brexit-Saga enden wird.

China kann für die Finanzmärkte zum Problem werden

Mit der vielfach romantisierten Seidenstraße, ohne die ein Stoff-, Gewürz- und Opiumhandel nicht möglich gewesen wäre, hat das chinesische Projekt gleichen Namens nicht mehr viel zu tun. Bezeichnenderweise ist es China, das dieses Vorhaben nach seinen Vorstellungen vorantreibt. Gemäß dem Motto: „Wer zahlt, schafft an“ hat man schon rund 200 Mrd. € in weltumspannende Standorte gesteckt – unter anderem in den Ausbau von Häfen und Straßen in Pakistan sowie Afrika, um die Vertriebswege neu zu strukturieren. Die nötigen Devisenreserven für ein solches Projekt hat das Reich der Mitte durch seine Handelsüberschüsse angehäuft. Und jetzt baut Peking - zum Leidwesen von Hamburg und Rotterdam - im Süden Europas die italienischen Häfen Triest und Genua aus, was den Seeweg nach Europa um fünf Tage verkürzt.

Bestimmt Europa nicht mehr die Regeln?

Frankreichs Präsident Emmanuel Macron, der gerne auch mal in größeren Zusammenhängen denkt, erachtet die neue Seidenstraße als eines der wichtigsten geopolitischen Konzepte der letzten Jahrzehnte. Seines Erachtens würde das Projekt in einigen Regionen sicherlich für Stabilität sorgen, aber hegemonistisch sei es allemal. Daraus spricht die Furcht, dass die Seidenstraße eine Dynamik entfalten könnte und man auf dem eigenen Kontinent nur noch eine untergeordnete Rolle spielen würde. Deshalb haben Frankreichs Präsident Emmanuel Macron, Bundeskanzlerin Angela Merkel und EU-Kommissionspräsident Jean-Claude Juncker bei dem Besuch von Chinas Präsident Xi in Paris versucht, die gemeinsamen europäischen Interessen zu vertreten. Schließlich wäre eine aktivere, gemeinsame Rolle der Europäer angesichts der „neuen Seidenstraße“ wünschenswerter als dass die einzelnen europäischen Staaten um chinesische Gelder konkurrieren. Denn sollte es gelingen, gegenüber China als Partner auf Augenhöhe aufzutreten, könnte man gegebenenfalls die Seidenstraße dazu nutzen, einen Gegenpol zur protektionistischen Politik von D. T., dem Unberechenbaren, aufzubauen. Es geht also darum, die Seidenstraße als Chance zu erkennen. Und in diesem Zusammenhang hat Frankreichs Außenminister Jean-Yves Le Drian noch ein weiteres Argument angeführt: Man kann nicht gegen die Erderwärmung kämpfen, ohne China auf seiner Seite zu haben.

Der Geist der Schuldenkrise

Doch China wäre nicht China, wenn es nicht seine eigenen Beweggründe für ein solches Projekt hätte. Denn infolge des immer noch schwelenden Handelskrieges mit den USA, ist China auf der Suche nach neuen Handelspartnern. Dadurch kann man gegenüber den USA gefestigter auftreten und mit einer guten Konjunkturauslastung schwindet die Gefahr einer neuen Schuldenkrise, die aufgrund des gewaltigen Kreditberg Chinas droht. Nachdem Peking das rückläufige Wachstum der Wirtschaft durch eine monetäre und steuerliche Lockerung befeuert hat, gaben die Banken des Landes Kredite in Rekordhöhe aus, was den Schuldenberg auf 34 Bill. USD anwachsen ließ. Beobachter sprechen von einer regelrechten Schuldensucht. Daraufhin wurde eigens eine Kampagne gegen die Überschuldung von Staatsbetrieben und Lokalregierungen gestartet, die teilweise zwar erfolgreich war, aber gleichzeitig dem Wachstum schadete. Vielleicht muss man sich an bescheidenere Wachstumsziele gewöhnen, die für 2019 immerhin noch zwischen 6 % und 6,5 % liegen dürften.

Ein erneuter Haushaltsstreit mit Italien ist vorprogrammiert

Die EU-Kommission ist gut beraten, wenn sie ihr Augenmerk nicht nur auf die Verhandlungen mit London richtet, sondern sich schon jetzt auf einen erneuten Haushaltsstreit mit Italien vorbereitet. Denn Italien kommt wirtschaftlich nicht voran und die Wirtschaftsleistung ist in keinem anderen Land der Eurozone so rückläufig wie in Italien. Wie die Tageszeitung „Sole 24 Ore“ berichtet muss Rom seine Konjunkturprognose drastisch senken, und zwar von 1,0 % auf 0,1 %. Damit wird auch die mit der EU vereinbarte Neuverschuldung von 2,04 % nicht zu halten sein. Vielmehr rechnet man in Rom dem Bericht zufolge mit rund 2,3 %.

Im Rahmen des Haushaltsverfahrens muss Rom schon bald seine Etatpläne für die Jahre 2020 und 2021 vorlegen. Da die Prognosen der EU-Kommission und der Regierung in Rom nicht annähernd gleich sind, sondern sich dramatisch voneinander unterscheiden, erwartet der Vize-Chef der EU-Kommission, Valdis Dombrovskis, schwierige Verhandlungen.

China springt zur Seite

Wie uneinsichtig Rom zurzeit agiert, verdeutlicht auch die Tatsache, dass Rom als bisher einziges G7-Land in das Projekt „neue Seidenstraße“ eingebunden wurde. Die dabei unterzeichneten Vereinbarungen mit einem Gesamtvolumen von mehreren Milliarden Euro, unter anderem für den Bau von Stahlfabriken in China oder den Export von Landwirtschaftsprodukten wie Orangen und Schweinefleisch sind ein willkommenes Konjunkturprogramm für Italien. Umgekehrt steckt Peking insbesondere in die Häfen von Genua sowie Triest eine Menge Geld und erweitert mit dem Projekt seinen wirtschaftlichen aber auch politischen Einfluss.

Dabei könnte man angesichts der Schuldensituation Italiens auch auf die Idee kommen, dass sich hier ein Muster wiederholt, das man bereits von Griechenland kennt. Im überschuldeten Hellas hatte sich China unter anderem 51 % des Athener Hafens Piräus gesichert. Und nun nützt Peking auch die Situation des wirtschaftlich angeschlagenen Italiens aus, um seine geostrategische Expansion fortzusetzen.

Befürchtungen nicht nur im restlichen Europa

Ob dies am Ende allen Beteiligten nutzen wird oder Italien sich in eine Abhängigkeit von China begibt, wird sich schon bald zeigen. Befürchtungen gibt es jedenfalls nicht nur im restlichen Europa. Auch Italiens Staatspräsident Sergio Mattarella hat von Peking gefordert, das Abkommen dürfe keine Einbahnstraße sein. Die Regierung in Rom aber gibt sich demonstrativ unbeeindruckt – auch gegenüber den skeptischen Tönen in der EU.

Im anstehenden Europa-Wahlkampf wird Italien sein wahres Gesicht zeigen und es ist zu befürchten, dass Rom einem vom Brexit geschwächten Europa Zugeständnisse abringen wird.

Unternehmensanleihen

Volkswagen nimmt 2,6 Mrd. € frisches Geld am Kapitalmarkt auf

In dieser Berichtswoche macht der Volkswagen Konzern auf sich aufmerksam und sammelt mittels seiner Finanzierungstochter Volkswagen Financial Services insgesamt 2,6 Mrd. € am Kapitalmarkt ein. Für Privatanleger dürften die drei Bonds wieder sehr interessant sein, da die Wolfsburger sich für eine Mindeststückelung von 1.000 € entschieden haben. Des Weiteren begab Volvo Car eine 5-jährige Anleihe mit einer eher für institutionelle Investoren interessanten Mindeststückelung von 100.000 €.

Volkswagen entschied sich bei den drei Bonds unter anderem für einen 2-jährigen, 500 Mio. € schweren Floater (A2LQ6D), der am 15.02.2021 fällig wird. Der Zinssatz richtet sich nach dem vierteljährlichen Euribor +0,8 PP. Begeben wurde das Papier zu 100 %. Die weiteren beiden Tranchen (A2LQ6E und A2LQ6F) haben Laufzeiten von drei sowie fünf Jahren. Die erste Tranche mit 1,1 Mrd. € ist am 01.04.2022 fällig und hat einen Zinssatz von jährlich 0,625 %. Begeben wurde das Papier zu 99,678 %, was einem Spread von +85 BP über Mid Swap gleichkam. Die andere Anleihe ist mit einem Kupon in Höhe von jährlich 1,50 % ausgestattet und wird am 01.10.2024 fällig. Der Reoffer lag bei diesem Bond bei 99,538 %, was +150 BP über Mid Swap entsprach. Das Emissionsvolumen belief sich auf 1 Mrd. €.

Volvo Car konnte in dieser Woche mit einer 600 Mio. € schweren Emission bei den Investoren punkten. Der schwedische Automobilkonzern mit Sitz in Göteborg stattete den 5-jährigen Bond (A2RZ41) mit einem jährlichen Kupon von 2,125 % bis zur Fälligkeit am 02.04.2024 aus. Emittiert wurde das Wertpapier zu 99,625 %, was einem Spread von +215 BP über Mid Swap gleichkam. Neben einer Make Whole Option ließ sich Volvo ein optionales Kündigungsrecht ab dem 02.01.2024 (jederzeit zu 100 %) in die Anleihebedingungen aufnehmen.

Marktdaten aktuell

Erstens kommt es anders, zweitens als man denkt!

Hatte man sich in der Vorwoche noch selig und moralisch auf eine Seitwärtsbewegung beim Euro-Bund-Future eingerichtet, so mussten die Rentenhändler kurzfristig umdenken und sahen sich mit einer Renditetalfahrt konfrontiert. Nicht neue Fakten zum Brexit oder zum Handelsstreit zwischen China und den USA waren hierfür der Auslöser, sondern ein extrem schwacher Einkaufsmanagerindex für das verarbeitende Gewerbe in Deutschland. Da die Verschuldung der Unternehmen und die größtenteils enttäuschenden Konjunkturdaten als Hauptsorgen der Investoren gelten, ist es nicht verwunderlich, dass die Flucht in den vermeintlich sicheren Hafen einsetzte. Aufgrund der vielen negativen Wachstumsausblicke seitens der Europäischen Zentralbank, der US-amerikanischen Notenbank sowie etlicher Forschungsinstitute übersprang das Sorgenbarometer problemlos die Nullrendite-Linie. Das dadurch nach über zwei Jahren wieder erreichte Niveau gilt zwar bei vielen Marktbeobachtern als überzogen, aber in Anbetracht der vielen ungelösten wirtschaftlichen und politischen Fragen wird das vorerst die neue Heimat für den Euro-Bund-Future bleiben.

Charttechnisch ist diese Situation nur bedingt zu bewerten, da das Hauptaugenmerk nicht mehr auf Fundamentaldaten gerichtet wird, sondern die Marktpsychologie das Geschehen an den Finanzmärkten mehr denn je bestimmt. Somit ist weder ein Anstieg auf das bisherige Renditetief für 10-jährige Bundesanleihen (-0,19 %), was einem Euro-Bund-Future von ca. 168 % entsprechen würde, noch ein Abrutschen auf das Niveau von ca. 164,75 % auszuschließen. Denn Übertreibungsphasen wird es an den Börsen immer geben und diesen kann man mit Logik nur bedingt begegnen. Oftmals macht sich Panik breit und diese ist kein guter Wegbegleiter!

Aktuell notiert das Rentenbarometer am Tag 1 vor dem ursprünglichen Brexit-Termin und am Tag nach „8xNO“ bei ca. 166,52 %, was einer Rendite von ca. -0,083 % für 10-jährige deutsche Staatsanleihen entspricht.

Aktuelle Marktentwicklung

Deutschland

Der Juni-Kontrakt des richtungsweisenden Euro-Bund-Future schloss gestern mit einem gehandelten Volumen von 1,065 Mio. Kontrakten bei 166,59 % (Vw.: 164,25 %).

Die Trading-Range lag im Berichtszeitraum zwischen 164,32 % und 166,70 % (Vw.: 163,63 % und 164,53 %).

Der Euro-Buxl-Future (Range: 185,66 % und 193,78 %) schloss bei 192,94 % (Vw.: 185,56 %),

der Euro-Bobl-Future (Range: 132,44 % und 133,31 %) bei 133,26 % (Vw.: 132,40 %)

und der Euro-Schatz-Future (Range: 111,815 % und 112,005 %) bei 111,99 % (Vw.: 111,815 %).

Die Rendite der aktuellen 10-jährigen Staatsanleihe der Bundesrepublik Deutschland (110246 / 2029) lag im Bundesbankfixing am gestrigen Mittwoch bei -0,059 % (Vw.: +0,095 %).

USA

Zweijährige US-Treasuries rentieren 2,194 % (Vw.: 2,400 %),

fünfjährige Anleihen bei 2,16 % (Vw.: 2,328 %),

die richtungsweisenden zehnjährigen Anleihen bei 2,359 % (Vw.: 2,525 %)

und Longbonds mit 30 Jahren Laufzeit bei 2,806 % (Vw.: 2,971 %).

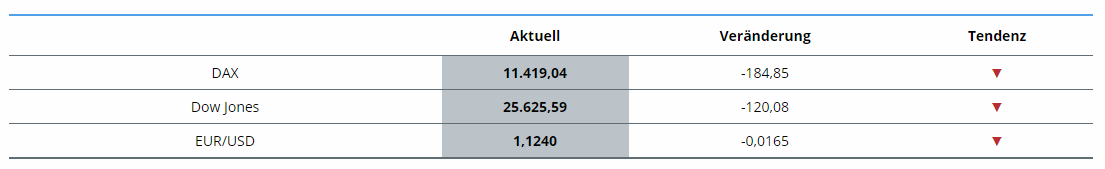

Am Aktien- und Devisenmarkt waren gegenüber der Vorwoche folgende Änderungen zu registrieren:

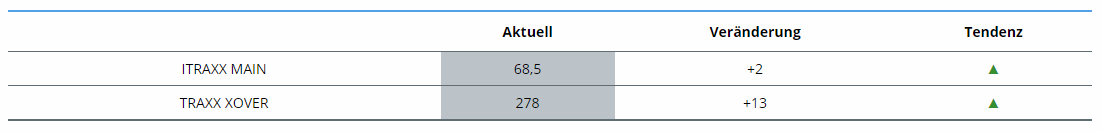

Die Entwicklung der wichtigsten Credit Indizes spiegelt im Vergleich zur Vorwoche eine Ausweitung der Spreads wider, was auf eine gestiegene Risikoeinschätzung seitens der Anleger hinweist. Fallende Anleihekurse führten zu einer Erhöhung der Rendite und somit erhöhte sich der I-Traxx-Main für Unternehmensanleihen guter Qualität um 2 auf 68,5 Punkte. Der I-Traxx-Crossover für High Yield Anleihen stieg um 13 auf 278 Punkte.

Die I-Traxx-Indizes bilden derivative Kreditausfallversicherungen (Credit Default Swaps, CDS) ab, mit denen Investoren den möglichen Default von Unternehmensanleihen absichern.

I-Traxx Entwicklung gegenüber der Vorwoche:

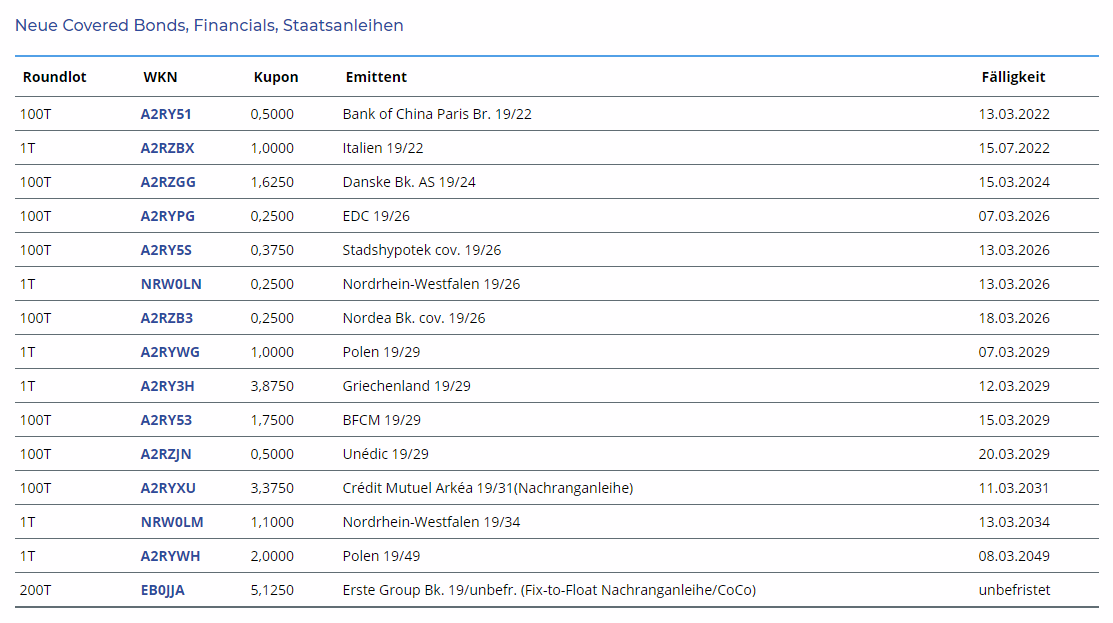

Covered Bonds, Financials, Staatsanleihen

Italien lotet Investitionsbereitschaft aus

Nachdem in den USA im Monat Februar mit einer Neuverschuldung i.H.v. 234 Mrd. USD ein neuer Rekord aufgestellt wurde, können in dieser Handelswoche interessierte Investoren für nominal 198 Mrd. USD T-Bills mit Laufzeiten von 4 bzw. 8 Wochen sowie 3 bzw. 6 Monaten und sogar einem Jahr erwerben. Wer sein Geld langfristiger zur Verfügung stellen möchte, der kann für bis zu 41 Mrd. USD 5-jährige und für bis zu 32 Mrd. USD 7-jährige T-Notes kaufen.

In der Eurozone hingegen wird Italien am heutigen Donnerstag mittels zweier neuer Anleihen das Vertrauen der Investoren ausloten. Hierzu ist geplant bis zu 3,75 Mrd. € für 5 Jahre und 2,75 Mrd. € für 10 Jahre zu refinanzieren. Angesichts der jüngsten Wirtschaftsdaten Italiens wird sich daran ablesen lassen, ob die Kapitalsammelstellen bereit sind, der italienischen Regierung diese Gelder zur Verfügung zu stellen. Bereits am Dienstag und Mittwoch hat die Finanzagentur der Bundesrepublik Deutschland entsprechend dem Emissionskalender zwei Auktionen durchgeführt. Hierbei wurde zuerst die 2-jährige Bundesschatzanweisung (110475) um 4 Mrd. € auf 9 Mrd. € aufgestockt. Die Zuteilung erfolgte bei einer Durchschnittsrendite von -0,57 %. Zur Wochenmitte war ein zweiter Tender (10-jährige Benchmark-Anleihe) angekündigt und hierbei wurde infolge der „Flucht in Qualität“ sogar Kaufgebote für über 6,1 Mrd. € (110246) abgegeben. Angestrebt war eine Erhöhung des Emissionsvolumens um 3 Mrd. € auf nunmehr 13 Mrd. €. Zugeteilt wurden 2,4332 Mrd. € bei einer Durchschnittsrendite von -0,05 % und 566,8 Mio. € wurden zur Marktpflege in den Eigenbestand des Bundes umgebucht.

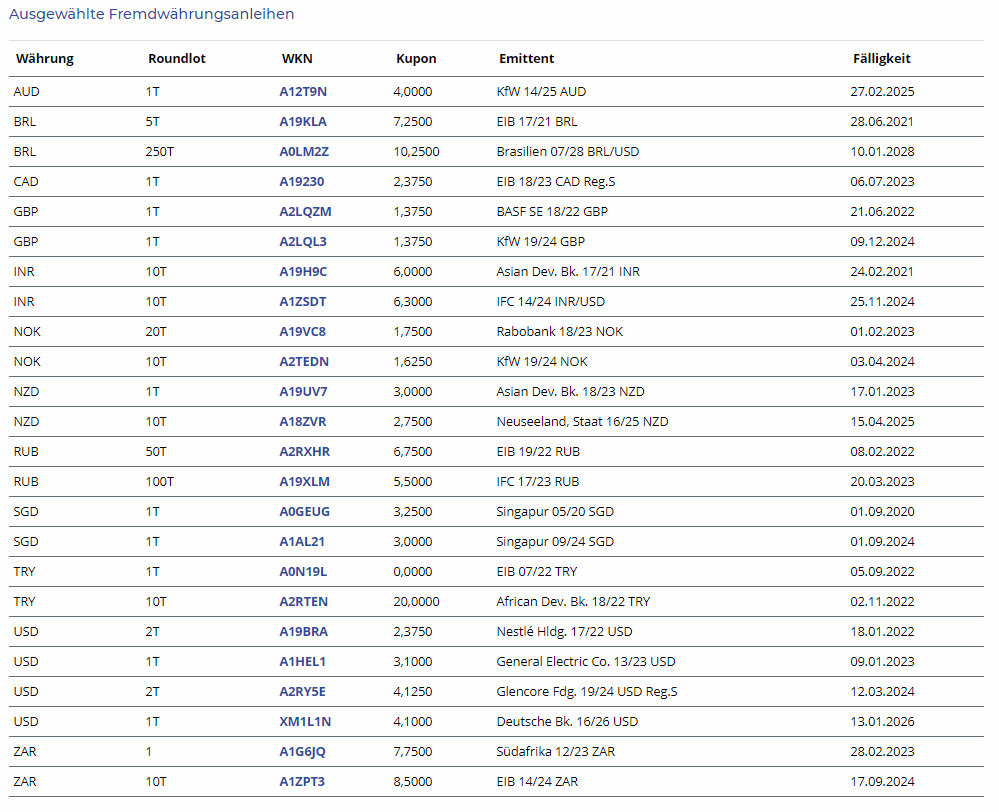

Währungsanleihen

Schwächeanfall des Euros

Am kommenden Wochenende werden in Europa mal wieder die Uhren umgestellt. Jedoch steht in den Sternen auf welche Zeitzone sich die EU-Mitgliedsstaaten ab 2021einigen werden. Passend dazu sollte ab morgen bereits für Großbritannien eine neue Zeitrechnung beginnen, und zwar außerhalb der Europäischen Gemeinschaft. Doch soweit ist es noch nicht und die Brexit-Saga geht weiter. Man darf gespannt sein, was zuerst eintritt – die Scheidung zwischen Großbritannien und der EU oder die Einigung auf eine Zeitzone. Nach den neuerlichen Abstimmungen am gestrigen Abend handelt das britische Pfund heute Morgen bei ca. 0,854 GBP.

Die europäische Gemeinschaftswährung kletterte vergangene Woche auf ein neues März-Hoch bei 1,1448 USD und notierte damit gleichzeitig so hoch wie zuletzt Anfang Februar. Mit der Veröffentlichung schwacher Konjunkturdaten für die deutsche Industrie fiel der Euro im weiteren Handelsverlauf und notierte zeitweise bei 1,1235 USD deutlich schwächer. Zur Stunde handelt die Einheitswährung bei ca. 1,1240 USD.

Am vergangenen Freitag geriet mal wieder die türkische Lira gewaltig unter Abgabedruck, ausgelöst durch einen unerwarteten Rückgang der Zentralbankreserven. Im Anschluss fiel der Devisenkurs zwischenzeitlich bis auf 6,6116 TRY und damit in die Nähe des Jahrestiefs. Zudem warnte Präsident Erdogan alle Währungsspekulanten, die den Lira-Verfall befeuern, sie würden einen „hohen Preis“ dafür zahlen. Mittlerweile konnte sich die Währung allerdings wieder deutlich stabilisieren und handelt derzeit gegenüber dem Euro bei ca. 6,1850 TRY. Es sind keine einfachen Zeiten für Investoren in türkischen Finanzprodukten. Denn gestern gerieten die Notierungen massiv unter Druck. Ausschlaggebend hierfür war, dass die türkischen Banken ausländischen Kreditinstituten vorerst keine Lira mehr leihen und diese Praxis bis nach den Kommunalwahlen an diesem Wochenende beibehalten. Daraufhin verteuerte sich der Lira-Übernachtkredit von 22 % in der Vorwoche auf etwa 700 %, was ausländische Investoren zu weiteren Verkäufen gezwungen hat.

Im Fokus der Privatanleger standen in dieser Woche vorwiegend Währungsanleihen lautend auf US-Dollar, türkische Lira, russische Rubel und vereinzelt auch südafrikanische Rand sowie australische Dollar.

Klaus Stopp, Leiter Skontroführung Renten der Baader Bank

Rechtliche Hinweise/Disclaimer und Grundsätze zum Umgang mit Interessenskonflikten der Baader Bank AG:

http://www.baaderbank.de/disclaimer-und-umgang-mit-interessenskonflikten/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.