Über Davos schwebt das Gespenst einer neuen Finanzkrise

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Beim ersten Hinhören klang das, was Jair Bolsonaro zum Auftakt des Weltwirtschaftsforums (WEF) in Davos zu sagen hatte, manchmal überraschend gemäßigt. Er wolle sein Land für ausländische Investoren öffnen und die Handelsbeziehungen zu anderen Staaten vertiefen, versprach der neu gewählte Präsident Brasiliens, der damit seinen Ruf als Mini-Trump nicht bestätigen wollte. Aber schon beim zweiten Hinhören war klar, dass Bolsonaro, der lediglich sechs Minuten gesprochen hatte, lediglich Floskelhaftes aneinandergereiht hatte. Und beim Thema Umweltschutz ließ er keine Zweifel daran, dass seine Regierung „die grüne Lunge der Welt“, den Regenwald, stärker wirtschaftlich nutzen wolle. Der Auftritt des als rassistisch und sexistisch geltenden Präsidenten war also in vielerlei Hinsicht enttäuschend.

Gedämpfte Stimmung

Wie überhaupt die Stimmung in diesem Jahr in Davos eher gedämpft erscheint. Dafür ist allerdings eine um nur 0,2 PP gegenüber 2018 reduzierte Wachstumsprognose des Internationalen Währungsfonds (IWF) für dieses Jahr (auf 3,5 %) nicht alleine verantwortlich. Schwerer wiegt hier, dass der Fonds seine Oktober-Prognose für die Eurozone um 0,3 PP auf 1,6 % gesenkt hat. Ausschlaggebend ist dafür laut IWF-Chefökonomin Gita Gopinath vor allem die Entwicklung in Deutschland, Italien und Frankreich, also den größten Volkswirtschaften der Eurozone. Für Deutschland senkte der IWF seine Voraussagen sogar von 1,9 % auf 1,3 %.

Bekannte Risiken

Als Risiken identifiziert Gopinath die bekannten Probleme Brexit, die Skepsis gegenüber der Eurozone, der Handelsstreit zwischen China und den USA sowie die hohe Verschuldung. Ebenso könnte ein möglicher Wachstumseinbruch laut IWF zu einem potenziellen Auslöser von weiteren Turbulenzen auf den Kapitalmärkten führen. Eine globale Rezession stehe zwar nicht bevor, aber das Risiko einer stärkeren Abnahme des Weltwirtschaftswachstums sei sicherlich gestiegen, sagte IWF-Chefin Christine Lagarde. Anstatt „schädliche Barrieren“ hochzuziehen, mahnte sie vor diesem Hintergrund internationale Zusammenarbeit an.

Notenbanken haben kaum Spielraum

Und über allem schwebt das Gespenst einer neuen Finanzkrise. Die Crux an der Sache ist freilich, dass die Notenbanken kaum Spielraum haben, darauf zu reagieren. Lediglich die US-Notenbank Fed wäre in der Lage, die Schleusen ihrer Geldpolitik wieder zu öffnen, nachdem sie in der jüngsten Vergangenheit die Zinsschraube Schritt für Schritt angezogen hat. Diesen Zeitpunkt, aus der Krisenpolitik auszusteigen, aber hat die Europäische Zentralbank (EZB) verpasst. Daher könne man das Projekt Normalisierung der Zinsen als beendet ansehen, wie Axel Weber, früherer Chef der Bundesbank und heute UBS-Verwaltungsrat, in Davos sagte. Dies würde bedeuten, dass die Zeit des billigen Geldes noch lange nicht zu Ende ist.

Handelskonflikte „gemeinsam und schnell“ lösen

Doch so wie auch Weber davor warnt, pessimistisch in die Zukunft zu schauen, mahnt Lagarde die internationale Gemeinschaft, ihre Handelskonflikte „gemeinsam und schnell“ zu lösen. Neue Handelsbarrieren würden die schwächelnde Weltwirtschaft schließlich noch weiter destabilisieren. Das passt auch zum diesjährigen WEF in Davos, das sich das Motto „Kooperation statt Konfrontation“ auf die Fahnen geschrieben hat. Einer, der diese Botschaft freilich partout nicht hören will, fehlt dieses Jahr in Davos: Es ist D. T., der Unberechenbare.

Klaus Stopp, Head of Market Making Bonds der Baader Bank

Blick auf die Märkte

Bei der EZB noch nichts Neues

Am heutigen Donnerstag treffen sich in diesem Jahr erstmals die Mitglieder des Rates der Europäischen Zentralbank (EZB) zu ihrer turnusmäßigen Sitzung, um über die weitere Geldpolitik zu beraten. Gleichzeitig ist es auch die erste Sitzung nach dem Ende der Anleihekäufe zum 31.12.2018, und somit wird zukünftig wieder vermehrt die Leitzinsentwicklung in den Blickpunkt geraten. Dass jedoch bereits zu diesem frühen Zeitpunkt Hinweise auf die weitere Vorgehensweise zu erwarten sind, kann getrost als Phantasie bezeichnet werden. Frühestens im März, wenn die überarbeiteten Vorhersagen für das Wirtschaftswachstum und die Inflation vorgelegt werden, sollte man dies erwarten. Und auch dann wäre es meines Erachtens noch zu früh dafür.

Eine Rezession muss nicht sein

Denn aktuell werden infolge der diversen ungelösten wirtschaftlichen und politischen Konflikte in der Welt immer wieder die Zahlen für das Wirtschaftswachstum nach unten revidiert. Dies scheint zurzeit die einzige Konstante in diesem Bereich zu sein. Ob allerdings eine Rezession droht, ist keineswegs eine ausgemachte Sache. Und das sehen auch die europäischen Notenbanker so. Deshalb rechnen viele Marktbeobachter immer noch mit einer Anhebung des Einlagensatzes zum Jahresende 2019. Und das obwohl die Inflationszahlen einen solchen Schritt nicht unbedingt erwarten lassen. Aber irgendwann müssen sich die Notenbanker von der „Null-Linie“ lösen, um sich ein Mindestmaß an Bewegungsfreiheit für kommende Krisen zu schaffen. Ansonsten läuft man Gefahr, sich nach dem Vorbild der Bank of Japan (BoJ) selbst zu knebeln.

Sicherlich wird Mario Draghi bei der Pressekonferenz wieder alle Register des Zeitspiels ziehen. Der amtierende EZB-Präsident ist hierin ein Meister seines Fachs und wird betonen, dass man in Zeiten makroökonomischer Unsicherheit keinen genauen Kurs festlegen könne. Es sollte verwundern, wenn in diesem Zusammenhang nicht auf immer noch vorhandene Medizin im Arzneischrank hingewiesen würde, die im Fall der Fälle zum Einsatz käme.

Noch keine Infos zu langfristigen Geldleihgeschäften zu erwarten

Aber auch zu einem anderen Thema, das an den Finanzmärkten viel Beachtung findet, ist zu Jahresbeginn noch keine neue Information zu erwarten - den langfristigen Geldleihgeschäften mit den Kreditinstituten. Dem Sitzungsprotokoll der Dezember-EZB-Sitzung war zu entnehmen, dass die Diskussion hierzu noch nicht richtig begonnen hat. Dennoch sollten schon bald Optionen für neue Target Longer-Term Refinancing Operations (TLTRO) erarbeitet werden, um gegebenenfalls im März bereits ein zweijähriges Geschäft für Juni ankündigen zu können. Denn infolge eines 2020 auslaufenden TLTRO werden ansonsten bei den betroffenen Kreditinstituten wegen aufsichtsrechtlicher Vorschriften zu viele Eigenmittel gebunden.

Das Fazit für 2019 lautet somit: Aktuell gibt es bei der EZB noch nichts Neues zu vermelden, aber dies wird sich im Laufe des Jahres ändern!

Shutdown gefährdet Top-Rating der USA

Der Shutdown könnte die Sicherheit der USA gefährden. Weil man vertrauliche Quellen nicht mehr bezahlen kann, appellieren die FBI-Agenten nun dringend, die seit viereinhalb Wochen andauernde Haushaltssperre in den USA zu beenden. Angeblich konnten bereits mehrere Informanten des FBI aus der Terror- und Drogenszene nicht mehr gehalten werden. Außerdem arbeiten Agenten ohne Bezahlung unter immer schwierigeren Bedingungen.

Kann es der Senat richten?

Einer Deutung, wonach damit D. T., der Unberechenbare, die Sicherheit der USA gefährde, würde Präsident Trump sicher nicht zustimmen. Um aber den „Deadlock“ zwischen Trump und dem Demokraten zu beenden, soll es nun der Senat richten - allerdings mit keinen allzu großen Chancen auf Erfolg. Am heutigen Donnerstag stehen daher zwei Vorschläge zur Abstimmung. Der eine, vom republikanischen Mehrheitsführer im Senat, Mitch McConnell, sieht die Finanzierung von Trumps Mauer zu Mexiko vor - der Ursache des Streits - und würde den vorübergehenden Schutz für einige Migranten ausdehnen. Der andere Vorschlag, vom demokratisch kontrollierten Repräsentantenhaus, beinhaltet eine Zwischenfinanzierung bis 8. Februar und würde den Druck aus der Sache herausnehmen, ohne die Finanzierung der Grenzmauer zu beinhalten.

Wer bekommt den Schwarzen Peter?

Im Grunde umfassen die beiden Anträge lediglich bisher bekannte Positionen, weshalb eine Einigung schwer vorstellbar erscheint. Es dürfte wohl kaum einer der beiden Entwürfe die notwendigen 60 von 100 Stimmen im Senat bekommen, wo Trumps Republikaner nur über 53 Stimmen verfügen. Entscheidend könnte auf lange Sicht sein, wem in der öffentlichen Stimmung der Schwarze Peter für die anhaltende Haushaltssperre zugeschoben wird.

Erreichen der Schuldenobergrenze droht

Aber man hat nicht unendlich viel Zeit. Denn bereits am 1. März naht das nächste Risiko, wenn die Schuldenobergrenze in Höhe von knapp 21 Billionen Dollar erreicht wird. Bereits Anfang des Jahres hat die Ratingagentur Fitch Washington vor einer Abstufung ihres Tripple-A Kreditwürdigkeits-Ratings gewarnt. Fitch kritisierte das sich deutlich verschlechternde fiskalische Defizit der USA. Sollte der Shutdown, der das Land seit Ende 2018 in Atem hält, nicht bald aufgehoben werden, sieht sich die Ratingagentur in der Pflicht, das Rating herabzustufen. Denn mit Blick auf die Unfähigkeit, einen Haushalt zu verabschieden, muss auch der politische Rahmen überarbeitet werden.

Kein Wunder also, dass der Shutdown die Finanzmärkte nervös macht. Hinzu kommt, dass die Haushaltssperre auch die konjunkturelle Entwicklung bremsen wird, wie die US-Notenbank in Ihrem Protokoll der Dezember-Sitzung niederschrieb. In diesem Zusammenhang sei auch erwähnt, dass viele Konjunkturdaten im Monat Januar noch immer nicht veröffentlicht werden konnten, da die zuständigen Behörden geschlossen sind. Solche Umstände bedeuten "Blindflug" für Investoren und die US-amerikanische Notenbank. Ein "No-Go" an den Finanzmärkten!

Brexit treibt Risikoaufschläge in die Höhe

Schlägt nun bald die Stunde des Parlaments in London? Nachdem Premierministerin Theresa May Anfang der Woche in Westminster keinen wirklichen Plan B vorzulegen vermochte, nehmen Parlamentarier aller Fraktionen die Sache selbst in die Hand, um zumindest eine Verschiebung des Austrittsdatums zu erreichen. May hatte Anfang der Woche lediglich ihren Plan A aufgewärmt, ergänzt um die Komponente, nochmals mit Brüssel über den umstrittenen „Backstop“ nachverhandeln zu wollen. Aber das ist kein Plan, über den abgestimmt werden kann.

Bekanntlich besagt der „Backstop“, dass Großbritannien in der Zollunion und Nordirland zusätzlich noch im europäischen Binnenmarkt bleiben, sollten die Europäische Union und Großbritannien es in der Übergangsphase nicht schaffen, ein gemeinsames Handelsabkommen auf die Beine zu stellen.

May bleibt stur

May setzt immer noch stur alles auf eine Karte: Entweder „My Deal or no Deal“ mit allen chaotischen Folgen für Großbritanniens Wirtschaft und Gesellschaft. Tritt aber Letzteres ein, so könnte die Premierministerin wenigstens dem Parlament den Schwarzen Peter zuschieben. Während allerdings gemäßigte Tories sowie die Labour Party einen ungeregelten Austritt verhindern wollen, fürchten die Hardliner der Brexiteers gar den Abschied vom Austritt.

Parlamentarier auf der Suche nach einem Kompromiss

Inzwischen zeugen neue Anträge verschiedener Abgeordneter von der fieberhaften Suche nach einem Kompromiss. Sie reichen von einem Verzicht auf ein No-Deal-Szenario, einer Verschiebung des Austrittsdatums bis hin zu der Einsetzung eines zweiten Referendums. Darüber hinaus soll es am 29. Januar verschiedene Probeabstimmungen zum Ausloten eines tragfähigen Kompromisses geben. Denn eins scheint mittlerweile einer Mehrheit im britischen Unterhaus durchaus klar zu sein: Es darf keinen harten Brexit geben. Die Frage ist nun, welcher Antrag, sofern er zugelassen wird, sich als mehrheitsfähig erweist.

Wie reagieren die Kapitalmärkte auf die Abstimmungen am 29. Januar?

Man darf gespannt sein, wie dann die Kapitalmärkte auf das Geschehen im britischen Unterhaus reagieren. Der als Plan B von May aufgewärmte Plan A war jedenfalls an den Märkten durchgefallen. So hatte das Britische Pfund nach Mays Rede prompt auf 1,2877 USD nachgegeben. Parallel dazu weiten sich die Renditespreads zehnjähriger britischer Staatsanleihen aus, die aktuell mit ca. 1,322 % rentieren. Seit Dienstag stiegen beispielsweise die Spreads gegenüber entsprechenden „Bunds“ auf 109,8 BP. In der vergangenen Woche lagen die Risikoaufschläge noch bei 108,6 BP und zum Jahresbeginn bei 104,1 BP. Der Brexit treibt die Spreads also schrittweise nach oben.

Niederlande melden sich in Brüssel zu Wort

In den Niederlanden regt sich Kritik gegen die Pläne der EU-Kommission, das Einstimmigkeitsgebot bei Steuerentscheidungen abzuschaffen. Das wäre in den Augen von Finanzminister Wopke Hoekstra weder weise noch sehr realistisch. Wie die Kommission plant, soll bei Steueränderungen ab 2025 eine qualifizierte Mehrheit ausreichen. Laut Hoekstra werde sein Land dem Vorschlag nicht zustimmen.

Stabilitätspakt strikt einhalten!

Seine Anregung ist durchaus nachvollziehbar, zuerst dafür zu sorgen, dass sich jedes Mitglied an die bestehenden Regeln hält, bevor man neue einführt. Hier dringt er insbesondere auf die strikte Einhaltung des Stabilitätspaktes – nicht, weil dies im Interesse der Niederlande oder von Deutschland, sondern im Interesse aller sei. In diesem Kontext kritisierte Österreichs Bundeskanzler Sebastian Kurz das Nachgeben der französischen Regierung gegenüber den sogenannten Gelbwesten, weil dies dazu führen werde, dass Paris die Maastricht-Kriterien beim Haushaltsdefizit voraussichtlich verletzen wird.

Zweifel an Beilegung des Haushaltsstreits mit Italien

Mit Blick auf Italien äußerte indessen Hoekstra seine Zweifel an der Beilegung des Haushaltsstreits zwischen Rom und der EU. Das Einlenken der Brüsseler signalisiere ein größeres Problem für Europa, sagte der niederländische Finanzminister mit Blick auf das vorgelegte Haushaltsversprechen aus Rom. Italien hatte bekanntlich zunächst für 2019 ein Defizit von 2,4 % geplant, bevor man sich nach langen Verhandlungen mit Brüssel auf 2,04 % geeinigt hat. Die Regierung in Rom aus rechter Lega und populistischer Fünf-Sterne-Bewegung will damit teure Wahlversprechen wie ein Grundeinkommen und ein niedrigeres Renteneintrittsalter finanzieren. Über diese beiden Punkte wird das Parlament nun bis Mitte März zu entscheiden haben. Gleichzeitig wurde bekannt, dass die EU-Kommission die Wachstumsprognose für Italien deutlich von 1,2 % auf 0,6 % gesenkt hat. Italien sitzt bekanntlich auf einem Schuldenberg von 131 % des BIPs. Nur Griechenland ist in der EU noch höher verschuldet.

Griechenland vor Zerreißprobe

Apropos Griechenland. Dort kommt es am heutigen Donnerstag zu einer Zerreißprobe, wenn die Ratifizierung eines Abkommens ins Parlament kommt, wonach Mazedonien künftig „Republik Nord-Mazedonien“ heißen soll. Trotz heftiger Proteste und ungeachtet des Umstands, dass laut Umfragen die Griechen die Umbenennung überwiegend ablehnen, hält Premierminister Alexis Tsipras an der Vereinbarung fest. Diese hatte er im vergangenen Frühjahr mühevoll mit dem mazedonischen Ministerpräsidenten Zoran Zaev verhandelt. Seitdem heizen Nationalisten auf beiden Seiten den Streit an. Der Lösung existenzieller (Finanz)Probleme dient dies nicht. Denn immerhin hat Athen Schulden in Höhe von nahezu 180 % des BIPs und braucht eine handlungsfähige Regierung.

Unternehmensanleihen

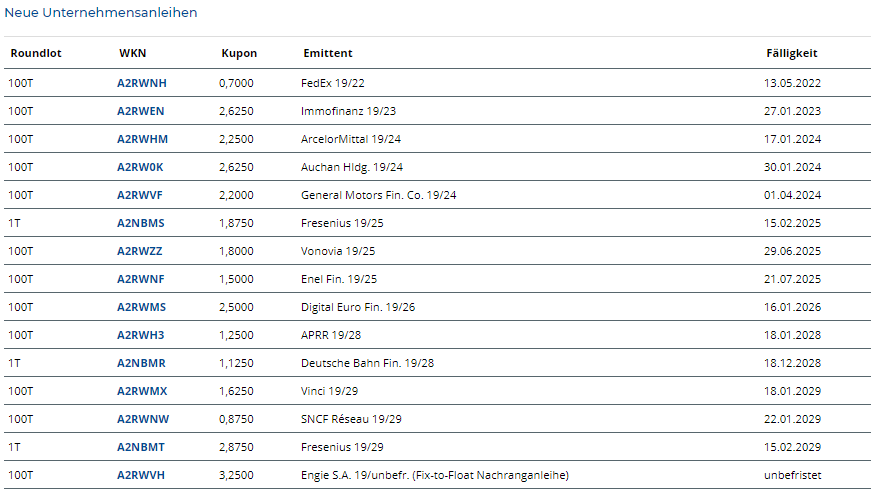

Engie begibt einen Perpetual Bond

In dieser Berichtswoche wagten sich lediglich zwei namhafte Unternehmen an den Kapitalmarkt und besorgten sich somit frisches Geld. Zunächst wurde der amerikanische Automobilkonzern General Motors aktiv und sammelte erfolgreich 850 Mio. € ein. Die 5-jährige Anleihe (A2RWVF) mit Laufzeit bis zum 01.04.2024 hat einen jährlichen Zins in Höhe von 2,2 %. Der Ausgabepreis lag bei 99,965 %, was einen Spread von +200 BP über Mid Swap bedeutete. Das Wertpapier ist neben einer Make Whole Option mit einem weiteren Kündigungsrecht ab dem 01.03.2024 jederzeit zu 100 % ausgestattet. General Motors wählte für diese Gattung die eher für institutionelle Investoren interessante Mindeststückelung von 100.000 €.

Ebenfalls mit dieser Stückelung begab Engie einen Perpetual Bond. Der französische Stromlieferant legte einen Fix-to-Float Bond (A2RWVH) mit einem Emissionsvolumen von 1 Mrd. € auf. Das Unternehmen zahlt für die Aufnahme des Kredits am Bondmarkt bis zum 28.02.2025 einen festen Zins in Höhe von 3,25 % p.a. an die Gläubiger. Anschließend richtet sich der Zinssatz nach dem 5-Jahres-Swap. Bis zum 28.02.2030 gibt es einen Aufschlag auf den Swap in Höhe von +3,169 PP. Fortan bis zum 28.02.2045 beträgt der Aufschlag dann +3,419 PP und ab 2045 werden +4,169 PP aufaddiert. Die Anleihe ist ab dem 28.02.2025 jährlich zu jedem Zinstermin zu 100 % kündbar. Der Emissionspreis belief sich auf 98,646 % (+316,9 BP über Mid Swap).

Marktdaten aktuell

Warten auf Fakten

Solange an den einzelnen Baustellen in der Eurozone und auch weltweit keine Fortschritte zu erzielen sind, wird sich das Sorgenbarometer aus seiner Bandbreite zwischen 163, 50 % und 165,10 % nicht entfernen können. Hatte der Euro-Bund-Future zwar am vergangenen Donnerstag infolge der Aktienmarktentwicklung eine erste Unterstützungslinie (bei ca. 164,50 %) gerissen, so versuchen die Bullen am Rentenmarkt sich wieder oberhalb der psychologischen Marke (165 %) festzusetzen, was allerdings nicht so einfach ist. Denn insgesamt steht und fällt das gesamte Handelsgeschehen mit den Entwicklungen auf anderen Bühnen. Ohne echte Fakten werden die Marktteilnehmer sich in Zurückhaltung üben und abwarten, was die nächsten Tage bzw. Wochen bringen. Dies ist zwar sicherlich für alle Akteure eine unbefriedigende Situation, aber blinden Handelsaktionismus zu erzeugen, wäre zu Beginn des Jahres garantiert die falsche Entscheidung.

Somit warten alle Akteure ab und sind sich der Tatsache bewusst, dass die Zeit noch kommen wird, in der mit dem bewussten Eingehen von Positionen Geld verdient werden kann. Aktuell notiert das Rentenbarometer bei ca. 164,90 %, was einer Rendite der 10-jährigen deutschen Benchmark-Anleihe von 0,207 % entspricht. Zu etwas mehr Bewegung könnte es am heutigen Tag jedoch nach Kommentaren aus Davos oder im Anschluss bzw. während der heutigen EZB-Pressekonferenz mit Mario Draghi kommen.

Aktuelle Marktentwicklung

Deutschland

Der März-Kontrakt des richtungsweisenden Euro-Bund-Future schloss gestern mit einem gehandelten Volumen von 0,6 Mio. Kontrakten bei 164,57 % (Vw.: 164,59 %).

Die Trading-Range lag im Berichtszeitraum zwischen 163,84 % und 164,89 % (Vw.: 163,93 % und 164,98 %).

Der Euro-Buxl-Future (Range: 180,70 % und 183,14 %) schloss bei 182,62 % (Vw.: 182,40 %),

der Euro-Bobl-Future (Range: 132,61 % und 133,00 %) bei 132,78 % (Vw.: 132,90 %)

und der Euro-Schatz-Future (Range: 111,89 % und 111,97 %) bei 111,905 % (Vw.: 111,945 %).

Die Rendite der aktuellen 10-jährigen Staatsanleihe der Bundesrepublik Deutschland (110246 / 2029) lag im Bundesbankfixing am gestrigen Mittwoch bei +0,234 % (Vw.: +0,224 %).

USA

Zweijährige US-Treasuries rentieren bei 2,585 % (Vw.: 2,533 %),

fünfjährige Anleihen bei 2,582 % (Vw.: 2,529 %),

die richtungsweisenden zehnjährigen Anleihen bei 2,746 % (Vw.: 2,715 %)

und Longbonds mit 30 Jahren Laufzeit bei 3,064 % (Vw.: 3,062 %).

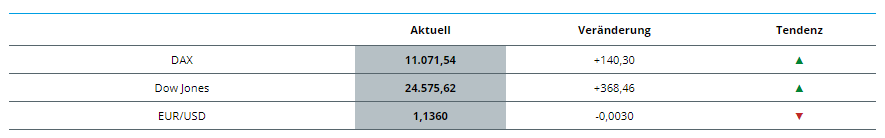

Am Aktien- und Devisenmarkt waren gegenüber der Vorwoche folgende Änderungen zu registrieren:

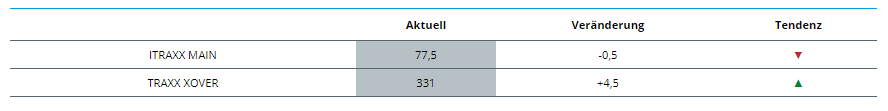

Die I-Traxx-Indizes, die die Bonität von Unternehmensanleihen widerspiegeln, zeigen im Wochenverlauf ein uneinheitliches Bild. Der I-Traxx Main für Unternehmensanleihen guter Bonität fiel um 0,5 auf 77,5 Punkte, woran abzulesen ist, dass Investoren in dieser Anlageklasse ihre Risiken als geringer einstufen. Der I-Traxx-Cross-over, der für spekulative Hochzinsanleihen steht, ist hingegen leicht– und zwar um 4,5 auf 331 Punkte gestiegen. Dies signalisiert, dass bei diesen Produkten die Anleger ihre Risiken, die sie mit einem Engagement eingehen, höher als in der Vorwoche beurteilen.

Die I-Traxx-Indizes bilden derivative Kreditausfallversicherungen (Credit Default Swaps, CDS) ab, mit denen Investoren den möglichen Default von Unternehmensanleihen absichern.

I-Traxx Entwicklung gegenüber der Vorwoche:

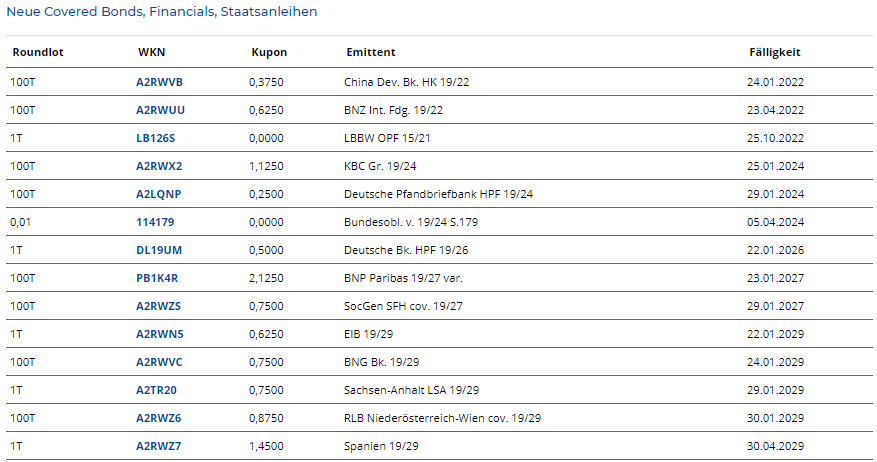

Covered Bonds, Financials, Staatsanleihen

Spanien erzielt Rekord

Zuerst richten wir den Blick auf die trotz der Haushaltssperre am Geldmarkt aktiven USA. Dort wurden in dieser feiertagsverkürzten Handelswoche T-Bills mit Laufzeiten von sowohl 4 sowie 8 Wochen als auch von 3 und 6 Monaten in einem Gesamtvolumen von 161 Mrd. USD begeben.

In der Eurozone eröffnete die Slowakei mit der Aufstockung von 2 Altemissionen (A191Y5 / 2028 ; A19QRP / 2047) den Reigen. Am heutigen Donnerstag wird aber auch Frankreich den interessierten Investoren die Möglichkeit der Investition geben. So werden beispielsweise die Emissionsvolumina mehrerer Bonds im Gesamtvolumen von ca. 11 Mrd. € erhöht (A189GE / 2022 ; A192L6 / 2024 ; A1HGEZ / 2024 ; A1ZVTR / 2025 ; A19DMN / 2028; A18675 / 2047). Bereits vorher hatten allerdings Deutschland und Spanien ihren großen Auftritt. Für die Bundesrepublik Deutschland wurden im Rahmen eines Tenders nominal 4 Mrd. € als 5-jährige Bundesobligation Serie 179 (114179) zum Kauf angeboten. Jedoch wurden lediglich Kaufgebote für nominal 3,851 Mrd. € abgegeben. Weshalb auch diese Gattung – wie bereits in der Vorwoche – als technisch unterzeichnet gilt. Jedoch erfolgte die Zuteilung von 3,1994 Mrd. € zu einer Durchschnittsrendite von -0,29 % und 800,6 Mio. € wurden zur Marktpflege in den Eigenbestand des Bundes umgebucht.

Dass jedoch Neuemissionen „gnadenlos“ überzeichnet sein können, diese Erfahrung hat in dieser Woche Spanien erleben dürfen. Bei der neuen 10-jährigen Staatsanleihe (A2RWZ7) - mit anvisiertem Volumen von 10 Mrd. € - wurden insgesamt 46,5 Mrd. € nachgefragt. Dies bedeutete einen nationalen Rekord und ist sicherlich in der Renditejagd der Anleger begründet. Die mit einem Kupon von 1,45 % ausgestattete Anleihe, mit Endfälligkeit am 30.04.2029, ist bei einem Kurs von 99,889 % (+65 BP über Mid Swap) begeben worden. Dies kann getrost als das Highlight der Woche am Primärmarkt für europäische Staatsanleihen bezeichnet werden, auch wenn Italien am Freitag noch diverse Aufstockungen plant.

Währungsanleihen

Manchmal kommt es anders als man denkt

Obwohl es in dieser Woche keinerlei neue Erkenntnisse in Sachen Brexit gab, konnte sich das Britische Pfund gegenüber dem Euro nicht nur stabilisieren, sondern sich sogar deutlich von dem bisherigen Jahrestief am 3.1. entfernen. Damals wurde der Euro mit 0,9109 GBP bewertet und handelt inzwischen wieder nur noch bei ca. 0,8710 GBP. Dies schaffte das Pfund Sterling auch gegenüber dem Greenback, so dass inzwischen für ein britisches Pfund wieder ca. 1,3040 USD investiert werden müssen. Zu Jahresbeginn waren es lediglich ca. 1,2436 USD. Ein Trend, der hinsichtlich der unklaren Situation in Großbritannien nicht unbedingt zu erwarten war.

Jedoch macht diese Unsicherheit auch der europäischen Gemeinschaftswährung zu schaffen. So notiert der Euro mit ca. 1,1360 USD wieder deutlich unter seinem bisherigen Jahreshöchstkurs vom 3.1. bei 1,1570 USD. Die weiter anhaltende Schließung einiger Regierungsbehörden in den USA scheint allerdings dem Greenback nicht zu schaden und es kristallisiert sich vorerst eine Tradingrange zwischen 1,12 USD und 1,16 USD heraus.

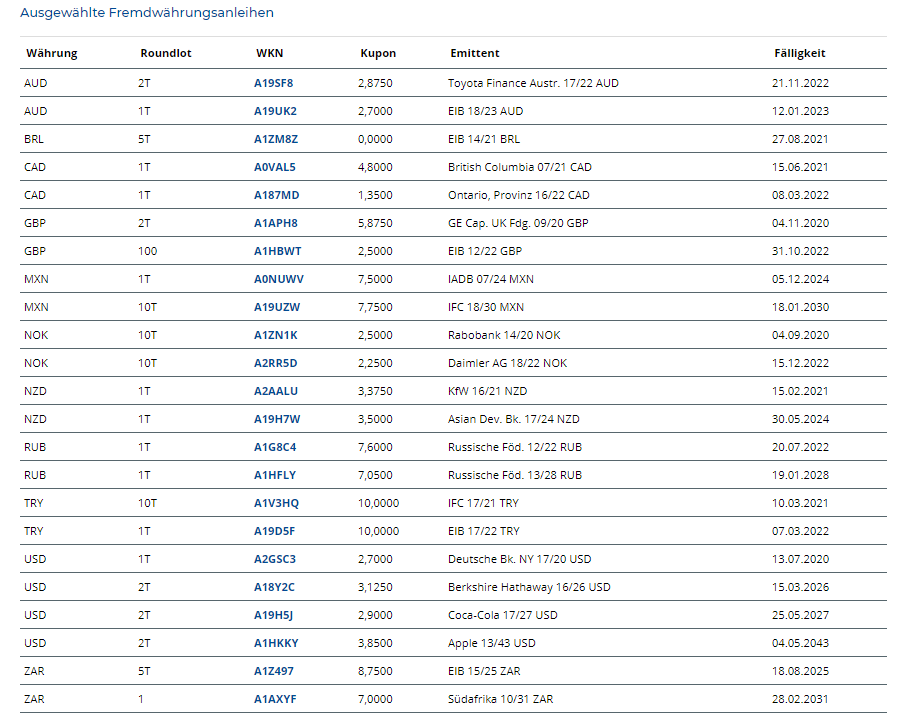

In solch unsicheren Zeiten sind Privatanleger weiterhin auf der Suche nach Währungen mit Aufwertungspotential, um sich vor einem schwächeren Euro zu schützen. Handelsaktivitäten sind hierbei immer wieder in der Krisenwährung US-Dollar zu beobachten. Aber u.a. wurden auch Anleihen lautend auf türkische Lira, brasilianischer Real, norwegische Kronen und südafrikanischer Rand angefragt.

Klaus Stopp, Leiter Skontroführung Renten der Baader Bank

Rechtliche Hinweise/Disclaimer und Grundsätze zum Umgang mit Interessenskonflikten der Baader Bank AG:

http://www.baaderbank.de/disclaimer-und-umgang-mit-interessenskonflikten/

Wie immer ein ganz wunderbarer Artikel!