Ultimatives Crash-Signal: Zinsstrukturkurve invertiert!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

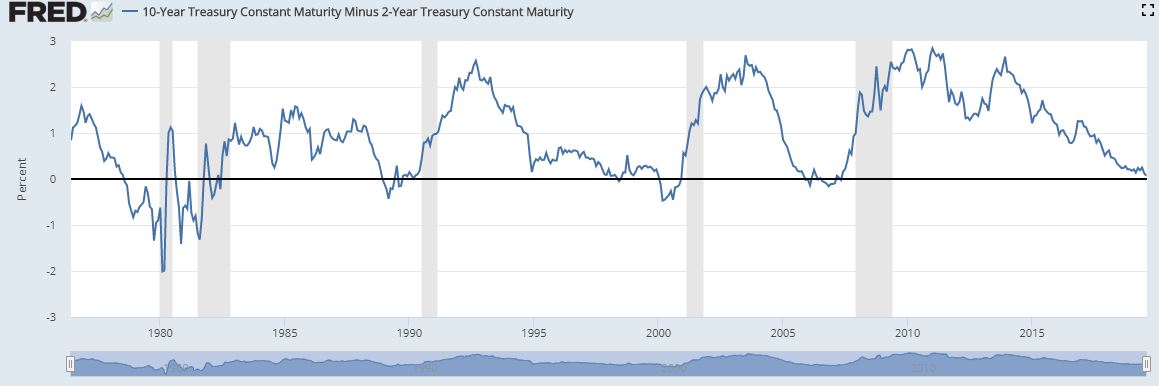

Alarmstufe rot am US-Aktienmarkt! Am Mittwoch ist zum ersten Mal seit 2007 die Rendite der zehnjährigen US-Staatsanleihe zeitweise wieder unter die Rendite der zweijährigen gesunken. Damit liefert die sogenannte Zinsstrukturkurve ein Warnsignal aller erster Güte für die US-Konjunktur und den US-Aktienmarkt.

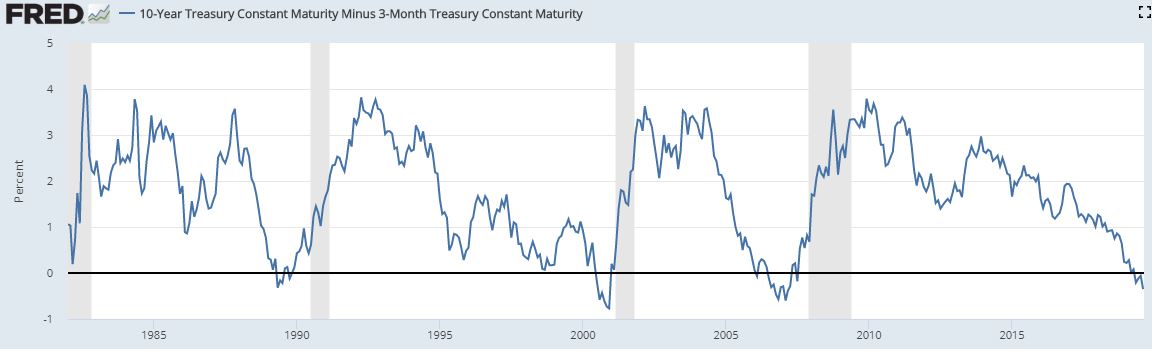

Zuvor war die Zinsstrukturkurve bereits in anderen Laufzeitbereichen invertiert. So war im März die Rendite der zehnjährigen US-Staatsanleihe erstmals unter die der US-Staatsanleihe mit einer Laufzeit von drei Monaten gesunken. Auch aktuell notiert dieser Renditespread deutlich im Minus, wie die folgende Grafik zeigt.

Seit dem Jahr 1978 kam es nach einer Auswertung von Credit Suisse zu insgesamt fünf Inversionen der Zinsstrukturkurve zwischen zehnjährigen und zweijährigen US-Staatsanleihen. In allen fünf Fällen fiel die US-Wirtschaft nach durchschnittlich 22 Monaten in eine Rezession. Seit dem Zweiten Weltkrieg sagte die Inversion der Zinsstrukturkurve in fünf von sieben Fällen eine Rezession korrekt voraus, wie eine andere Untersuchung ergeben hat.

Der US-Aktienmarkt stieg allerdings nach Inversionen der Zinsstrukturkurve meist zunächst noch weiter. So notierte der S&P 500 in der Auswertung von Credit Suisse seit dem Jahr 1978 ein Jahr nach der Inversion im Schnitt 12 Prozent im Plus. Erst rund 18 Monate nach einer Inversion fiel der S&P 500 ins Minus, oft auch sehr drastisch.

"Die Tage des US-Aktienmarktes sind gezählt, nachdem die Zinsstrukturkurve invertiert", schrieb Stephen Suttmeier, Analyste bei Bank of America, in einem Research-Report. "Nach einem anfänglichen Rückgang nach der Inversion kann der S&P500 jedoch [meist] deutlich zulegen, vor einem größeren Drawdown im Zusammenhang mit der US-Rezession."

Vor der Finanzkrise 2008 rutschte der Renditespread zwischen der zehnjährigen und zweijährigen US-Staatsanleihe zum ersten Mal im Dezember 2005 in den negativen Bereich. Das Hoch im S&P 500 wurde im Oktober 2007 erreicht, also fast zwei Jahre später. Auch vor dem Platzen der Internetblase signalisierte die Inversion der Zinsstrukturkurve das drohende Unheil mit einem deutlichen zeitlichen Vorlauf.

Bitte beachten Sie, dass in der obigen Grafik der heutige Datenpunkt mit einem aktuell negativen Renditespread noch nicht enthalten ist.

Wo ist Bulli eigentlich? Kauft er wieder die Dips, der Fuchs?

Danke für die Unterhaltung und gute Trades wünsche ich euch

Sieht nicht gut aus für morgen im Dax

We too often forget that not only is there "a soul of goodness in things evil," but very generally also, a soul of truth in things erroneous.