Trotz hoher Aktien-Bewertung: Noch 50% Potenzial?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Es gibt tausende Indikatoren, mit denen man den Markt analysieren kann. Diese Indikatoren sollen Anlegern eine Outperformance und einen Blick in die Zukunft ermöglichen. Das ist, streng genommen, alles unnötiger Schnickschnack. Für Trader, die einen Zeithorizont von Minuten oder Tagen haben, mag das anders sein. Für Investoren sollte das allerdings alles recht irrelevant sein.

Börse ist nämlich – man mag es kaum glauben – sehr einfach. Chart 1 zeigt die Einfachheit des Marktes. Aktien steigen, wenn die Gewinne steigen. Das gilt langfristig immer. Für „kurze“ Perioden mag das anders aussehen. Die Gewinne stiegen in den 70er Jahren kräftig weiter, die Aktienkurse taten es nicht. Es dauerte ca. 5 Jahre bis alles wieder im Lot war.

Der Zusammenhang gilt. Das ist eine Tatsache, egal, ob man die nominalen Werte wie in Chart 1 oder die realen Werte wie in Chart 2 betrachtet. Die inflationsbereinigte Sichtweise wirft ein gewisses Licht darauf, was in den 70er Jahren passierte. Aktienkurse und Gewinne laufen parallel. Kommen die Gewinne jedoch über zwei Konjunkturzyklen nicht vom Fleck, fällt die Bewertung. Das war nicht nur in den 70er Jahren so, sondern auch Ende der 30er und Anfang der 40er Jahre sowie von 1905 bis 1920 und in den 1880er und 1890er Jahren.

Können Unternehmen ihre Gewinne trotz eines neuen Aufschwungs nicht steigern, wirft das Fragen auf. Als Anleger fragt man sich so z.B., ob das nun ein langfristiges Phänomen ist oder nicht. Fehlt der Glaube an langfristiges und nachhaltiges Gewinnwachstum, ist das für Kurse ein Problem. Wird zukünftig kein Wachstum mehr erwartet, gibt es keinen Grund Aktien zu kaufen.

Was in diesen Phasen geschieht ist relativ einfach. Anleger bewerten Aktien neu. Weil sie wenig Wachstum erwarten, sind sie nicht bereit hohe Multiples auf den Gewinn (KGV) zu zahlen. Gehe ich von stagnierenden oder fallenden Gewinnen aus, zahle ich natürlich kein KGV von 20. Das zahle ich nur, wenn ich von Wachstum ausgehe. Dann ist ein hohes KGV gerechtfertigt. Der zukünftige Gewinn rechtfertigt es. Sinken die Gewinne, ist der Kauf einer Aktie nur durch niedrige KGVs zu rechtfertigen.

Der Markt und die Gewinne laufen langfristig parallel. Kurz- bis mittelfristig gibt es Abweichungen. Diese Abweichungen kommen durch unterschiedliche KGVs. Rechnen Anleger mit hohem zukünftigen Wachstum, zahlen sie auch heute schon gerne mehr für eine Aktie. Das geschah besonders ausgeprägt zur letzten Jahrhundertwende, als viele Hoffnungen auf Technologiewerten beruhten.

Tendenziell fallen solche Phasen mit der Inflation zusammen. Ob das Zufall ist oder nicht, sei dahingestellt. Grafik 3 zeigt, dass ansteigende Inflation oftmals zu einer Neubewertung führt. Steigende Inflation führt zu niedrigeren KGVs. Meiner persönlichen Einschätzung liegt das daran, dass Unternehmen Preissteigerungen nicht 1 zu 1 an Konsumenten weitergeben können und dadurch die Margen sinken.

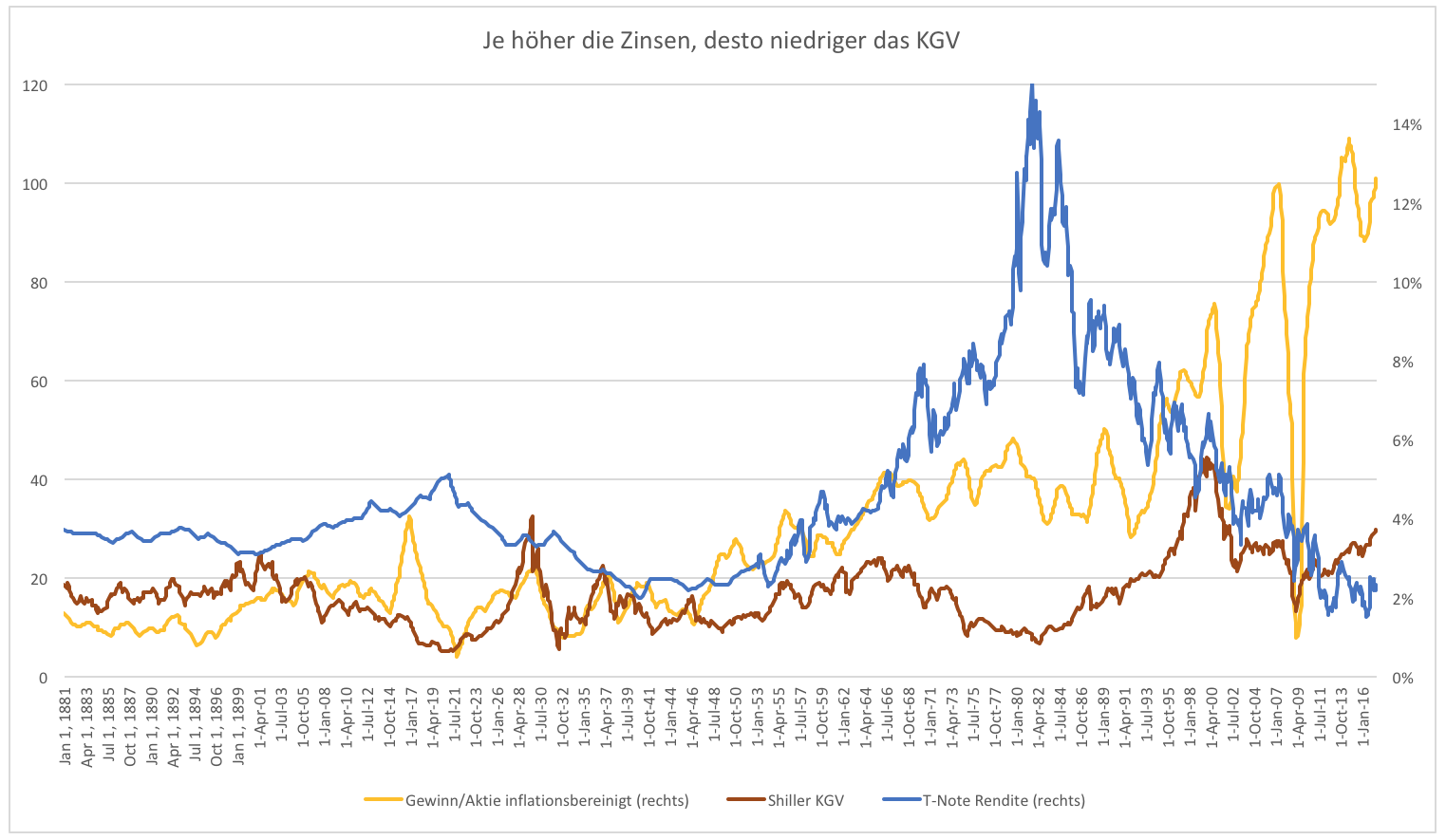

Mit hoher Inflation gehen auch höhere Zinsen einher (Grafik 4). Entsprechend lässt sich ein negativer Zusammenhang aus Zinsniveau und KGV herstellen. Je höher die Zinsen sind, desto niedriger sind die KGVs.

Wir haben derzeit immer noch niedrige Zinsen und niedrige Inflation. Daran wird sich so schnell nichts ändern. Das allein spricht noch nicht für steigende Kurse. Gewinne und Kurse verlaufen ja langfristig parallel. Ohne Gewinnwachstum lassen sich auch keine höheren Kurse rechtfertigen. Die Wahrscheinlichkeit für steigende Gewinne ist in einer Phase niedriger Zinsen und niedriger Inflation jedoch höher als im umgekehrten Fall. Anleger trauen dem Markt daher noch etwas mehr zu.

Die Frage ist nun: Wie viel mehr darf und kann es denn sein?

Das Gewinnwachstum wird auf Sicht von 2 Jahren auf ungefähr 20 % geschätzt. Bei stabilem KGV könnten der S&P 500 und andere Leitindizes noch 20 % steigen. Die Aussicht auf weiterhin niedrige Zinsen und Inflation in den nächsten 5 Jahren könnten Anleger noch zusätzlich ermuntern die Bewertung nach oben zu schrauben. Anleger wären bereit noch höhere KGVs zu zahlen. Kämen wir irgendwo zwischen der Jahrhundertwende und 2007 zum Stehen, hat der Markt noch 50 % Luft nach oben.

Dieses Szenario setzt freilich voraus, dass uns keine Rezession dazwischenkommt. Genau davon gehe ich persönlich aber aus. Das enorme Potential ist daher mehr theoretisch.

Clemens Schmale

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Hallo Herr Schmale,

wie immer ein sehr lesenswerter Artikel, danke dafür.

Bitte erläutern Sie aber mal (vielleicht in einem Ihrer nächsten Artikel), wieso Sie davon ausgehen, dass in den nächsten 5 (?) Jahren eine Rezession "dazwischenkommt".

Aus meiner Sicht hat sowohl die Politik als auch die Finanzwirtschaft inzwischen gelernt, wie man es anstellt, die Konjunktur von der Konsumseite immer weiter künstlich anzutreiben. Solange die Zinsen da bleiben, wo sie sind (und das müssen sie), wird es sicher keine Rezession geben.

Oder übersehe ich da etwas?

Ist das hoch bewertet? Bei Daxstand 12900 knapp 3% Rendite, Tendenz steigend...........