Trendfolgestrategie - "The trend is your friend"

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die theoretische Basis von Trendfolgestrategien

Das Konzept des Trends spielt in der Technischen Analyse (TA) eine zentrale Rolle. Die TA geht davon aus, dass sich ein einmal existierender Trend mit einer größeren Wahrscheinlichkeit fortsetzt, als dass es zu einem Trendwechsel kommt. Die grundlegende Prämisse lautet, dass sich Kurse in stabilen (im Sinne von nicht allein dem Zufall unterworfenen) Mustern bewegen.

Bereits hier setzt die grundsätzliche Überlegung jeder Trendfolgestrategie an: Wenn es gelingt, Trends zu identifizieren und ihnen zu folgen, lässt sich ein profitables Handelssystem aufbauen. Trends existieren in allen Märkten und auf allen zeitlichen Ebenen. Sie können aufwärts, abwärts oder seitwärts gerichtet sein. In diesem Beitrag wird bei Beschreibungen von Aufwärtstrends ausgegangen. Innerhalb eines langfristigen Trends gibt es mittel- und kurzfristige Trends, die der übergeordneten Trendrichtung entgegengesetzt verlaufen – z. B. Korrekturphasen.

Zur Entwicklung einer Trendfolgestrategie müssen mehrere Fragestellungen beantwortet werden:

- Wann liegt ein Trend vor?

- Welche Güte (bisherige Beständigkeit) weist der Trend auf?

- In welcher Phase befindet sich der Trend?

- Gibt es Hinweise für ein Ende des Trends?

- Welche Regeln sollen für den Ein- und Ausstieg aus dem Markt gelten?

Trends identifizieren und einschätzen

Ein Aufwärtstrend liegt per definitionem vor, wenn mindestens zwei aufeinanderfolgende, höhere Hochs UND Tiefs auftreten. Das allein reicht allerdings keinesfalls zur Identifikation und Zustandsbestimmung eines Trends aus. Zu diesen Zwecken hat die TA in den vergangenen Jahrzehnten diverse Instrumente entwickelt, von denen ein kleiner und in der Praxis (und Charting-Programmen) sehr häufig anzutreffender Teil hier vorgestellt werden soll.

TRENDLINIEN- UND KANÄLE

Eine Aufwärtstrendlinie verläuft entlang der Tiefs eines Trends. Trendlinien sind Geraden und erfordern deshalb ebenso wie die Definition eines Trends mindestens zwei Punkte, die miteinander verbunden werden. Es gilt: Je häufiger eine Trendlinie durch den Markt getestet, aber nicht durchbrochen wurde, desto signifikanter ist die Trendlinie einzuschätzen.

Wird parallel zur Trendlinie eine weitere Gerade gezogen, entsteht ein Trendkanal. Die Parallele ist allerdings weniger signifikant als die eigentliche Trendlinie.

Der Bruch einer Trendlinie ist ein starkes Signal für einen Trendwechsel. In der Praxis kommt es allerdings häufig vor, dass der Markt eine signifikante Trendlinie leicht unterschreitet und der Trend sich im Anschluss dennoch fortsetzt. Trendfolgestrategien auf Basis von Trendlinien benötigen deshalb zusätzliche Filter. Es ist z. B. möglich, Unterschreitungen der Linie nur auf Tagesschlusskursbasis oder im Wochenchart zu berücksichtigen.

Günstige Einstiegspunkte für Trendfolgestrategien finden sich in der Nähe der Trendlinie: Setzt sich der Trend fort, müssen die Kurse von dort aus zwingend steigen. Gleichzeitig steht ein enges und klar definiertes Exit-Signal zur Verfügung. Notiert der Markt deutlich oberhalb seiner (primären) Trendlinie, ist im Vorfeld der Trendfortsetzung eine Korrektur wahrscheinlich. Das schließt für langfristig orientierte Investoren ohne Fremdkapitaleinsatz den Kauf nicht aus – für kurzfristig orientierte Trader sind Käufe inmitten eines Trendkanals ohne weitere Indizien dagegen nicht empfehlenswert.

FIBONACCI RETRACEMENTS (FR)

Die Intensität eines Trends bestimmt sich am Ausmaß der Korrekturbewegungen. Die einschlägige Literatur betrachtet einen Trend auch dann noch als existent, wenn die initiale Aufwärtsbewegung zu zwei Dritteln korrigiert wurde. Dann handelt es sich um einen langsamen Trend.

Schnellere Trends korrigieren nur bis zu einem Drittel ihrer vorangegangenen Bewegung. Es gibt noch kleinere Korrekturbewegungen – diese werden aber zumeist als Fortsetzungsformation (z. B. Flaggen) interpretiert.

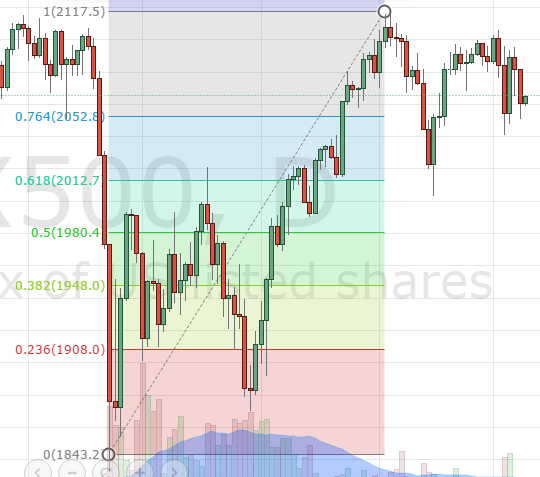

Fibonacci Retracements (FR) messen das Ausmaß einer Korrekturbewegung und können Hinweise für mögliche Einstiegspunkte innerhalb eines Trends sein. Ein FR kennt verschiedene Korrekturlevel, die wichtigsten sind 38,2 %, 61,8 % und 50 %. Mitunter finden sich in der Literatur Aussagen, denen zufolge das Erreichen eines der drei FR-Levels allein bereits eine signifikante Aussagekraft besitzen soll. Besser ist es, nach weiteren Indizien für eine Fortsetzung des Trends in der Nähe der Level zu suchen – etwa horizontale Unterstützungen, Kurslücken usw.

Hier wird eine starke Marktbewegung nach unten im Anschluss zu (etwas mehr als) 100 % korrigiert. Fibonacci Retracements messen die Korrekturlevel und geben an, wie weit eine Bewegung bereits korrigiert wurde.

Gleitende Durchschnitte

Gleitende Durchschnitte sind in jeder gängigen Chartsoftware enthalten. Das Prinzip eines gleitenden Durchschnitts auf Tagesbasis mit n = 10 Perioden ist sehr einfach: Die Schlusskurse der letzten zehn Tage ergeben den Wert des SMA (= Simple Moving Average) am Tag X. Für die Berechnung am Tag X+1 wird der älteste Kurs gegen den Schlusskurs am Tag X+1 ausgetauscht.

Es gibt verschiedene Varianten von gleitenden Durchschnitten – relevant sind insbesondere lineare und exponentielle Gewichtungen, die den jüngeren Kursen einen größeren Stellenwert einräumen als den älteren Kursen. Eine solche Gewichtung erhöht die Sensitivität des Durchschnitts für Kursveränderungen. Je höher die Sensitivität, desto schneller reagiert der Gleitende Durchschnitt auf Trendwechsel.

Gleitende Durchschnitte sind unabhängig von ihrer Gewichtung stets trendfolgende Indikatoren und können auch als geglättete Trendlinie verstanden werden. Der Vorteil gegenüber grafischen Linien besteht in der leichteren Integration in automatische Handelssysteme, Scan-Vorgänge usw. Einige Handelssysteme (z. B. MACD) basieren ausschließlich auf gleitenden Durchschnitten.

Eine sehr simple Anwendung besteht in der Kombination eines Durchschnitts mit 10 und eines weiteren mit 30 Perioden. Durchkreuzt der kürzere SMA den längeren SMA von unten nach oben, liegt ein Kaufsignal vor.

Envelopes und Bollinger Bänder

Die Entfernung des Marktes von seinem gleitenden Durchschnitt kann einen Hinweis auf die Wahrscheinlichkeit einer bald einsetzenden Korrekturbewegung liefern. Notiert der Markt sehr weit über seinem Durchschnitt, ist eine solche Korrektur wahrscheinlich. Gleitende Durchschnitte können mit Envelopes kombiniert werden. Das sind Linien, die in einem festen prozentualen Abstand über und unter dem MA eingezeichnet werden – z. B. in einem Abstand von jeweils 2 % zu einem 30-Tage-SMA. Erreicht der Markt das obere Prozentband, kann eine Trendfolgestrategie z. B. den Einsatz von Trailing Stops vorsehen.

Ein sehr viel bekannteres Instrument sind Bollinger Bänder. Auch hier erscheint in der Chartsoftware jeweils ober- und unterhalb des MA ein Band. Der Abstand ist jedoch nicht fix, sondern wird durch eine Berechnung mit doppelter Standardabweichung ermittelt. Das bedeutet, dass die Bänder bei ansteigender Volatilität auseinander laufen, zugleich aber 95 % aller Kurse in den Bereich zwischen den beiden Bändern fallen.

Die einschlägige Literatur kennt verschiedene Interpretationsmöglichkeiten für Bollinger Bänder. Eine davon sieht in dem oberen und dem unteren Band technische Kursziele und damit auch ein Indiz für eine überkaufte bzw. überverkaufte Situation. Solche Hinweise sind für Trendfolgestrategien wichtig, die den Ausstieg aus dem Markt nicht erst bei einem Trendbruch vorsehen, sondern auch die vorübergehende Glattstellung innerhalb bestimmter Trendphasen fokussieren.

Die Bedeutung der Handelsumsätze innerhalb eines Trends

Die Handelsumsätze sollten den Trend bestätigen. In einem intakten Trend nehmen die Umsätze bei Bewegungen in Trendrichtung zu und in Korrekturphasen ab. Die Handelsumsätze können in Kombination mit anderen Indizien sehr frühzeitig einen Hinweis auf eine Verstärkung oder einen Bruch des Trends liefern. Die Wahrscheinlichkeit eines Bruchs einer Aufwärtstrendlinie steigt etwa, wenn die vorangehende Korrekturbewegung mit Kurslücken und deutlich steigenden Umsätzen einhergeht.

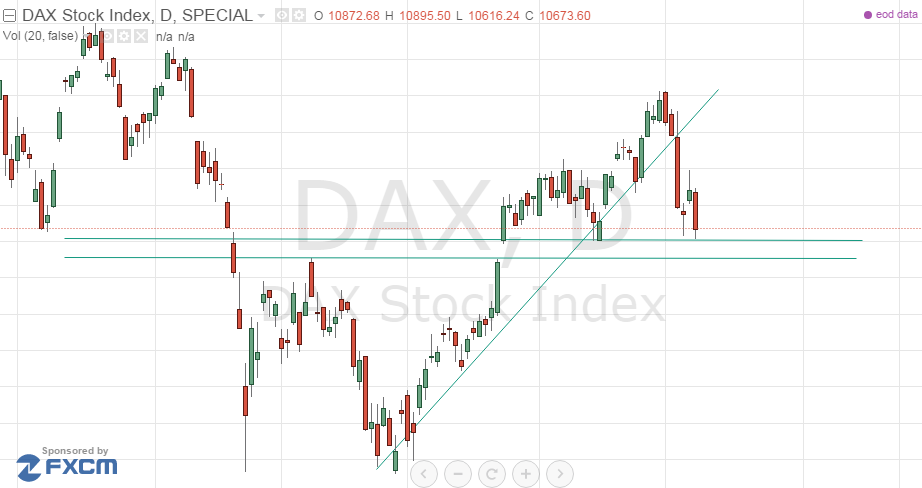

Auf dem Screenshot zu sehen: Nach dem ersten signifikanten Durchbruch durch die Trendlinie auf Schlusskursbasis kommt es zu einem deutlichen Kursrutsch. Der Markt notiert am Ende der Datenreihe oberhalb einer starken Unterstützung, die aus dem letzten Tief und einer Kurslücke besteht.

Die grundsätzliche Funktionsweise einer Trendfolgestrategie

Das Konzept einer Trendfolgestrategie kann durch visuelle Analyse und diskretionären Handel ebenso umgesetzt werden wie mittels mechanischer Handelssysteme. Letztere Variante ist insbesondere für aktive Trader empfehlenswert

Diese Komponenten sind Bestandteil einer Trendfolgestrategie:

- Definition der gehandelten Märkte

- Definition der Positionsgröße

- Definition der Einstiegssignale

- Definition der Ausstiegssignale

- Definition der Verlustbegrenzung

Die wesentlichen Abgrenzungsmerkmale gegenüber anderen Strategien finden sich in den Definitionen für Ein- und Ausstiegssignale. Trendfolgestrategien sehen den Einstieg in den Markt vor, wenn die Fortsetzung eines bestehenden Trends besonders wahrscheinlich ist.

Als Einstiegssignale kommen damit z. B. grundsätzlich in Betracht:

- Überkreuzungen von gleitenden Durchschnitten

- Neue Allzeithochs- und Tiefs

- Betrachtungen von Trendlinien- und Kanälen

- Neue Hochs/Tiefs der letzten X Tage

Die erste grundlegende Aufgabenstellung für Trendfolgestrategien lautet:

Finde eine Marktkonstellation, der mit großer Wahrscheinlichkeit eine Bewegung in Trendrichtung folgt.

Die zweite Aufgabenstellung lautet:

Definiere ein Stadium, in dem die gehandelte Bewegung mit großer Wahrscheinlichkeit beendet ist.

Eine sehr einfache Umsetzung dieser Anforderungen könnte z. B. vorsehen, jedes Allzeithoch in Trendrichtung zu handeln und die Position erst zu schließen, wenn entweder das Einstiegsniveau unterschritten wird oder das Momentum des Marktes im weiteren Verlauf deutlich nachlässt.

Eine auf visueller Chartanalyse basierende Strategie könnte vorsehen, im unteren Bereich eines Aufwärtstrendkanals Longpositionen zu eröffnen und diese wieder zu schließen, wenn der Markt im oberen Bereich des Kanals notiert. Zusätzlich könnten Negativfilter eingesetzt werden:

Die Eröffnung der Longposition entfällt, wenn der Markt zuvor bei deutlich ansteigendem Handelsvolumen auf die Trendlinie zugelaufen ist. Gleichzeitig entfällt die Glattstellung im oberen Bereich des Kanals, wenn der Markt diesen mit sehr großem Handelsvolumen und Kurslücken ansteuert.

Die Beschaffenheit der Entry-Signale ist zwar der charakterisierende, aber nicht der wichtigste Teil jeder Strategie. Mindestens genauso wichtig ist die Strategie zur Begrenzung von Verlusten.

Verlustbegrenzung erfordert ein Budget für den Gesamteinsatz und das insgesamt in Kauf genommene Risiko für jede einzelne Position. So kann z. B. festgelegt werden, dass pro Trade maximal 2 % des Kontoguthabens investiert und maximal 10 % des Einsatzes (0,2 % des Kontoguthabens) riskiert werden. Darüber hinaus gehende Verluste werden durch Stop-Loss-Orders (weitgehend) ausgeschlossen.

Stärken und Schwächen trendfolgender Strategien

Wie jeder Handelsansatz weisen auch Trendfolgestrategien spezifische Stärken und Schwächen auf. Zu den größten Vorzügen zählt – eine konsequente Umsetzung vorausgesetzt – die hohe Wahrscheinlichkeit, alle großen Trends der betrachteten Märkte auch tatsächlich in der richtigen Position zu handeln.

Diese Stärke von Trendfolgestrategien erklärt sich aus dem Umstand, dass (fast) alle großen Marktbewegungen notwendigerweise in Trends ablaufen, die sich auch recht früh als solche identifizieren lassen. Das Wesen einer Trendfolgestrategie kann als der Versuch beschrieben werden, an allen großen Trends zu partizipieren. Hier besteht eine Wesensverwandtschaft zu Momentumstrategien.

Der größte Schwachpunkt von Trendfolgestrategien tritt in trendlosen Märkten auf: Hier werden durch die auch in impulslosen Märkten vorhandenen Schwankungen Handelssignale ausgelöst, die schließlich mit einem Verlust enden. In ausgeprägten Seitwärtsmärkten sind deshalb sehr lange Verlustperioden vorstellbar.

In diesem Zusammenhang sei auf einen grundsätzlichen Zielkonflikt bei der Entwicklung von trendfolgenden Handelsstrategien hingewiesen. Einerseits ist es wünschenswert, Entry-Signale bereits in einem frühen Stadium eines Trends zu erhalten und den Markt über eine entsprechend große Distanz handeln zu können. Andererseits ist das Risiko einer Fehlbeurteilung umso größer, je weniger Signifikanz ein Trend aufweist.

Ganz auflösen lässt sich dieser Zielkonflikt nicht – ein wesentlicher Teil der Arbeit bei der Entwicklung von Trendfolgestrategien besteht in seiner Optimierung durch die Anpassung der Parameter und Filter.

Bekannte Trendfolgestrategien

Trendfolgestrategien sind ebenso wenig neu wie das grundlegende Konzept des Trends, das auf das 19. Jahrhundert zurückgeht. Einer der bekanntesten Ansätze ist die „Turtle Strategie“, die in den 1980er Jahren entwickelt und zunächst auf den US-Terminmarkt angewandt wurde. Aufgrund der großen Bekanntheit des nicht geschützten Namens gab es in den vergangenen Jahren diverse Signalverkäufer, die „Turtle-Strategien“ anboten. Eine deutsche Übersetzung der mutmaßlich auf das Original zurückgehenden Strategie findet sich u.a. hier.

TURTLE-STRATEGIE

Die Turtle-Strategie wurde auf Basis eines Ansatzes von Richard Donchian entwickelt. Sie sah die Kombination von zwei Entry-Signalen vor. Entry-Signal I wurde ausgelöst, wenn der Markt ein neues 20-Tages-Hoch (long) bzw. ein neues 20-Tages-Tief erreichte. Das Signal wurde ignoriert, wenn seine Umsetzung im vorangegangenen Fall einen Gewinn erzielt hatte (bzw. hätte, wenn das Signal nicht umgesetzt wurde). In diesem Fall konnte das Entry-System II zur Anwendung kommen, das anstelle eines 20-Tages-Hochs ein 55-Tage-Hoch als Signal definierte.

Wurde ein Handelssignal generiert, erfolgte die Umsetzung bzw. deren Beginn noch am selben Handelstag. Die Position wurde in mehreren Schritten (mitunter ebenfalls am selben Handelstag) aufgebaut und mit einem Stop-Loss versehen. Der maximale Verlust pro Position sollte 2 % des Handelskontos nicht überschreiten. Bei der Positionsgrößenbestimmung wurden u.a. die Korrelationen der einzelnen Positionen untereinander berücksichtigt.

DONCHIAN BREAKOUT

Die Donchial Breakout Handelsmethode ist der Turtle-Strategie sehr ähnlich: Longpositionen werden bei Erreichen eines 20-Tages-Hochs eröffnet und – sofern nicht zuvor im Rahmen der Verlustbegrenzung geschehen –bei Erreichen eines 20-Tages-Tiefs geschlossen. Es wird jedoch ein zusätzlicher Filter verwendet: Der Average True Range dient dazu, Bullen- bzw. Bärenfallen zu umgehen und die Trefferquote zu erhöhen.

DYNAMIC BREAKOUT SYSTEM

Es gibt verschiedene Handelstaktiken, die unter der Bezeichnung „Dynamic Breakout System“ geführt werden. Im Kern fokussieren diese Strategien besonders dynamische Marktkonstellationen. Manche Ansätze sehen die Eröffnung einer Longposition vor, wenn der Markt sich mit großer Dynamik auf ein Widerstandsniveau zubewegt, sehr viel defensivere Strategien nutzen einen hohen Anstieg der Volatilität als Filter für Ausbrüche.

Für wen eigenen sich Trendfolgestrategien?

Da Trends auf allen zeitlichen Ebenen stattfinden eignen sich Trendfolgestrategien für langfristig orientierte Investoren ebenso wie für Daytrader. Daytrader und Positionstrader begrenzen die Verluste besonders eng und handeln häufig auftretende Signale, wie z. B. MA-Crossover auf Stundenbasis, neue Tageshochs im Aufwärtstrend usw. Werden mehrere zeitliche Ebenen gehandelt, kann eine kurzfristige Position durchaus einer längerfristigen entgegengesetzt sein.

Aktieninvestoren mit langfristigen Planungshorizont können Trendfolgestrategien mit Ansätzen der fundamentalen Analyse verknüpfen. So kann als notwendige Bedingung für den Kauf einer Aktie z. B. das Gleichzeitige Vorliegen von intakter Trendbewegung und günstigen Bilanzkennzahlen definiert werden. Der Exit erfolgt, wenn der Trend nachhaltig gebrochen wurde.

Wie lassen sich die Ergebnisse optimieren?

Eine konsequente und am finanziellen Risiko orientierte Verlustbegrenzung vorausgesetzt, gibt es zwei Stellschrauben, mit denen sich die Ergebnisse einer Trendfolgestrategie verbessern lassen.

Erstens können – wie bereits beschrieben – Filter eingesetzt werden, die Fehlausbrüche und Signale infolge nicht hinreichend signifikanter Schwankungen herausfiltern.

Zweitens kann die Anwendung einer Strategie auf eine große Anzahl von Märkten zu einer Verbesserung der Ergebnisse führen, solange diese Märkte untereinander nicht zu stark korreliert sind. Mit Scannern lassen sich nahezu alle relevanten (d.h. zugänglichen und liquiden) Aktien-, Rohstoff- un Terminmärkte Europas und Nordamerikas zielgerichtet auf das Vorliegen von Handelssignalen überprüfen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.