Tradersnotizen: Amex Gold BUGS Index - "Let it rip" - Zeit, die Rallye leerzuverkaufen!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

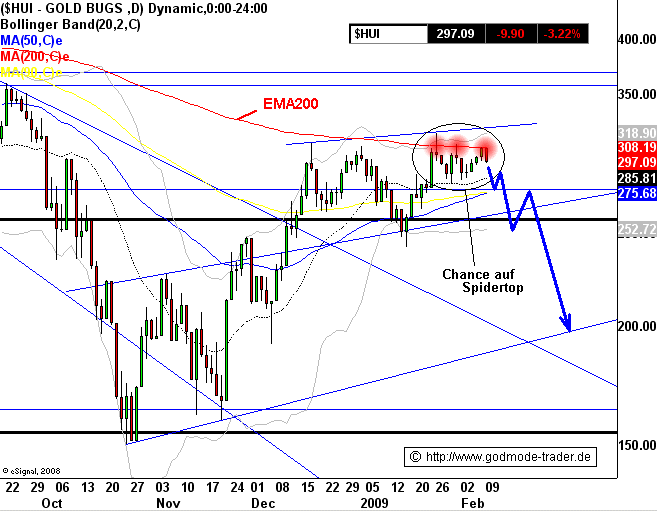

Goldpreis und Amex Gold BUGS Index, beide stehen direkt im Bereich starker charttechnischer Widerstände. Der Gold Bugs Index hat sogar die Chance, jetzt direkt ein Top auszubilden.

Amex Gold BUGS Index aktuell 297 Punkte.

Der Index verliert zur Zeit 3,22% auf 297 Punkte. Bei genauer Betrachtung wird ersichtlich, dass die kursführende Chartstruktur der letzten Wochen der exp. GDL 200 (EMA200) ist, im Chart rot markiert. An dieser gleitenden Durchschnittslinie ist der Index nun drei Mal hintereinander nach unten abgeprallt. Auch heute. Der gleitende Durchschnitt fungiert als Widerstand, im seinem Bereich laden Verkäufer ihr Material im Markt ab.

Übrigens auch wir. Wir haben den Amex Gold BUGS Index heute am EMA200 leerverkauft und spekulieren damit ab jetzt auf fallende Kurse. Der Kursverlauf der letzten 2-3 Wochen zeigt erste Konturen einer Spidertop-Trendwendeformation.

LINK : Die Spider Top Trendwendeformation - Die Spinne bringt den Tod!

Insofern lies sich der EMA200 heute mit einem ausgezeichneten Chance/Risiko Verhältnis leerverkaufen. Der Stoploss konnte direkt über dem EMA bei ca. 312 Punkten platziert werden. Dem Risiko von ca. 3-4 Punkten steht eine Chance von ca. 100 Punkten gegenüber. Aus charttechnischer Sicht stehen die Chancen sehr gut, dass der Amex Gold BUGS Index eine größere Korrektur starten dürfte. Die Korrektur-Kursziele liegen bei 260 und anschließend bis zu 200 Punkte.

Chance = 100 Punkte und Risiko = 4 Punkte

Das ergibt ein phänomenales C/R von 25, vorausgesetzt die zugrundeliegende Analyse und Prognose erweist sich als richtig.

Kursverlauf seit Mai 2008 (log. Kerzendarstellung / 1 Kerze = 1 Tag)

Mittels Leerverkäufen (Shortselling) sind Sie als Anleger in der Lage, auch an fallenden Kursen zu profitieren. Lesen Sie dazu auch das Shortselling Tutorial durch. Den Nasdaq100 können Sie über Knock-Out Produkte (Hebelzertifikate), Optionsscheine, CFDs oder direkt Futures shorten. Der Markt bietet Ihnen also ein exzellentes Repertoire an Instrumenten, um einen Basiswert leerzuverkaufen.

LINK : Shortselling Tutorial - So profitiere ich an fallenden Kursen

Gehen wir ein Beispiel mit einem Hebelzertifikat (Knock Out Produkt) durch ...

Um den Amex Gold Bugs Short zu handeln, bieten sich diverse Möglichkeiten. Eine Alternative ist das Short-Hebelzertfiikat mit der WKN: AA1BTF.

Für den Trade ist es nicht ausschlaggebend, welchen Hebel das Zertifikat hat. Für die Auswahl entscheidend sind eher die Knock-Out-Schwelle, welche über dem Stopp-Loss-Punkt innerhalb des Basiswertes liegen sollte sowie der homogenisierte (auf den Basiswert bezogene) Spread. Letzterer sollte möglichst gering sein, da dies in jedem Fall Tradekosten sind.

Das Short-Hebelzertifikat mit der WKN: AA1BTF besitzt eine KnockOut-Schwelle von 353,00 Punkten, welche deutlich oberhalb des Stopp-Loss Punktes im Basiswert bei 312,00 Punkten liegt. Zu bekommen ist das Zertifikat für 7,16 Euro.

Wie wird nun die Positionsgröße ermittelt, also die Anzahl der handelbaren Stücke?

Der Stopp-Loss soll bei 312,00 Punkten liegen, der Basispreis des Zertifikates liegt bei 391,76 Punkten. Das bedeutet, im Falle des Stopp-Loss-Ereignisses sollte das Zertifikat einen inneren Wert von wenigstens 391,76-312,00 Punkten = 79,76 Punkten haben. Bei einem Bezugsverhältnis von 0,10 werden daraus 79,76 Punkte x 0,10 = 7,98 Punkte bzw. $. Gehandelt wird das Zertifikat allerdings in Euro. Es ergibt sich also ein Wert von 7,98 / 1,30 (Wechselkurs) = 6,13 Euro. Der Stopp-Loss lässt sich bei 6,10 Euro somit festlegen. Der kleine Puffer ist aufgrund der Wechselkursschwankung nötig und sollte in bestimmten Abständen überprüft werden.

Nach der Festlegung des Stopp-Loss lässt sich schnell die Anzahl der handelbaren Stücke ermitteln. Angenommen, bei einem Konto von 10.000 Euro sollen in diesem Trade 1,0 % riskiert werden, dann entspricht dies 100,00 Euro. Innerhalb eines einzelnen Zertifikates wird vom aktuellen Einstiegskurs bei 7,16 Euro bis zum Stopp-Loss bei 6,10 Euro genau 1,06 Euro riskiert. Es können somit insgesamt 100,00 Euro / 1,06 Euro = 94 Stücke gekauft werden. Transaktionskosten müssen in der jeweils anfallenden Höhe berücksichtigt werden.

Das nennt man Money Management. Zwar hat das vorgestellte Trading Setup ein ausgezeichnetes Chance/Risiko Verhältnis. Was ist aber, wenn der Markt dreht, ansteigt und den Stoploss reißt ? Was passiert also, wenn ich ausgestopt werde ? Wieviel bin ich bereit mit der Transaktion zu verlieren ? Darum geht es beim Moneymanagement.

Risikomanagement meint das Setzen von Stoploss und Moneymanagement beschreibt das Ermitteln der richtigen Positionsgröße. Der größte Fehler von Anlegern ist der, dass zu große Positionen aufgebaut werden. Der Anleger überhebelt. Wer auf Dauer überhebelt, wird dauerhaft keine Chance an der Börse haben. Positiv formuliert: Bei konsequenter Anwendung von Risiko- und Moneymanagement haben Sie als Anleger gute Chancen dauerhaft erfolgreich an der Börse zu agieren.

Innovative Handelstools - Dauerhaft günstige Preise: Mit E*Trade wirds möglich: [Link "Informieren Sie sich und überzeugen Sie sich." auf bf4de304-7a59-4785-9d50-0773eae41ed0.statcamp.net/... nicht mehr verfügbar]

Herzliche Grüße,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag/

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.