Tradersnotizen: Amex Gold BUGS Index - "Let it rip" (2) - Nochmal leerverkaufen!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Gold und Goldminenaktien schwächeln offensichtlich. Also macht es Sinn in diese Schwäche nach einem Einstieg für eine Shortposition zu suchen. Ich habe mir den Amex Gold BUGS Index ausgesucht, weil er a) ein gutes Chart Setup aufweist und b) weil ich mit den beiden vorhergehenden Tradersnotizen zu diesem Basiswert komplett falsch lag und versuchen möchte anhand dieses Beispiels aufzuzeigen, dass nicht die Trefferquote der Prognose für den Erfolg entscheidend ist, sondern ein ausgefeiltes, klassisches Risiko- und Moneymanagement.

Zunächst die Links zu den vorhergehenden Tradernotizen :

Tradersnotizen: Amex Gold BUGS Index - Ausbruch! - Direkt Position von short auf long drehen

Wenn Sie die Charts aus den Tradernotizen mit dem aktuellen Chart vergleichen, werden Sie feststellen, dass der Short relativ schnell wieder ausgestoppt wurde und der Kauf ebenfalls.

Zu meiner Ehrenrettung in Sachen Amex Gold BUGS Index möchte ich auf meiner komplette Analysenserie hinweisen, die aufzeigt, dass ich den Index mittelfristig mit den Prognosen eigentlich ziemlich gut im Griff habe.

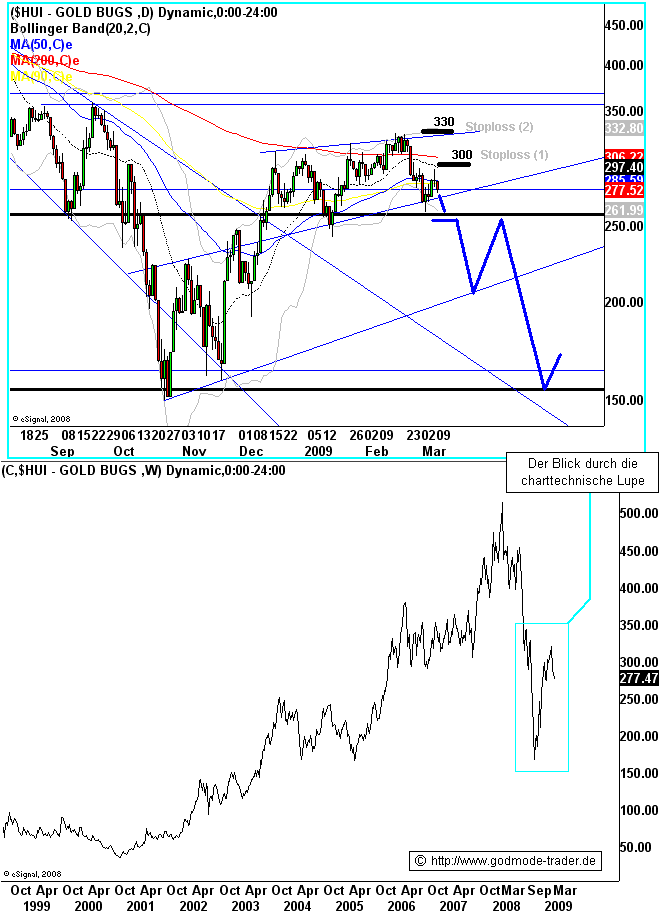

Amex Gold BUGS Index ($HUI) aktuell 277 Punkte ( XC0009699965 )

Dem Index ist es nicht gelungen im Rahmen der mehrmonatigen Rallye über die übergeordnete BUY Triggerlinie eines möglichen inversen SKS Bodens auszubrechen. Direkt an der Ziellinie haben die Bullen, schlapp gemacht. Es ist zum jetzigen Zeitpunkt also nicht genügend Käuferkraft da, um einen großen Boden zu initiieren. Das wiederum ist negativ zu werten.

Die jetzige Chartsituation sieht so aus, dass der Index in Form eines bärischen Keils über die 260 Punkte-Widerstandsmarke angestiegen ist. Der Index ist kurz davor, diese Keilformation nach unten zu brechen und damit regelkonform aufzulösen.

Ein Kursverfall unter 260 Punkte würde ein Verkaufssignal mit Korrekturzielen von ca. 200 und anschließend bis zu 155 Punkten auslösen.

Auf dem aktuellen Kursniveau von 277 Punkten bietet sich somit erneut eine gute Chance, den Index leerzuverkaufen (zu shorten), also auf fallende Kurse zu spekulieren.

LINK : Shortselling Tutorial - So profitiere ich an fallenden Kursen

Es gibt 2 sinnvolle Möglichkeiten einer Stoplossabsicherung. Einmal bei bzw. über 300 Punkten, das ist die aggressive Variante, die dafür aber ein exzellentes Chance/Risiko Verhältnis für den Trade ermöglicht. Zum anderen bei bzw. leicht über 330 Punkten, das ist die moderate Variante, die ein größeres Grundrauschen des Kursgeschehens zuläßt.

Lesen Sie unten weiter ... die Vorgehensweise bei der Scheinauswahl wird beschrieben ...

Kursverlauf (oben) seit September 2008 (Kerzendarstellung / 1 Kerze = 1 Tag)

Kursverlauf (unten) seit 1999 (log. Linienchart als Übersichtsdarstellung)

Eine Shortposition auf den Amex Gold Bugs Index lässt sich sehr gut über ein Hebelzertifikat realisieren. Möglichkeiten zur Auswahl eines Zertifikates gibt es einige, wichtig ist dabei aber nicht der Hebel, sondern ein möglichst geringer Spread und die Tatsache, dass der Knockout sich oberhalb des für den Stopp-Loss gewählten Punktes befindet.

Die Wahl kann somit aktuell bei einem Stopp-Loss von ca. 300 Punkten und auch bei einem Stopp-Loss von ca, 330 Punkten auf den Mini Short mit der WKN: AA06HF fallen. Der Spread von 2 Indexpunkten ist vergleichsweise gering und der Knockout bei 373,00 Punkten liegt deutlich oberhalb der weiteren Stopp-Loss Schwelle von 330 Punkten.

Gehandelt wird der Schein aktuell bei einem Kurs von 10,65:10,85 Euro. Bei unbegrenzter Laufzeit liegen aktuell der KnockOut bei 373,00 Punkten und der für die Berechnung viel wichtigere Basispreis bei 414,46 Punkten.

Wie lassen sich Stopp-Loss innerhalb des Zertifikates sowie die zu handelnde Stückzahl bestimmen?

Für Variante 1 sei ein Stopp-Loss über 300 Punkten, also bei 301 Indexpunkten festgelegt.

Erreicht der Index dieses Niveau, dann beträgt der innere Wert des Zertifikates 414,46 Punkte - 301,00 Punkte = 113,46 Punkte. Gehandelt wird allerdings in Euro, so dass die auf US Dollar basierenden Indexpunkte zurück gerechnet werden müssen. Aktuell ergeben sich so 113,46 Punkte / 1,2640 (EUR/USD) = 89,76 Euro. Bei einem Bezugsverhältnis von 0,10 müsste das Zertifikat bei einem Indexstand von 301 Punkten somit einen inneren Wert von 89,76 Euro * 0,10 = 8,976 Euro aufweisen. An diesem Punkt, mit einem kleinen Puffer bei 8,90 Euro, lässt sich der Stopp-Loss setzen.

Wie viele Stücke können in diesem Fall gehandelt werden?

Bei einem Konto von 10.000 Euro sollten nicht mehr als 1 % in jedem Trade verloren werden, also 100 Euro. Das Zertifikat lässt sich derzeit für 10,85 Euro kaufen, ein Stopp-Loss wird bei 8,90 Euro festgelegt. Es ergibt sich eine Differenz je Stück von 10,85 Euro – 8,90 Euro = 1,95 Euro. Insgesamt können demnach 100,00 Euro / 1,95 Euro = ca. 51 Stücke gekauft werden. Individuelle Transaktionskosten sollten berücksichtigt werden.

Für Variante 2 sei ein Stopp-Loss über 3310 Punkten, also bei 331 Indexpunkten festgelegt.

Erreicht der Index dieses Niveau, dann beträgt der innere Wert des Zertifikates 414,46 Punkte - 331,00 Punkte = 83,46 Punkte. Gehandelt wird allerdings in Euro, so dass die auf US Dollar basierenden Indexpunkte zurück gerechnet werden müssen. Aktuell ergeben sich so 83,46 Punkte / 1,2640 (EUR/USD) = 66,03 Euro. Bei einem Bezugsverhältnis von 0,10 müsste das Zertifikat bei einem Indexstand von 331 Punkten somit einen inneren Wert von 66,03 Euro * 0,10 = 6,60 Euro aufweisen. An diesem Punkt, mit einem kleinen Puffer bei 6,50 Euro, lässt sich der Stopp-Loss setzen.

Wie viele Stücke können in diesem Fall gehandelt werden?

Bei einem Konto von 10.000 Euro sollten nicht mehr als 1 % in jedem Trade verloren werden, also 100 Euro. Das Zertifikat lässt sich derzeit für 10,85 Euro kaufen, ein Stopp-Loss wird bei 6,50 Euro festgelegt. Es ergibt sich eine Differenz je Stück von 10,85 Euro – 6,50 Euro = 4,35 Euro. Insgesamt können demnach 100,00 Euro / 4,35 Euro = ca. 23 Stücke gekauft werden. Individuelle Transaktionskosten sollten berücksichtigt werden.

Der Stopp-Loss bei ca. 330 Punkten würde die Positiponsgröße gegenüber einem Stopp-Loss bei ca. 300 Punkten somit mehr als halbieren. Um diesen Faktor reduziert sich damit auch das Chance/Risiko-Potenzial. Zu berücksichtigen ist, dass der Stopp-Loss des Zertifikates aufgrund der möglichen Währungsschwankungen sowie auch der möglichen Anpassung des Basispreises kontrolliert werden und gegebenenfalls nachjustiert werden muss.

Herzliche Grüße,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag/

Kraken ist die regulierte und sichere Krypto-Börse für Trader in Deutschland. Seit 2011 steht für uns Vertrauen und Transparenz im Mittelpunkt. Mit über 550 handelbaren Kryptowährungen bieten wir eine große Auswahl für Einsteiger und Profis.

Die Kraken App ermöglicht einen schnellen Start, während Kraken Pro professionelle Tools und niedrige Gebühren bietet. Ein Konto kannst du in wenigen Minuten auf kraken.com eröffnen.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.