Top Investmentthema 2013: Immobilien

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Immobilien sind in der Krise ein Dauerbrenner. Als Sachwert schlechthin wird beinahe jeder Preis gezahlt, um sein Eigenheim zu besitzen. Die Rendite liegt zwar irgendwo bei 0%, aber egal. Man kann in der Immobilie wohnen, falls alles den Bach runter geht und was man hat das hat man. Vor allem im deutschsprachigen Raum werden Immobilien als sichere Anlage angesehen, was angesichts der Finanzkrise bemerkenswert ist. Schließlich war es das Eigenheim, welches die Welt an den Abgrund führte.

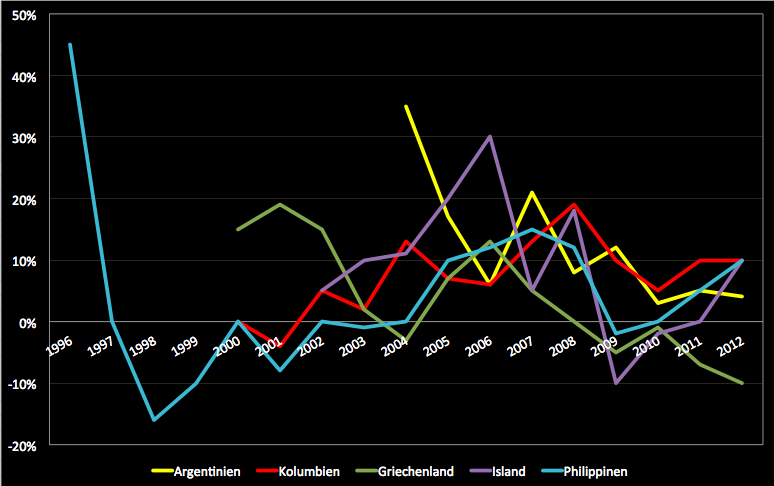

Sie merken, ich bin kein großer Anhänger der Immobilie – zumindest nicht als physisches Investment. Das hat viele Gründe. Einerseits sind die Renditen äußerst gering. Daran ändern auch die historisch niedrigen Kreditzinsen nichts. Anderseits vereinen Immobilien zwei der größten Nachteile, die ein Investment überhaupt haben kann. Die Liquidität des Marktes ist gerade dann miserabel, wenn man sein Investment in Geld verwandeln möchte. Solange die Preise steigen, verkaufe ich ja nicht. Wenn sie fallen, will keiner mehr kaufen. Ich sitze also auf einem Berg von Geld, an das ich nicht herankomme. Zudem sind Immobilienpreise keineswegs schwerfällig. In den USA konnte man gar nicht so schnell schauen wie die Preise purzelten. Ich kann also nicht verkaufen, während der Wert meiner Anlage quasi stündlich sinkt. Die erste Grafik zeigt die jährlichen Preisschwankungen ausgewählter Immobilienmärkte. Von Langeweile ist da keine Spur. Die jährlichen Schwankungen reichen an die von Aktienmärkten heran.

Immobilien können Sinn machen. Als Renditebringer ist das physische Investment allerdings fragwürdig. Kaufen sollte man eher aus anderen Gründen. Sieht man vom direkten Kauf ab kann die Anlageklasse durchaus hohe Renditen bringen. In den USA scheint der Häusermarkt seinen Boden gefunden zu haben. QE3 belebt den Markt, indem die Fed monatlich um 40 Milliarden Dollar Hypothekenpapiere kauft und so die Zinsen gegen 0% drückt. Das sollte den Markt tatsächlich beleben. Über Fonds oder REITs kann man bequem in den Markt investieren. Real Estate Investment Trusts sind Gesellschaften, die Immobilienanlagen besitzen, teils Projekte entwickeln und selbst verwalten. Sie sind eine relativ kostengünstige Anlageform, bei der erwirtschaftete Gewinne fast gänzlich ausgeschüttet werden. Die Ausschüttungsquoten müssen in den USA sogar mindestens 90% betragen, da die Gesellschaft von Gesetzt wegen mit niedrigeren Quoten kein REIT sein kann.

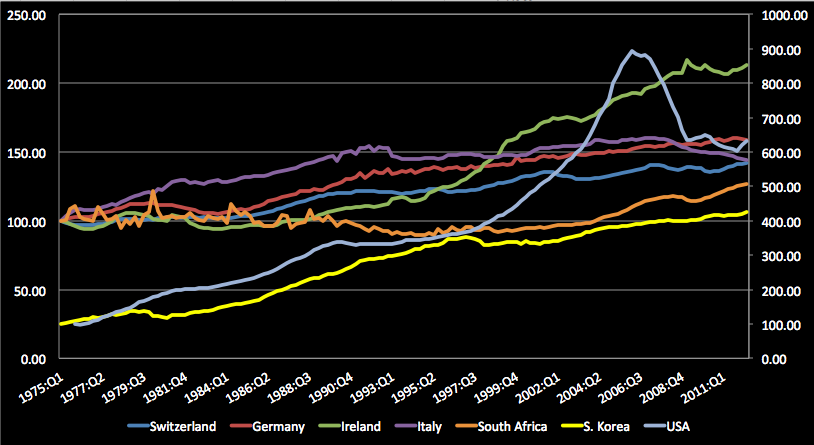

QE3 lässt vermuten, dass US Immobilien ein gutes Investment sein müssen. Sind sie auch, allerdings hat der Markt die positive Entwicklung bereits größtenteils vorweggenommen. Bereits seit Ende 2011 steigen die Werte der Immobiliengesellschaften wieder. Der Wert einiger REITs, wie z.B. der American Tower Corporation, hat sich seit dem Tief mehr als verdreifacht. Breits 2009 begann ein erster Aufschwung. Spätestens seit vergangenem Jahr konnten fast alle Gesellschaften kräftig zulegen. Mit anderen Worten: der Zug für US Schnäppchen ist bereits abgefahren. Das gilt auch für andere Industrieländer. In der Schweiz, Deutschland und Südkorea zeichnet sich ein Plateau ab. Gerade in den von der Krise wenig betroffenen Ländern dürfte der Immobilienboom vor dem Ende stehen. Ein Zusammenbruch des Marktes ist aber nicht zu befürchten. Die Krise wird in den Köpfen noch lang genug präsent sein und die Zinsen lang genug niedrig, um eine weiche Landung zu ermöglichen.

Immobilien sind aber nicht nur in Industrieländern ein Thema, sondern auch in Entwicklungsländern. Der mexikanische Markt steigt unaufhaltsam. Die Investitionsmöglichkeiten sind hier allerdings begrenzt. Handeln lässt sich hier etwa die Fibra Uno Administración Aktiengesellschaft. Der Kurs der Gesellschaft steigt steil an und zeigt leichte Überhitzungstendenzen. Gefährlich ist das allerdings noch nicht. Trotz der stark steigenden Immobilienpreise befindet sich der Gesamtmarkt erst per Ende 2012 wieder auf dem Vorkrisenniveau. Fibra Uno ist zudem im Vergleich zur Gesamtbranche noch nicht maßlos überbewertet. Bei einem Gewinnwachstum im hohen zweistelligen Prozentbereich erscheint das KGV von 29 nicht extrem überzogen. Interessant ist auch der südafrikanische Markt, der 2006 ein markantes Hoch ausbildete. Hier platze ebenfalls eine Blase, die die Capital Shopping Center Aktie (ISIN GB0006834344) von 17,5 auf 2,5 Euro schickte. Seither ging es wieder um gut 50% nach oben. Die Erholung läuft. Als Anleger braucht man für hohe Gewinne aber einen langen Atem. Mut macht der südafrikanische Markt auch aus technischer Sicht. Hier konnte 2012 erstmals seit 1980 wieder ein neues Preishoch erreicht werden.

Eine Reise durch die REITs dieser Welt offenbart interessante Einsichten ([Link "http://www.bloomberg.com/markets/companies/reits-diversified/" auf www.bloomberg.com/... nicht mehr verfügbar]): Bulgarien liegt am Boden und wird dort wohl noch eine Weile verharren. Singapur ist stabil, was soviel heißt wie: es bewegt sich nichts. Hong Kong ist recht volatil mit leichter Aufwärtstendenz. Japan erwacht im Rahmen der Hoffnungen, die auf der neuen Regierung lasten, aus der Lethargie. Ob die Hoffnung die Kurse nachhaltig nach oben treibt, ist fraglich. Der nigerianische Markt ist kaum einzuschätzen. Hier sind die Kurausschläge in beide Richtungen enorm. Gleiches gilt für die Türkei. In Brasilien deutet sich eine Überhitzung an. Ein Ende der Krise und ein abflauen ausländischer Geldzuflüsse sollte den Markt abkühlen. In Indonesien steigen die Preise stetig, aber wenig dynamisch. In Europa ist im Prinzip nichts zu holen bzw. fast nichts. In einigen Ländern, wie Österreich, sind die Preise extrem gestiegen. Hier ist äußerste Vorsicht ratsam. Viele andere Länder stagnieren, wie Belgien und Finnland. Es gibt aber auch Hoffnungsträger.

In Europa tut sich nämlich ein Kandidat in den letzten Wochen besonders hervor: Griechenland. Griechenland ist inzwischen zu einem meiner Lieblingsinvestmentländer geworden. Der jahrelange Abwärtstrend macht einen Einstieg attraktiv. Wirtschaftlich ist der Boden noch nicht erreicht. Die Andeutungen, dass der Boden in den nächsten 12 bis 18 Monaten erreicht sein wird, lässt die Kurse allerdings gehörig anspringen. Das gilt nicht nur für den Leitindex Athex (vor 10 Monaten vorgestellt, seither +20%) oder griechischen Anleihen (Analyse der BIP-gebundenen Anleihe GRR000000010 vor 8 Monaten, seither +40%), sondern vor allem für besonders gebeutelte Sektoren. Ganz vorne steht der Immobiliensektor.

Insgesamt steht ein Dutzend an Gesellschaften zur Auswahl. Wirklich interessant sind allerdings nur 4 davon. Die anderen haben entweder eine zu geringe Marktkapitalisierung oder zeigen noch keine Erholungstendenzen. Allen vier Unternehmen ist gemein, dass sie eine starke V-Umkehr aufweisen, die die Kurse innerhalb der letzten 6 Monate zwischen 50 und 100% in die Höhe getrieben hat.

|

Gesellschaft |

ISIN |

Tief |

Aktuell |

Marktkapitalisierung in Mio. EUR |

|

Lamda Development |

GRS245213004 |

1.59 |

6 |

270 |

|

Reds |

GRS106003007 |

0.35 |

0.70 |

41 |

|

Eurobank Properties |

GRS491003000 |

2.45 |

6 |

380 |

|

Trastor Real Estate Investment Trust |

GRS487003006 |

0.4 |

0.75 |

41 |

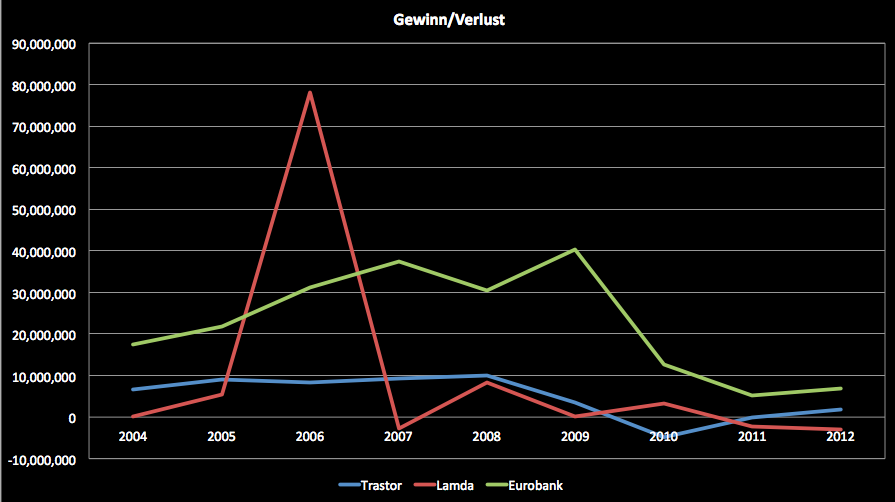

Geht man noch etwas mehr ins Detail, bleiben nur noch zwei Gesellschaften übrig: Eurobank und Trastor. Bei Reds sind die Informationen bestenfalls inkonsistent, daher ist nicht einwandfrei feststellbar, wie sich die Ertragslage darstellt. Lamda wiederum zeigt extrem volatile Ergebnisse und seit 2007 einen anhaltenden Abwärtstrend. Eurobank und Trastor scheinen ihr Ertragstief 2011 erreicht zu haben, wobei die Werte für 2012 Schätzungen sind, die auf den 9 Monatsergebnissen 2012 beruhen (nächste Grafik). Dabei sind Abschreibungen auf die Immobilien nicht berücksichtigt. Die Bewertung der Immobilien zu Marktpreisen ist einer der Hauptfaktoren, der das endgültige Ergebnis treibt. Obwohl hier kein Geld fließt, kann ein tiefrotes Ergebnis aufgrund von Aufwertung positiv werden und ein solides Ergebnis negativ, wenn entsprechende Wertanpassungen gemacht werden. In Griechenland wurde der Wert der Immobilien wenig überraschend in den vergangenen Jahren nach unten angepasst. Auch 2012 ist damit zu rechnen. Es ist allerdings noch vollkommen unklar, in welchem Umfang das geschehen wird.

Trotz dieser Unsicherheit bestehen gute Chancen, dass die beiden Gesellschaften weitere Kursgewinne verzeichnen können. Eurobank hat dabei ein Potential von 100% auf Sicht von ein bis zwei Jahren. Trastor könnte sogar noch etwas besser laufen. Ob sich diese Szenarien materialisieren, wird davon abhängen, wie die Jahresergebnisse 2012 aussehen. Diese werden zwischen Februar und März veröffentlicht. Der Jahresabschluss wird die Kurse bewegen, je nachdem, wie hoch die Wertberichtigungen sein werden. Der Gewinn vor Wertberichtigung dürfte ansteigen, während der Gewinn nach Abschreibungen tiefrot sein wird. Die Frage ist lediglich, ob es nicht ganz so schlimm sein wird wie befürchtet. Zweifellos haben die Kurse in Bezug auf diese Frage schon viel vorweggenommen. Das Aufwertungspotential und die bisher durchaus attraktive Dividendenrendite von 10-15% machen die Werte nach wie vor interessant. Beide Unternehmen sind kaum verschuldet (gut 10% Schuldenquote), haben hohe Cashbestände und notieren mit erheblichen Abschlägen auf ihren NAV. Der Net Asset Value ist der Wert des Vermögens. Der Diskont zum Aktienkurs liegt bei beiden Unternehmen bei über 50%. Mit anderen Worten: man kauft einen Euro um maximal 50 Cents. Selbst bei anhaltenden Abschreibungen ist es unwahrscheinlich, dass der Substanzwert zum Problem wird.

Trotz der guten und hohen Chancen darf nicht vergessen werden, dass die Kurse auch nochmals stark nachgeben können. Mit absolut gesehen geringer Marktkapitalisierung sind große Sprünge in beide Richtungen jederzeit denkbar. Es ist daher wichtig die Aktien über den liquidesten Börsenplatz zu handeln und keinesfalls auf eine Limit-Order zu verzichten. Das ist momentan Athen mit Volumen von 100.000 bis 500.000 für Eurobank und 30.000 bis 50.000 bei Trastor. Wer als Anleger einen langen Atem hat (1-2 Jahre) und kurzfristig mit geringer Liquidität kein Problem hat kann hohe Gewinne realisieren. Bedenken Sie aber bitte, dass hohen Gewinnen auch ein hohes Risiko gegenübersteht. Sollten die Kurse nach der V-Umkehr wieder einbrechen, sind bis zu den zuletzt gesehenen Tiefs Kursabgaben zwischen 30 und 50% möglich.

Viel Erfolg

Clemens Schmale

Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte:Der Autor ist in den folgenden besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse investiert: Trastor

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.