Steigt das BIP, steigen auch Aktien und Öl - Logisch ?!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

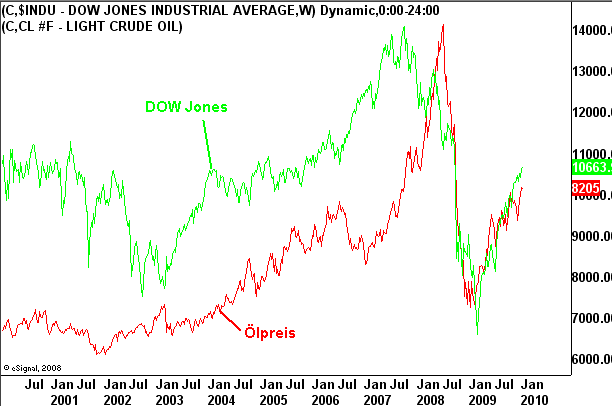

Mit der Begrifflichkeit "Übergeordnet" meine ich immer das mittel- bis langfristige Bild. Mittel- bis langfristig liegt zwischen der Entwicklung der großen westlichen Aktienindizes und dem Ölpreis eine positive Korrelation vor. Steigt der Aktienmarkt, steigt auch Öl. Fällt der Aktienmarkt, fällt auch Öl. Pikanterweise scheint manchmal der Ölpreis führend zu sein, ein andermal wiederum die Indizes.

Genauso wie man sagt, dass ein starker Trend die Eigenart hat, sich fortzusetzen, gilt diese Feststellung für Korrelationen. Eine übergeordnet bestehende Korrelation hat den Hang sich fortzusetzen und es ist schwierig gegen sie zu formulieren. Analog der Traderweisheit "the trend is your friend", kreiere ich hiermit die Weisheit "the correlation is your friend".

In der folgenden Chartgrafik wird die Entwicklung seit 1999 illustriert. 2001 bildete der Ölpreis einen Boden aus und begann seinen großen Aufwärtstrend, 2002 bildete der DOW Jones seinen Boden aus und startete seinen Aufwärtstrend. Der DOW Jones bildete 2007 zuerst sein Top aus, wohingegen der Ölpreis bis in das Jahr 2008 munter weiterstieg.

Hier kann geschlußfolgert werden, dass ein Ölpreis über 110 $ pro Barrel im Kontext des sehr steil verlaufenden Preisanstiegs des Jahres 2007 für die Realwirtschaft einfach zu viel des guten war. Wenn die Konjunktur brummt, wird Öl benötigt und der Ölpreis steigt. Steigt er aber über zu schnell zu stark, dann würgt diese Entwicklung die Konjunktur ab.

Ende 2008 fand der Ölpreis im 33 $ Bereich seinen Boden, der Aktienmarkt hier in Gestalt des DOW Jones bildete sein Tief erst im März 2009 aus. Und Sie sehen, dass seit März 2009 DOW Jones und Ölpreis tendenziell wieder im Gleichlauf ansteigen. In diesem betrachteten Zeitfenster, - es ist das übergeordnete Bild -, hat die tendenziell positive Korrelation Bestand.

Aber auch diese übergeordnete Darstellung zeigt Phasen, in denen die Korrelation entkoppelt sein kann. Eine Phase einer solchen Entkopplung lag wie skizziert von Oktober 2007 bis Juni 2008 vor. Der DOW Jones korrigierte bereits erheblich, der Ölpreis schoß aber weiter parabolisch in die Höhe.

Ergo: Als aktive Anleger, die wir insbesondere die kurz- und mittelfristigen Zeitfenster handeln, gilt es solche Phasen der Korrelationsentkopplung meist im "nicht übergeordneten" Zeitfenster (also kurz- bis mittelfristig) einzukalkulieren. Ansonsten läuft man Gefahr in die (ich nenne es) Korrelationsfalle zu tappen. In eine solche bin ich beispielsweise bei der Auswertung der Indizes ab November 2009 gegangen. Richtig prognostizierte ich die mittelfristige Wende im US-Dollar, der Greenback wertet seit Dezember 2009 merklich auf. Da ich von einer anhaltend gegenläufigen Korrelation ausging, prognostizierte ich für DAX und DOW Jones ausgehend von markanten Widerständen zunächst temporäre Korrekturen. Diese blieben aber aus. Die Aktie stiegen trotz steigenden US-Dollars weiter an. Dies gilt es zur Kenntnis zu nehmen.

In dem ersten Teil meines bisher veröffentlichten Jahresausblicks 2010 wies ich auf die vorliegende Problematik hin. Fakt ist, Euro und US-Dollar sowie die Rohstoffe wie Öl, Gold, Silber konnte ich gut prognostisch eingrenzen, die Indizes ab November nicht. Die Prognose einer Korrektur zum Jahresende war falsch!

Jahresausblick 2010: Gold,Öl,Zucker,Kupfer,US-$ mit Kurszielen

Für Öl, die Soft Commodities wie Zucker, Kakao, Orangensaft, etc. sowie die Agrar-Rohstoffe Weizen und Mais und die Basismetalle, hier vor allem Kupfer, bin ich zunächst (!) für 2010 bullisch ausgerichtet. Gold und Silber beobachten wir intern sehr genau. Beide imponieren während ihrer technischen Gegenreaktionen durch impulsive Stärke. Das könnte es also schon mit Korrektur gewesen sein.

Für den US-Dollar bin ich ebenfalls bullisch (für den Euro bärisch). Rohstoffe zunächst (!) mittelfristig (!) bullisch und US-Dollar ebenfalls ? Sie sehen, dies bedeutet zwangsläufig, dass ich im Verlauf des Jahres 2010 von einer phasenweise Entkopplung der eingangs beschriebenen übergeordnet gegenläufigen Korrelation ausgehe. Um sich zu einer Prognose entgegen dem Leitsatz "the correlation is your friend" hinreißen zu lassen, gehört einiges.

Wie ist der Zusammenhang zwischen der Realwirtschaft und der Ölpreisentwicklung ?

Ich hatte 2008 aus einer Researchstudie der Hypovereinsbank Unicredit einen Korrelationschart veröffentlicht, der in beeindruckender Weise die positive Korrelation zwischen der Entwicklung der Auftragseingänge für die Deutsche Industrie und dem Ölpreis aufzeigte. Beide zeigten nahezu synchrone Schwingungen bis zu dem Punkt, als Öl über 110-120 $ ging. Der Ölpreisanstieg über dieses Preisband führte unter anderem zu einem Einbruch der Auftragseingänge.

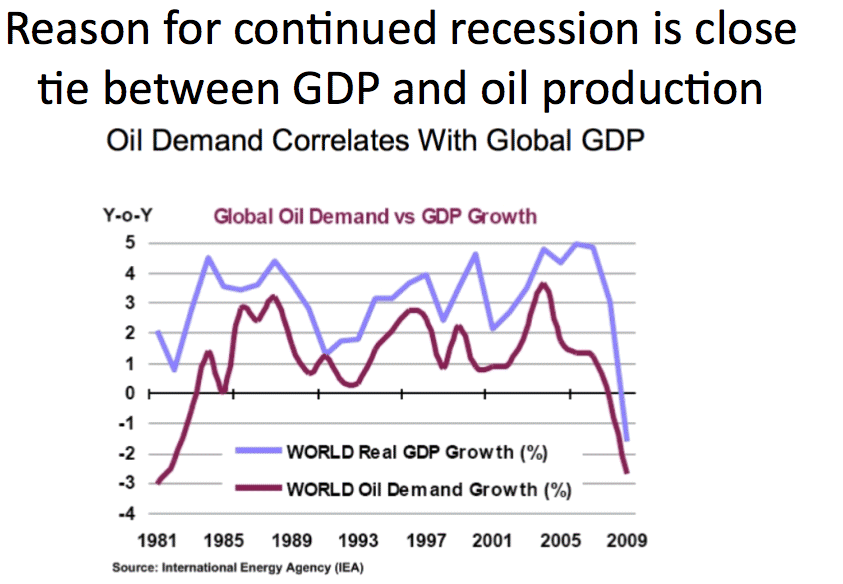

Diesen aktuellen Kommentar möchte ich mit der Präsentation des folgenden übergeordneten Korrelationscharts beenden. Zu sehen, sind seit 1981 Verläufe der prozentualen Veränderungen des Welt Bruttoinlandsprodukts (GDP) und der Welt Ölnachfrage gegenübergestellt.

In dieser geringauflösenden Darstellung wird der fundamentale Zusammenhang zwischen positiver Aktienmarkt- und Ölpreisentwicklung sehr schön deutlich. Steigt das BIP, steigt der Ölpreis. Fällt das BIP, fällt der Ölpreis.

Herzlichst,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag

Brandneu!

Das GodmodeTrader App für das Iphone steht für den intensiven kostenlosen Gebrauch bereit.

Realpush Kurse, Nachrichten, Realtime, Top & Flops, Portfoliofunktion, Filterfunktion, u.v.m.

Hier geht es entlang : http://www.godmode-trader.de/anywhere/

Viel Spaß und Freude beim Ausprobieren.

Im Namen unserer Leserschaft sende ich ein herzliches Dankeschön an unsere Technikabteilung.

Sehr gute Arbeit!

Feedback können Sie gerne im Blog kundtun.

Anbei der Link zum entsprechenden Post:

http://weygandcapital.com/2010/01/07/ich-verrate-euch-jetzt-etwas-ganz-besonderes/

Dort können Sie ohne Regietrierung sofort schreiben. Auch technische Probleme oder Fragen zur Nutzung können dort gestellt werden.

Schnell. Sicher. Kostenlos.

- 0 € pro Trade

- BaFin-reguliert & direkter Zugang zur Tradegate Exchange

- lange Handelszeiten: 7:30–22 Uhr

- Depoteröffnung in 10 Min.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.