Steigende Zinsen: So schlimm wird es für die Märkte!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Welt steht vor einer Zeitenwende: Nach Jahrzehnten sinkender Zinsen, in denen die Aktienmärkte und auch die Immobilienpreise auf immer neue Hochs katapultiert wurden, geht die Zeit der immer weiter sinkenden Zinsen nun wohl endgültig zu Ende.

Die Zeiten sinkender Zinsen entsprechen einem Bullenmarkt bei Anleihen (Bonds), denn bei fallenden Zinsen steigen die Anleihenkurse. Ein Bond-Bullenmarkt ist in der Regel von generell steigenden Vermögenspreisen gekennzeichnet, denn sinkende Zinsen führen einerseits zu stärkerem Wachstum und außerdem in Investitionsrechnungen dazu, dass künftige Erträge weniger stark abgezinst (diskontiert) werden müssen, wodurch sich ihr Gegenwartswert erhöht.

Der nun wohl vor seinem Ende stehende Bond-Bullenmarkt, in dem die Zinsen auf immer neue Tiefstände gefallen sind, begann nicht etwa erst nach der Finanzkrise im Jahr 2008, sondern schon lange vorher: Die längerfristigen Zinsen sinken bereits seit Anfang der 80er Jahre.

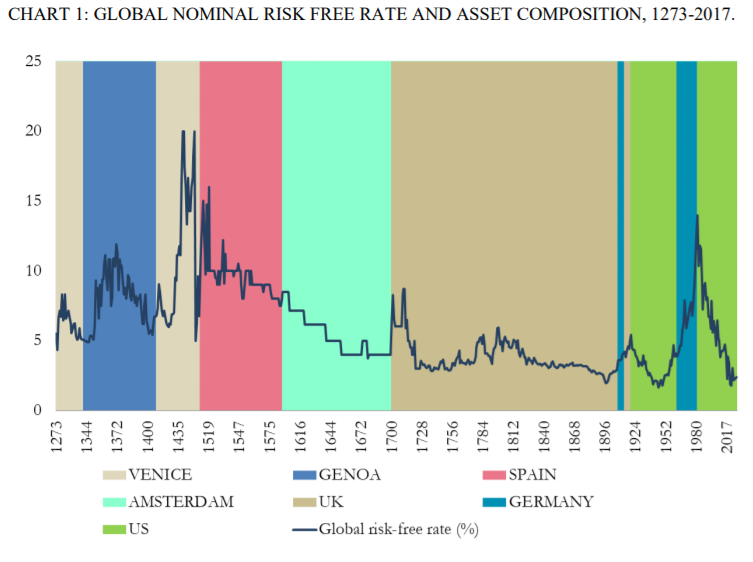

Wie stark die Zinsen wirklich gefallen sind, zeigt ein im Oktober 2017 veröffentlichtes Arbeitspapier der Bank of England (BoE). Demnach wurde im Juli 2016 weltweit der niedrigste risikolose Zinssatz seit mindestens dem 13. Jahrhundert erreicht. Der im Jahr 1981 begonnene und nun zu Ende gehende Bullenmarkt bei US-Staatsanleihen war der drittlängste und der zweitstärkste der Geschichte. Dies zeigt auch die folgende Grafik, die wie auch die nächste Grafik aus dem BoE-Arbeitspapier 686 des Finanzhistorikers Paul Schmelzing entnommen ist.

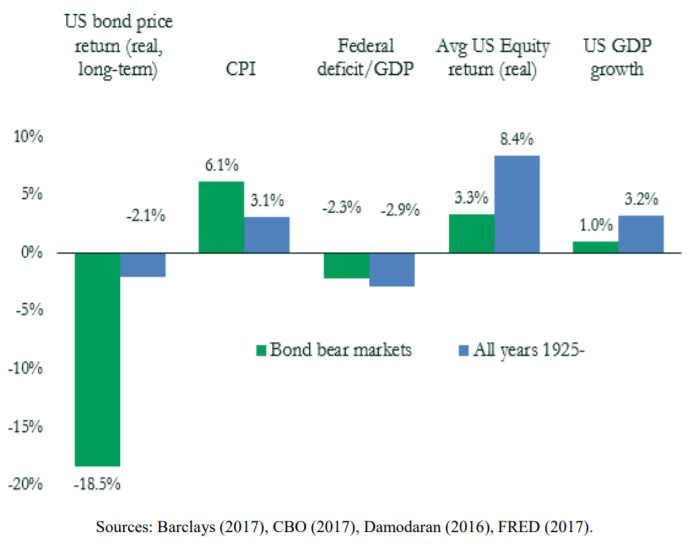

Bond-Bärenmärkte, in denen die Zinsen wieder steigen, sind für Anleger verlustreich sein, denn neben sinkenden Anleihenkursen können auch etwa Aktienkurse oder Immobilienpreise unter Druck geraten. Die schlimmsten Verluste haben Anleger in dabei in den Bond-Bärenmärkten zu verzeichnen, die durch fundamentale Gründe, insbesondere durch eine steigende Inflation, verursacht werden, wie das BoE-Arbeitspapier ebenfalls zeigt.

Welche Folgen hat nun ein Bond-Bärenmarkt? In dem zitierten BoE-Arbeitspapier wurde für diese Fragestellung der Zeitraum seit 1925 ausgewertet. Anleger haben mit US-Staatsanleihen während Bond-Bärenmärkten inflationsbereinigt im Schnitt 18,5 Prozent pro Jahr verloren, während sie im Schnitt aller Jahre nur Verluste von 2,1 Prozent verbuchten. Aktien legten während Bond-Bärenmärkten im Schnitt nur um 3,3 Prozent zu, während sie zu allen Zeiten im Schnitt um 8,4 Prozent stiegen. Bond-Bärenmärkte waren außerdem durch eine hohe Inflation, ein niedriges Wachstum und etwas geringeren Defiziten im US-Staatshaushalt gekennzeichnet.

Sehr ähnlich der aktuellen Situation war, wie ebenfalls das BoE-Arbeitspapier zeigt, die Zeitperiode 1965 bis 1970. Denn die Zeit zuvor war, ähnlich wie heute, durch niedrige Zentralbankzinsen und eine niedrige Inflation gekennzeichnet. Als dann die Inflation wieder anzog, wurden die Leitzinsen in den USA deutlich schneller angehoben, als dies zuvor erwartet worden war.

Für Aktienanleger brachte der Zeitraum 1965 bis 1970 zwar keine Verluste, allerdings fielen die Kurssteigerungen geringer aus als im langfristigen Mittel. Der S&P 500 legte inklusive reinvestierter Dividenden zwischen 1965 und 1970 im Schnitt nur um 0,76 Prozent pro Jahr zu. Sollten die Zinsen nun nachhaltig steigen, gilt wohl auch für Aktienanleger: Die fetten Jahre sind vorerst vorbei!

Sie interessieren sich für das Value-Investing, die Geldpolitik der Notenbanken oder andere interessante Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

wer bei dieser rekordverschuldung von über 110% und weiter mit konstant 4 - 6% jährlich steigender verschuldung an steigende zinsen glaubt, der glaubt auch noch an ganz andere sachen ;))).

die usa stehen vor einer niedrigzinsphase ungeahnten ausmaßes, der bei den 10 jährigen anleihen genau wie in japan auch bei 0,1% den deckel draufsetzen wird.

alles andere ist wunschdenken.

Und wann ist es in der BRD so weit ??? Lt. Draghi werden die Zinsen über Jahr niedrig bleiben. Bevor sein Amt in der EZB / Nov. 2019 ?? endet, werden die Zinsen im Euroraum nicht erhöht werden !!!!