Stanzls BörsenZapping: Marktstruktur erlebt interne Schwächung

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

Erwähnte Instrumente

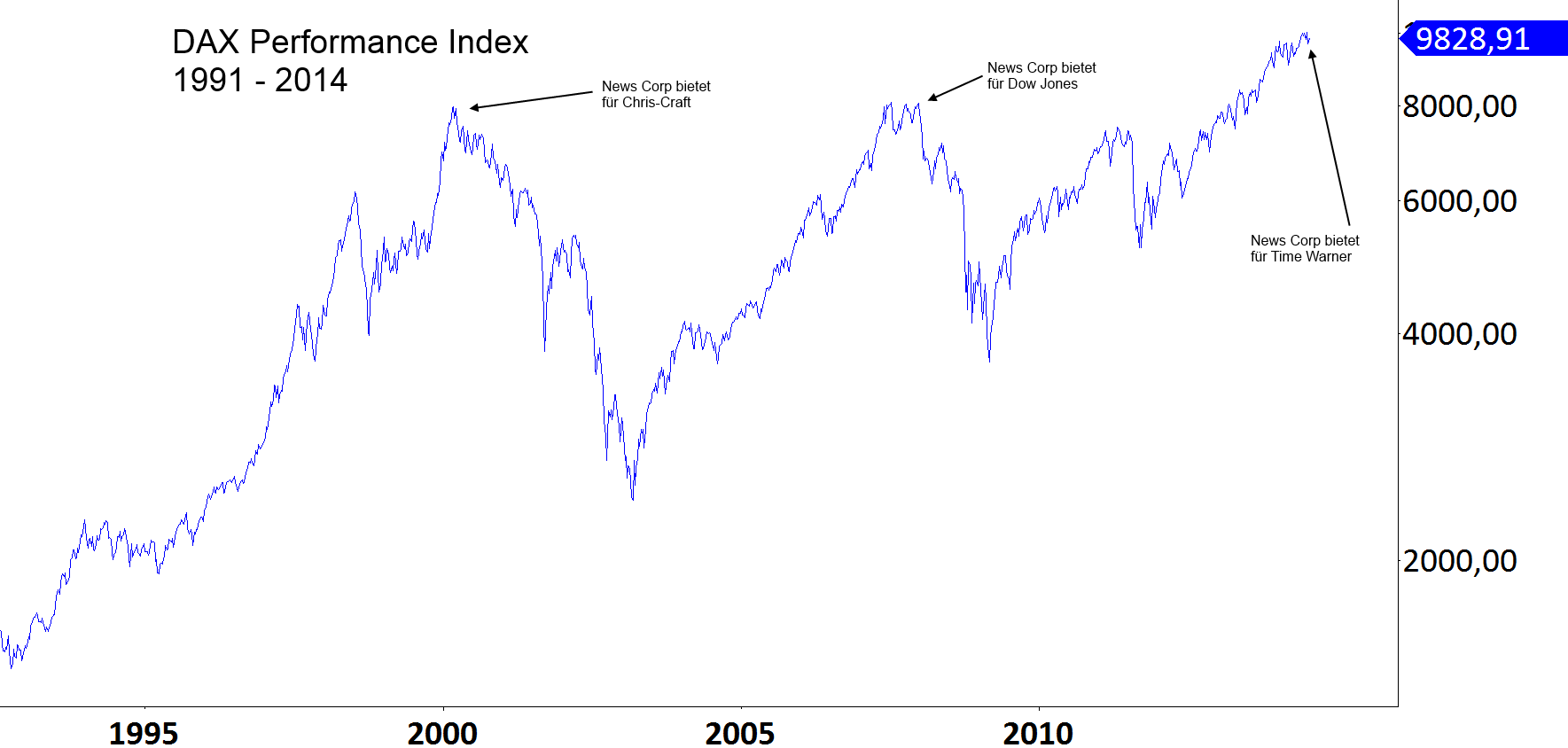

Die Aktivität im Fusions- und Akquisitionssegment springt kräftig an, genauso wie 2007. Wenn man böse wäre könnte man dem Medienmogul Rupert Murdoch ein Händchen dabei nachsagen, ziemlich exakt die Hochpunkte am amerikanischen Aktienmarkt zu finden – und zwar immer dann, wenn er große Akquisitionen tätigt. So geschehen im Jahr 2000, als er 11,4 Milliarden Mark für Chris-Craft bot, eine amerikanische TV-Gesellschaft. So geschehen im Jahr 2007, als er das Verlagshaus Dow Jones für 3,6 Milliarden EUR übernahm. Und jetzt bietet er 80 Milliarden USD für Time Warner. Gut, das Geld ist in der Zwischenzeit weniger wert geworden. Und Time Warner ist natürlich weitaus größer als Chris-Craft oder Dow Jones es je war. Sie wissen was nach den ersten beiden Geboten geschah: Bis März 2003 bracht der DAX um 72 % ein, nach 2007 um 56 %. Nähme man nun den Mittelwert dieser beiden Crashs und nähme man an, dass die Akquisition durchginge und auch die Prognosekraft besäße, wie bisher, dann müsste der DAX bald wieder bei 3500 Punkten stehen. Zur Prognosefähigkeit der Aktivität von Fusionen & Akquisitionen hat mein Kollege Clemens Schmale Ausführliches geschrieben.

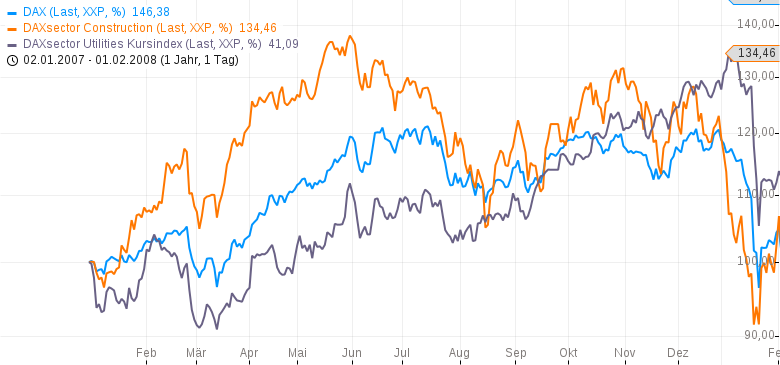

Wie 2007 zählen heute spätzyklische Sektoren wie Energie zu den Outperformern, während frühzyklische Sektoren wie der Bausektor nach unten abdrehen. Das war 2007 schon einmal der Fall. Der Bausektor stieg in der ersten Jahreshälfte stärker als der DAX, rutschte dann aber unter die Benchmark. Der defensive Versorgersektor baute eine Outperformance zum DAX in der zweiten Jahreshälfte auf (BITTE AUF STATISCHER CHART UMSTELLEN!)

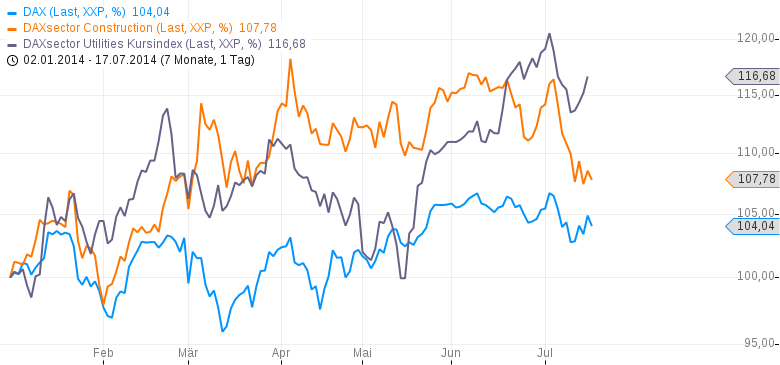

Das gleiche scheint sich in diesem Jahr zu wiederholen. Versorger bauen eine kräftige Outperformance zum DAX auf, während der Bausektor abrutscht. (BITTE AUF STATISCHER CHART UMSTELLEN!)

Etwas ähnliches geschieht beim amerikanischen S&P 500 Index. Heute, wie 2007, steigen defensive Sektoren wie Energie und Grundstoffe an, während der Bausektor, Finanzwerte und Konsumgüter zurückbleiben. Investoren verhalten sich also trotz immer weiter steigender Kurse defensiv. Und das, obwohl der Anteil der semiprofessionellen Investoren, die bullisch sind, in den USA mit 56,6 % hoch ist.

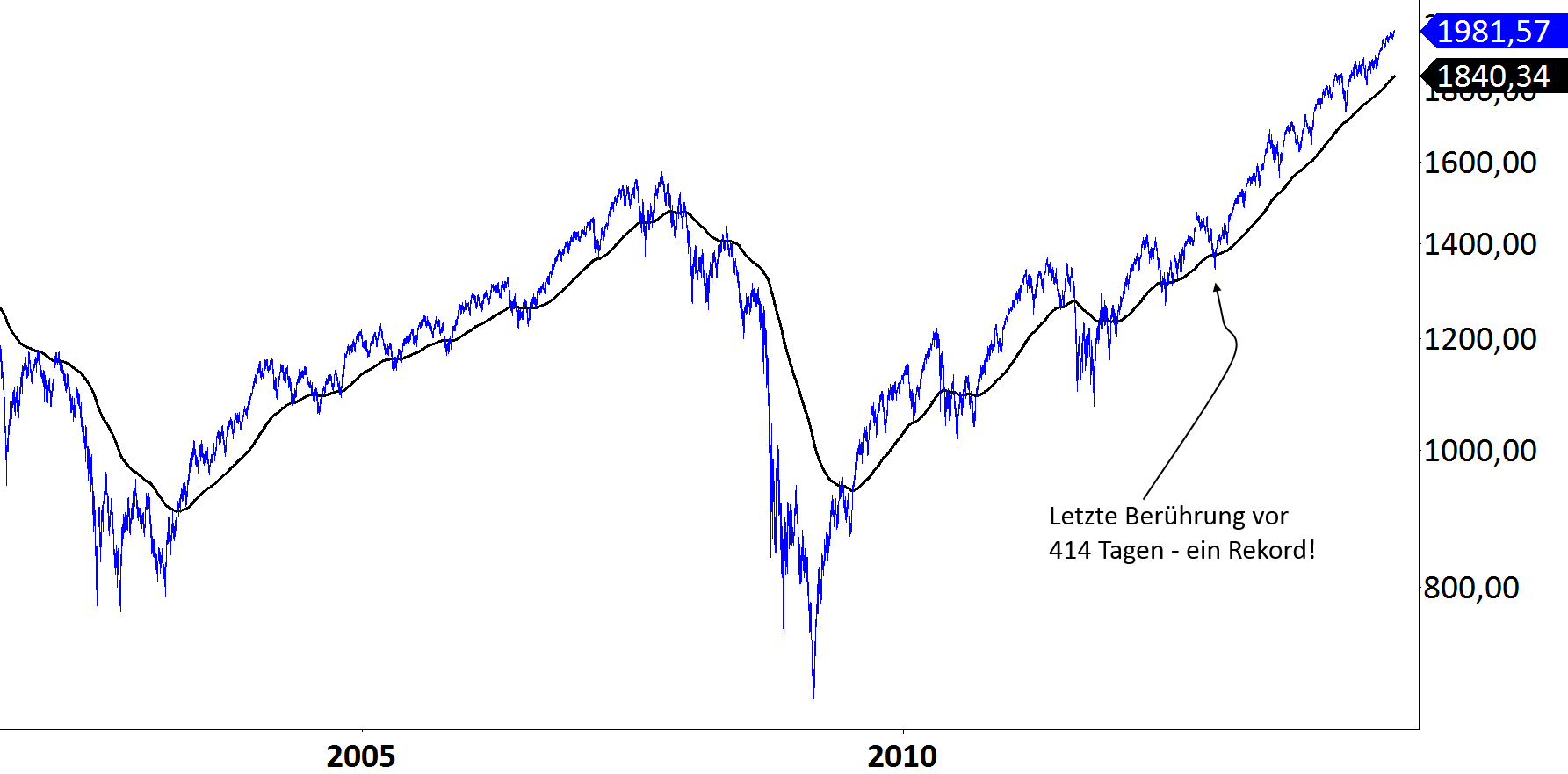

Das letzte Mal, dass der S&P 500 Index seine einfach gewichtete 200-Tagelinie berührte war vor 417 Handelstagen. Das ist die längste Zeitspanne jemals. Bis zur 200-Tage-Linie bei 1840 Punkten besteht 7 % Abwärtspotenzial:

Fazit: Das bedeutet nicht, dass der Markt jetzt unmittelbar in einen Crash wie im Jahr 2007 einschwenken wird. Es riecht aber verdächtig nach Korrektur. Passen Sie auf dass Sie nicht überhebelt in den Markt gehen.

Hmmm...

wenn ich es nicht schwarz auf weiß lesen würde, dann würde ich glauben, der Artikel stammt von Herrn Hoose.

Ich habe eben noch mal geklickt - tatsächlich! Jochen Stanzl!

Das klang vor ein paar Wochen aber noch ein bisschen anders.

Was kommt dann morgen von Ihnen?

Ein Bericht über Gold, Kursziel 2700 USD?

:))))

So wie es im Moment aussieht hat S&P500 große Mühe $ 1990 zu erreichen.