SMI und ATX - "Schweiz und Österreich" stehen auf der Kippe

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

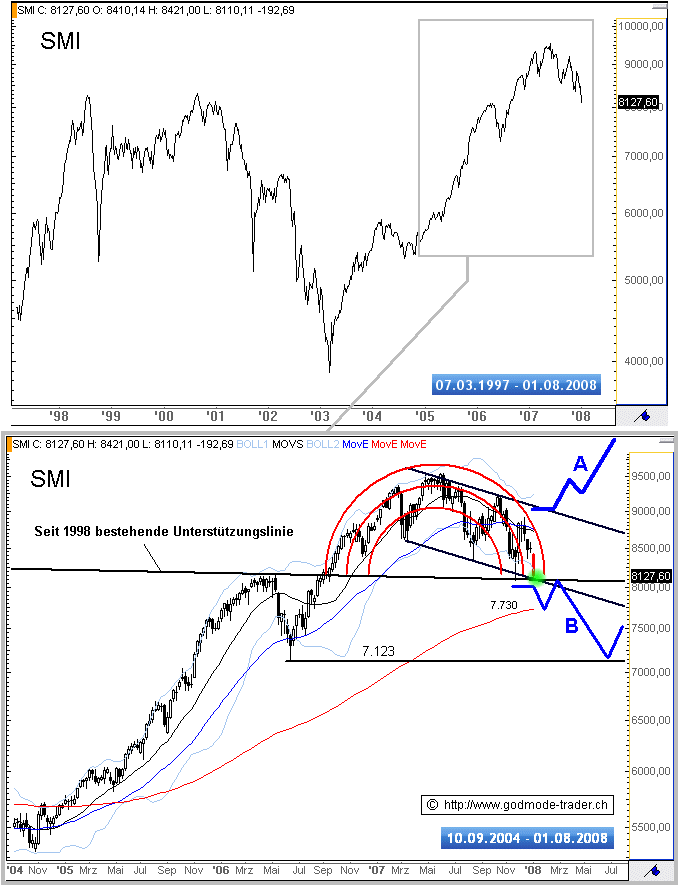

Auch wenn der SMI direkt oberhalb einer starken Kreuzunterstützungszone bei 8.080 - 8.130 Punkten notiert und hiermit demzufolge eigentlich eine deutliche Gegenreaktion nach oben starten müßte, mich überzeugt das mittelfristige Gesamtbild vom SMI zu Beginn des Jahres 2008 nicht. Ebenfalls "tricky" zeigt sich die Chartsituation vom österreichischen Pendant.

Warum das so ist ?

Das möchte ich im Folgenden unter in Anspruchnahme der charttechnischen Analyse ausführen.

SMI aktuell 8.127 Punkte (ISIN : CH0009980894)

Rückblick: Am 04.06.2007 erreichte der SMI bei 9.548 Punkten das 2007er Jahreshoch gleichbedeutend mit dem Allzeithoch. Seitdem fällt der Index deutlich zurück. Seitdem befindet sich der Index in einer Korrekturphase. Diese Korrekturphase hat nun zu Beginn 2008 die in den Vorgängeranalysen mehrfach beschriebene seit Juli 1998 bestehende leicht nach unten abfallende Unterstützungslinie erreicht. Immerhin war dem SMI im September 2006 der Ausbruch über diese Linie gelungen. Der Ausbruch verlief dann in den Folgemonaten signifikant. Damit hatte der SMI ein neues starkes mittel- bis langfristiges Kaufsignal ausgelöst. Das Zurückkorrigieren auf diese Unterstützungslinie könnte eigentlich als bestätigende Pullbackbewegung interpretiert werden. So wie wir es bisher in unseren Analysen auch getan haben.

Ein bestätigender Pullback wäre es aber nur dann, wenn der Kursverfall bei 8.080 - 8.130 Punkten final gestoppt werden könnte und die nächste große mittelfristige Aufwärtsbewegung starten würde.

Danach sieht es aber nicht aus. Warum ?

Nun. Weil das Kursgeschehen seit September 2006 die Kontur eines Rounding Tops aufweist. Rounding Tops gehören zu den Trendwendeformationen. Formationen also, die eine Trendwende und den Beginn eines Abwärtstrends einleiten können. Seit März 2007 hätte man den Kursverlauf auch als bullische Flagge werten können. Dagegen spricht aber die Höhe des letzten Zwischenhochs ("Minor highs"), das deutlich unterhalb der Oberkante der potenziellen Bullflag platziert wurde.

Bei 8.080 - 8.130 Punkten liegt eine charttechnische Kreuzunterstützung bestehend aus besagter mehrjähriger Unterstützungslinie, dem Niveau des Vorgänger Zwischentiefs und Bullflag-Unterkante. Normalerweise sind solche Kreuzunterstützungen ideale Kaufniveaus. Die Wahrscheinlichkeit ist extrem hoch, dass Kursnotierungen im Bereich solcher Kreuzunterstützungen nach oben abprallen.

Diesmal bin ich allerdings skeptisch. Neben dem Argument des Rounding Tops, das sich nun doch voll entfalten konnte, macht mich das kurze Zeitfenster skeptisch, währenddessen der SMI wieder auf das 8.100er zurücktrudelt. Das ist ein Zeichen von Schwäche!

Charttechnischer Ausblick: Bei Bei 8.080 - 8.130 Punkten hat der SMI eigentlich eine starke Kreuzunterstützung. Normalerweise müßte der Index hier zumindest kurzfristig nach oben abprallen. Wer den SMI kurzfristig (gehebelt) handeln möchte, der kann sich hier einkaufen. Das Stoploss sollte allerdings strikt unterhalb von 8.080 Punkten platziert werden, um sich gegen einen Support-Bruch abzusichern.

Scenario (B)

Fällt der SMI unter 8.080 Punkte merklich ab, generiert das ein charttechnisches Verkaufssignal. Unter 8.080 Punkten dürften insbesondere die Stoplossabsicherungen mittelfristig ausgerichteter Marktteilnehmer liegen. Wenn diese Marke touchiert wird, dürften diese gestaffelt im Markt liegenden Stoplossorders "abgeschossen" werden. "Gunning the stops", so der Fachbegriff aus dem Traderfachjargon. Insofern besteht unterhalb von 8.080 Punkten die Gefahr einer Stoplosslawine.

Fällt der SMI unter 8.080 Punkten ergibt sich ein Verkaufssignal mit einem ersten Korrekturziel von 7.730 Punkten. Ausgehend von 7.730 Punkten kann der Index nach oben abprallen und ansteigen; und zwar durchaus nochmals bis in den 8.000er Bereich. Gibt der SMI auch die 7.730 auf, ist Polen offen und es müßte mit einer Korrekturausdehnung bis 7.123 Punkte gerechnet werden.

Was bedeutet ein Rückfall unter 8.000 Punkte in Bezug auf den Bullenmarkt seit März 2003 ?

Ein solcher Rückfall trübt im SMI das übergeordnete bullische Bild ein. In die bestehende übergeordnete Aufwärtsbewegung wird dann eine nicht nur zeitlich, sondern auch preislich langgezogene Korrektur eingebaut.

Solange der SMI aber das breite Unterstützungsband bei 7.120 - 7.270 Punkten halten kann, sehe ich es lediglich als eine Korrektur und nicht als Aufgabe des übergeordneten Aufwärtstrends.

Grund für die ausgeprägte Schwäche im SMI ist die US Bankenkrise, die gerade auch den bankenlastigen SMI tangiert.

Abschließend möchte ich noch auf Scenario (A) verweisen.

Scenario (A)

Ein neues solides Kaufsignal ergibt sich für den SMI dann, wenn der Anstieg über 9.250 Punkte gelingt. Steigt der SMI auf Wochenschlußkursbasis über 9.250 Punkte an, - der Index muß also zum Ende einer Woche über 9.250 Punkten notieren - , liegt ein neues mittelfristiges Kaufsignal mit Kurszielen von 9.500 und anschließend übergeordnet von bis zu 11.200 Punkten und 12.400 Punkten vor.

Hinweis in eigener Sache:

Zwar nicht neu, aber immer einen Hinweis wert. Auf http://www.godmode-trader.ch gibt es Informationen zum Schweizer Finanzmarkt. Nachrichten, Ratings, Chartanalysen, Kurse u.vm. Der SMI wird auf diesem Portal gecovert.

Kursverlauf (oben) seit März 1997 (log. Linienchartdarstellung als Übersicht)

Kursverlauf (unten) vom 10.09.2004 bis 06.01.2008 (log. Kerzenchartdarstellung / 1 Kerze = 1 Woche)

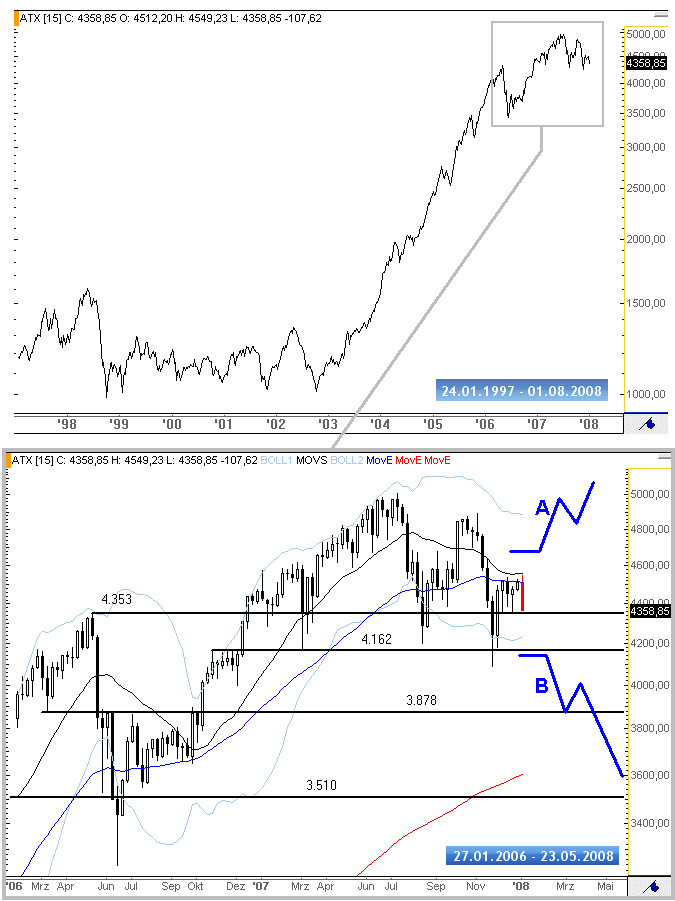

ATX Index ISIN: AT0000999982 (Österreichischer Leitindex)

Börse: Wien / Kursstand: 4.358 Punkte

Rückblick: Ausgehend von 991 Punkten im Oktober 2002 konnte der ATX einen schönen Aufwärtstrend etablieren. Das Allzeithoch wurde am 09.07.2007 bei 5.010 Punkten ausgebildet. Im ATX war damit in der Spitze eine Performance von sage und schreibe 400% angelaufen.

Einfach mal zum Vergleich: Der SMI hat während seiner vergleichbaren Aufwärtstrendphase in der Spitze gut 160% erzielen können, der DAX immerhin 270%. Der DOW Jones weist ausgehend von seinem Bärenmarkt-Tief im 2002 bis zum Erreichen seines Allzeithochs bei 14.198 Punkten lediglich eine Performance von 97% auf.

Zurück zum ATX und der aktuellen Chartsituation. Um es auf den Punkt zu bringen. Der Kursverlauf seit Dezember 2006 gefällt mir nicht mehr. Der Kursverlauf zeigt einen komplexen SKSS Trendwendeprozess, dessen Silhouette hat ebenfalls Ähnlichkeit mit einer "Rounding Top" Trendwendeformation. Die SELL Triggerlinie (Nackenolinie/"Neckline") des mittelfristigen Trendwendeprozesses liegt bei 4.162 Punkten. Derzeit notiert der ATX bei 4.358 Punkten. Er hat also noch Platz.

Charttechnischer Ausblick: Die Gefahr eines größeren Trendwendeprozesses im ATX ist gegeben.

Scenario (B)

Bei 4.162 Punkten verläuft die Trennlinie zwischen den übergeordneten Bullen und Bären. 4.162 ist der maßgebliche SELL Trigger. Fällt der ATX auf Wochenschlußkursbasis signifikant unter 4.162 Punkte ab, löst dies ein mittelfristiges Verkaufssignal aus. Unterhalb von 4.162 Punkten dürften gestaffelt Stoplossabsicherungen im Markt liegen. Wenn diese ausgelöst werden, wird eine größere Stoplosslawine eingeleitet. Kursziel des Abverkaufs wäre die nächste relevante Unterstützung bei 3.878 Punkten, wo es wieder zu einer Gegenbewegung kommen kann. Die Unterstützung ist absolut relevant. Insofern wäre für mich das Kursniveau von 3.878 Punkten aus charttechnischer Sicht ein Kauf. Man könnte nämlich auf eine mindestens mehrwöchige Gegenbewegung nach oben spekulieren.

Übrigens.

Mit oder ohne Gegenbewegung ausgehend von der 3.878er Marke: Das projezierte charttechnische Korrekturziel aus dem beschriebenen SKSS Trendwendeprozess liegt bei ca. 3.500 Punkten. Hier verläuft zufälligerweise auch eine wichtige horizontale Unterstützungslinie.

Ich fasse zusammen. Die Gefahr einer deutlichen Korrekturausdehnung im ATX ist gegeben. Die entscheidende Bedingung für eine echte Korrektur ist aber die, dass der ATX auf Wochenschlußkursbasis merklich unter 4.162 Punkte abfallen müßte. Die Korrekturziele würden dann bei 3.878 und 3.510 Punkten liegen. Die Immobilienkrise in den USA hätte damit eklatante Auswirkungen auf den österreichischen Markt. Um es wirklich für jeden verständlich zu machen: Fällt der ATX nicht unter 4.162 Punkte ab, liegt auch kein Verkaufssignal vor!

Ich schließe diese Analyse mit der kurzen Beschreibung von Scenario (A).

Scenario (A)Steigt der ATX über 4.670 Punkte an, würde dies den Trendwendeprozess nach oben aufbrechen. Über 4.670 Punkte würde der Index ein Kaufsignale auslösen mit mittel- bis langfristigen Kurszielen von 5.000 und 6.000 Punkten. 5.000 ist das Allzeithoch und 6.000 ist die projezierte Höhe der dann aufgebrochenen SKSS Formation darüber.

Hinweis in eigener Sache:

Mein geschätzter Kollege Michael Plos analysiert für Sie regelmäßig die Aktientitel aus dem ATX.Diese Analysen sind in der ATX-Matrix jederzeit abrufbar. Klicken Sie in der Matrix auf die einzelnen Ratings, um die jeweilige Kurz-Analyse zu laden.

Anbei der zugehörige Link : http://www.godmode-trader.de/markets/capitas/?subsite=atx

Sie erreichen diese ATX Matrix auch direkt über die Startseite von GodmodeTrader.de, in dem Sie ganz oben auf das kleine österreichische Flaggensymbol klicken.

Herzliche Grüße,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

Kursverlauf (oben) vom 24.01.1997 bis 07.08.2008 (log. Linienchartdarstellung)

Kursverlauf vom 27.01.2006 bis 07.08.2008 (log. Kerzenchartdarstellung/ 1 Kerze = 1 Woche)

Kraken ist die regulierte und sichere Krypto-Börse für Trader in Deutschland. Seit 2011 steht für uns Vertrauen und Transparenz im Mittelpunkt. Mit über 550 handelbaren Kryptowährungen bieten wir eine große Auswahl für Einsteiger und Profis.

Die Kraken App ermöglicht einen schnellen Start, während Kraken Pro professionelle Tools und niedrige Gebühren bietet. Ein Konto kannst du in wenigen Minuten auf kraken.com eröffnen.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.