Sicherer Hafen US-Dollar: Mythos oder Realität?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Je größer die Krise, desto stärker der Dollaranstieg

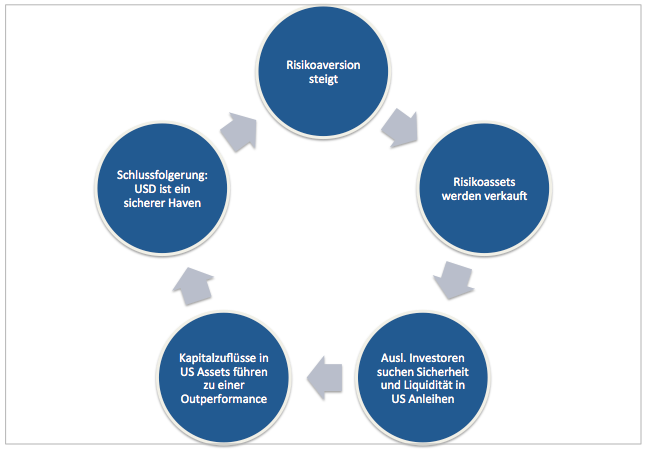

Der Dollar als sicherer Hafen hat eine lange Geschichte. In jeder neuen Krise bestätigt sich das. Wieso das so ist, darüber darf man ruhig rätseln. Es ist ja nun nicht so, dass der Dollar einen höheren inneren Wert hätte als so manch andere Währung. Sicherlich, die meisten werden den US Dollar anderen Währungen wie z.B. dem sudanesischen Pfund vorziehen. Das Vertrauen in die dortige Regierung und in die Notenbank ist begrenzt. Da genießt die US Zentralbank sicherlich mehr Vertrauen. Doch letztlich tut die Notenbank auch dort Dinge, die noch vor Jahren als hochgradig unseriös galten: Billionen neue Dollar drucken und indirekte Staatsfinanzierung.

Indirekte Staatsfinanzierung durch die Notenpresse ist seit der Finanzkrise salonfähig geworden. Weder Dollar noch Euro haben dadurch bisher an Glaubwürdigkeit verloren. Langfristig mag das anders aussehen, doch momentan stärken die Maßnahmen das Vertrauen mehr, als es zu zerstören. Wenn es an den Märkten allerdings zu großen, negativen Bewegungen kommt, dann scheinen Investoren dem Dollar größeres Vertrauen zu schenken als anderen Währungen. In Krisenzeiten gewinnt der Greenback.

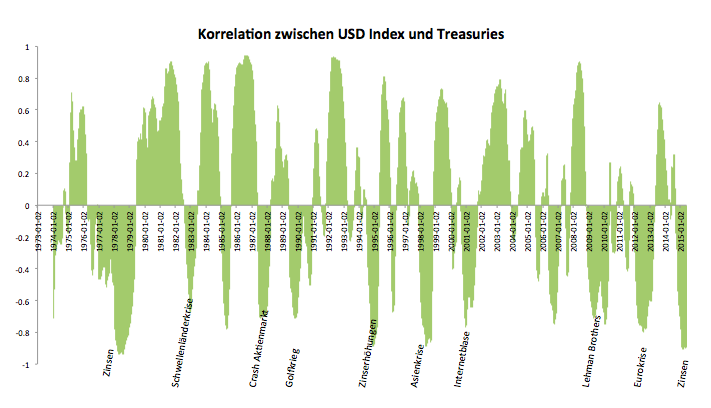

Grafik 2 stellt den Zusammenhang zwischen Dollar und US Anleihen her. In Krisenzeiten ist die Korrelation von beidem negativ. In Krisenzeiten steigt der Dollar, weil er gekauft wird. Das Geld wird in Staatsanleihen angelegt. Deren Kurs steigt und die Rendite fällt. Daher ist die Korrelation von US Dollar und Anleihenrendite negativ (Dollar steigt, Rendite fällt).

Nicht jede Phase von hoher negativer Korrelation ist auf eine Krise zurückzuführen. In einigen Jahren gab es eine hohe negative Korrelation einfach aufgrund steigender Zinsen. Die Rendite von Staatsanleihen würde dann im Normalfall zwar steigen, aber das ist nicht immer zwangsläufig der Fall. In den vergangenen Monaten wertete der Dollar auf, während die Renditen teilweise noch einmal fielen. Anleger verkauften keine US Anleihen aufgrund der Angst vor steigenden Zinsen. Sie kauften sie.

Der Dollar als sicherer Hafen scheint sich durch die Beobachtungen zu bestätigen. Zumindest kann man sagen, dass die Korrelation zwischen Krisen und steigendem Dollar sehr hoch ist. Korrelation hat jedoch wenig mit Kausalität zu tun. Der Schluss liegt nahe, aber das macht ihn nicht korrekter.

Demontage des Mythos

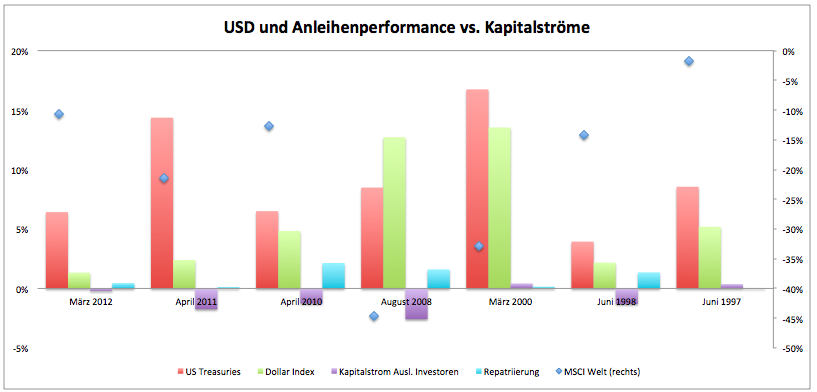

Eine Krise galt als Krise, wenn Risikoassets (vor allem Aktien) verstärkt verkauft wurden. Das wurde durch den MSCI World gemessen. Sieht man von 1997 ab, dann sanken Aktien weltweit während der untersuchten Krisen zwischen 10 und 45%. Das sind erhebliche Drawdowns, vor allem, wenn man bedenkt, dass ein weltweiter Aktienindex eine größtmögliche Diversifikation bietet.

Während Aktien weltweit fielen, gewannen US Treasuries. Während der Finanzkrise, die im August 2008 so richtig Fahrt aufnahm, stiegen US Anleihen um knapp 10%. Der Dollar Index (US Dollar im Verhältnis zu einem Währungskorb) gewann über 10%. Würde nun tatsächlich der US Dollar als sicherer Hafen gelten, dann hätte folgendes geschehen müssen: ausländische Investoren hätten vermehrt Dollar und US Staatsanleihen kaufen müssen. Das taten sie allerdings nicht.

Der Grund für diesen Widerspruch lässt sich leicht erklären. Ausländische Investoren verkaufen US Assets, gleichzeitig kaufen allerdings US Anleger wie wild Dollar und Anleihen. In Krisenzeiten repatriieren sie ihr Geld innerhalb relativ kurzer Zeit. Das ist etwas, was weltweit zu beobachten ist. Je größer die Unsicherheit ist, desto eher holen Investoren ihr Geld zurück nach Hause.

Im Normalfall ist der Betrag, den US Investoren in Krisenzeiten nach Hause holen größer als der Betrag, der abfließt. Das hat weitreichende Implikationen und erklärt auch, wieso die meisten Assets außerhalb der USA in Krisenzeiten besonders schlecht performen. US Investoren verkaufen Assets, vor allem Aktien, im Ausland und kaufen mit den frei gewordenen Mitteln US Anleihen. Sie ziehen dabei mehr Geld aus dem Ausland ab als durch die ausländischen Investoren ihrerseits an Mitteln zurück nach Hause geholt wird.

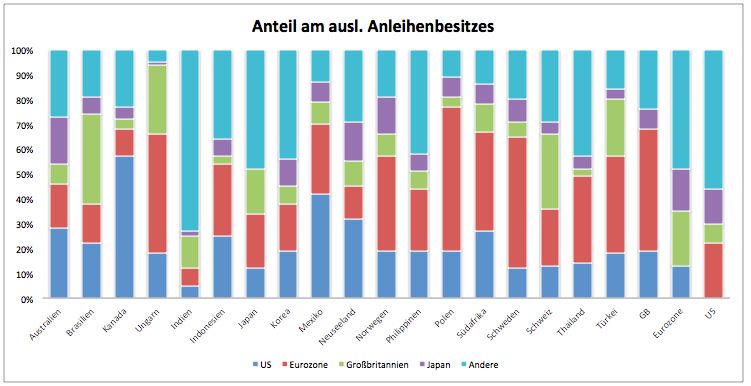

Sind z.B. 25% aller kanadischen Aktien im ausländischen Besitz, dann halten US Anleger 80% davon. US Anleger halten dann ungefähr 20% aller kanadischen Aktien. Steigt nun die Risikoaversion, dann werden in großem Stil Aktien verkauft, weil US Anleger ihr Geld abziehen und nach Hause holen.

Kanadische Investoren ziehen ihrerseits Geld aus den USA ab, doch das Verhältnis ist ein ganz anderes. Während US Amerikaner 20% des kanadischen Marktes halten, halten Kanadier einen verschwindend geringen Anteil an US Aktien. Jedes einzelne Land hält an US Unternehmen relativ geringe Anteile. Im Gegensatz dazu halten US Anleger weltweit über 40% aller Aktien, die im ausländischen Besitz sind. Dazu kommt noch, dass in den meisten Ländern 30 bis 50% aller Aktien in ausländischem Besitz sind. In den USA werden lediglich 16% aller Aktien von ausländischen Investoren gehalten.

Kommt es dazu, dass Anleger ihre Assets liquidieren wollen, dann wird aufgrund der US Dominanz sehr viel mehr an Aktien im Ausland liquidiert als in den USA selbst. Das erklärt, weshalb US Aktien nur 20% korrigieren während z.B. der Dax gleich 30 oder 40% verliert. Eine beruhigende Nachricht gibt es immerhin. US Investoren dominieren die Aktienmärkte, nicht aber die Anleihenmärkte (letzte Grafik).

Zusammengefasst kann man sagen: der USD ist kein sicherer Hafen im eigentlichen Sinne. Ausländische Investoren ziehen Gelder aus USD in Krisenzeiten ab. Das steht dem allgemeinen Glauben konträr gegenüber. Der Dollar zeigt trotzdem eine Outperformance, weil US Investoren sehr viel mehr Geld zurückholen als ausländische Investoren aus den USA abziehen. Der Grund für die Dollaraufwertung ist nicht der hinlänglich bekannte. Der Grund liegt ganz woanders. Was bleibt: der Dollar wertet in Krisenzeiten auf. Wer sich also in Krisen schützen möchte oder trotzdem Performance generieren will, der sollte auf einen steigenden Dollar setzen. In diesen Tagen ist der Versuchung groß genau das zu tun. Der Markt ist momentan sehr nervös.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

An der Untersuchung gefallen mir mehrere Punkte nicht:

1. MSCI World als Krisenindikator

Da die Marketkapitalisierung der EMs gestiegen ist, während die Krisen eher regional sind, ist der MSCI World immer weniger als Krisenindikator brauchbar. Sinnvoller wäre der Anstieg der Vola gewesen.

2. Wichtig sind nicht der Anteil am ausländischen Besitz von Anleihen und Aktien sondern auch wie sich dieser Anteil insgesamt verändert. Man muß die strategischen Positionen herausrechnen

3. Die meisten "Fluchtgelder" sollten eigentlich nicht direkt sondern über Fonds investiert werden. Die großen US Fonds sind ww handelbar und erlauben so einen einfachen Einstieg. Die Aktienfonds zählen aber als US Anleger und sind in der Statistik nicht korrekt enthalten.