Seltene Erden: Da war doch mal was?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Molycorp Inc.Aktueller Kursstand:VerkaufenKaufen

Hype um Seltene Erden

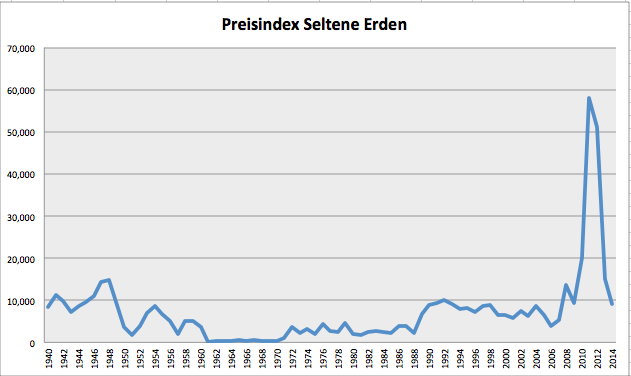

Der Hype begann ganz langsam im Jahr 2009 und schaukelte sich dann bis 2011 auf. Für den Hype gab es vor allem einen Grund: den Preis. Seltene Erden fristeten jahrzehntelang ein Schattendasein. Das spiegelte sich auch im Preis wieder. Der aggregierte Preisindex (Preis in USD pro Tonne) bewegte sich lange Zeit kaum. Erst 2008 erreichten die Preise wieder das Niveau, welches sie vor 60 Jahren schon einmal hatten. Danach ging es schnell. Vom Tief zum Hoch verzwanzigfachte sich der Preis. Bei einigen der Metalle war sogar eine Vervierzigfachung zu sehen.

Wie das so bei Hypes ist, ist das Hoch schnell erreicht und die Gegenreaktion ziemlich heftig. Die Preise sind heute wieder auf dem Niveau, welches sie vor der Rallye hatten. Der Grund für den enormen Preisanstieg war in China zu finden. China produzierte 2009 ca. 95% der weltweit geförderten Seltenen Erden. Für den Zeitraum 2010 bis 2015 wurde eine Exportquote eingeführt. Da kam dann Panik auf, schließlich braucht die Industrie die Metalle dringend, um Produkte wie Katalysatoren herzustellen. Seltene Erden werden in vielen elektronischen Produkten gebraucht. Die Angst war groß, dass die Nachfrage das Angebot aus China übersteigen würde.

Schuld an der Misere war letztlich auch der Westen. Die USA produzierten bis in die 1980er Jahre ca. 50% der weltweiten Menge. China hatte damals einen Anteil am Weltmarkt im niedrigen, einstelligen Prozentbereich. Bis 2000 änderte sich das radikal. Die USA produzierten so gut wie keine Seltenen Erden mehr. Auch andere Länder zogen sich fast vollständig zurück. Chinas Marktanteil stieg in dieser Zeit rasant an – von fast 0% auf beinahe 100%.

Obwohl die Metalle essentiell für viele Produkte sind wurde die Produktion vielerorts eingestellt. Der Grund dafür war der niedrige Preis. Die Metalle heißen zwar Seltene Erden, sind aber tatsächlich ziemlich häufig. Eines der Elemente, Cerium, kommt ungefähr so häufig vor wie Kupfer und 3x so häufig wie Blei. Von selten kann da keine Rede sein. Das Problem ist nur, dass Seltene Erden kaum in hoher Konzentration vorkommen. Die Förderung ist daher oft unwirtschaftlich. Insofern sind sie dann doch wieder selten, weil hohe Konzentrationen nicht sehr häufig sind und die Förderung daher schwierig ist.

Anleger, die auf den Zug mitten im Hype aufgesprungen sind, sind nicht glücklich geworden. Die meisten Aktien verloren seit ihren Hochs zwischen 70 und 90%. Bei einigen Werten muss man von einem Totalverlust sprechen (z.B. Rare Element Resources, Avalon Rare Metals, Quest Rare Minerals usw.). Zugegeben, diese Unternehmen sind Explorationsunternehmen und produzieren noch nicht. Sie haben den Hype genutzt, um über Börsengänge Geld einzusammeln und die Exploration voranzutreiben. Die meisten Business Pläne gingen allerdings von höheren Preisen aus, als sie für die nächsten Jahre zu erwarten sind. Damit dürften viele dieser Unternehmen wieder verschwinden. Es gibt aber auch viele Unternehmen, die durchaus Umsatz generieren und trotzdem gemieden werden wie die Pest. Molycorp ist so ein Unternehmen. Die Aktie stand einmal bei 80 USD. Die 2 Dollarmarkte wurde unlängst einmal unterschritten. Molycorp ist dennoch nicht ganz uninteressant.

Molycorp: Aufstieg und Fall

Molycorp nutzte den aufkommenden Hype und ging 2010 an die Börse. Die Aussichten waren eigentlich gar nicht so schlecht. Einige Jahre zuvor hatte Molycorp die Mine Mountain Pass von Chevron Minerals übernommen. Diese Mine existiert schon seit 1952 und ist eines der wenigen Vorkommen mit relativ hoher Konzentration von Seltenen Erden. Die Produktion war unter Chevron immer wieder unterbrochen, weil die Technik veraltet war und es immer wieder Umweltprobleme gab. Die Altlasten blieben nach dem Verkauf an Molycorp bei Chevron, allerdings musste Molycorp die Mine komplett modernisieren. Bis 2010 tat sich nicht viel. Erst in diesem Jahr wurde die Produktion wieder aufgenommen. Zur vollen Kapazität kommt es wahrscheinlich nicht vor Ende 2014. Die Modernisierung der Technik hat länger gedauert als geplant (und war natürlich auch sehr viel teurer als gedacht).

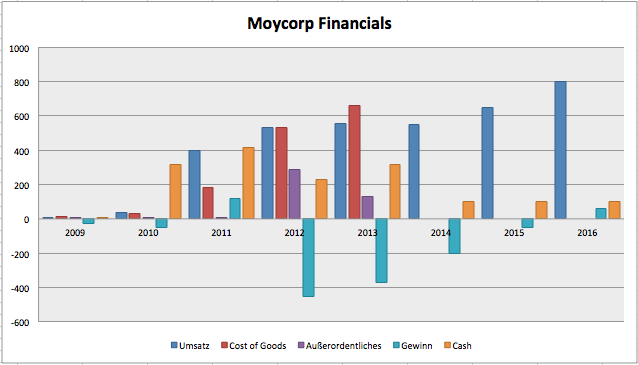

Anleger störten alle die Unsicherheiten nicht. Die Aktie vervierfachte sich ziemlich schnell. Die bewiesenen Vorkommen liegen bei ca. 12 Mio. kg Seltene Erden. Vermutet werden weitere 1,3 Mio. Tonnen. 2010 lagen die „vermutet bewiesenen“ Vorkommen noch beim Dreifachen. Das ist wohl auch mit ein Grund für den kräftigen Kurssturz gewesen. Dennoch, mit den hohen Preisen für Seltene Erden begann die Story ganz gut. Von einem Unternehmen mit keinem Umsatz schaffte es Molycorp, bis 2011 einen Umsatz von 400 Mio. USD und einen Gewinn von 117 Mio. zu generieren.

Seitdem ist der Umsatz weiter gestiegen, vom Gewinn ist aber nicht viel geblieben. Der Umsatz pendelt derzeit bei 550 Mio. Der Verlust ist fast genauso groß. Nicht zuletzt die Verzögerungen in der Modernisierung der Anlage und die hohen Kosten dafür tragen hier die Verantwortung. 2012 führte das dazu, dass die Kosten der verkauften Güter so hoch waren wie der Umsatz. 2013 lagen die Kosten sogar höher als der Umsatz. Ein Großteil dieser Kosten kam aus Einmaleffekten der notwendigen Investitionen. Für 2014 wird ein stagnierender Umsatz erwartet. Der Verlust sollte von 360 auf ca. 200 Mio. rückläufig sein. Ab 2015, wenn die Produktion wie geplant läuft, steigt der Umsatz deutlich an. 2016 ist dann mit einem Gewinn zu rechnen.

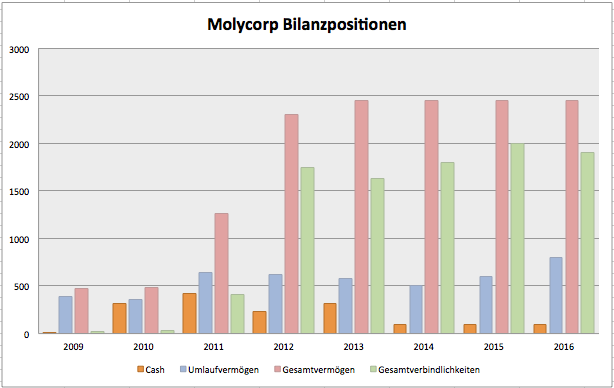

Für Anleger stellt sich die Frage, ob es sich überhaupt lohnt so lange zu warten oder ob das Unternehmen bis dahin nicht bankrott ist. Die Bilanz zeigt, dass Molycorp überleben könnte. Ende 2013 lag der Cashbestand bei gut 300 Mio. USD. Wenn der Verlust nicht wesentlich höher ist als erwartet, dann reicht der Cashbestand. Sollte es hier eng werden, dann ist es immerhin noch erbaulich, dass das Umlaufvermögen relativ hoch ist. Dieses liegt bei 500 Mio. USD. Molycorp hat also Ressourcen, um sich zu finanzieren. Das Gesamtvermögen, welches allerdings nicht so ohne weiteres in Cash umgewandelt werden kann, liegt bei knapp 2,5 Mrd. Dem stehen Gesamtverbindlichkeiten von 1,8 Mrd. gegenüber. Molycorp ist derzeit mit gut 500 Mio. bewertet. Die Werte übersteigen die Verbindlichkeiten um 650 Mio. Bedenkt man, dass Molycorp unprofitabel ist, dann ist die Bewertung recht fair.

Die Bewertung kann sich schnell ändern. In den vergangenen Jahren ging es eigentlich nur mehr bergab. Das Ruder muss schnell herumgerissen werden. Obwohl das Unternehmen grundsätzlich ausreichend Vermögen besitzt, um sich über Wasser zu halten, kann es im Härtefall auch schief gehen. Bei den derzeitigen Verlusten muss das Unternehmen neue Geldquellen auftreiben. Entweder kann Molycorp die Schulden erhöhen oder Unternehmensteile bzw. Vermögen veräußern. Sonst droht Anfang 2015 die Insolvenz, weil das Unternehmen nicht mehr liquide ist.

Auf dieses Szenario wettet die Apollo Group, ein weltweit agierendes Investmentunternehmen. Sie bezeichnen sich selbst als Value Investoren. Den Wert in Molycorp sehen sie vor allem in einem Insolvenzszenario. Apollo hat zuletzt seine Position in den Wandelanleihen ausgebaut. Im Falle einer Insolvenz und einer Restrukturierung der Schulden können sie durchsetzen, über die Wandelanleihen einen hohen Eigenkapitalanteil zu erhalten. So könnten sie die Kontrolle über das Unternehmen gewinnen. Ob sie Molycorp dann reorganisieren oder einfach nur verkaufen wollen ist nicht klar. So oder so, Apollo sieht anscheinend die Chance, dass Molycorp einen deutlichen Mehrwert bietet – aber eben nur, wenn es in die Insolvenz geht. Anlegern sollte das zu denken geben. Die Aktie ist hochspekulativ. Ich würde mich davon (noch) fernhalten. Molycorp muss in den kommenden Monaten mit einer Lösung der Cashprobleme aufwarten. Eine Möglichkeit könnte eine Kapitalerhöhung sein. In einem solchen Fall kann sich der Kurs schnell halbieren. Sobald sich eine Lösung des Cashproblems andeutet, kann man über einen spekulativen Kauf nachdenken. Langfristig hat Molycorp Perspektiven. Das Unternehmen wird wahrscheinlich keine Gewinnmaschine mehr, aber ein Turnaround kann die Aktie massiv beflügeln. Bis dahin ist die Aktie etwas für die Watchlist. Auch der Gesamtsektor zeigt momentan noch keinen Turnaround. Hier muss man noch eine gute Portion Geduld mitbringen.

Der Chart zeigt zwar eine merkliche Divergenz zwischen dem MACD (steigt) und Kurs (fällt), doch dieses eigentlich positive Signal kann auch schnell hinfällig werden. Es steht und fällt damit, ob die Liquiditätssorgen zerstreut werden können. Gelingt das, dann kann die Aktie nach oben ziehen. Gelingt das nicht, dann bleibt nur eine Kapitalerhöhung oder die Insolvenz. Spätestens bei Kursen unter einem EUR lässt sich dieses Negativszenario nicht mehr wegdenken.

- ()-VerkaufenKaufen

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Hallo Herr Schmale,

interessanter und gut recherchierter Artikel, vielen Dank dafür. Mir ist Apollo bekannt und Ihr Fazit ist korrekt: In der Insolvenz ist die Company am wertvollsten für Apollo. Insofern....Finger weg von der Aktie, in einem solchen Szenario ist der Privatanleger der Verlierer.

Wie immer, ob Solar, Öl, Dubai oder Gold. Wenn was in den Medien beworben wird und die Investmentgesellschaften ihre Fonds auflegen, dann weiß man, von welcher Branche oder Themen man die Finger lassen sollte.

Ist ja auch nicht verkehrt, wenn aus der Vielzahl der Investmentmöglichkeiten auf diese Weise etwas rausfällt und die Qual der Wahl geringer wird.