Schwellenländer und die Fed II

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Schwellenländer haben von der Abwertung des Dollars nach 2002 überproportional profitiert. Dank des größer werdenden Zinsdifferentials und der steigenden Risikobereitschaft wurden die Währungen der Emerging Markets immer interessanter. Der Kapitalzufluss verhalf den Wirtschaften zu einem Wachstumsschub sondergleichen. Trotzdem äußerten die Regierungen Bedenken bzw. sahen aufgrund der immer stärker werdenden heimischen Währungen ihre Exportindustrie gefährdet und drohten gar mit Kapitalverkehrskontrollen. Nun läutet die Fed das Ende der QE Programme langsam ein. Der Dollar gewinnt an Wert. Eigentlich sollte damit der Wunsch der Schwellenländer erfüllt sein. Tatsächlich aber kann diese Entwicklung dramatische Folgen haben.

Das Wunder

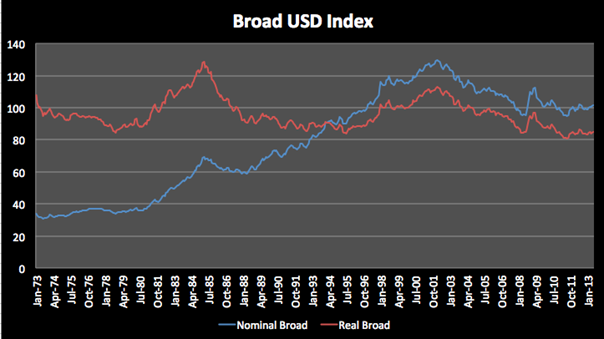

Viele Schwellenländer haben in den vergangenen zehn Jahren ein wahres Wirtschaftswunder erlebt. Grund für den Aufschwung war nicht allein der Nachholbedarf der Länder, sondern auch der US-Dollar. Dieser bewegt sich in langen Zyklen. Mitte der 80er Jahre erreichte der reale US Dollar Index ein Hoch (abgebildet ist der breite USDI, der nicht nur die Hauptwährungen enthält, sondern auch brasilianischen Real, Südafrikanischen Rand etc.), nachdem die Zinsen lange Zeit auf sehr hohem Niveau waren. Die Schwächung des USD war international erwünscht. Ein Abkommen zwischen den größten Industriestaaten enthielt die Vereinbarung den Dollar zu schwächen.

Der Dollar blieb bis 1994 schwach. Nach der Rezession Anfang der 90er Jahre und einem längeren Niedrigzinsniveaus beendete die Fed damals überraschend die expansive Politik. Bis zur nächsten größeren Rezession ab 2001 gewann der Dollar. Seitdem sank das Zinsniveau im internationalen Vergleich – bis jetzt.

In diesen zwei Zyklen gab es jeweils eine größere Krise, die nicht zuletzt auf den Anstieg des Dollar zurückzuführen ist. Anfang der 80er Jahre war es die Südamerikakrise. Mitte bis Ende der 90er Jahre die Asienkrise. Beiden Krisen ist ein Wirtschaftswunder in den entsprechenden Regionen vorangegangen. Die Gründe dafür sind vielfältig. Einerseits führt ein schwacher Dollar – bedingt durch das Zinsniveau – zu Kapitalströmen hin zu Ländern mit attraktiveren Renditeaussichten. Diese Aussichten sind von Wachstumsperspektiven und Zinsdifferentialen getrieben. Bei niedrigen Renditen im USD Raum wächst das Differential. Damit werden Renditen in Schwellenländer immer interessanter. Nicht nur, weil sie höher sind, sondern vor allem, weil sie risikoadjustiert viel höher sind. Es bleibt ja risikoreich, in Schwellenländer zu investieren, allerdings ist die Kompensation für das höhere Risiko durch das große Differential mehr als ausgleichend. Der Kapitalzustrom lässt die Währungen der Schwellenländer noch stärker werden, sodass besonders lukrative Carry Trades möglich werden: um geringe Finanzierungskosten werden Schulden in Dollar aufgenommen und in z.B. brasilianischen Real angelegt. Hier erhält der Investor ca. 7% mehr Zinsen und kann auch noch auf Kursgewinne spekulieren.

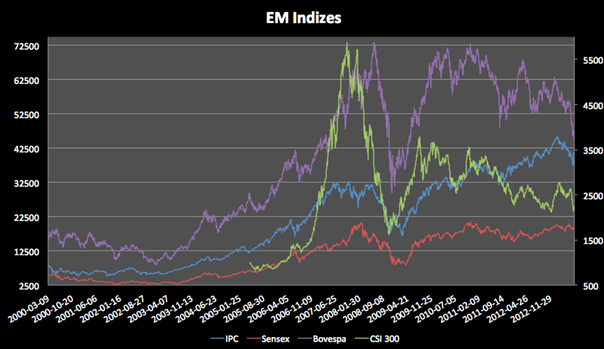

Der Kapitalzufluss hat mehrere, positive Konsequenzen für die Wirtschaft. Einerseits wird mehr investiert. Das per se ist schon einmal eine gute Nachricht. Darüber hinaus steigen aber auch die Preise von Vermögenswerten, etwa Immobilien. Auch das ist bis zu einem gewissen Grad eine gute Nachricht, denn der Wohlstand steigt so indirekt. Es können mehr Schulden aufgenommen und mehr konsumiert werden, was das Wachstum wiederum anschiebt. Ebenso ist in diesen Ländern mit einer unverhältnismäßigen Rallye an den Aktienmärkten zu rechnen. Besonders schön ist das in Brasilien und China zu sehen gewesen. In China war das Aktienwunder schon vergleichsweise früh wieder zu Ende. Davor verzehnfachte sich der Wert des CSI 300 aber. In Brasilien ist ebenfalls ein langer Aufwärtstrend zu erkennen, der mit den Kapitalzuflüssen und der stärker werdenden Währung 2003 begann.

Ein schwacher Dollar hat noch einen zusätzlichen Effekt. Für Schwellenländer wird es günstig, im Ausland Schulden aufzunehmen. Die eigene Währung wird immer stärker, sodass die Schulden schon dadurch leichter zu bedienen sind und zugleich ist die zugrunde liegende Zinslast in Dollar geringer. Ein schwacher Dollar ermuntert also, Schulden anzuhäufen. Das zusätzliche Geld geht wieder in die Wirtschaft, wird investiert oder zum Kauf von Immobilien und Aktien eingesetzt. Auch dadurch erhöht sich das Wachstum zunächst.

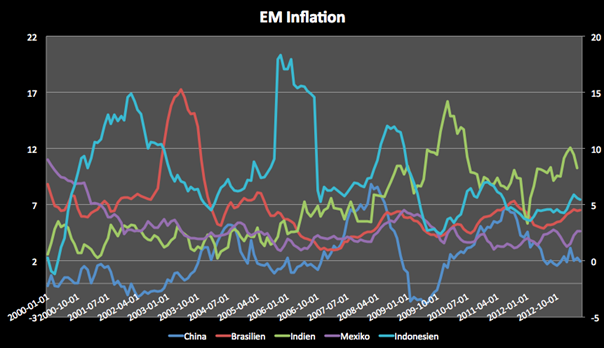

Obwohl die Vermögenswerte stark an Wert gewinnen, bleibt die Inflation unter Kontrolle. Nach einem kurzen Inflationsschub wie in Brasilien 2003 kehrt die Teuerung schnell auf ein Normalmaß zurück. Das liegt an der aufwertenden Währung, die Importe verbilligt. Zudem können die Zinsen steigen, ohne das Wachstum abzuwürgen. Höhere Zinsen lassen letztlich noch mehr Kapital ins Land strömen.

All das führt zu einer Wachstums- und Wohlstandsspirale. Das kann sehr lange gut gehen. Die großen Stars der vergangenen Jahre, die BRIC Länder, haben fast 10 Jahre lang davon profitiert. Es gibt aber eine Kehrseite zu dem Wunder und die beginnt sich nun mehr und mehr bemerkbar zu machen.

Das Problem

Das eigentliche Problem ist schnell beschrieben: das Zinsdifferential schrumpft, die risikoadjustierte Rendite wird immer kleiner bzw. unattraktiv, der Dollar beginnt aufzuwerten. Während Jahrelang Kapital in die Schwellenländer geflossen ist, wird nun Kapital abgezogen. Schon allein die Aussicht auf höhere Renditen im Dollarraum hat den Dollar spontan um 5% gegenüber anderen Währungen steigen lassen. Damit erfüllt sich zwar die Forderung, endlich die Geldschwemme zu beenden, damit die starken Schwellenländerwährungen nicht weiter den Export behindern, aber die Probleme fangen damit leider erst an.

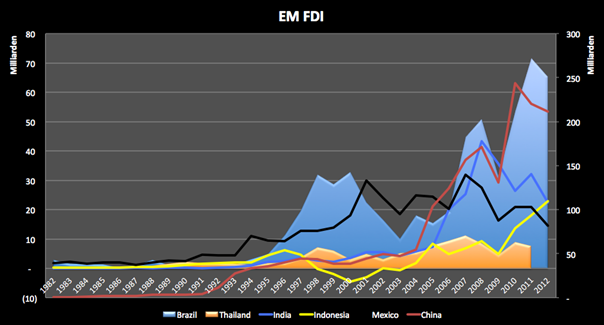

Die Kapitalzuflüsse nähren unter anderem Investitionen. Eine Umkehr oder eine Verlangsamung des Kapitalflusses hemmt das Wirtschaftswachstum enorm. Das ist eine reale Gefahr, denn das Wachstum vieler Schwellen- und Entwicklungsländer setzt sich zu großen Teilen aus Auslandsinvestitionen zusammen. In Indonesien nehmen die Investitionen in den vergangenen Jahren zu. Nicht zuletzt deshalb wächst Indonesien mit vergleichsweise hohen Raten. In den meisten anderen Ländern hingegen gehen die Volumina deutlich zurück. In Brasilien sank der Wert von 65 Milliarden Dollar vor zwei Jahren auf 55 Milliarden 2012. Das ist ein Rückgang von 16% (alle Länder bis auf China linke y-Achse). Selbst in China geht das Volumen deutlich zurück. Bedenkt man, dass die Auslandsinvestition zwischen 3 und 8% des BIPs ausmachen, kann eine Kontraktion einen großen Effekt haben.

Die starken heimischen Währungen, die wegen der Kapitalzuflüsse aufwerteten, machen es attraktiv zu importieren. Beginnt die Währung nun abzuwerten, wenn sich die Kapitalströme umkehren, wird nicht von heute auf morgen aufgehört zu importieren. Viele Produkte können nicht so schnell von der eigenen Wirtschaft bereitgestellt werden. Es bleibt keine andere Wahl, als bestimmte Produkte weiterhin zu importieren, obwohl diese nun viel teurer sind. Die Folge ist eine steigende Inflation. Brasilien ist hier ein gutes Beispiel. Das Wachstum hat sich auf nahe 0 reduziert, dennoch steigt die Inflation seit 2011. Die Abwertung der eigenen Währung hatte bisher nicht den gewünschten Effekt. Ganz im Gegenteil. Seit die eigene Währung schwächer wird, kühlt die Wirtschaft mehr und mehr ab. Statt steigender Exporte wird das Handelsbilanzdefizit immer größer.

Der Kapitalabfluss hat zudem verheerende Wirkungen auf Vermögenswerte. Die Aktienmärkte verlieren kontinuierlich und Immobilienpreise klettern nicht mehr ungebremst in den Himmel. Die Reduktion der Vermögen macht die Liquiditätssituation zu einem wichtigen Thema. Haushalte können sich weniger leisten und konsumieren weniger, was das Wirtschaftswachstum weiter schwächt. Darüber hinaus werden die Leitzinsen erhöht, um der Inflation entgegenzuwirken (wie jüngst in Brasilien geschehen). Die höheren Zinsen belasten die Haushalte aber noch mehr. Im Extremfall kommt es sogar zu einer Immobilien- und Kreditkrise. Bei höherem Schuldendienst verringert sich nicht nur das frei verfügbare Einkommen. Einige Haushalte dürften in die Überschuldung abrutschen, weil der Wert ihres Vermögens sinkt. Das ist letztlich nichts anderes als 2007/08 in den USA. Die Folgen kennen wir ja.

Sowohl Bürger als auch Unternehmen müssen sich unter solchen Bedingungen entschulden. Geringere Inlandsnachfrage und ausbleibende Investitionen behindern jegliche wirtschaftliche Erholung. Verschärft wird die Situation noch durch Auslandschulden. Weil der Dollar so schwach war, wurden Schulden in Dollar aufgenommen. Nun, da der Dollar wieder an Wert gewinnt, wachsen die Schulden überproportional an. Die Folgen der sinkenden Bonität sind kein Geheimnis: Schulden werden nicht mehr refinanzierbar. Die Renditen steigen. Noch immer finanzieren sich Unternehmen und Staaten über den internationalen Finanzmarkt und das nicht nur in heimischer Währung. Das könnte zu Liquiditätsengpässen führen.

Diese Mischung an ungünstigen Bedingungen führt dazu, dass immer mehr Investoren ihr Geld aus den betroffenen Ländern abziehen. Das ist ein Teufelskreis, der hier in Gang kommen kann. Beendet wird er durch eine Zuspitzung der Ereignisse, durch Kreditausfälle, sehr schwachen heimischen Währungen usw. Durch eine solche Radikalkur können die betroffenen Länder wieder wettbewerbsfähig werden.

Wie schlimm wird es?

Das oben gezeichnete Szenario ist alles andere als schön. Genauer gesagt, es ist schon fast eine Untergangsphantasie. Ganz an den Haaren herbeigezogen ist sie nicht. Zweimal hat die Welt ja schon genau ein solches Szenario erlebt. Wie eingangs erwähnt kam es in den 80er Jahren zur Schuldenkrise in Südamerika, weil die Industrialisierung vor allem durch Dollarschulden finanziert wurde. Als der USD stark an Wert gewann war, die Schuldentragfähigkeit irgendwann nicht mehr gegeben. Es kam zur Kapitalflucht, Entschuldung, Wirtschaftseinbruch, Armut etc. Das zweite Mal als es zu einer Eskalation kam, war 1998. Als der Dollar ab 1994/95 seinen Aufwärtstrend begann, wurden die Dollarschulden der asiatischen Länder zum Verhängnis. Die Auslandsschulden übertrafen den Wert der Währungsreserven. Kapitalabzug zugunsten des Dollarraums ließen den Immobilien- und Aktienmarkt kollabieren. Auch die heimischen Kredite wurden kaum mehr bedienbar, die Inflation schnellte nach oben, weil die Währungen schlagartig abwerteten usw.

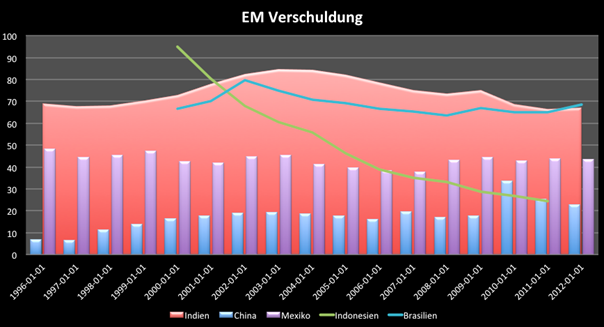

Solche Szenarien sind heute nicht zu befürchten – zumindest nicht in dem Ausmaß. Die Verschuldung ist in den meisten Ländern überschaubar und liegt zwischen 20 und 65%. Insgesamt ist das Volumen der in Dollar aufgenommenen Schulden nicht mit den Verhältnissen in Asien 1997/98 vergleichbar. Nichtsdestotrotz gibt es die Dollar Schulden, die eine hemmende Wirkung auf die wirtschaftliche Entwicklung haben werden. Besonders Unternehmen können vom Kapitalabfluss betroffen sein. Refinanzierungen könnten scheitern bzw. nur zu sehr viel höheren Zinsen gelingen. Die ersten Anzeichen steigender Renditen gibt es bereits. Seit Anfang 2013 kommt es immer wieder zu Problemen bei Refinanzierungen oder Schuldenaufnahme.

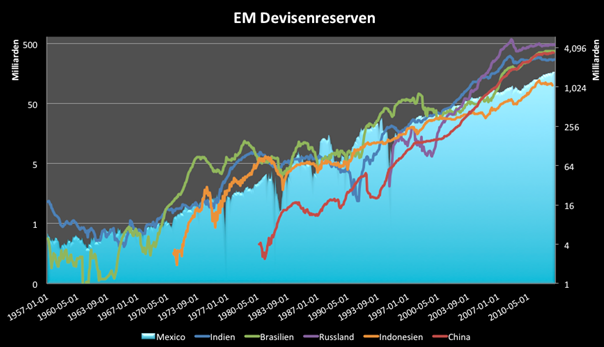

Die Staaten selbst sollten nicht akut in die Bredouille geraten. Der Großteil der Schulden ist in heimischer Währung begeben. Damit fällt das Währungsrisiko weg. Aber auch hier wird der Kapitalabfluss Wirkung zeigen, denn Schulden in heimischer Währung hin oder her, irgendjemand hat es ja verliehen. Oft waren es internationale Investoren. Bleiben deren Gelder aus, steigen auch hier die Renditen an. Es ist damit zu rechnen, dass der fiskalische Spielraum vieler Länder kleiner wird, es aber zu keiner Staatsschuldenkrise kommt. Was die Auslandsschulden anbelangt, scheint die Situation noch komfortabel. Devisenreserven sind ausreichend vorhanden. Seit 2011 befinden wir uns aber bereits in einer Phase der Stagnation.

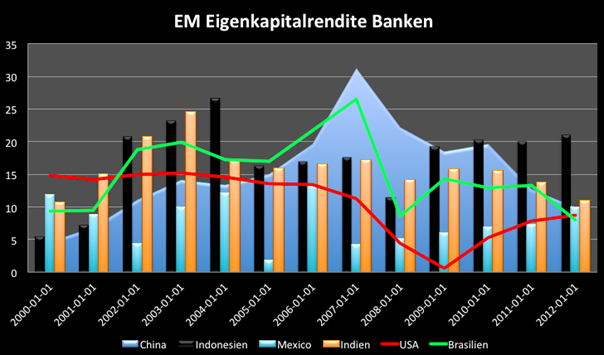

Unberührt davon bleiben auch die Probleme der heimischen Wirtschaft. Die starke Kreditexpansion muss rückgängig gemacht werden. Entschuldung ist für keine Wirtschaft besonders erfreulich, wie sich in den USA gezeigt hat und in Europa noch immer schmerzt. Ob es zu einer ausgewachsenen Immobilienkrise kommt, bleibt abzuwarten. Eine merkliche Abkühlung dürfte sich allerdings kaum vermeiden lassen. Zu guter Letzt wurden in den vergangenen 10 Jahren große Überkapazitäten aufgebaut. Diese Überkapazitäten drücken jetzt massiv auf die Profitabilität der Unternehmen. Das ist einer der Haupttreiber der fallenden Kurse. Man fragt sich ja, wie es sein kann, dass die Aktienmärkte in China fallen und fallen, die Wirtschaft aber nach wie vor wächst und wächst. Das Wachstum hat derzeit keinen Effekt auf Gewinne. Die Unternehmen sind überschuldet, müssen Kapazitäten abbauen und effizienter werden. Als Beispiel soll die Eigenkapitalrendite der Banken dienen. Diese erreichte in China und Brasilien 2007 einen Höhepunkt. Seitdem geht es bergab. 2013 wird die Eigenkapitalrendite der US Banken im internationalen Vergleich wieder ganz oben liegen, lediglich von wenigen Märkten wie Indonesien geschlagen.

Bei produzierenden Unternehmen sieht es noch viel dramatischer aus. Hier bleiben die chinesischen und brasilianischen Unternehmen bereits jetzt weit hinter amerikanischen zurück. Als Investor kommt man dann schon ins Grübeln, wieso man ein höheres Risiko für eine niedrigere Rendite aufnehmen sollte.

Die unternehmerische Ineffizienz zu beseitigen wird noch einige Zeit in Anspruch nehmen. Das geschieht nicht innerhalb kurzer Zeit. China geht derzeit einen recht radikalen Weg, indem die Stutzung von Unternehmen quasi verordnet wird. In Brasilien ist von Effizienzsteigerungen und Entschuldung noch wenig zu spüren. Die Underperformance dieser Märkte sollte sich noch in die Länge ziehen. In naher Zukunft ist nicht mit einem Rebound zu rechnen, sondern mit weiter fallenden oder stagnierenden Märkten. Die Kombination von Währungsabwertung, steigender Inflation, steigenden Zinsen, Wirtschaftsabkühlung, steigenden Anleiherenditen und geringeren Auslandsinvestitionen findet sich derzeit besonders in Brasilien, Jamaika, der Türkei, Südafrika und teilweise in Uruguay. Mexiko und Indien fallen nicht in diese Kategorie. Auch hier gibt es gewisse Schwierigkeiten, allerdings stehen diese nicht im Zusammenhang mit den in diesem Artikel beschriebenen Problemen. Hier bin ich sogar verhalten optimistisch, da die Profitabilitätsproblematik in diesen Ländern nicht so stark ausgeprägt ist. Lediglich geringere Auslandsinvestitionen könnten dem Wachstum einen Dämpfer verpassen. China ist ein Sonderfall. Hier spielen Auslandsschulden und Währung eine untergeordnete Rolle. Die Entschuldung läuft hier bereits bzw. wurde jetzt verordnet. Gut möglich, dass China in einem Jahr wieder ganz oben mitspielt, wenn es um Aktien geht.

Viel Erfolg

Clemens Schmale

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.