Schuldenkrise: Der heimliche Systemkollaps

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Vielleicht nicht, wie man ihn sich vorstellt (mit dramatischem Schuldenerlass und Währungsreform), aber er ist da. Ob dramatischer oder heimlicher Kollaps, es geht vor allem um eines: den Abbau des Schuldenüberhangs.

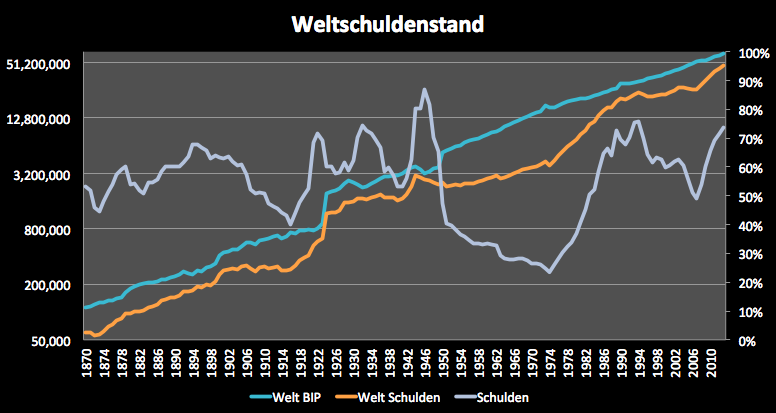

Der heimliche Kollaps

Der Weltschuldenstand ist eigentlich nicht beunruhigend. Dieser liegt etwa auf dem Niveau des deutschen Schuldenniveaus. Die erste Grafik zeigt die Entwicklung seit 1870 mit der Entwicklung des Welt BIPs und der Weltstaatsverschuldung. Das nominelle Welt-BIP lag 2012 schätzungsweise bei 72 Billionen USD. In der Grafik liegt dieser Wert 61,4 Billionen. Der Unterschied kommt daher, dass aus vielen Ländern BIP und Schuldendaten nur zu historischen Dollarwerten verfügbar sind (in diesem Fall USD von 1990). Die Daten reichen bis Ende 2012. Für 2013 stehen die Werte noch nicht endgültig fest. Mit einigen Annahmen kann man aber davon ausgehen, dass der Schuldenstand von ca. 77% des BIPs 2012 auf 80% in 2013 gestiegen ist.

Die Daten beinhalten gut 90% der weltweiten Wirtschaftsleistung. Sie sind daher nicht absolut akkurat, haben aber dennoch eine hohe Aussagekraft. Positiv beeinflusst wird der weltweite Schuldenstand derzeit noch von den vergleichsweise niedrigen Schulden einiger Schwellen- und Entwicklungsländer. Betrachtet man nur die Industrieländer, dann beträgt der Verschuldungsgrad bereits 105% des BIPs. Fairerweise muss man sagen, dass Japan allein ca. ein Fünftel der weltweiten Schulden der Industrieländer hält. Hätte Japan ein „normales“ Schuldenmaß wie die USA, dann läge die Quote nur mehr bei 90%. So oder so, wirklich dramatisch ist das eigentlich nicht. Aber es sind ja auch nur Durchschnittswerte und die Welt lässt sich natürlich nicht in einen Topf gießen – und es ist ja auch inzwischen unbestritten, dass es ein gewisses Schuldenproblem gibt.

Der Schuldenüberhang muss beseitigt werden. Dafür gibt es mehrere Gründe. Der erste und offensichtlichste Grund ist ganz einfach: Steigen die Schulden wie bisher weiter, dann droht eine Katastrophe, weil Investoren nicht mehr bereit sind, Staaten zu finanzieren. Die Zinsen würden ins unermessliche steigen. Dann passiert das, was sich die meisten unter Systemkollaps vorstellen (Enteignung, Hyperinflation, Währungsreform). Es gibt aber auch noch ganz andere Gründe, weshalb ein zu hoher Schuldenstand destruktiv ist. Zu hohe Schulden verringern das Wachstum. Je nach Region und Entwicklungsstand wird eine Schuldenquote von 90% des BIPs als kritisch angesehen. Quoten darüber bergen die Gefahr, das Wachstum langfristig um 1 bis 2 Prozentpunkte zu senken – pro Jahr. Damit würde dann für viele Staaten eine fast endlose Stagnation eintreten.

Um den dramatischen Kollaps zu vermeiden, hat man sich für den schleichenden entschieden. Ich bezeichne sowohl die „heimliche“ als auch die schlagartige Entschuldung als Kollaps. Die Mittel sind verschieden, das Ergebnis ist aber dasselbe. Viele empfinden den langsamen Weg nicht als Kollaps, weil er eben nicht schlagartig und gar so schmerzhaft ist. Das halte ich für einen Fehler, denn beide Wege kommen nur dann zum Tragen, wenn eines geschieht: das System ist an der Grenze bzw. nicht mehr tragfähig. Hinzu kommt noch, dass der langsame Weg am Ende genauso dramatisch ist wie der schnelle. Weil er sich aber in die Länge zieht, wird es anders empfunden. Das Ergebnis ist aber ähnlich.

Vielleicht kennen Sie das Experiment mit dem Frosch und dem heißen Wasser. Wird ein Frosch in kochend heißes Wasser geworfen, versucht er sofort wieder herauszuspringen. Setzt man ihn hingegen in lauwarmes Wasser und erwärmt es langsam weiter, merkt der Frosch zu spät, dass das Wasser zu heiß wird. Wenn er es merkt, kann er nicht mehr springen.

In dem Beispiel gibt es wenigstens ein Szenario mit gutem Ausgang. Bei der Entschuldung ist das anders. In beiden Fällen wird verloren. Oder um beim Frosch zu bleiben: im kochend heißen Wasser stirbt er schnell, in der zweiten Variante auch – nur eben langsamer.

Das Zauberwort: Finanzrepression

Bei der Finanzrepression geht es um zwei Dinge. Zum einen soll die Tragfähigkeit des aktuell hohen Schuldenniveaus erzwungen werden. Zum anderen wird Vermögen entwertet. Den zweiten Punkt kann man auch schärfer formulieren: es werden indirekte Steuern erhoben bzw. Vermögen enteignet. Die Instrumente, um dies zu erreichen, sind vielfältig:

- Zinsen für Schulden werden nach oben begrenzt

- Regulation

- Kapitalverkehrskontrollen

- Verstaatlichung von Banken und Pensionskassen

- Börsentransaktionssteuer

- Höhere Mindestreserveanforderungen

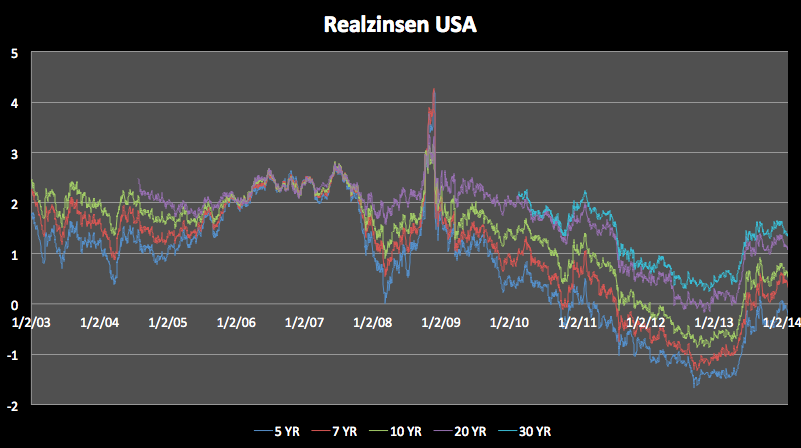

Diese Maßnahmen können zum Erfolg führen. Die USA und Großbritannien sind darin Experten. Bereits nach dem Zweiten Weltkrieg entschuldeten sich diese Länder durch Finanzrepression erfolgreich. In den USA sank der Schuldenberg von 120% des BIPs auf gerade einmal 40%. Und auch heute kann das wieder funktionieren. Stärkstes Mittel sind die QE Programme. Die Zinsen sanken soweit, dass die Realzinsen deutlich ins Negative rutschten. Selbst nach dem jüngsten Renditeanstieg können sich die USA zumindest bei Anleihen mit Laufzeit bis 5 Jahre quasi zum Nulltarif verschulden (auf realer Basis). Bis zum jüngeren Mittel bei 2% ist noch viel Luft nach oben, zumal die Inflation gerade ungewöhnlich niedrig ist. Zieht diese wieder etwas an, dann wird auch der Realzins weiterhin ungewöhnlich niedrig bleiben.

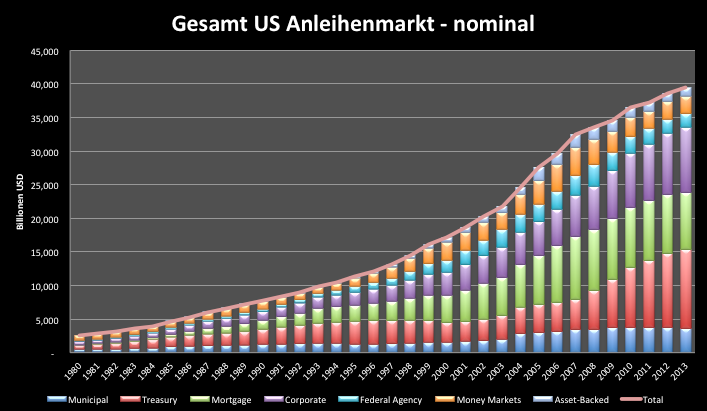

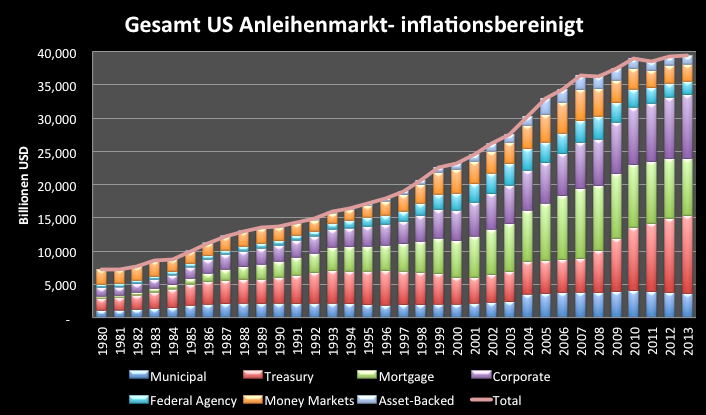

Die negativen Realzinsen belasten vor allem Sparer. Es findet ein heimlicher Transfer von Vermögen von Gläubigern zu Schuldnern statt. Die Größenordnung wird dabei oft unterschätzt. Als Maßstab dafür kann man die Entwicklungen auf dem Anleihenmarkt nehmen. Die nächste Grafik zeigt den gesamten US Anleihenmarkt. Nominal sieht man nichts von den Erfolgen der Finanzrepression. Die Schulden steigen munter weiter. Allerdings zeigt sich auch hier eine weniger dramatische Entwicklung als man vielleicht annehmen möchte. Die Gesamtverschuldung steigt tatsächlich langsamer an als z.B. von 2002 bis 2004. Grund dafür ist u.a. die „Verschuldungsrotation.“ Während Unternehmen unterproportional neue Schulden aufnehmen, tut dies der Staat überproportional.

Betrachtet man nun gegenüber der nominellen Verschuldung die reale, dann zeigt sich schon ein deutlicheres Bild. Rechnet man die Inflation heraus, dann stagniert die Gesamtverschuldung mehr oder minder seit drei Jahren. Der Anleihenmarkt zeigt natürlich nicht alle vorhandenen Schulden. Der ganze klassische Kreditsektor fehlt hier noch. Die Privatverschuldung der Haushalte ging allerdings in den vergangenen Jahren zurück bzw. stagnierte.

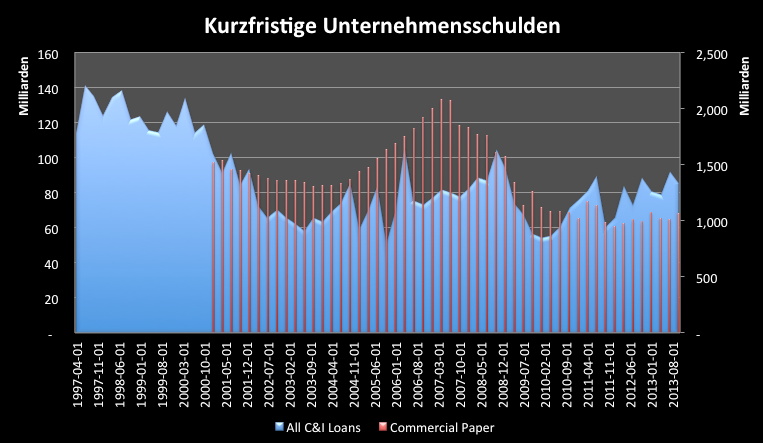

Auch die Verschuldung der Unternehmen ist tendenziell stabil. Bis vor kurzem war sie sogar noch rückläufig. Der Markt für kurzfristige Schuldverschreibungen von Unternehmen hat sich seit dem Hoch 2007 bei 2 Billionen USD bis Ende 2013 halbiert. Der Bestand an klassischen Darlehen ist überhaupt fast schon bedeutungslos mit 80 Mrd. USD.

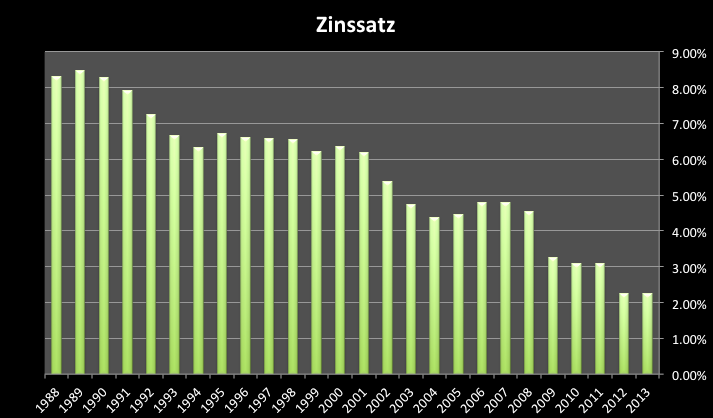

Wen das alles noch nicht überzeugt, der braucht nur eine Weile zu warten. Noch können sich viele Staaten zu ungewöhnlich niedrigen Zinsen refinanzieren oder neue Schulden aufnehmen. Der Effekt wird aber erst über die Jahre sichtbar. Viele Anleihen mit langen Laufzeiten wurden vor der Krise begeben und haben deutlich höhere Kupons als die aktuellen, langlaufenden Anleihen. Der Gesamtzins der Gesamtstaatschulden sinkt entsprechend auch nur langsam. 2013 könnte dieser wieder ein wenig ansteigen. Die folgende Grafik zeigt die Entwicklung des durchschnittlichen Zinssatzes, den die US Regierung für ihre Schulden zahlen musste. Die Werte für 2013 sind die Halbjahreswerte. Mit dem Zinsanstieg bis Ende 2013 dürfte der tatsächliche Zinssatz etwas höher liegen.

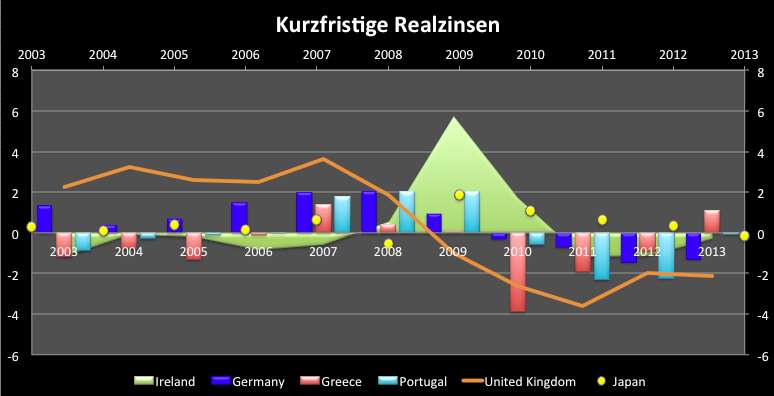

In den USA ist die Sache vergleichsweise klar. In Europa gibt es noch erhebliche Probleme. Was die kurzfristigen Zinsen angeht, sind diese deutlich negativ. Nur in Griechenland drehen sie wieder ins Positive, weil die Inflation fehlt und die Zinsen noch vergleichsweise hoch sind. Interessant finde ich übrigens den Verlauf der Zinsen in Japan. Da erst jetzt, nach vielen Jahren, die Inflation wieder steigt, beginnt sich der Realzins wohl erst ab 2014 nachhaltig in den negativen Bereich zu bewegen.

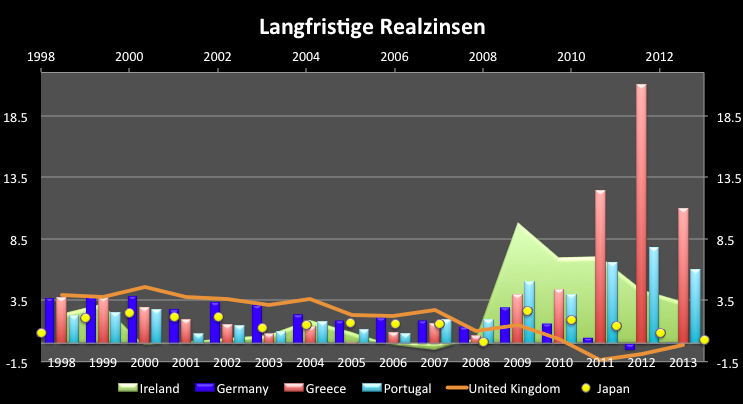

Bei den langfristigen Zinsen ist das Bild anders. Hier sind die Zinsen positiv mit Ausnahme von Großbritannien und zeitweise Deutschland. Grund hierfür ist die ungewöhnlich niedrige Inflation. Damit lässt sich auch nachvollziehen, weshalb die EZB mit aller Macht versuchen will, Inflation zu erzeugen. Ohne Inflation wird das nichts mit der schleichenden Entschuldung. Die funktioniert bisher nur in wenigen Ländern wie Deutschland, also Ländern, die es am wenigsten brauchen. Die EZB versucht den Staaten mit allen Mitteln zu helfen, aber so richtig gut funktioniert das mit der Finanzrepression über ein gedeckeltes Zinsniveau nur bedingt. Das Arsenal ist allerdings mit der Zinsmanipulation noch lange nicht ausgeschöpft.

Erst die unkonventionellen Methoden der Finanzrepression machen es richtig spannend. Wenn man sich das durch den Kopf gehen lässt, dann ist das abenteuerlich – und ein ziemlicher Skandal. Es wundert mich nicht, dass unter solchen Umständen Verschwörungstheorien viele Anhänger finden. Wieso das so ist ,lesen Sie exklusiv auf meinem Expertendesktop vorab (http://go.guidants.com/#c/clemens_schmale). Dort können Sie mir durch das gelbe Symbol „Clemens Schmale folgen“ am Ende des Streams folgen und werden keinen Artikel mehr verpassen.

Beste Grüße

Clemens Schmale

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

- 25 Euro Startguthaben bei justTRADE

- ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

- 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen & dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Sehr Interessanter Artikel!

In D, USA und Japan sind zwar die Schulden gestiegen, aber die Zinszahlung im Verhältnis zum BIP kontinuierlich gesunken aufgrund der fallenden durchschnittlichen Verzinsung. Meine Vermutung ist, dass das in der Euro-Peripherie teilweise anders ist? Gibt es dazu Zahlen von EuroStat. o.Ä.?

Hallo,

vielen Dank für den aufschlussreichen Artikel. Würden Sie Schulden machen um ein Haus zu bauen derzeit eher verschieben...oder ist der Zeitpunkt günstig? Sie schreiben ja, dass Vermögen vom Gläubiger zum Schuldner verschoben wird.

Grüße

Lieber Herr Schmale,

wie immer haben Sie scharfsinnig nachgedacht, gut recherchiert und präzise formuliert. Für mich ein Artikel "zum Reinbeissen". Man kann nachvollziehbar damit arbeiten, davon profitieren und etwas lernen.

Herzlichen Dank und bitte weiter so.

Wirklich schade finde ich, dass die sogenannten (oder besser die selbsternannten) Wirtschaftsexperten der Main-Stream-Medien nicht einen Hauch dieser Zusammenhänge erkennen wollen. Und das ist das eigentlich Dramatische an der Sache.