Schulden und Bonität: Performance fürs Depot

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Aktienmärkte kollabieren, Staatsanleihen sind nicht mehr sicher, die Zinsen sind historisch niedrig, Rohstoffe stürzen ab… Wohin also mit dem Geld?

Bis auf Gold und Bund Future ist derzeit wenig von Aufwärtsbewegungen zu sehen. Zudem fühlt sich nicht jeder Anleger wohl dabei, direkt beim Allzeithoch einzusteigen. Ein Investitionsgut gibt es allerdings nahezu unbegrenzt: Schulden. Nun sind Staatsschulden im Moment nicht gerade die erste Wahl, wenn es darum geht, eine gute Rendite zu erzielen. Entweder besteht die reale Gefahr eines Zahlungsausfalls oder die Renditen sind so niedrig, dass der Realzins negativ ist. Derivate auf Staatsschulden hingegen sind renditestark. Basis ist hierbei die Bonität. Es kann mit verschiedenen Instrumenten darauf spekuliert werden, dass die Bonität eines Staates in Zukunft besser oder schlechter sein wird. Derzeit ist die Variante auf fallende Bonität zu setzen wohl beliebter als die auf steigende Bonität zu spekulieren. Institutionelle Anleger verdienen sich schon lange eine goldene Nase damit. Denken Sie nur daran, dass die Credit Spreads erst für griechische, irische und portugiesische Staatsanleihen in die Höhe geschnellt sind und derzeit wieder Spanien, Italien und Frankreich unter Druck geraten. Bisher war es für Privatanleger schwierig, direkt auf die Ausweitung von Credit Spreads zu setzen. Großanleger tun dies bereits sei langem, indem sie direkt Credit Default Swaps kaufen. Hat man als Privatanleger jedoch nicht zufällig mehrere hunderttausend Euro oder das passende CFD Account zur Verfügung, ist ein Direktinvestment kaum möglich. Seit kurzem jedoch bietet die UBS auch für Kleinanleger Produkte an, deren Entwicklung sich 1:1 an der von CDS orientiert. Auch mit kleinen Beträgen können Anleger so von der schlechter werdenden Bonität von Staaten profitieren. Die UBS Produkte heißen Credit Default Warrants und werden für eine große Anzahl von Ländern zur Verfügung gestellt. Darunter sind etwa Frankreich, Deutschland, Spanien, Portugal, Irland, Griechenland, Großbritannien und Belgien. Eine vollständige Liste der Länder und Produkte finden Sie unter [Link "http://keyinvest-ch.ubs.com/DE/showpage.aspx?pageid=5&instrumentid=685088" auf keyinvest-ch.ubs.com/... nicht mehr verfügbar]indem Sie im Suchfeld einfach CDW eingeben.

Die Diskussion über CDS hat inzwischen durch die Politik und die Medien einen sehr emotionalen Charakter erlangt. Credit Default Swaps werden dargestellt, als könnten sie Staaten in den Bankrott treiben, während Investoren massiv Geld verdienen. Zugegeben, CDS können sehr viel Geld bringen, allerdings wird so getan, als seien CDS eine Lizenz zum Gelddrucken. Dem ist nicht so. Der ursprüngliche Sinn von CDS ist dem einer Versicherung ähnlich. Hält ein Investor große Bestände an Staatsanleihen, kann er sich mit CDS gegen einen Zahlungsausfall absichern. CDS werden dabei in Basispunkten bzw. Prozent angegeben und beziehen sich auf hohe, festgelegte Beträge. Bei Staatsanleihen sind das häufig 10 Millionen Euro oder Dollar. Hält ein Investor z.B. für 10 Millionen Euro italienische Staatsanleihen und möchte sich gegen einen Zahlungsausfall absichern, zahlt er den entsprechenden Prozentsatz der Anlagesumme dafür. Liegt dieser bei 5% müssen für die Absicherung 500.000 Euro gezahlt werden. Tritt ein Zahlungsausfall ein, bekommt der Investor trotzdem seine 10 Millionen Euro, macht dabei aber dennoch den Verlust von 500.000 Euro. Ebenso bleibt er auf den 500.000 Euro sitzen, wenn die Anleihen ganz normal bedient werden. Von einer reinen Geldmaschine kann hier also keine Rede sein. Als Spekulationsinstrument sieht es natürlich etwas anders aus. Bleiben wir bei dem Italien Beispiel. Ein Investor kauft in diesem Fall um 500.000 Euro die „Kreditausfallversicherung“ ohne die zugehörigen Anleihen zu besitzen und spekuliert darauf, dass sich Italiens Credit Spread ausweitet. Tut er das, verkauft er seine Versicherung wieder. Steigt jetzt der Credit Spread von 5 auf 6%, macht der Investor bei Verkauf einen Gewinn von 100.000 Euro oder 20%. Damit wird offensichtlich, weshalb CDS als Spekulationsinstrument so attraktiv sind. Vor allem in der derzeitigen Situation schwanken die Credit Spreads teils erheblich, sodass hohe Renditen innerhalb relativ kurzer Zeit erzielt werden können. Selbst für vergleichsweise stabile Staaten wie Spanien und Italien können die Spreads innerhalb weniger Tage um einen Prozentpunkt steigen, was dann einer Rendite von 15 Prozent oder mehr auf das Originalinvestment entspricht. Das ganze funktioniert natürlich auch in die andere Richtung. Von garantierten Gewinnen auf Staatskosten, wie es oft dargestellt wird, kann nicht die Rede sein.

Es gibt aber auch Schattenseiten an CDS. Auch wenn es außer Frage stehen sollte, dass es für Investoren möglich sein muss, sich gegen Kreditausfälle abzusichern, können CDS als reine Spekulationsinstrumente durchaus kritisch gesehen werden. Als Spekulationsinstrument sind CDS von der Systematik her mit ungedeckten Leerverkäufen zu vergleichen. Ein Investor „sichert“ sich gegen Kreditausfälle ab, wobei er die Schulden, die er absichern möchte gar nicht besitzt bzw. die erst gar nicht existieren. Damit wird der Markt enorm aufgebläht. Das sehr hohe Volumen des Marktes kann somit Trends verstärken. Trendverstärkung ist aber etwas ganz anderes, als Trendauslöser. CDS werden immer wieder mit als Auslöser für die vergangene Finanzkrise und derzeitige Schuldenkrise genannt. Das ist weder vollkommen falsch noch richtig. In der Finanzkrise wurde die Spekulation mit CDS ein Problem, weil es tatsächlich zu Zahlungsausfällen kam. Anbieter von CDS hatten einfach nicht damit gerechnet, dass ein Kollaps des US Immobilienmarktes jemals solche Ausmaße annehmen könnte. Vor allem AIG, einst die weltgrößte Versicherung, hatte CDS auf nicht existierende Schulden ausgegeben. Als es dann zum Kreditereignis kam, musste AIG zahlen. Bis dahin konnten sie mehr oder minder risikolos den Preis für die Versicherungen einnehmen, ohne jemals wirklich haften zu müssen. Als es zum unwahrscheinlichen Fall massenweiser Defaults kam, summierten sich die Verluste schnell ins Unermessliche. Aus dieser Perspektive können CDS also tatsächlich einen systemgefährdenden Charakter haben. Das ist allerdings ein ganz anderer, als er von Politik, Globalisierungsgegnern usw. postuliert wird. Hier wird so getan, als würde die schiere Existenz von CDS Staaten in den Bankrott treiben. Das ist schlichtweg falsch. Exzessive Spekulation mit CDS kann kurzfristig zu einer übertriebenen Fehleinschätzung der Marktlage führen, also etwa die Bonität eines Staates schlechter einschätzen als sie tatsächlich ist. Das ganze funktioniert allerdings wie immer in beide Richtungen. Es darf bezweifelt werden, ob ein Credit Spread von ca. 40 Basispunkten oder weniger für die USA nicht eine maßlos euphorische Einschätzung der Lage ist. Für 10 Millionen in Schuldtiteln, kostet die Ausfallversicherung also nur 40.000 USD oder 0,4%. Gemessen an der Tatsache, dass die USA sich erst wenige Stunden vor Zahlungsunfähigkeit auf eine Anhebung der Schuldengrenze einigen konnten, ist dieser Preis geradezu unverantwortlich niedrig. Solche Fehleinschätzungen können sich durchaus lange halten, wobei gerade die USA eine Sonderrolle einnehmen. Negative Fehleinschätzungen haben im Vergleich zu den positiven Verzerrungen oft eine kürzere Lebensdauer. Ist ein Staat gesund, kann die kurzfristig zu schlecht beurteilte Bonität die Refinanzierung um ein oder zwei Prozent verteuern. Stellt sich in der Folge heraus, dass die Marktmeinung nicht bestätigt wird, sinken die verlangten Zinsen auch schnell wieder. Im Fall von Italien etwa stiegen und fielen die Zinsen innerhalb weniger Tage um einen Prozentpunkt. Die Behauptung, CDS Spekulationen trieben Staaten in den Abgrund, darf kritisch hinterfragt werden.

Die Forderung nach einem Verbot von CDS und dem Handel mit CDS ist wenig überlegt. Sie sind ein wichtiges Instrument in der Absicherung von Krediten und deuten auf Schieflagen hin. Das Risiko für Investoren, in Staatsschulden zu investieren, ist derzeit hoch wie nie. Dabei stehen ihnen als Absicherung wenige Instrumente zur Verfügung. Ein Verbot von CDS wäre also kontraproduktiv. Während private Gläubiger gegenüber ihren Schuldnern viele Absicherungen haben, kann der Staat fast ohne Einschränkung schalten und walten wie er will. Ein Privatkredit etwa muss mit dem Haus, das man darum bauen will, besichert sein, zusätzlich zu einer Erlebens- und Ablebensversicherung sowie dem Recht auf Gehaltspfändung usw. Vielleicht könnte das Recht auf Steuerpfändung positive Impulse in der derzeitigen Krise bringen.

Zurück zu den Anlageszenarien. CDS als Spekulationsinstrument sind riskant. Das muss jedem Anleger klar sein. In einer sich immer weiter zuspitzenden Schuldenkrise sind sie aber ein legitimes Mittel, um sich abzusichern oder als kleine Beimischung im Depot das Portfolio auszugleichen. Für Privatanleger sind CDS leider nicht unbegrenzt verfügbar. Die von der UBS emittierten CDW sind in der Stückzahl begrenzt und nicht problemlos am Sekundärmarkt handelbar. Die Möglichkeiten für Privatanleger, an der Zuspitzung der Schuldenkrise zu partizipieren, bleiben also eingegrenzt. Im Gegensatz dazu stehen Credit Linked Notes. Diese Instrumente funktionieren ähnlich wie Anleihen, haben aber einen attraktiveren Kupon. CLN setzen sich aus Zinszahlungen (Kupon) und der Kursentwicklung zusammen. Der Kupon wird bei Ausgabe festgelegt und orientiert sich an Marktzins sowie der Bonität des Schuldners. Sie stehen also in einem gewissen Zusammenhang zu CDS. Je höher der Credit Spread für ein Land, desto höher die Rendite. Der Credit Spread wird also indirekt als Rendite an den Investor weitergegeben. Interessant sind diese Instrumente, weil sie eine höhere Rendite als gewöhnliche Anleihen versprechen. Durch die Zuspitzung der Schuldenkrise sind sie teils günstig bewertet.

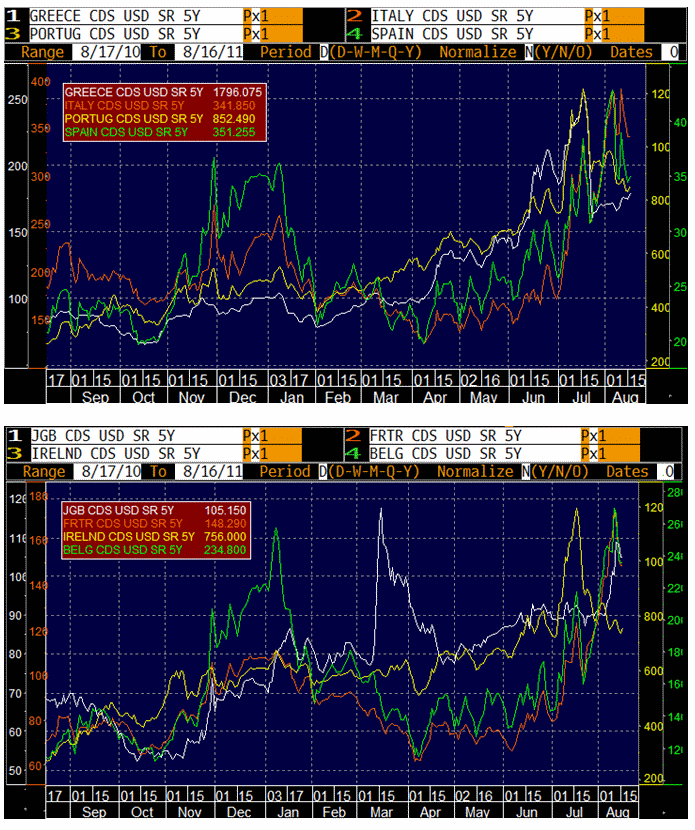

Mit CDS und CLN lässt sich an den beiden Szenarien der Schuldenkrise partizipieren. Geht man davon aus, dass sich die Lage weiter zuspitzt, bieten sich CDS an; rechnet man damit, dass sich die Lage wieder entspannt, sind CLN eine gute Wahl. Die Auswahl an Credit Linked Notes ist weitaus höher als die von CDS. Es werden nicht nur Staatsschulden als Basiswert angeboten, sondern auch die Bonität von Unternehmen. Auf unten stehenden Charts sehen Sie die Credit Spread Entwicklung des letzten Jahres einiger Euro Länder und Japans. Zu den jeweiligen Ländern finden Sie in der gleichen Farbe die Spreadhöhe auf der Y-Achse. Für Japan etwa ist zu erkennen, dass der Spread nach Fukushima von 80 auf 125 hinaufgeschnellt ist. Für die Euroländer ergibt sich eine konstante Ausweitung der Spreads bei hoher Schwankungsbreite. Es ist sehr gut zu erkennen, wie stark die Spreads der Länder gefallen sind, die unter den Rettungsschirm mussten. Unter http://www.cnbc.com/id/38451750können Sie auch die aktuellen Credit Default Swaps einsehen. Die prozentualen Veränderungen zum Vortag sind teils erheblich und können bei Risikoländern über 10% betragen. Das zeigt noch einmal, wie schnell mit CDS Geld verdient (oder verloren) werden kann. Ebenso verhält es sich mit der Bonität. Ein steigender CDS Preis signalisiert sinkende Bonität. Auf Unternehmensseite könnte die Société Générale interessant sein. Die Credit Linked Note DE000HV5CW43 mit Laufzeit bis 21.7.2014 hat einen Kupon von 3,5% p.a. und wird derzeit mit etwa 97 bewertet. Diese CLN ist nichts für den sofortigen Kauf, sondern eher etwas für die Watchlist. Die SocGen hat unlängst stark unter Gerüchten gelitten, sie könnte Staatshilfe benötigen. Unabhängig davon, ob diese Gerüchte der Wahrheit entsprechen, wird eine weitere Eskalation der momentanen Marktsituation zu einem weiteren Verfall der Bonität führen. Die CLN ist also für eine kurzfristige long Spekulation sinnvoll, wenn erneut Panik um die Bank ausbricht. Bei einer Laufzeit bis 20.3.2015 wird die CLN DE000DB2KUE8von der Credit Agricole derzeit mit 93 bewertet bei einem Kupon von mindestens 3,4 und höchstens 4,5% p.a. Hier gilt das gleich wie für die SocGen. Für die Lufthansa gibt es einen Kupon von 4% für die CLN DE000DB2KVX6 bei einer Laufzeit bis 21.9.2015 und einem Kurs von 96. Unter den Ländern ist Belgien interessant. Hier läuft die CLN DE000LBB0BK8 bis 12.1.2016 bei einem Kupon von 3,52% und Kurs von 97,50. CLN werden zu Laufzeitende zu 100 zurückgezahlt. Tritt während der Laufzeit ein Kreditereignis auf, also Insolvenz, Nichtzahlung oder Restrukturierung der Schuld ist mit hohen Verlusten zu rechnen. Der Kupon verfällt und der Schuldschein wird zum Marktpreis zurückgezahlt.

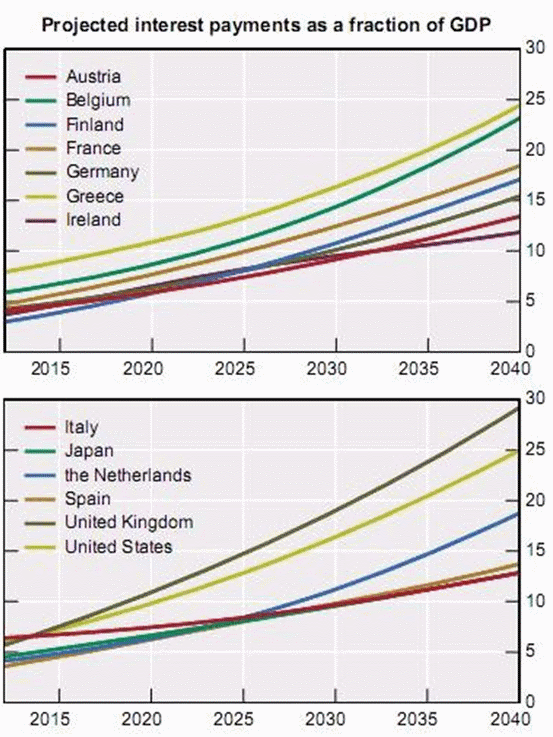

In der momentanen Marktsituation bleibt es aber attraktiver auf steigende CDS zu setzen, anstatt auf bessere Bonität zu spekulieren. Dies ist über die CDW der UBS möglich oder über CFD Accounts einiger Broker. Beruhigt sich die Lage kurzzeitig, kann diese Entspannung für einen long Einstieg genutzt werden. Die Schuldenkrise wird noch lange Thema bleiben und zwischen Eskalation und Beruhigung schwanken. Es ist fraglich, ob die Schuldenkrise überhaupt ohne „Schmerz“ zu lösen sein wird. Die unteren zwei Grafiken zeigen eine Projektion, wie sich die Zinslast in Europa in Prozent des BIP entwickeln wird. Tritt diese Entwicklung so ein, ist das höchst beunruhigend. Spielraum für den Wohlfahrtsstaat und Konjunkturprogramme bleibt da nicht. Weitere sehr aufschlussreiche Statistiken und Informationen finden Sie auch unter http://workforall.net/CDS-Credit-default-Swaps.html. Dort ist z.B. auch aufgelistet, welche CDS Höhe welcher Kreditausfallswahrscheinlichkeit entspricht. Das Thema Schulden ist und bleibt für lange Zeit aktuell. Für aktive Anleger macht es daher Sinn, sich näher mit der Thematik auseinanderzusetzen und die Investmentmöglichkeiten im Blick zu behalten, da Kreditderivate in der nächsten Zeit bessere Renditen versprechen als Aktien, Anleihen und Rohstoffe.

Viel Erfolg

Clemens Schmale

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.