Rohstoffe nach der Kursexplosion: Trotzdem noch günstig?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

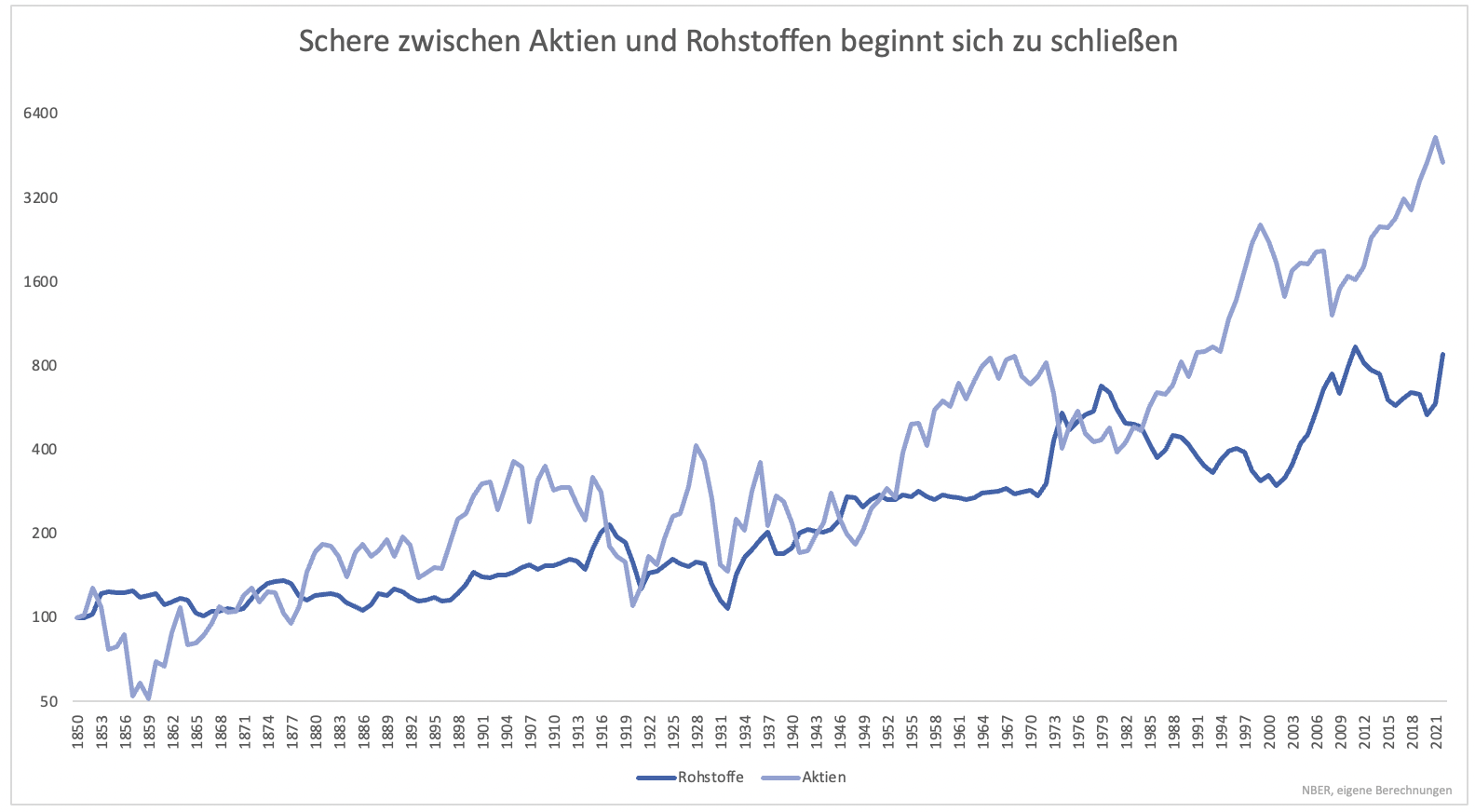

Beim Tanken kommt den wenigsten in den Sinn, dass Rohstoffe billig sein könnten. Ob Öl, Gas, Kohle, Energierohstoffe sind so teuer wie lange nicht. Bei einigen Rohstoffen wurden sogar neue Allzeithochs erreicht. Auch viele Metalle sind so teuer wie noch nie. Das gilt etwa für Kupfer und Aluminium, obwohl beide nun kurzfristig unter den Lockdowns in China leiden. Kobalt und Zink steuern auf neue Hochs zu. Einige Edelmetalle wie Palladium haben gerade erst neue Bestmarken erreicht und Agrarrohstoffe steuern ebenfalls auf neue Rekorde zu. Bei so vielen Allzeithochs wirkt es fast realitätsfremd, wenn man von billigen Rohstoffen spricht. Am Ende kommt alles auf den Vergleichsmaßstab an. Im Vergleich zu Aktien sind Rohstoffe immer noch günstig. Langfristig steigen die Preise von beiden Anlageklassen, allerdings haben Aktien die Nase langfristig vorn.

Rohstoffe gleichen die Inflation langfristig mehr oder weniger aus. In den vergangenen 170 Jahren stiegen die Preise von Rohstoffen inflationsbereinigt um 1 % pro Jahr. Der reale Preisanstieg ist sehr begrenzt. Da Rohstoffpreise die Haupttreiber von Inflation sind, macht das durchaus Sinn (Rohstoffpreise sind Inflation).

Wer nicht in Rohstoffe, sondern Aktien investierte, konnte in den vergangenen 170 Jahren nach Abzug der Inflation eine Preissteigerung von 2,2 % pro Jahr erwarten. Dies entspricht der Kurssteigerung. Dividenden erhöhen die Rendite deutlich. Bis Ende des vergangenen Jahrhunderts waren Dividendenrenditen von 5 % für marktbreite Indizes keine Seltenheit.

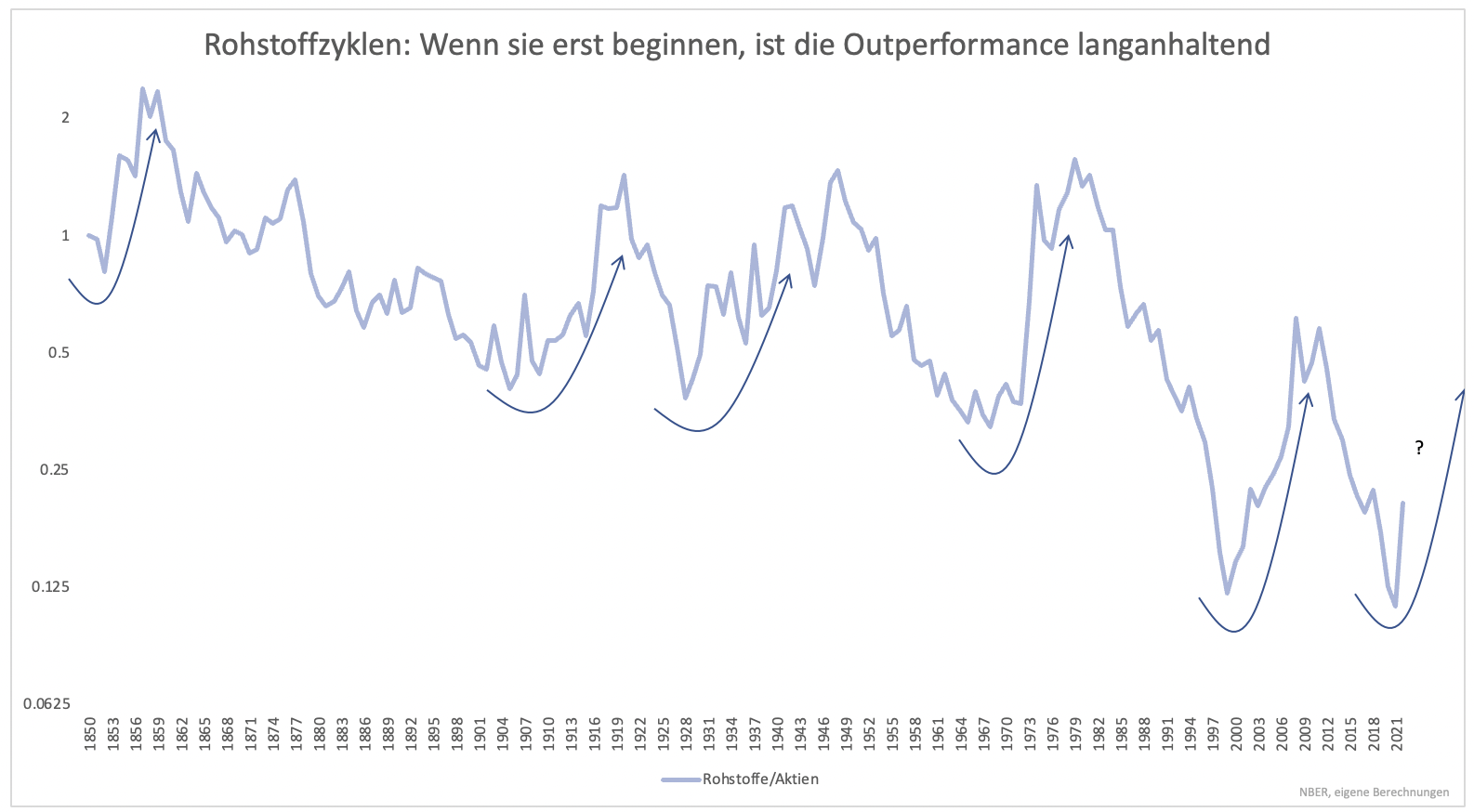

Die Kurse von Aktien steigen langfristig schneller als die Preise von Rohstoffen. Das Verhältnis der beiden tendiert daher langfristig nach unten. In unregelmäßigen Abständen gibt es zyklische Trendwenden. Wenn wie in den vergangenen Jahren zu wenig in die Erschließung von Rohstoffvorkommen investiert wird, steigen die Preise. Gegenüber Aktien haben Rohstoffe dann einen Vorteil. Den Beginn des Trends kann man kaum noch ignorieren (Grafik 2).

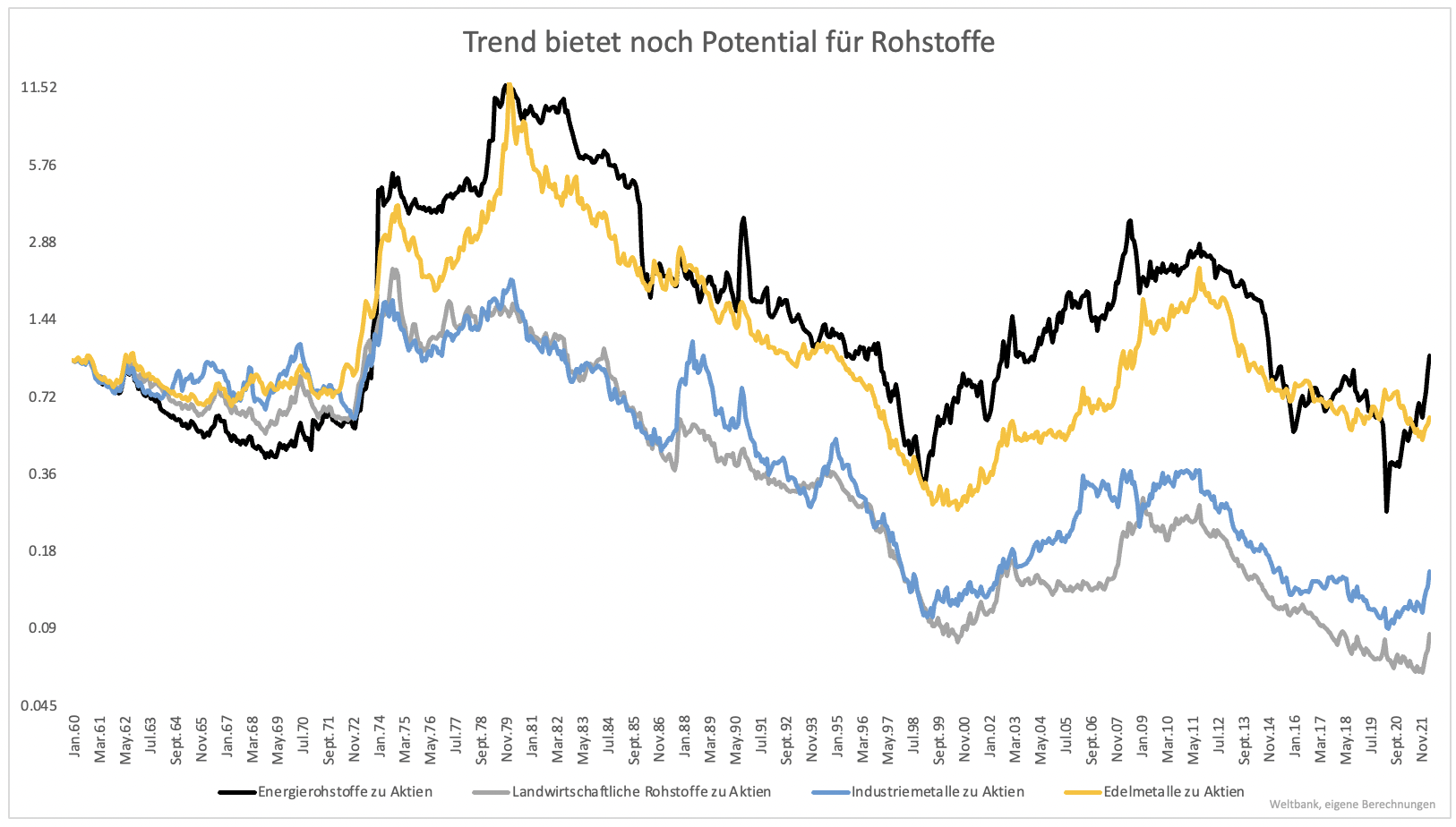

Je nach Rohstoff ist das Potenzial verschieden. Energierohstoffe halten sich gegenüber Aktien tendenziell am besten (Grafik 3).

Dennoch bleibt Luft nach oben. Unter Berücksichtigung, dass Rohstoffe langfristig gegenüber Aktien billiger werden, könnten die Preise von Energierohstoffen dennoch um weitere 50 % steigen.

Da es sich um die relative Preisentwicklung handelt, könnten auch einfach Aktienkurse fallen. Auch dies würde zu einer Outperformance von Rohstoffen führen. Bleiben Aktienkurse stabil, haben Rohstoffe noch ungefähr 50 % Raum nach oben. Bleiben Rohstoffpreise hingegen stabil, müsste der Aktienmarkt um 30 % fallen, um das zu erwartende zyklische Hoch zu erreichen.

Eine Garantie, dass dieser Rohstoffzyklus komplett ausgereizt wird, gibt es nicht. Die Chancen stehen jedoch gut, wenn die Geldpolitik der großen Notenbanken nicht zu einer globalen Rezession führt.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.