Rohstoffe: Alle im Rallymodus... bis auf einen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

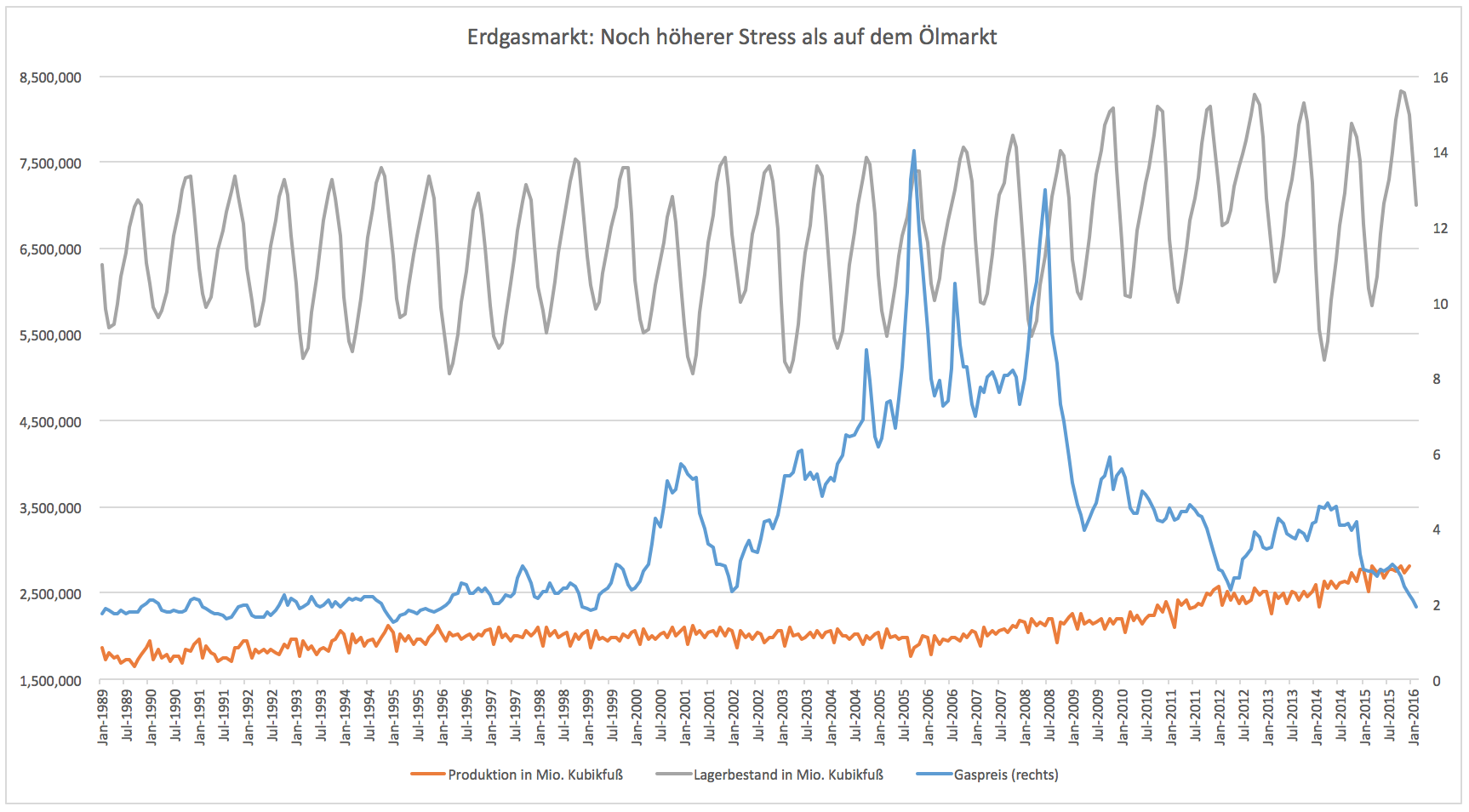

Die US-Erdgasproduktion ist heute 50 % höher als noch vor wenigen Jahren. Dieser Anstieg ist vergleichbar mit dem Anstieg der Ölproduktion. Im Gegensatz zum Ölmarkt hat der Gasmarkt jedoch einen erheblichen Nachteil. Die USA können ihren Bedarf an Erdgas decken. Beim Öl ist das anders. Hier muss das Land trotz der Rekordproduktion nach wie vor 6 Mio. Barrel pro Tag importieren.

Die steigende Gasproduktion führt zu einer Situation, in der die USA mehr Gas fördern als sie verbrauchen. Beim Anstieg der Ölproduktion konnte das Land einfach die Importe reduzieren, um die höheren Produktionsmengen abzuschöpfen. Bei Gas ist das anders und die Exportmöglichkeiten sind begrenzt. Erdgas kann über LNG (Liquified Natural Gas – verflüssigtes Gas) Schiffe transportiert werden, doch die Exportkapazitäten sind begrenzt. Es fehlt an Infrastruktur. Der US Markt ist überversorgt. Erschwerend kommt ein milder Winter hinzu. Grafik 2 zeigt den Lagerbestand, der in sich großen Wellen auf und ab bewegt. Der Lagerbestand wird im Winter reduziert, da Gas zum Heizen verwendet wird. Zwischen September und März sinkt der Lagerbestand daher. Von Ende März bis September s

teigt er wieder.

teigt er wieder.Jetzt, am Ende der großen Heizperiode, ist der Lagerbestand so hoch wie noch nie am Ende eines Winters. Kommt nicht noch plötzlich eine Kaltfront, ändert sich daran auch nichts mehr. Der Preis von Erdgas spiegelt das wider. Er fiel in den vergangenen Wochen auf immer neue Tiefs und ist aktuell so niedrig wie seit 17 Jahren nicht mehr. Das muss noch lange nicht der Boden sein. Inzwischen gibt es einige Analysten, die neue Allzeittiefs für möglich halten. Es gibt sogar die vage Vermutung, dass der Preis sogar kurzzeitig auf null fallen könnte. Diese Idee – ein Preis von null – ist äquivalent zu der Idee, dass auch der Ölpreis auf null bzw. sogar in negative Bereiche fallen könnte.

Der Hintergedanke ist relativ einfach beschrieben. Wenn die Förderung nicht zurückgeht und die Nachfrage übersteigt, dann muss die Überproduktion gelagert werden. Was aber, wenn die Lager voll sind?

Sind die Lager voll, während nach wie vor neues Öl oder Gas auf den Markt kommt, dann müssen Produzenten mit dem Rohstoff trotzdem irgendwohin. Produzenten würden versuchen ihre Produktion abzusetzen, koste es, was es wolle. Um vor anderen Unternehmen den Vorzug zu erhalten, würden immer niedrigere Preise verlangt. Im Ernstfall könnten Produzenten draufzahlen, um ihre Überproduktion loszuschlagen.

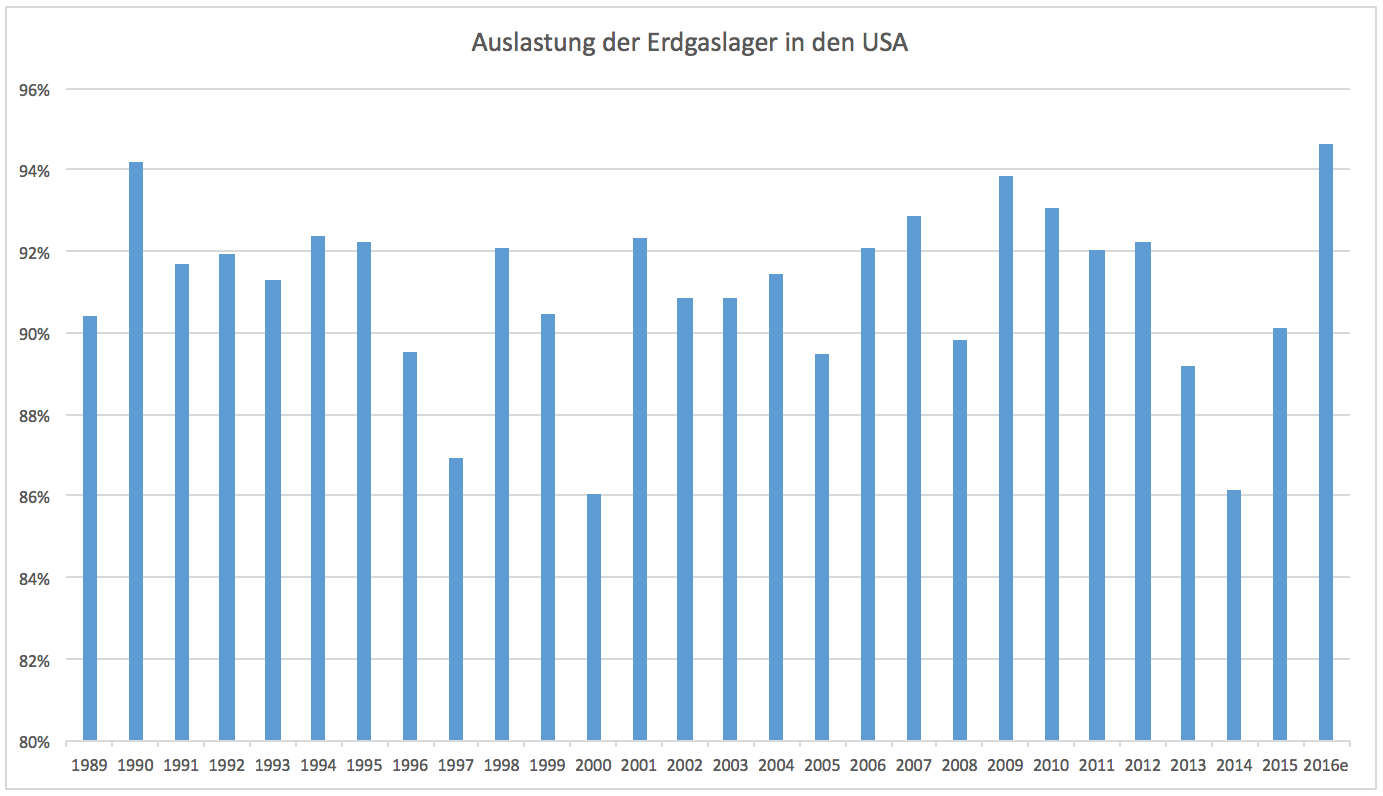

Die US-Öllager sind aktuell zu gut 80 % gefüllt. Sie könnten bis Jahresende randvoll sein. Bei Erdgas ist die Situation noch dramatischer. Grafik 2 zeigt die Auslastung der Lager. Bis September dürfte die Auslastung auf knapp 95 % steigen.

Eine Auslastung von 95 % bedeutet, dass noch 5 % Kapazität frei sind. Es kommt jedoch auch darauf an, wo sich die freie Kapazität befindet. Für einen Produzenten kann es billiger sein Gas zu verschenken als es ans andere Ende des Landes zu transportieren, um es dort zu lagern.Im Prinzip haben Öl und Gas nach wie vor das gleiche Problem. Finden Angebot und Nachfrage nicht schnell wieder ein Gleichgewicht, dann sind die Lager voll und es kommt temporär zu absurden Preisen. Im Gegensatz zu Öl können Gasproduzenten kaum ausweichen. Öl lässt sich noch auf Tankern lagern. Öltanker gibt es viele. Bei Gas sieht das anders aus. Auch hier gibt es Tanker, allerdings sind diese gut ausgelastet und die Anzahl der Schiffe ist stark begrenzt.

Persönlich sehe ich noch keinen Anlass für Panik. Ich bin mir ziemlich sicher, dass sich der Gaspreis über null halten wird. Dennoch: Nur weil Öl einen Rebound zeigt, sollte man nicht automatisch davon ausgehen, dass der Gaspreis folgen wird. Die Märkte sollte man unbedingt getrennt betrachten. Das erspart Anlegern möglicherweise hohe Verluste, indem sie nicht aufs falsche Pferd setzen.

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.