Wie die Banken von EZB-Zinserhöhungen profitieren

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Amundi Euro Stoxx Banks UCITS ETF AccKursstand: 99,560 € (L&S) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Amundi Euro Stoxx Banks UCITS ETF Acc - WKN: LYX0Z5 - ISIN: LU1829219390 - Kurs: 99,560 € (L&S)

Im Kampf gegen die hohe Inflation hat die Europäische Zentralbank (EZB) die Leitzinsen bereits deutlich angehoben und dürfte im kommenden Jahr weitere Zinserhöhungen verkünden. Die Zinserhöhungen sollen die Liquidität verringern, Kredite verteuern und so die Wirtschaft abbremsen, damit auch die Inflation sinkt.

Ein Nebeneffekt der Zinserhöhungen durch die EZB sind risikolose Zusatzeinnahmen für die Geschäftsbanken in der Eurozone. Entscheidend dafür, dass die Geldpolitik der EZB überhaupt Auswirkungen auf die Realwirtschaft haben kann, ist die sogenannte Einlagefazilität. Über die Einlagefazilität können Geschäftsbanken in der Eurozone kurzfristig nicht benötigtes Zentralbankgeld bei der EZB parken und erhalten dafür Zinsen gutgeschrieben. Die Einlagefazilität ist also eine Art Girokonto für die Banken bei der EZB.

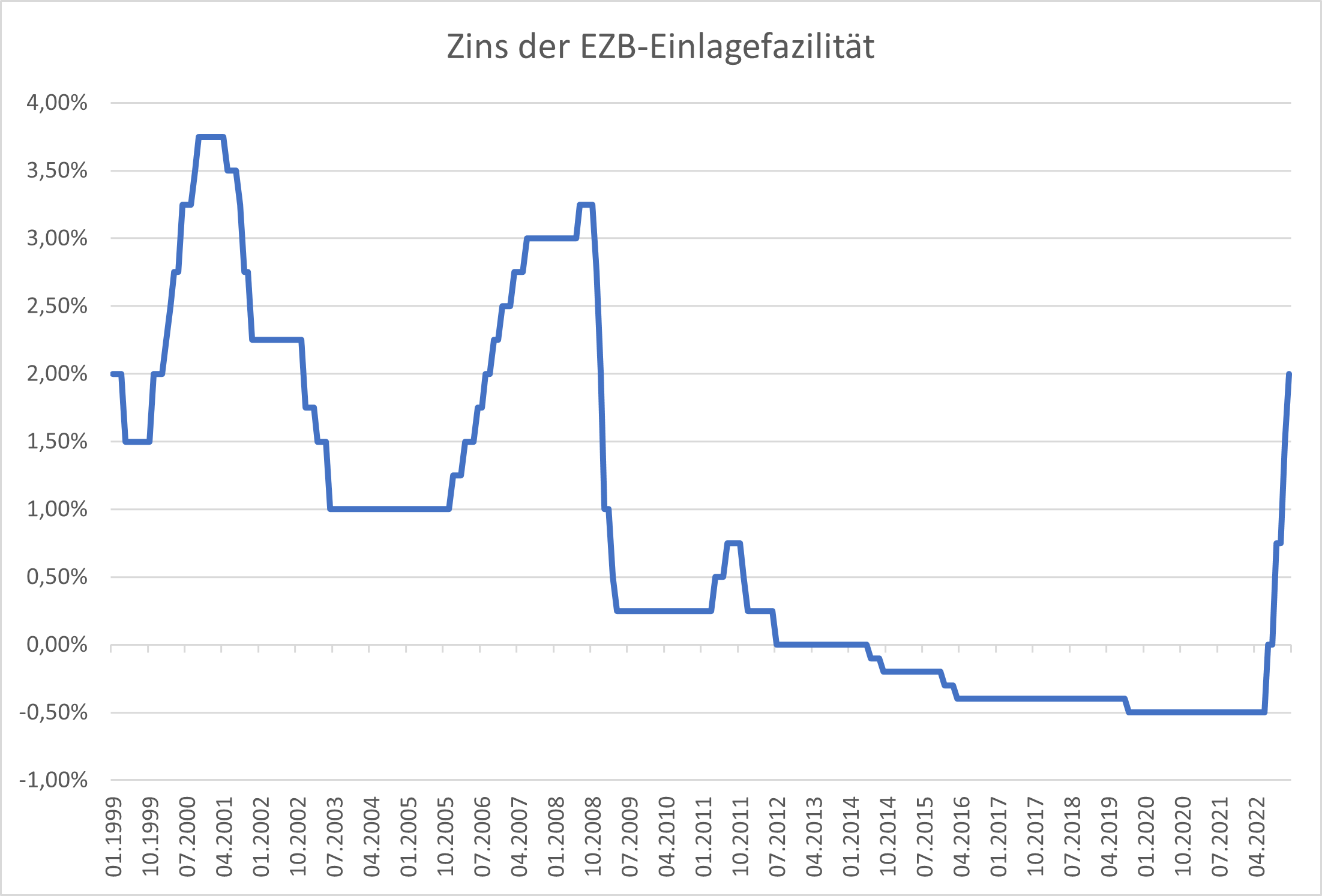

Wegen der Finanzkrise, der Euro-Krise und der Corona-Pandemie befanden sich die Zinsen für die Einlagefazilität jahrelang im negativen Bereich. Banken haben also keine Zinsen für ihre Einlagen bei der EZB erhalten, sondern mussten ihrerseits "Strafzinsen" an die EZB zahlen. Positive Zinsen gibt es erst wieder seit September 2022. Inzwischen liegt der Zinssatz für die Einlagefazilität bei 2,0 %.

Die Banken kassieren 88,8 Milliarden Euro von der EZB

Die positive Verzinsung der Einlagefazilität sorgt dafür, dass die Geldpolitik der EZB überhaupt ihre Wirkung entfalten kann. Denn wenn Einlagen der Geschäftsbanken bei der EZB mit 2,0 % verzinst werden, macht es für die Banken keinen Sinn, Geld günstiger zu verleihen. Mit dem Zinssatz der Einlagefazilität gibt die EZB die Untergrenze für Zinsen bei risikolosen Krediten in der Eurozone vor.

Die Banken machen von der wieder positiven Verzinsung ihrer Einlagen bei der EZB reichlich Gebrauch. Inzwischen ist das Volumen der Gelder, die von den Banken im Rahmen der Einlagefazilität bei der EZB geparkt werden, auf rund 4,442 Billionen Euro (bzw. 4.442 Milliarden Euro bzw. etwas genauer 4.441.940.000.000 Euro) angewachsen, was fast einer Versiebenfachung gegenüber Juni 2022 entspricht.

Bei einem Zinssatz von 2,0 % kassieren die Banken durch die Einlagefazilität aktuell risikolose Zusatzeinnahmen von 88,8 Milliarden Euro pro Jahr. Doch damit ist noch keineswegs das Ende der Fahnenstange erreicht, da die EZB ihre Zinsen im kommenden Jahr weiter anheben dürfte und die Banken das Volumen ihrer bei der EZB geparkten Gelder weiter erhöhen könnten.

Die Betrachtung ist allerdings stark vereinfachend, weil die Banken auf der anderen Seite für Kredite von der EZB (und auch für sonstiges Fremdkapital) auch deutlich mehr zahlen müssen als zuvor. Der Hauptrefinanzierungszins, zudem sich die Banken bei der EZB refinanzieren können, wurde im Rahmen der Zinserhöhungen von 0,0 % auf 2,5 % angehoben.

Die risikolosen Zusatzeinnahmen der Geschäftsbanken bei der EZB sind ein Grund dafür, warum Bankaktien in den vergangenen Monaten deutlich besser performt haben als der Gesamtmarkt. Ein weiterer wichtiger Grund ist, dass die Banken dank der höheren Zinsen auch in ihrem sonstigen Kreditgeschäft wieder mehr verdienen. So ist es kein Wunder, dass der Lyxor Euro Stoxx Banks UCITS ETF (ISIN: LU1829219390), der die Aktien der wichtigsten Banken in der Eurozone enthält, seit einem Tief im Juli um mehr als 30 % zugelegt hat.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.