Rettet ein neuer Investitionszyklus das US-Wachstum 2015?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Der Arbeitsmarkt brummt, die Wirtschaft wächst. Die ganze Welt ist begeistert vom US Wachstum und lässt sich von den Daten einlullen. Im Vergleich zur Eurozone ist das Wachstum auch geradezu berauschend. Die Erwartung, dass es einfach so weitergeht ist allerdings naiv. 2013 wurde das US Wachstum von einem kleinen Comeback des Konsums getragen. 2014 war es vor allem durch das Ende des Haushaltsstreits geprägt. Vor einem Jahr gab es noch den Government Shut Down. 2014 durfte die Regierung dann endlich wieder Geld ausgeben. Bis dahin hat sich das Ausgabenverhalten der Regierung negativ auf das Wachstum ausgewirkt. 2014 leisteten die Ausgaben einen positiven Beitrag.

2015 sieht die Sache wieder anders aus. Der US Konsum dürfte wachsen, aber nicht überdurchschnittlich. Die Ausgaben der öffentlichen Hand sollten ebenfalls weniger zum Wachstum beitragen als 2014. Dann stellt sich die Frage, wenn die zwei größten Beitragskomponenten zum Wachstum bestenfalls durchschnittlich wachsen, wie die US Wirtschaft im kommenden Jahr überdurchschnittlich wachsen soll. Die Antwort darauf sehen einige Ökonomen in den Investitionsausgaben der Unternehmen. Sie spekulieren auf einen neuen Investitionszyklus. Zeit dafür wäre es allemal.

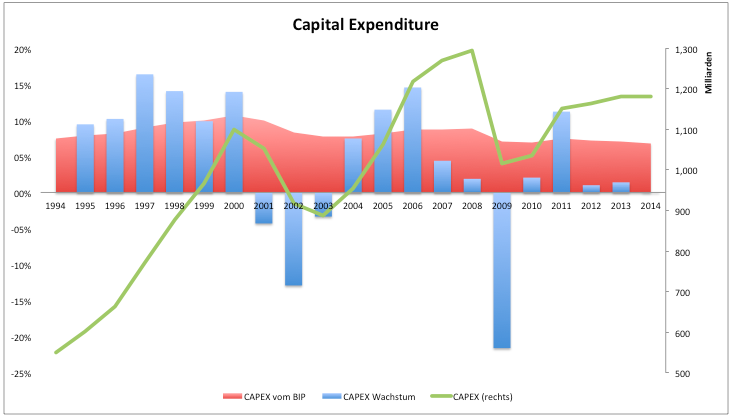

US Unternehmen geben derzeit ungefähr 1,1 Billionen USD pro Jahr für Investitionen aus (Capital Expenditure, Capex). Das klingt nach einer hohen Summe. Man muss diesen enormen Betrag aber ins richtige Verhältnis setzen. Die Investitionen sind heute nicht höher als vor 14 Jahren und liegen deutlich unter dem Vorkrisenniveau. Das Wachstum der Investitionsausgaben ist inzwischen nur noch minimal. Das reicht gerade so, um die Vermögenswerte zu erhalten.

Dass Unternehmen auf Sparflamme sind zeigen die Investitionsausgaben im Vergleich zum BIP. Sie erreichten im Jahr 2000 mit 10,7% ein Hoch. Seitdem sinken sie nur noch und stehen derzeit bei 6,8% des BIPs. Das ist sogar noch weniger als im Krisenjahr 2009. Die Investitionen springen nur an, wenn Unternehmen zuversichtlich sind, dass sich ihre Investitionen auszahlen. Dass die Zuversicht überhaupt noch fehlt, ist bemerkenswert. Immerhin zeigt sich auf dem Arbeitsmarkt eine sehr positive Entwicklung. Trotzdem ist der aktuelle Investitionszyklus alles andere als robust. In früheren Zyklen wuchsen Investitionen mit 10% pro Jahr. Während des Abschwungs sind die Investitionen wenig überraschend rückläufig. Beginnt die Wirtschaft dann aber wieder an Fahrt zu gewinnen, dann steigen die Ausgaben schnell, schließlich ist viel nachzuholen. Einen solchen Nachholeffekt sehen wir nicht. Die Vermutung, oder besser gesagt, die Hoffnung, ist nun, dass Unternehmen ab 2015 beginnen bei den Investitionen aufzuholen. Ist dem so, dann könnten 2015 100 bis 150 Mrd. mehr investiert werden als 2014.

Der Gedankengang ist grundsätzlich bestechend. Springen die Investitionen an, dann könnte das Wachstum 0,5 bis 0,8% über dem Trend liegen. Ohne steigende Investitionsausgaben dürfte das Wachstum unter 3% bleiben, wahrscheinlich sogar eher näher bei 2% als bei 3% liegen. Persönlich sehe ich die Möglichkeit steigender Investitionsausgaben bei vielen Unternehmen. Es gibt aber auch Branchen, in denen die Investitionen zurückgehen werden. Durch die niedrigen Ölpreise wird die Ölbranche deutlich weniger investieren. Der gesamte Sektor (Öl, Gas, andere Rohstoffe) macht ca. 20% der Gesamtinvestitionen aus. Es könnte daher zu der Situation kommen, dass die Mehrheit der Unternehmen mehr investiert, dieser Zuwachs aber vom Rückgang in der Ölbranche wieder wettgemacht wird. Unterm Strich bewegt sich dann nicht viel. Damit Investitionen das Wachstum merklich anschieben reicht es nicht, wenn ein paar Milliarden mehr investiert werden. Es müssen schon an die 100 Mrd. sein. Mit dem Rückgang der Investitionen im Rohstoffsektor muss man allerdings davon ausgehen, dass die Investitionen wieder nicht signifikant steigen werden. Damit wären die Vorhersagen eines überdurchschnittlichen Wachstums 2015 nicht zu halten.

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.