Rationale Übertreibung, gibt es das überhaupt?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Goldman Sachs übertraf sich im November selbst, indem sie den Markt in einer Phase der rationalen Übertreibung sahen. Das muss man sich auf der Zunge zergehen lassen. Kann eine Übertreibung jemals rational sein? Liegt es nicht in der Natur der Sache, dass eine Übertreibung irrational ist?

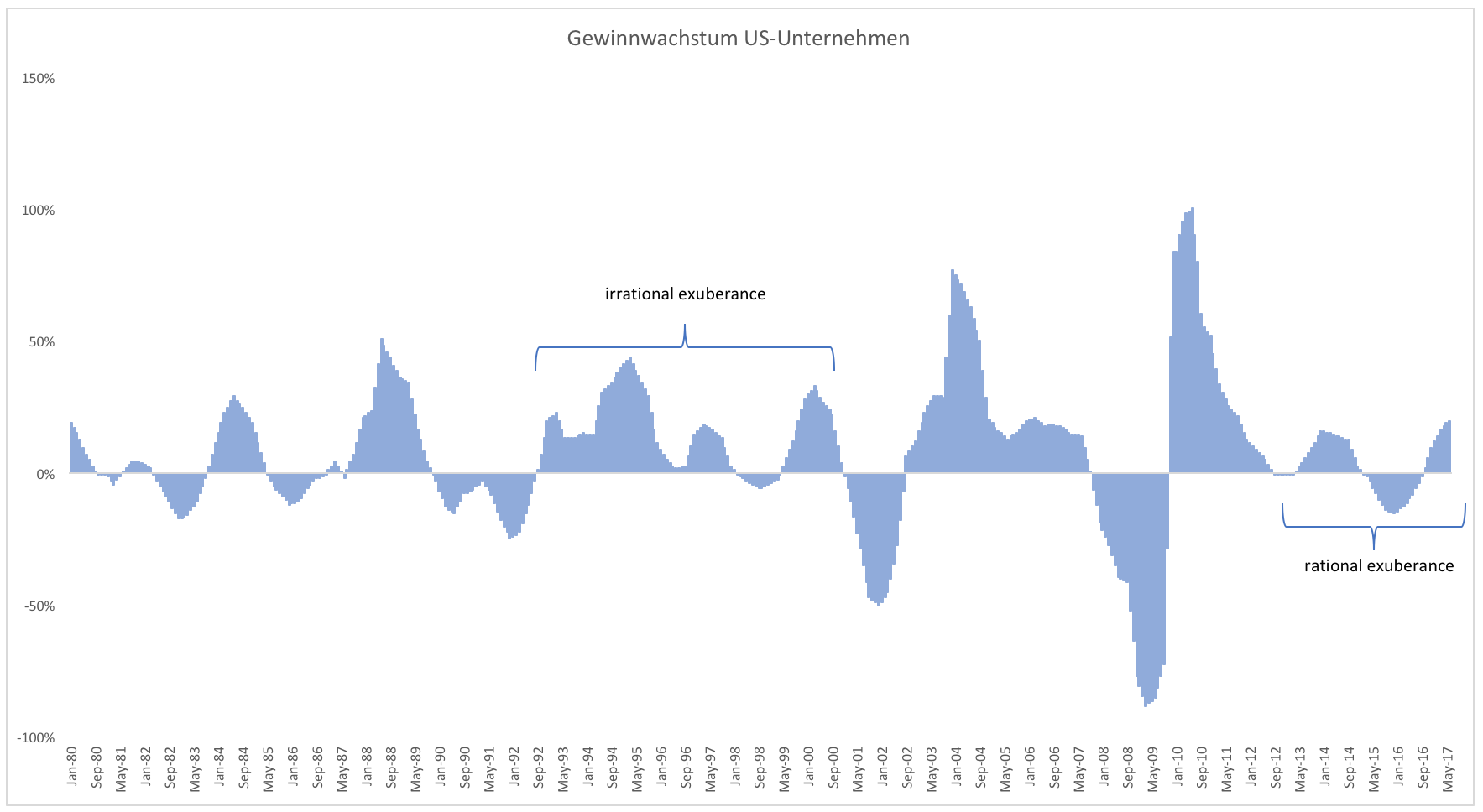

Wie dem auch sei, Goldman Sachs erkennt an, dass der Markt hoch bewertet ist, sieht aber keinen irrationalen Überschwang wie 1999/2000. Dafür gibt es einige Argumente. An vorderster Front ist da das Gewinnwachstum der Unternehmen zu nennen. Eine hohe Bewertung ist nur kritisch, wenn kein Wachstum dahintersteht.

Die Unternehmensgewinne wachsen tatsächlich. Sie wachsen heute allerdings langsamer als Ende der 90er Jahre. Je höher das Gewinnwachstum ist, desto eher lassen sich hohe Bewertungen rechtfertigen. Damals stand der Markt höher als heute, doch auch das Gewinnwachstum war schneller.

Die Bewertung, gemessen am KGV (Grafik 2), ist heute so hoch wie zuletzt vor 20 Jahren. Der Anstieg des KGVs war damals ein klein wenig schneller als heute, aber auch nur ein klein wenig. Aktien werden auch heute in atemraubenden Tempo hochgekauft. Wie man da keine irrationale Übertreibung feststellen kann, erschließt sich mir ehrlich gesagt nicht.

Auch der Kursvergleich des S&P 500 von 1987 bis 2000 und 2009 bis heute (Grafik 3) gibt keine Entwarnung. Die Kurse sind in diesem Zyklus bisher schneller gestiegen als damals. Ob sich der Kursanstieg noch einmal beschleunigt, wissen wir noch nicht. An dem einen oder anderen Tag der vergangenen Wochen drängte sich allerdings schon der Verdacht von Kaufpanik auf.

Damit noch nicht genug: US-Konsumenten sind der festen Überzeugung, dass Aktien in einem Jahr höher stehen werden als heute. Sie sind sich dessen so sicher wie noch nie. Die Umfrage gibt es allerdings auch erst seit dem Jahr 2002, sodass kein Vergleich zu 1999/2000 möglich ist. Dennoch: als die Euphorie zuletzt fast so hoch war wie heute (2007 und Juni 2015), folgte ein Bärenmarkt bzw. eine Korrektur.

Die Stimmung ist nicht nur euphorisch, auch das Umfeld könnte nicht besser sein. Der St. Louis Fed Financial Stress Index ist auf dem niedrigsten Stand seit Erhebungsbeginn 1994. Der Chicago Fed Lageindex, den es seit 1971 gibt, turnt ebenfalls an den Allzeittiefs herum.

Wie man unter all diesen Umständen von einem rationalen Markt sprechen kann, erschließt sich mir selbst bei verschlossenen Augen nicht. Irrationalität bedeutet nicht, dass morgen die Welt untergeht. Im letzten Übertreibungszyklus hielt sich der Zustand mehrere Jahre. Das ändert jedoch nichts daran, dass man den Markt beim besten Willen nicht als rational beschreiben kann.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

- 75 Euro Startguthaben bei justTRADE

- ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

- 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen & dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Rationale Übertreibung ist wohl eher ein Euphemismus der Goldmänner. Greenspan hat seinerzeit den Nagel auf den Kopf getroffen, mit seiner irrationalen Übertreibung, die heute ohne jeden Zweifel für die Weltschuldenblase gilt. Das Welt-BIP liegt gegenwärtig bei rund 66 Billionen USD, die Welt-Verschuldung bei ca. 215 Billionen. Vor dem Hintergrund, der in den vergangenen 10 Jahren vollzogenen Schuldenexzesse, wirkt das Wirtschaftswachstum der Industriestaaten geradezu niedlich. Die Anzeichen für eine Trendwende an den Märkten treten akuell bereits verstärkt auf, aber noch gilt die alte Weisheit, dass die Hausse in der Panik geboren wird und in der Euphorie stirbt. Von der echten Euphorie sind wir noch ein wenig entfernt, viel fehlt jedoch nicht mehr. Bekanntlich wird an der Börse zum Ausstieg nicht geklingelt, die erratischen Schwankungen an der Nasdaq und beim Bitcoin sollten für den erfahrenen Investor jedoch ein eindeutiges Signal sein.

Graphik Drei (3) fehlt, oder ist jetzt an der Börse 1 + 1 = 3 (schmunzel) Den Stress Index und den Lage Index würde ich auch gerne sehen, wenn Sie schon beim Nachbessern sind ? Irrational heiss ist im Moment die Umstellung von FIAT Geld auf Krypto - Geld; und selbst das ist rational verständlich denn : Am 08. Dez. stösst Uncle Sam, ich meine Donald Duck wieder einmal mit dem Kopf (Hirn) an seine Schuldenobergrenze; bin gespannt was der Kongress sagt, Steuersenkung machen oder Obergrenze halten ? (Kicher)