Rainman Trading: Trauriger Jahresabschluss für den DAX

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- BB Biotech AGKursstand: 57,050 Fr (Schweizer Börse (SIX)) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Nemetschek SE - WKN: 645290 - ISIN: DE0006452907 - Kurs: 91,850 € (XETRA)

- BB Biotech AG - WKN: A0NFN3 - ISIN: CH0038389992 - Kurs: 57,050 Fr (Schweizer Börse (SIX))

- Infineon Technologies AG - WKN: 623100 - ISIN: DE0006231004 - Kurs: 17,250 € (XETRA)

- Mercedes-Benz AG - WKN: 710000 - ISIN: DE0007100000 - Kurs: 47,080 € (XETRA)

- adidas AG - WKN: A1EWWW - ISIN: DE000A1EWWW0 - Kurs: 184,550 € (XETRA)

- Deutsche EuroShop AG - WKN: 748020 - ISIN: DE0007480204 - Kurs: 26,260 € (XETRA)

- K+S Aktiengesellschaft - WKN: KSAG88 - ISIN: DE000KSAG888 - Kurs: 15,335 € (XETRA)

- Deutsche Telekom AG - WKN: 555750 - ISIN: DE0005557508 - Kurs: 15,290 € (XETRA)

- TAG Immobilien AG - WKN: 830350 - ISIN: DE0008303504 - Kurs: 20,660 € (XETRA)

- Siemens Healthineers AG - WKN: SHL100 - ISIN: DE000SHL1006 - Kurs: 36,985 € (XETRA)

- Dow Jones - WKN: 969420 - ISIN: US2605661048 - Kurs: 23.323,66 $ (NYSE)

Im heutigen Handel erreicht der DAX kurzzeitig ein neues Jahrestief und notiert auf dem Preisniveau von Anfang Dezember 2016. Selbst wenn es jetzt noch zu einer Erholung zum Jahresende hin kommen sollte, wird der deutsche Leitindex das Jahr sehr schwach beenden und damit auch eine bärische Vorlage für 2019 liefern. Seit den Verkaufssignalen im Oktober läuft das Bärenszenario (s. "DAX Kursindex - Schwarzer Oktober bringt zwei Verkaufssignale"), welches noch weiteres Abwärtspotenzial bereitstellt.

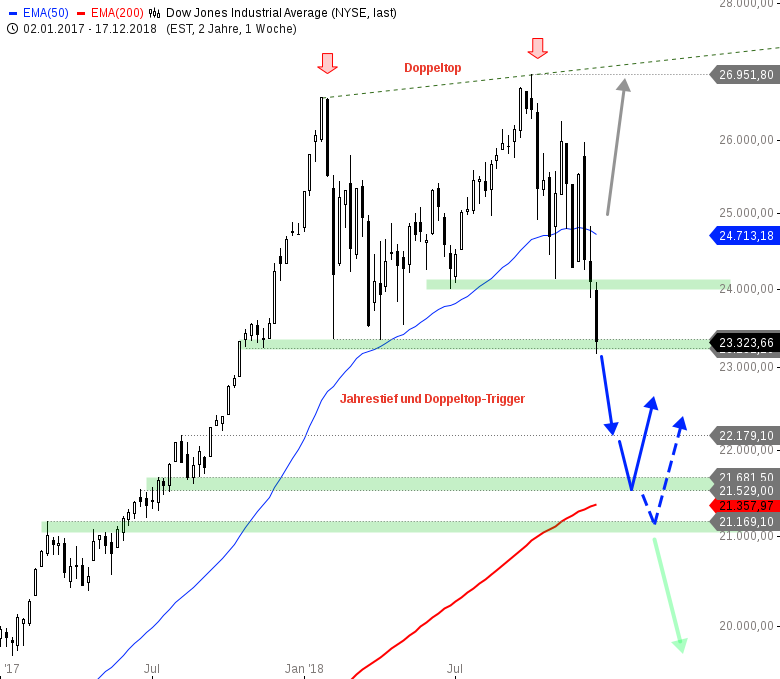

Werfen wir in diesem Zusammenhang auch einen Blick auf die in 2018 stärkeren US Indizes, z.B. den Dow Jones Index.

Dow Jones Index am zentralen Support!

Der bekannte Dow Jones Index löst in dieser Woche das volatile Seitwärtsgeschiebe seit Oktober nach unten hin auf und erreicht das Jahrestief. Der Preisbereich bei 23.240 - 23.360 Punkten stellt den Triggerbereich für ein mögliches Doppeltop als langfristige Umkehrformation dar. Rutscht der Index also nachhaltig unter 23.200 Punkte ab, wird ein größeres Verkaufssignal aktiv. Dann drohen Abgaben bis zunächst 22.180 und 21.530 - 21.680 bzw. 21.100 - 21.170. Später drohen dann weitere Verluste bis unter 20.000 Punkte.

Nach oben hin müsste eine Rückkehr per Wochenschluss über 25.000 Punkte erfolgen, um wieder Aufwärtspotenzial für die Bullen zu erzeugen. Ein Anstieg zum Allzeithoch wäre dann möglich.

Spinnen wir ein bärisches Szenario noch etwas weiter und werfen den Blick auf den langfristigen Dow Jones Chart. Hier sehen wir die enorme Fallhöhe für größere Korrekturen der massiven mehrjährigen Rally. 20.400 - 21.500 wären dabei nur ein Mindestziel, die nächsten liegen dann bei ca. 18.000 - 18.200 sowie 15.300 - 15.630 Punkten. Ob ein solches bärisches Korrekturszenario für die kommenden Jahre eintritt, ist momentan noch offen.

Im Übrigen wurde in den Allzeithochs an der gepunkteten blauen Trendlinie das bullische Ziel meiner Langfristanalyse "Wissen wir, wie "Hausse" geht?" vom 11.05.2013 erreicht.

In den vergangenen Ausgaben der Rainman Trading Kolumne wurden bereits viele Shortsetups vorgestellt, welche größtenteils aufgegangen sind und noch Gültigkeit besitzen. Heute wollen wir uns weitere potenzielle Tradingkandidaten anschauen, beginnend mit den schwachen Aktien.

Potenzielle Shortkandidaten

Nemetschek

Die Aktie durchbricht in dieser Woche den Support bei 94,40 EUR und stabilisiert sich am Unterstützungskreuz bei 89,40 - 89,80 EUR, wo auch eine langfristige Aufwärtstrendlinie liegt. Dazu schneiden sich EMA50 und EMA200 bärisch.

Werden 89,40 EUR nachhaltig unterschritten, wird ein weiteres Verkaufssignal aktiv und eine Shortpositionierung attraktiv. Absicherungen machen anschließend Sinn oberhalb von z.B. 98,50 EUR. Erste Abwärtsziele liegen bei 70,00 - 71,25 EUR, langfristig wären darüber hinaus weitere Abgaben denkbar.

BB Biotech

Die Aktie der Schweizer Biotech-Beteiligungsgesellschaft löst mit dem heutigen Kursrutsch eine volatile Seitwärtskonsolidierung in einem Dreieck unterhalb der gleitenden Durchschnittslinien EMA50 und EMA200 nach unten hin auf. Dazu wird die langfristige Aufwärtstrendlinie gebrochen - ein doppeltes Verkaufssignal. Dazu generiert auch der amerikanische Biotechindex NBI ein großes Verkaufssignal (s. "NASDAQ BIOTECH INDEX - Brandgefährlich!").

Shortpositionierungen wären direkt oder bei Erholungen interessant, Abwärtsziele liegen bei 51,50 - 52,05 und 48,10 CHF und noch tiefer. Absicherungen könnten oberhalb von 62,70 oder langfristig 66,20 CHF erfolgen.

Infineon

Die Aktie des Halbleiterunternehmens hat sich in den vergangenen Wochen wacker gehalten und keine neuen Jahrestiefs markiert. Allerdings zeigen die Kursmuster eine bärische Flagge als Rücklauf an den im September gebrochenen zentralen Unterstützungsbereich bei 20,45 - 20,75 EUR. Diese Flagge wird jetzt nach unten hin aufgelöst. Abgaben bis 13,60 - 14,20 EUR wären das Idealszenario, darunter liegt bei 11,85 noch eine weitere Auffangzone. Absicherungen für Shortpositionen wären oberhalb von 18,80 oder langfristig 21,00 EUR möglich.

Daimler

Der Kursrutsch unter 48,90 erzeugte Anfang Dezember ein Verkaufssignal. Aktuell sehen wir den bärischen Rücklauf, dem sich unterhalb von 46,20 eine weitere Abwärtswelle bis 41,70 und ggf. 38,15 oder 32,86 EUR anschließen sollte. Shortabsicherungen wären oberhalb von 50,40 EUR per Tagesschluss möglich.

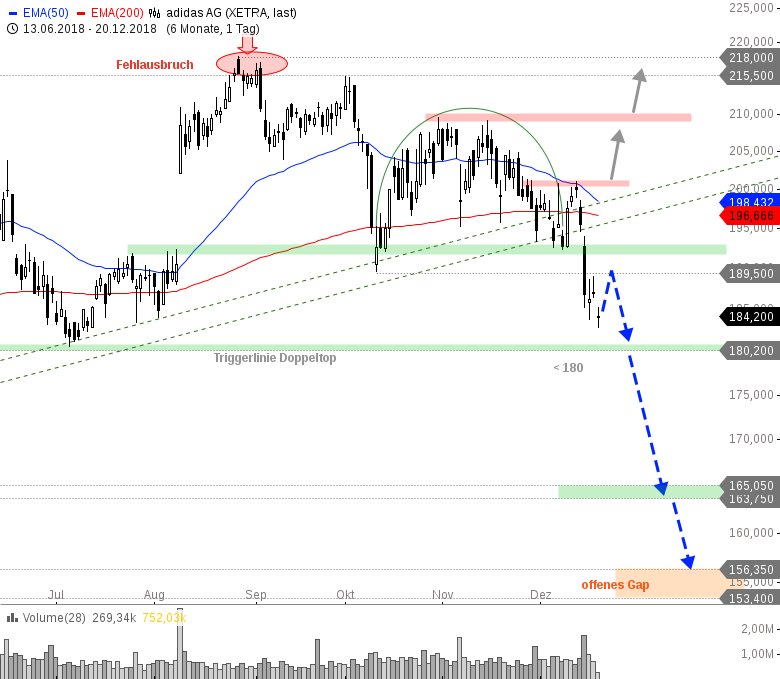

adidas

Lange war sie eine Bastion der Bullen, jetzt gibt auch die adidas-Aktie deutlich nach. Weiter fallende Notierungen bis 180 - 181 und 165 bzw. 143 - 157 EUR wären ab jetzt möglich, so lange sie unterhalb von 198 EUR notiert. Das bärische Setup wurde hier in meinem Expertenstream beschrieben.

Deutsche Euroshop

Nach dem Bruch des zentralen Unterstützungsniveaus bei 28,60 - 28,70 und des bärischen Rücklaufs daran wäre die Aktie reif für einen größeren Rutsch in Richtung 23,00 oder 22,05 bzw. 21,32 EUR. Absicherungen machen Sinn oberhalb von 27,50 (kurzfristig) oder 29,10 (mittelfristig), jeweils per Tagesschluss.

K+S

Die K+S - Aktie stabilisiert sich am 2013er Tief bei 15,02 EUR, von oben deckeln Abwärtstrendlinie und EMA50. Rutscht sie nachhaltig unter 14,60 EUR zurück, werden SHortpositionierungen interessant für Abgaben bis 12,81 und deutlich mehr. Das langfristig bärische Szenario ist ind er Analyse "K+S im Big Picture - Ein ausgezeichneter Crash-Kandidat" skizziert. Kurzfristige Absicherungen machen per Tagesschlusskurs Sinn oberhalb des Widerstands aus Abwärtstrendlinie und EMA50.

Nach wie vor sehe ich wenige tendenziell bullische Charts. Sollte der Markt drehen, werden natürlich viele Aktien eine Erholung oder Rally starten. Dennoch sollten zum jetzigen Zeitpunkt lediglich Aktien mit relativer Stärke als Longkandidaten in Frage kommen.

Potenzielle Longkandidaten

Deutsche Telekom

Mittlerweile die einzige bullische Aktie im DAX und in einem soliden Aufwärtstrend. Direkt oder bei Rücksetzern an die EMAs für Longeinstiege interessant. Absicherungen könnten eng unterhalb von 14,70 (kurzfristig) oder 14,30 EUR (mittelfristig) per Tagesschlusskurs gesetzt werden.

TAG Immobilien

Noch innerhalb des Aufwärtstrends befindet sich TAG Immobilien, welche jetzt spekulativ Long interessant werden. Enge Absicherungsmöglichkeiten unterhalb von 20,15 per Tagesschluss ergeben gute CRVs. Prozyklisch bei einem Ausbruch über 21,50 attraktiv. Ziele liegen bei 24,00 - 25,00 und mehr.

Siemens Healthineers

Wie die Deutsche Telekom schon des Öfteren besprochen: Siemens Healthineers. Die Aktie des Medizintechnikunternehmens befindet sich in einer kurzfristigen Seitwärtsrange unterhalb des Allzeithochs. Am unteren Ende dieser Range bieten sich auch hier gute CRVs für spekulative Einstiege. Absicherungen wären eng unter 35,70 per Tagesschluss möglich. Ein Anstieg über die 40,00 EUR-Marke per Tagesschlusskurs würde weiter steigende Notierungen bis 42,47 und später 47,30 EUR möglich machen.

Fazit:

Die Märkte befinden sich weiterhin in einer kritischen Situation, wobei gerade die stärkeren US Indizes vor frischen Verkaufssignalen stehen. Das würde für den ohnehin schwachen DAX nichts Gutes für den Jahresstart 2019 bedeuten. Longpositionen am Aktienmarkt bleiben weiterhin riskant und sollten im Depot mit Shortpositionen gepaart werden - aussichtsreiche charttechnische Shortsetups gibt es zur Genüge! Der Tradingansatz des selektiven, kurzfristigen Tradings ("Starke Aktien kaufen, schwache Aktien shorten") hat sich in den vergangenen Monaten bewährt und sollte beibehalten werden, die Rainman Trading Kolumne wird auch 2019 wöchentlich erscheinen und an dieser Stelle attraktive charttechnische Tradingchancen vorstellen.

Ich wünsche Ihnen allen ruhige und besinnliche Feiertage und einen guten Rutsch ins neue Jahr!

André Rain

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Schade, kein einziger der Trades ist aufgegangen... Long und Short vertauscht hätte einen mal wieder reicht gemacht...