Rahmenbedingungen für eine Fortsetzung der Aufwärtsbewegung sind intakt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Externe Quelle: Unicredit

Unser 1Q10 Indexziel für den Euro STOXX 50 lautet 3000 Punkte (DAX 6000 Punkte) und die Aktienmarkteinschätzung ist unverändert positiv. In dieser Publikation betrachten wir die Implikationen der Abwertung des USD gegenüber dem Euro und den Rückgang der Zinsen für Staatsanleihen. Sind diese Entwicklungen Vorboten einer baldigen mittelfristigen Trendwende am Aktienmarkt? Wir meinen: Nein.

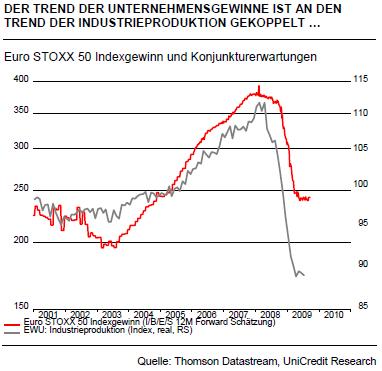

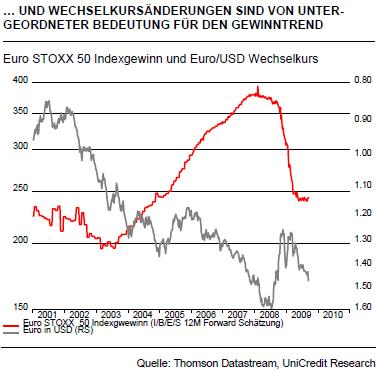

Eine moderate Abwertung des USD gegenüber dem Euro wird die Perspektive einer Erholung der Unternehmensgewinne bis zum Frühjahr 2010 nicht in Frage stellen. Die obige Grafik zeigen den Indexgewinn des Euro STOXX 50 (12M Forward Schätzungen) im Vergleich zum Trend der Industrieproduktion und die nachfolgende Grafik im Vergleich zur Wechselkursentwicklung. Der mittelfristige Gewinntrend ist an den Trend der Industrieproduktion gekoppelt. Denn der Volumentrend ist über die damit verbundene Verbesserung der Lohnstückkosten der entscheidende Faktor. Wechselkursänderungen sind von untergeordneter Bedeutung. Im letzten Zyklus sind die Gewinnschätzungen beispielsweise nach dem Tiefpunkt in 2003 in den kommenden Quartalen deutlich gestiegen (im Einklang mit dem Trend der Industrieproduktion) während sich der USD gleichzeitig von 1,10 auf 1,35 abgeschwächt hat. Unsere Economists erwarten bis Mitte 2010 eine Abschwächung des USD auf 1,52. Eine solche Bewegung wäre für die Aktienmarktentwicklung völlig unbedenklich und selbst eine allmähliche Abschwächung in die Nähe von „1,60“ würde am positiven Trend nach unserer Einschätzung nichts ändern. Problemtisch wäre jedoch eine „schlagartige“ massive Abwertung da sie einen gleichzeitigen Vertrauensverlust vieler Investoren in den USD signalisieren würde und damit auf ein sich grundsätzlich änderndes Makroumfeld hindeuten würde.

Der jüngste Rückgang der Kapitalmarktzinsen steht einem weiteren Anstieg des Aktienmarktes nicht entgegen.

In den vergangenen Wochen haben bei einigen Kommentatoren die in den letzten Wochen gesunkenen Kapitalmarktzinsen für Staatsanleihen bei gleichzeitig steigenden Aktienkursen stärkere Beachtung gefunden und Sorge um den mittelfristigen Aktienmarkttrend aufkommen lassen. Im Hinblick auf die damit verbundenen Implikationen stehen bei uns folgende Überlegungen im Vordergrund:

- Im letzten Zyklus haben die Kapitalmarktzinsen erst Anfang 2005 ihr Tief erreicht während der Aktienmarkt bereits Anfang 2003 sein Tief erreichte. Insbesondere im Zeitraum von Herbst 2004 bis Mitte 2005 sind die Kapitalmarktzinsen deutlich gesunken während gleichzeitig die Aktienkurse nachhaltig gestiegen sind. Sinkende Zinsen bedeuten keineswegs automatisch zwingend sinkende Aktienkurse. Darüber hinaus wird in einer längerfristigen Betrachtung die Komplexität der Wechselwirkungen zwischen Renditen der Staatsanleihen und Aktienkurse deutlich. Erst seit dem Strukturbruch zu Beginn des Jahrzehnts hat sich ist das Bild „steigende Zinsen und steigende Aktienkurse“ (und umgekehrt) als das vorherrschende Muster etabliert. Davor war der Zusammenhang umgekehrt.

- Aktuell ist die Zinsdifferenz zwischen 10jährigen und zweijährigen Anleihen größer als im letzten Zyklus. Zuletzt dürften die Staatsanleihen davon profitiert haben, dass die Stellungnahmen der EZB die Markteinschätzung bestätigt haben, dass sie die Zinsen bis weit in das Jahr 2010 unverändert belassen wird. Ein Blick auf wichtige Credit Spreads zeigt, dass sich diese in den vergangenen Monaten deutlich eingeengt haben und in den letzten Wochen stabil geblieben sind (so z.B. die CDS Spreads für die Unternehmen des Euro STOXX 50). Ein deutlicher Zweifel an einer unmittelbaren Fortsetzung der Verbesserung im Unternehmenssektor würde sich in einer Spread-Ausweitung niederschlagen.

- Darüber hinaus ist die Zinsentwicklung kein guter Indikator für die Entwicklung des Gewinntrends der Unternehmen (deren positive Entwicklung natürlich das Rückgrad jedes längerfristigen Aufwärtstrends darstellt). So haben sich beispielsweise im letzten Zyklus als die Kapitalmarktzinsen nochmals deutlich zurückgegangen sind der Gewinnschätzungen für den Euro STOXX 50 Indexgewinn im Trend weiter deutlich erholt (Phase von Herbst 2004 bis Mitte 2005).

Strategie: Weiter auf eine mittelfristige Fortsetzung des Aufwärtstrends und eine Outperformance zyklischer Aktien setzen.

Nach den deutlichen Kursgewinnen der vergangenen Wochen ist eine Pause an den Aktienmärkten jederzeit möglich. Rückschläge sollten jedoch begrenzt bleiben und stellen Chancen dar. Unser 1Q10 Indexziel für den Euro STOXX 50 lautet 3000 Punkte (DAX 6000 Punkte). Das Gesamtbild wichtiger Indikatoren (Frühindikatoren, gleichlaufende Indikatoren. Zinsen und Rohstoffpreise) zeigt u.E., dass die Rahmenbedingungen für eine Fortsetzung des Aufwärtstrends intakt sind. Die Indexziele markieren damit auch nicht zwangsläufig das Ende der Möglichkeiten, allerdings ist dann eine klare Unterstützung von der Earnings-Seite zunehmend wichtiger (die wir jedoch auch erwarten). Aus strategischer Sicht ist die entscheidende Frage, wann der nächste obere Wendepunkt in den Konjunkturerwartungen erreicht werden könnte. Aus heutiger Sicht dürfte dies – gemessen an der Erwartungskomponente des ifo Geschäftsklimas – im Verlauf von 1H10 der Fall sein. Im Umfeld dieses Wendepunktes wird sich das Chance/Risiko-Verhältnis für Aktieninvestments dann wieder nachhaltig verschlechtern. Darüber hinaus sind wir uns natürlich der aufgrund der Finanzkrise außergewöhnlichen längerfristigen Risiken bewusst. Zu den kurzfristigen Ereignissen die für „Irritationen“ am Aktienmarkt sorgen könnten zählen die Bundestagswahl in Deutschland am 27. September sowie die Abstimmung über den EU-Vertrag in Irland Anfang Oktober (In Deutschland bleibt eine neue CDU/CSU/FDP-Regierung wahrscheinlich; der Wahlausgang ist aufgrund des geringen Vorsprungs der Parteien jedoch offen).

Fazit: Die moderate USD Schwäche und der Zinsrückgang bei Staatsanleihen sind keine Vorboten einer baldigen Trendwende am Aktienmarkt. Der Aufwärtstrend an den Aktienmärkten wird sich in das Jahr 2010 hinein fortsetzen

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.