Raffinerieaktien bald hochinteressant

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Für Raffineriebetreiber war der Ölpreiscrash ein Geldsegen. Die Gewinne stiegen so hoch wie nie zuvor und mit ihnen die Aktien. Während die Aktien von Förderunternehmen fielen, stiegen die der Raffineriebetreiber. Die Ölpreise sind immer noch niedrig, doch seit einigen Wochen hat sich das Bild komplett verändert. Die Aktien von Ölförderern werden gekauft, während der Raffineriesektor verkauft wird. Einige Kurse sind seit Ende 2015 um fast die Hälfte eingebrochen.

Um zu verstehen, woher der plötzliche Umschwung kommt, muss man verstehen, was die Gewinne von Raffinerien treibt. Der wichtigste Faktor für hohe Gewinne sind die Ölpreise selbst. Je günstiger Raffinerien Rohöl einkaufen können, desto höher steigen die Margen für Ölprodukte wie Benzin.

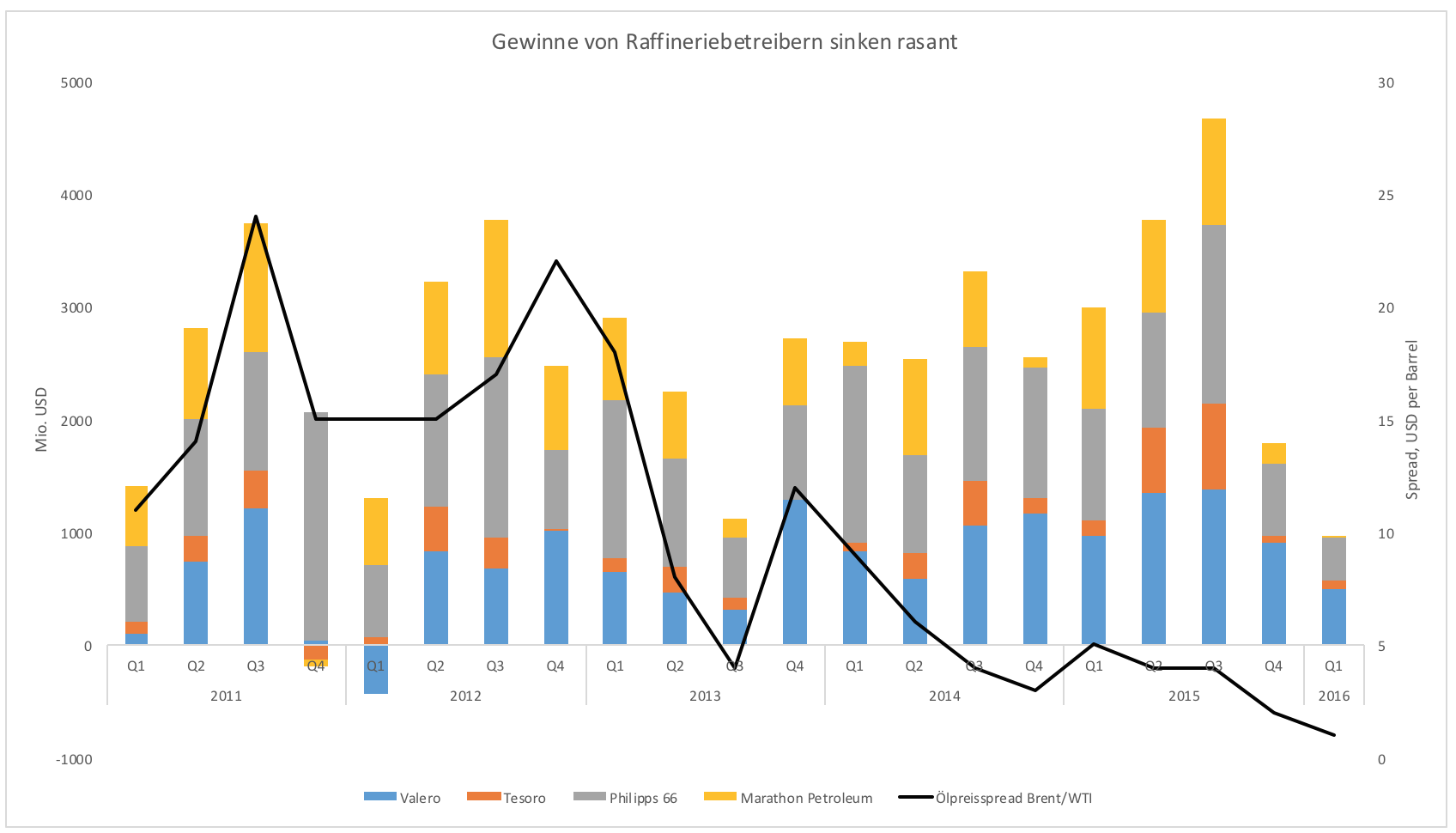

Insbesondere US-Raffinerien profitierten in den letzten Jahren von niedrigen Ölpreisen in zweierlei Hinsicht. Einerseits waren die Preise generell niedrig, andererseits war die US-Ölsorte WTI günstiger als andere Sorten. In der Grafik ist die Preisdifferenz von Brent zu WTI dargestellt. Der Spread zeigt um wie viel teurer Brent war.

Bis zum Jahr 2010 war die Ölsorte WTI tendenziell treuer als Brent, weil sie eine höhere Qualität hat. WTI lässt sich besser und effizienter verarbeiten als andere Ölsorten. Daher war WTI immer etwas teurer als Brent. Mit dem Schieferölboom änderte sich das, weil WTI auf einmal in großen Mengen vorhanden war.

Das Angebot an WTI stieg. Da die USA allerdings bis vor kurzem ein Exportverbot für Rohöl hatten, konnte das zusätzliche Öl nicht exportiert werden. Gleichzeitig waren US-Raffinerien vor allem auf die Verarbeitung von Schweröl ausgelegt, weil einfach nicht so viel WTI vorhanden war. Mit dem Schieferölboom änderte sich das und der Preis von WTI begann zu fallen.

Zu Beginn des US-Ölbooms war WTI teilweise mehr als 20 Dollar günstiger als Brent. US-Raffinerien konnten Öl also deutlich unter der globalen Preisbenchmark (der Preis von Brent) einkaufen. Das erhöhte die Margen im Vergleich zu anderen Regionen der Welt.

Die Preisdifferenz ist nun nicht mehr vorhanden. Rohöl darf inzwischen aus den USA exportiert werden. Hätten sich Brent und WTI Preis unter diesen Umständen nicht angenähert, gäbe es Arbitragemöglichkeiten.

Ein Vorteil für US-Raffinerien ist verschwunden. Sie können nicht mehr besonders günstig Öl einkaufen und die Endprodukte wie Benzin exportieren und mit deutlich höheren Margen verkaufen als ihre Konkurrenten.

Ein zweiter Faktor, der die Outperformance von Raffinerieaktien nun infrage stellt ist der sogenannte Crack-Spread. Der Crack-Spread zeigt an wie viel Raffinerien mit einem Barrel verdienen. Kauft eine Raffinerie ein Barrel Rohöl zu 40 Dollar, kann die Ölprodukte wie Benzin dann aber zu 60 Dollar weiterverkaufen, dann liegt der Crack-Spread bei 20 Dollar.

Der Spread war in den vergangenen Jahren außergewöhnlich hoch. Das lag nicht nur am niedrigen Rohölpreis, sondern auch an begrenzten Verarbeitungskapazitäten. Das Rohölangebot war höher als Raffinerien verarbeiten konnten. Inzwischen wurden die Kapazitäten erhöht. Das Angebot an Ölprodukten steigt. Wenn die Nachfrage stabil bleibt, aber das Angebot steigt, dann sinkt der Preis. Genau das ist in den letzten Monaten geschehen, weshalb der Spread gefallen ist.

Die Erfolgsgeschichte der Raffinerien ist erst einmal vorbei. Die Grafik zeigt wie sich die Gewinne der großen Raffinerien entwickelt haben. Das erste Quartal 2016 war das schlechteste seit vielen Jahren. Anleger müssen sich darauf einstellen, dass Raffinerien auch in Zukunft nicht wieder an die hohen Gewinne aus 2014 und 2015 anschließen können.

Viele Anleger haben ihre Raffinerieaktien inzwischen abgestoßen. Die Kurse der meisten Aktien sind um 25 % bis 50 % zurückgegangen. Selbst wenn man davon ausgeht, dass sich die Jahresgewinne im Vergleich zu 2015 halbieren, ist der Sektor nicht überteuert. Derzeit ist er fair bewertet. Die Enttäuschung über die Zahlen des ersten Quartals dürfte jedoch noch nicht bei jedem angekommen sein. Kurzfristig bleibt der Verkaufsdruck bestehen. Mittelfristig führt das dazu, dass man als Anleger gute Schnäppchen ergattern kann.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.