Profitable Weltreise II

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Abseits der etablierten Märkte und der großen Emerging Markets finden viele Länderindizes nur wenig Beachtung. Dabei bieten gerade diese Märkte ein hohes Potential. Vor zwei Wochen habe ich Bahrain und Pakistan vorgestellt; zwei Länder, deren Indizes im Rahmen der weltweiten Wirtschaftserholung 50 bis 100% steigen können. Beide Indizes sind gerade nach oben ausgebrochen. Diesmal möchte ich Ihnen die Mongolei und Sri Lanka vorstellen.

Sri Lanka

Im Vergleich zu Indien ist Sri Lanka winzig. Die Bevölkerung Sri Lankas beträgt gerade einmal 1,7% der Bevölkerung des Nachbarstaates. Das BIP liegt im Vergleich bei 3,2%. Damit ist das pro Kopf Einkommen in Sri Lanka fast doppelt so hoch wie in Indien und eines der höchsten der Region. Hier fangen die Probleme leider schon an. Die Wirtschaft kann zwar gute Daten vorweisen, wächst sie doch seit einem Jahrzehnt zwischen 4 und 8% jährlich, ist aber wenig diversifiziert. Darüber kann auch eine Arbeitslosigkeit von 4% nicht hinwegtäuschen. Sri Lanka ist wie viele andere Länder der Region stark auf den landwirtschaftlichen Sektor angewiesen. Für Entwicklungsländer ist das ganz normal, allerdings erreicht Sri Lanka so langsam ein Entwicklungsniveau, das erheblicher und wirtschaftlicher Veränderung bedarf. Wachstum, welches auf Teeproduktion und der Textilindustrie beruht, ist endlich.

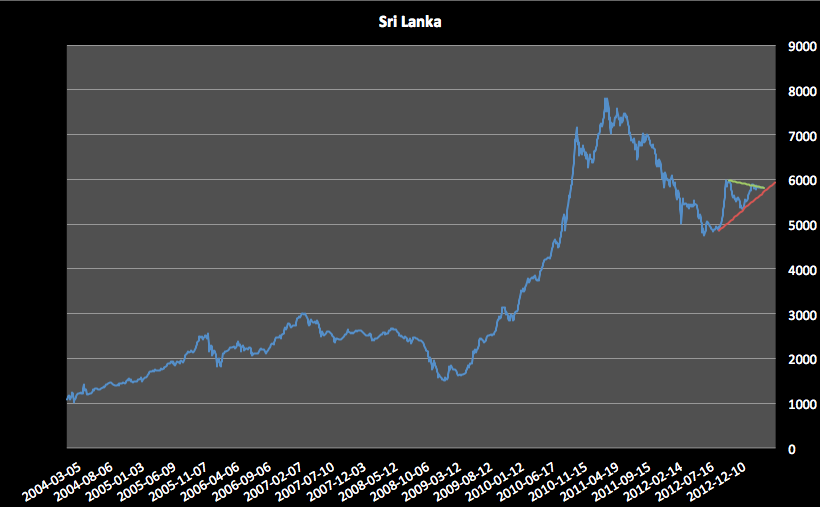

Die gute Nachricht ist: es tut sich etwas. Das ist vor allem am Kursverlauf des sri-lankischen Leitindex zu sehen. Die enorme Rallye seit 2009 ist auf zweierlei zurückzuführen. Bis Mai 2009 befand sich das Land offiziell im Bürgerkrieg. Der jahrzehntelange Konflikt hat die wirtschaftliche Entwicklung entscheidend gehemmt und vor allem Auslandsinvestitionen erschwert. Seit dem Ende des Krieges konnte viel nachgeholt werden. Dabei geht es nicht nur um Investitionen, sondern auch um eine Reformierung der Wirtschaft.

Die Neuausrichtung einer Wirtschaft geschieht nicht von heute auf morgen. Sri Lanka hat aber im Vergleich zu anderen Ländern einen durchaus überzeugenden Plan. Aufgrund der strategisch günstigen Lage des Landes strebt die Regierung ein ähnliches Erfolgsmodell an, wie es Singapur gebraucht hat. Der Fokus liegt auf der Entwicklung als Handels- und Umschlagplatz für den Luft- und Seeweg sowie der Etablierung des Landes als Finanzzentrum der Region. Der Tourismus, der bis 2009 stark gelitten hat, soll weiter gestärkt werden. Zu guter Letzt will die Regierung die starke Abhängigkeit von Ölimporten senken. Die Energieimporte machen fast ein Drittel der Gesamtimporte aus. Eine Reduktion der Abhängigkeit ist vor allem auch deswegen notwendig, weil Sri Lanka ein überdimensioniertes Handelsbilanzdefizit hat. Die Regierung will in die Exploration von drei Öl- und Gasfeldern vor der Küste investieren.

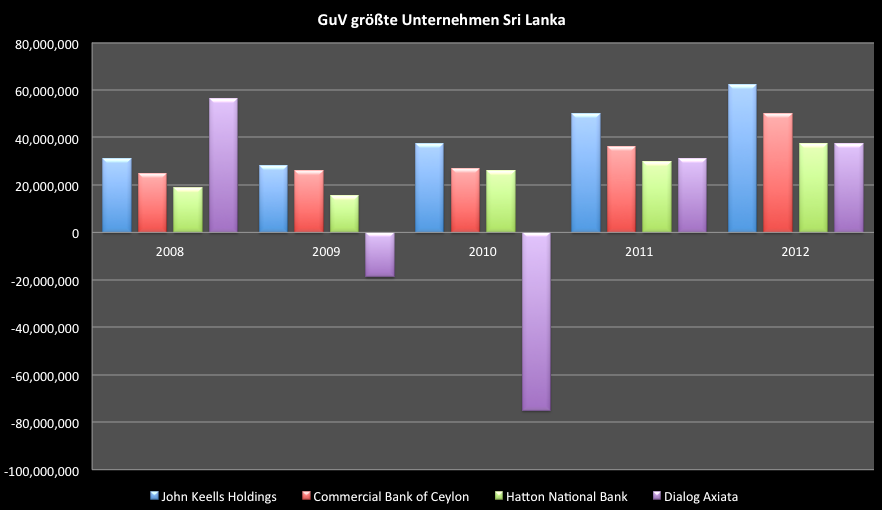

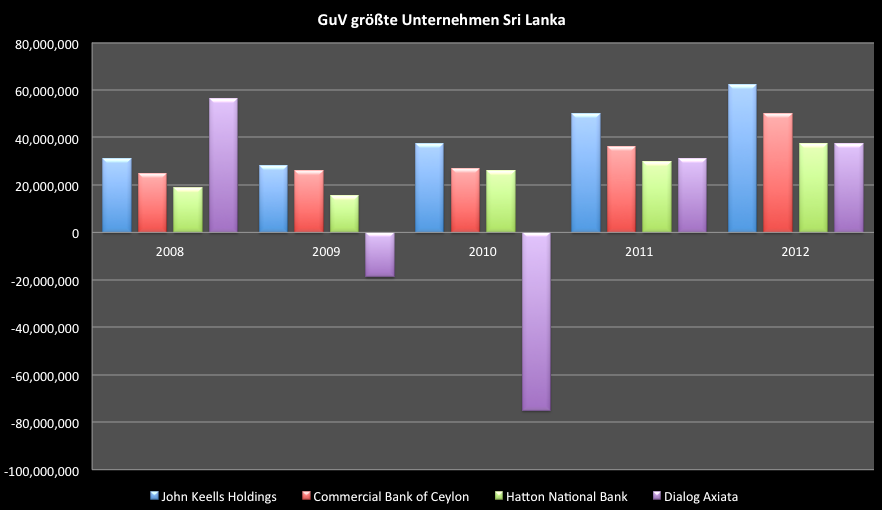

Der erste Goldrausch nach Ende des Bürgerkrieges ist zunächst vorbei. Der Leitindex verfünffachte sich von 1.800 auf 8.000 Punkte. Nach einer starken Korrektur von knapp 40% erholt sich der Index seit einem halben Jahr wieder. Wie es weitergeht, wird sich erst in den nächsten Tagen und Wochen zeigen, wenn der Index aus dem sich bildenden Dreieck ausbricht. Die Chancen für einen Ausbruch nach oben stehen gar nicht so schlecht. Sri-lankische Unternehmen können gute Ergebnisse vorweisen. Von der lokalen Telekom (Dialog) einmal abgesehen, können die größten Unternehmen im Durchschnitt der letzten Jahre einen Gewinnzuwachs von 25% vorweisen.

Die derzeit etwas schleppende Bewegung des Index ist auf die wirtschaftliche Abkühlung zurückzuführen. Ende 2012 verlangsamte sich das Wachstum auf 5%. Diese Schwächephase könnte ebenso wie die globale Verlangsamung im zweiten Quartal 2013 ein Ende finden. Kurzfristig ist Sri Lanka eine Investition wert. Das ganz große Potential dürfte sich aber erst mittelfristig zeigen, wenn die wirtschaftlichen Reformen ihre Wirkung zeigen und eine neue Welle von Auslandsinvestitionen anrollt. Die Aussicht auf Öl- und Gasvorkommen sollte das unterstützen.

Der enorme Kursanstieg der vergangenen Jahre stimmt den einen oder anderen Anleger sicherlich skeptisch. Um das Potential des Index zu verdeutlichen, kann man sich einige interessante Kennzahlen ansehen und diese mit ähnlichen Ländern vergleichen. Als Vergleichsland bietet sich Thailand an. Thailand ist heute dort, wo Sri Lanka in wenigen Jahren stehen könnte. Die Unterschiede sind in Bezug auf den Aktienmarkt noch gigantisch. In Thailand beträgt die Gesamtmarktkapitalisierung 95% des BIPs, in Sri Lanka sind es gerade einmal 40%. In der ersten Boomphase Thailands verfünfzehnfachte sich der Wert der Unternehmen, in einer zweiten Phase nach starker Korrektur versiebenfachte sich der Referenzindex. Die erste Boomphase in Sri Lanka begann Ende 2001 und führte zu einer Verachtfachung des Börsenindex. Der wieder aufflammende Bürgerkrieg führte ab 2005 zu einer jahrelangen Stagnation. Die zweite Phase wurde gerade von einer Korrektur unterbrochen. Insgesamt haben Unternehmen in Sri Lanka noch viel Platz nach oben, wenn man die Entwicklung des Landes mit anderen Ländern mit ähnlichen Ausgangslagen vergleicht. Um ein ähnliches Niveau wie in Thailand zu erreichen, muss der Leitindex auf ungefähr 12.500 Punkte steigen. Geht nicht etwas vollkommen schief, erscheint das möglich. Das derzeitige Bewertungsniveau ist mit einem durchschnittlichen KGV von 10 für den MSCI Sri Lanka moderat, vor allem, wenn man das enorme Gewinnwachstum bedenkt.

Den sri-lankischen Markt kann man als Anleger nur indirekt über den MSCI Sri Lanka handeln. Die größten, in diesem Index vorhandenen Unternehmen sind mit ihrer Gewinn- und Verlustentwicklung in obigem Chart abgebildet. Die enthaltenen Unternehmen sind sehr solide, zeigen hohes Umsatz- und Gewinnwachstum und sind nicht nur lokal tätig. Das Zertifikat NL0009569862 bildet den MSCI ab. Im Gegensatz zum Leitindex konnte der MSCI bereits nach oben ausbrechen. Nicht zuletzt die Übergewichtung von Banktiteln hat dazu beigetragen. Nicht nur wegen ihrer Gewichtung beeinflussen sie maßgeblich den weiteren Verlauf, sondern auch, weil insbesondere Finanztitel vom Plan profitieren sollten, Sri Lanka als Finanzzentrum zu positionieren. Das Zertifikat wird momentan zu 68 Euro gehandelt. Es kann mit einem Stop Loss bei 63 gekauft werden (Ausbruchslevel nach oben lag bei 65). Nach dem bereits erfolgten Ausbruch ist das erste Kursziel 85 Euro. Wird diese Marke überschritten, betragen die nächsten Kursziele 103 und 137 Euro.

Mongolei: schwarzes, gelbes und rotes Gold

Die Mongolei ist in vieler Hinsicht ein faszinierendes Land. Besonders faszinierend ist die mongolische Börse. Sie ist eine der kleinsten der Welt, obwohl hier mehr als 300 Unternehmen notieren. Die Gesamtmarktkapitalisierung beträgt gerade einmal 2 Milliarden Dollar oder 20% der Wirtschaftsleistung. Angesichts des Rohstoffreichtums ist das bemerkenswert. Fairerweise muss man sagen, dass einige mongolische Unternehmen gar nicht an der mongolischen Börse notieren, sondern in Hong Kong, London, Australien oder Kanada. Die Auslandsnotierungen ändern aber nichts an der mageren Kapitalisierung. Die Kapitalisierung der größten Minen-Aktiengesellschaften, wie Aspire Mining und Southgobi Resources, bewegen sich im mittleren zweistelligen oder unteren dreistelligen Millionenbereich. Lediglich ein Unternehmen, Mongolian Mining, bringt es auf eine gute Milliarde.

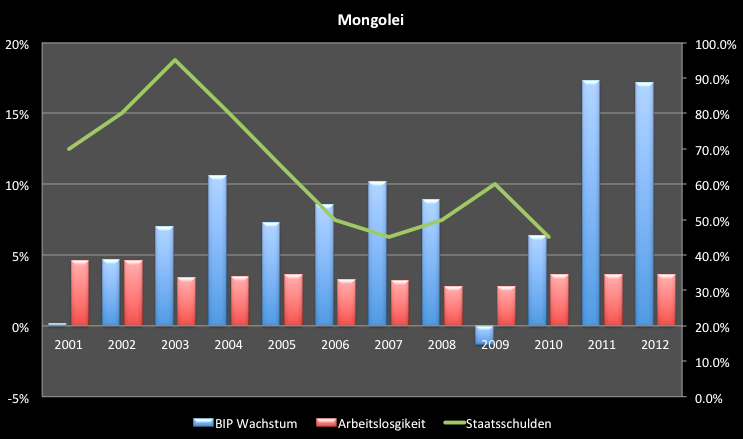

Das war nicht immer so. Der mongolische Leitindex, der MSE Top 20, hat eine ziemlich bewegte Zeit hinter sich. Zwischen Ende 2009 und Anfang 2011 gewann der Index knapp 800%. Allein im ersten Quartal 2011 stieg der Index um über 100%. Das fiel auch international auf. Viele Wirtschaftsblätter titelten in etwa „schnell, schneller, Mongolei“, „unaufhaltsamer Siegeszug“ etc. Der Siegeszug dauert nur kurz. Bis zum Ende des zweiten Quartals 2011 verlor der Index 40%. Seither geht es seitwärts bis abwärts. Dieses Bild passt nicht ganz zum großen Rohstoffreichtum des Landes und makroökonomischen Zahlen. Die Arbeitslosigkeit ist seit über einem Jahrzehnt unter 5%, das BIP Wachstum liegt zwischen 7 und 18%. Sogar die Staatsverschuldung konnte von 100% des BIPs 2003 auf 45% reduziert werden. Was ist da also los?

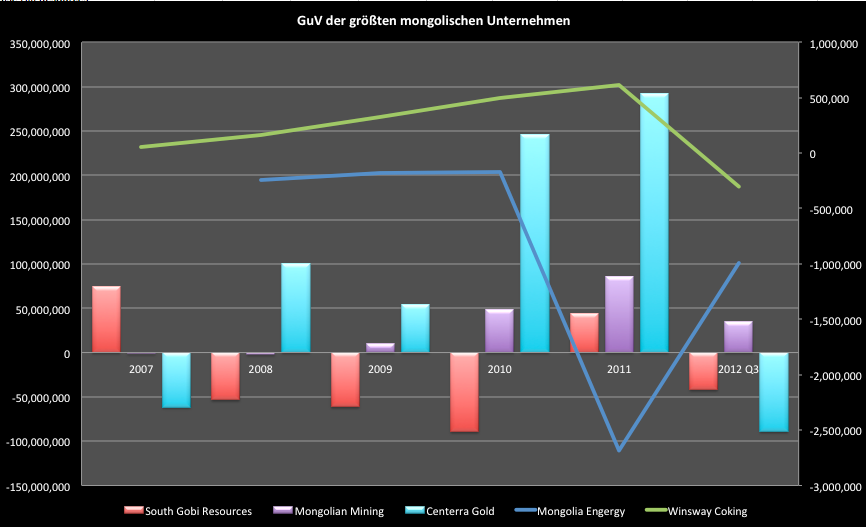

Sieht man einmal von der maßlosen Übertreibung der Bewertungen in den Jahren 2009 bis 2011 ab, haben die meisten mongolischen Unternehmen mit strukturellen Problemen zu kämpfen. Ein Überblick der größten Unternehmen zeigt, worum es geht. Viele Unternehmen haben in ihrer Geschichte noch nie einen Gewinn gesehen (Mongolia Engergy). Andere wiederum scheinen nur zufällig in dem ein oder anderen Jahr profitabel zu sein (South Gobi). Die meisten Unternehmen sind in der Rohstoffförderung tätig, wobei es in der Mongolei vor allem an drei Rohstoffen nicht mangelt: Kohle, Kupfer und Gold. Die Goldminen sind vom Goldpreis abhängig. Hier scheint die große Euphorie seit 2011 verflogen. Solange Gold weiter konsolidiert oder gar weiter an Wert verliert, sind von dieser Seite kaum Impulse zu erwarten. Goldminenaktien sind derzeit nirgends besonders beliebt, in der Mongolei aber ganz besonders nicht. Centerra Gold notierte etwa 70% unter den Hochs aus 2012. Andere Minen, wie Entree, hat es noch schlimmer erwischt. Hier ist der Kurs kaum noch wahrnehmbar (-90%).

Die Förderunternehmen anderer Rohstoffe leiden unter dem allgemeinen Preisverfall. Der Kupferpreis notiert deutlich unter den Hochs von 2011 und Kohle steht in etwa bei der Hälfte des Vorkrisenniveaus. Der mongolische Aktienmarkt ist damit maßgeblich von Rohstoffpreisen getrieben. Unternehmen, die schon in guten Zeiten keinen Gewinn machen, können in schwierigen Zeiten kaum überzeugen. Das Ganze wäre weniger problematisch, müssten die Unternehmen nicht die enormen Kosten des Ausbaus und neuer Explorationen tragen. Diese Kosten, hohe Schulden und niedrige Rohstoffpreise sind eine kritische Kombination. Vielleicht wundern Sie sich, wieso nicht ein Großteil der Minen schon pleite ist. Das liegt daran, dass so gut wie hinter jedem Unternehmen ein großer internationaler Player steht. Rio Tinto hält hohe Beteiligungen ebenso wie Peabody.

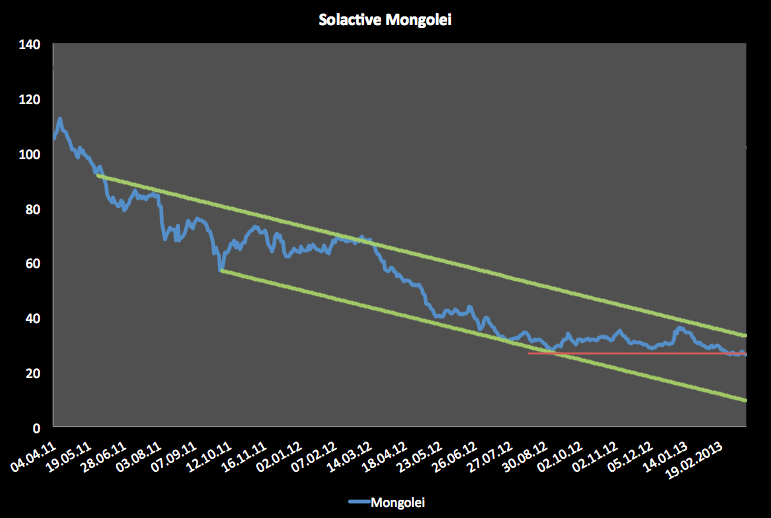

Die Hoffnung der Auslandsinvestoren ist, dass sich irgendwann die Erschließung der Vorkommen lohnt. Der Wert der Rohstoffe im Land wird auf über 1,3 Billionen USD geschätzt. Das ist derzeit das hunderfünfzigfache der jährlichen Wirtschaftsleistung des Landes. Ob diese Hoffnungen berechtigt sind, wird sich dieses Jahr zeigen. 2012 brachte das Parlament ein Gesetz auf den Weg, welches strengere Bestimmungen bezüglich Auslandsinvestitionen vorsieht. Dieser Vorstoß ist einerseits verständlich, da er verhindern soll, dass ausländische Unternehmen den Gewinn einstreichen und die Mongolen nicht vom Rohstoffreichtum profitieren; anderseits ist es unwahrscheinlich, dass mongolische Unternehmen aus eigener Kraft die notwendigen Investitionen stemmen können. Ohne das Geld von Rio Tinto & Co. können Gewinne sehr lang auf sich warten lassen. Das Gesetz sieht eine Mindestbeteiligung mongolischer Unternehmen oder des Staates an jeglichem Projekt zwischen 34% und 50% vor. Ebenso sollen heimische Unternehmen ausländischen Investoren gegenüber ein Vorrecht auf Erwerb von Lizenzen haben. So lobenswert es ist, den Reichtum nicht ans Ausland zu verschenken ist das Vorhaben der Regierung etwas radikal. Nicht zuletzt wegen dieser Unsicherheit kann der Aktienmarkt vom Aufschwung nicht profitieren. Die Angst der Investoren ist groß. Die international notierenden Unternehmen, repräsentiert durch den Solactive Mongolia Index, verloren im Schnitt über 75% seit den Hochs 2011.

Der Chart des Solactive Index zeigt den starken Abwärtstrend der Unternehmen. Seit Mitte 2012 wird vorsichtig an einer Bodenbildung gearbeitet. Schlägt diese fehl, könnte der Index schlimmstenfalls noch einmal 50% verlieren. Der Erfolg der Bodenbildung hängt davon ab, wie das endgültige Gesetzt aussehen wird. Bisher sind lediglich Vorschläge diskutiert worden. Erkennt die Regierung, dass sie dem Land durch die Restriktionen eher schadet und passiert ein weitaus weniger scharfes Gesetz, kann mit dem Vertrauen der Investoren eine fulminante Rallye starten. Bedenkt man die sonst hohe Korrelation des Marktes mit dem Kohle- und Kupferpreis, sind Kurse im Bereich 60 schnell erreichbar. Wird das Gesetz hingegen nicht entschärft und passiert das Parlament es so, wie es derzeit diskutiert wird, ist ein Kursrutsch Richtung 10 denkbar. Die Unsicherheit könnte sich bis Mitte 2013 hinziehen, bis ein neuer Präsident gewählt wurde. Bis zur eindeutigen Klärung dieser Umstände ist der Solactive Mongolei (handelbar über das Indexzertifikat DE000SG19246) ein hervorragender Kandidat für die Watchlist. Der Rohstoffreichtum und das Potential bleiben ja unbestritten. Es ist also nur eine Frage der Zeit, bis sich hier das Vervielfachungspotential realisiert. Wird die aktuelle Gesetzesvorlage hingegen beschlossen, kann es Jahre dauern, bis sich der Markt von diesem Schaden wieder erholt.

Viel Erfolg

Clemens Schmale

| Basiswert | Zertifikat | Stopploss | Kursziel 1 | Kursziel 2 |

| MSCI Sri Lanka | NL0009569862 | 63 | 85 | 103 |

| Solactive Mongolei | DE000SG19246 | 24 | 38 | 60 |

Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte: Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.