Professionelles Trading mit $TICK und $TIKI

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

3T-Trading stellt eine einfache aber effektive Trading-Strategie dar, die ebenso benutzt werden kann, um weitere Trading-Strategien zu implementieren.

I. 3T - Kombination dreier Indikatoren

"3T" steht für eine Kombination von drei Indikatoren, die mit dem Buchstaben "T" beginnen. Von diesen drei Indikatoren sollen hier zunächst zwei vorgestellt werden. Es handelt sich dabei um $TICK und $TIKI. Beide Indikatoren bieten eine einfache Handhabung und sind leicht zu interpretieren.

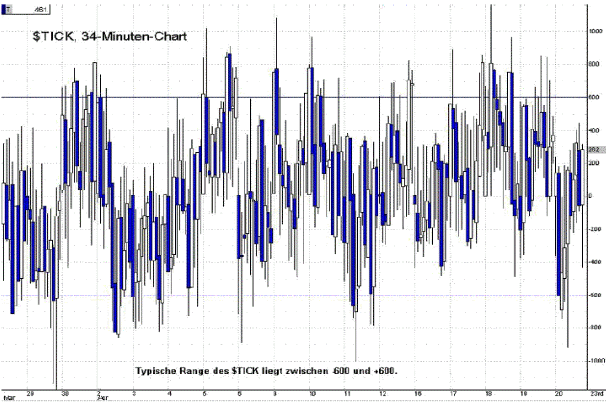

II. $TICK - NYSE TICK INDIKATOR

Der $TICK berücksichtigt alle an der New York Stock Exchange (NYSE) gehandelten Aktien. Der Wert des $TICK wird ermittelt, indem die Anzahl der steigenden Aktien (Aktien mit einem Uptick) von der Anzahl der sinkenden Aktien (Aktien mit einem Downtick) subtrahiert wird. Die Differenz ergibt einen Wert, der typischerweise in einer Range zwischen -600 und +600 liegt, siehe Abbildung 1:

Abb. 1

III. Interpretation und Anwendung des $TICK

III.1. $TICK als Werte-Tool

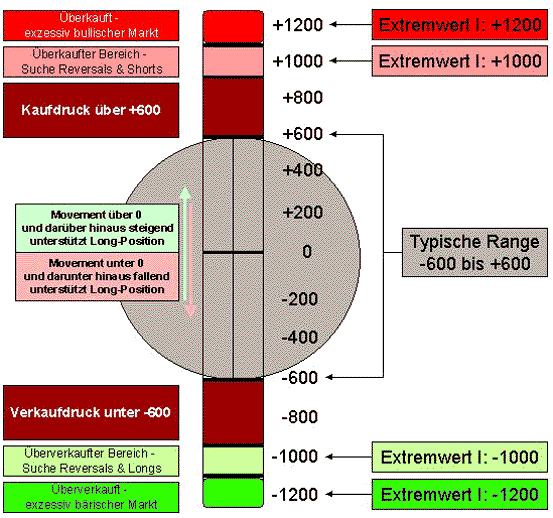

Als Daumenregel gilt: Ein $TICK-Movement über Null und darüber hinaus steigend unterstützt eine Long-Position. Ein $TICK-Movement unter Null und darüber hinaus fallender Tendenz unterstützt eine Short-Position. Ausgehend von der bereits beschriebenen typischen Range von -600 bis +600 kann man einen Kaufdruck beziehungsweise einen Verkaufsdruck ableiten. Dieser entsteht nämlich an der besagten oberen beziehungsweise unteren Grenze. Über +600 entsteht Kaufdruck, unter -600 entsteht Verkaufsdruck. Natürlich kann auch schon ein gewisser Kaufdruck ab einer Marke von +400 entstehen und dementsprechend ein Verkaufsdruck ab einer Marke von -400, jedoch ist der Kauf- beziehungsweise Verkaufsdruck an diesen Stellen nicht signifikant genug. Daher sollte dem $TICK an diesen Levels keine übertriebene Aufmerksamkeit geschenkt werden; vielmehr ist der $TICK in diesem Bereich als Wert in einer neutralen Zone zu betrachten. Über diese Level hinaus nimmt jedoch der Kaufdruck beziehungsweise Verkaufdruck stetig zu, wobei unsere vorhin erwähnten +600 und -600 als signifikante Level gelten.

Wo liegen die Extremwerte des $TICK? Nun, die Lehrbuchmeinung beschreibt ein Level von -1000 beziehungsweise +1000 als Extremwerte. Dies ist in sofern auch richtig, als dass in diesen Bereichen der $TICK in der Mehrheit der zuletzt beobachteten Situationen wieder abdreht, um gen Equilibrium zu streben. Insofern ist dem $TICK an diesen Extremwerten von -1000 beziehungsweise +1000 eine Kontraindikatorfunktion beizumessen. Das heißt: Ein $-TICK-Movement von +1000 wird sich mit einer hohen Wahrscheinlichkeit nicht über eine längere Periode halten können, denn die Buying Power verliert an Kraft und vice versa. $TICK-Readings von +1000 gelten demzufolge als Anhaltspunkte für eine Marktumkehr, in diesem Falle sprechen sie für das Eingehen einer Short-Position. Umgekehrt sprechen $TICK-Werte von -1000 für das Eröffnen einer Long-Position und sollten für einen schnellen Scalp-Trade geeignet sein.

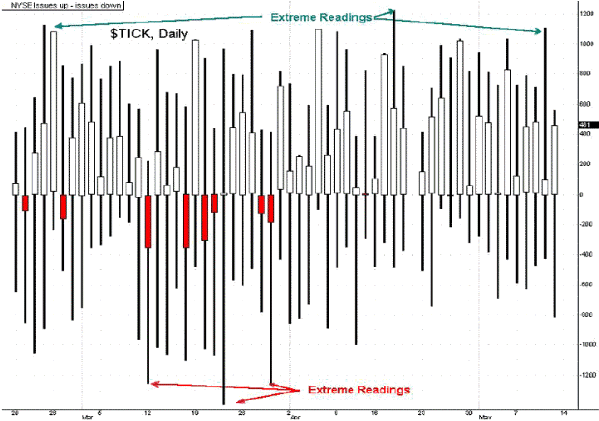

Wie Sie in der oben abgebildeten Grafik erkennen können, werden die beschriebenen Extremwerte von -1000 und +1000 zeitweise auch übertroffen. Ein Blick auf das Daily-Chart des $TICK soll hier einen kurzen Endruck vermitteln, wie oft diese Situation in den letzten drei Monaten auftrat, siehe Abbildung 2.

Abb. 2

Sie sehen, dass Werte über den Extremen von -1000/+1000 ein gutes Dutzend mal in den letzten 3 Monaten auftrat. Diese Häufigkeit für den bemessenen Zeitraum ist normal, wenn Sie die letzten Jahre betrachten. Weiterhin können Sie feststellen, dass die extremen Werte des $TICK im positiven Bereich um die +1100 bis +1200 liegen. Im negativen Bereich werden Peak-Levels von -1200 bis -1400 erreicht. In diesem Sinne gelten Readings von +1200 beziehungsweise -1200 als zusätzliche Extremwerte, die man sich als "Hausnummer" leicht einprägen kann. Negativere Werte, wie die erwähnten -1400 sind in ihrer Häufigkeit weniger ausgeprägt als die Werte um -1200.

Nicht nur aus diesem Grunde lasse ich Werte um die -1400 außen vor. Denn: Bedenken Sie, dass in einem Bärenmarkt die negativen Extremwerte signifikanter als die positiven Extremwerte sind und in ihrer Häufigkeit überwiegen; in einem Bullenmarkt hingegen treffen Sie in der Regel öfter auf signifikantere Extremwerte im positiven Bereich, beispielsweise +1400. Aber schließlich soll hier eine allgemeine Beschreibung im Vordergrund stehen. Insofern stellen die besagten +1200/-1200 einen sinnvollen und leicht einzuprägenden Wert dar.

$TICK-Extremwerte von -1400 sind allerdings in den letzten Wochen und Monaten signifikante Extremwerte gewesen, und demzufolge sollten Sie diesem Wert - betreffend des AKTUELLEN Marktumfelds - Aufmerksamkeit schenken und in ihre Notizen aufnehmen.

Die wichtigen Werte des $TICK finden Sie in nachfolgender Grafik noch einmal veranschaulicht, siehe Abbildung 3:

Abb. 3: $TICK-Thermometer: Markante Levels mit Action-Points

Nachdem wir uns bisher mit der Interpretation der $TICK-Werte beschäftigt haben, schauen wir uns nun anhand von praktischen Beispielen einmal ganz genau an, wie der $TICK als Charting-Tool des Day Traders angewendet und interpretiert werden kann.

III.2. $TICK als Charting-Tool

III.2.a

Der $TICK ist ein exzellenter Leitindikator, um...

...die Marktbreite und den entsprechenden Kauf- und Verkaufsdruck sowohl in konsolidierenden als auch tendierenden Märkten zu monitoren.

Hinweis auf interne Stärke oder Schwäche des Marktes

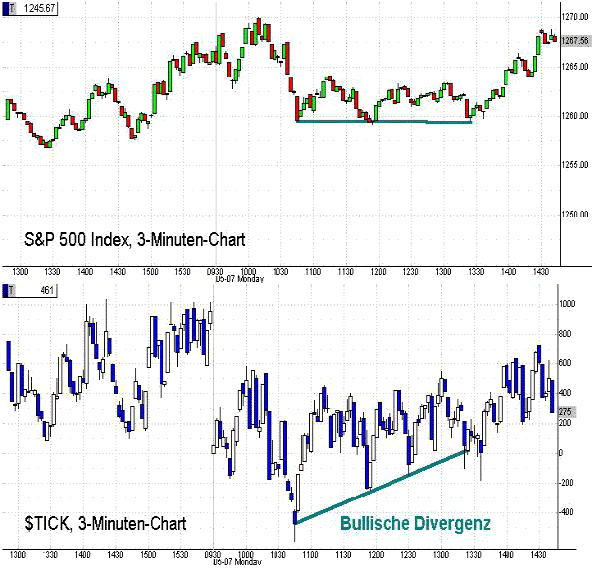

Beispiel einer bullischen Divergenz in einem konsolidierenden Markt, siehe Abbildung 4:

Abb.4

Im Chart sehen Sie, dass sich der S&P 500 Index von 10:45 bis 13:30 Uhr in einer Trading-Range befindet. Wir haben es also mit einem konsolidierenden Markt zu tun. Der $TICK bildet im gleichen Zeitraum eine bulische Divergenz aus. Die Anzahl der downtickenden Aktien nimmt gegenüber der Anzahl der Aktien mit einem Uptick stetig ab. Gegen 13:30 Uhr erreicht die Trendbegrenzung des $TICK die Nulllinie, bildet einen "Hammer" mit entsprechendem Bottoming Tail und beginnt eine Rally. Der S&P 500 Cash Index folgt der internen Stärke des $TICK.

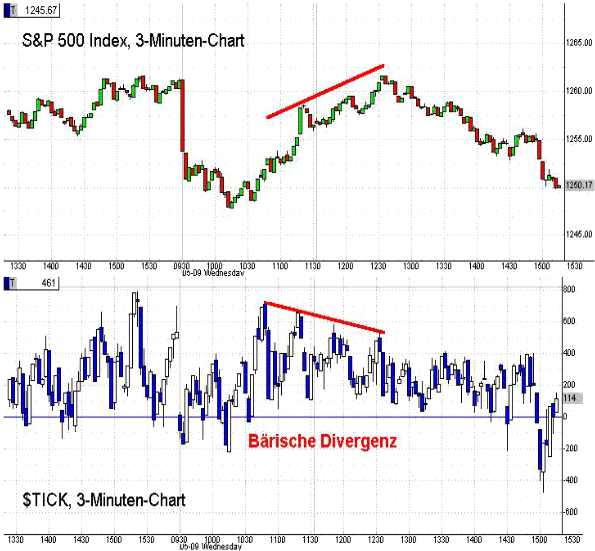

Beispiel einer bärischen Divergenz in einem tendierenden Markt, siehe Abbildung 5:

Abb. 5

Der S&P 500 Index zeigt von 10:45 bis 12:30 Uhr einen starken Aufwärtstrend. Im gleichen Zeitraum bildet der $TICK an der +600-Grenze, also dort wo erhöhter Kaufdruck entstehen könnte, eine bärische Divergenz aus. Ein klarer Hinweis auf eine interne Schwäche des S&P 500 Index. Nur wenige relativ stark outperformende Aktien stützten den S&P 500 Index weiter, bevor dieser schließlich den Down-Move aufnimmt.

Wenn es darum geht, zu analysieren, wohin sich der Gesamtmarkt bewegt, bietet der $TICK also zuverlässige Signale. Auf diese Weise kann die interne Stärke oder Schwäche des betreffenden Marktes (NYSE) zu einem gegebenen Zeitpunkt bemessen werden. Ob sie hierfür eine 3- , die übliche 5-Minuten-Chart-Einstellung oder eine höhere wählen, spielt nur insofern eine Rolle, als dass sie ihrem Tradingstil angemessen sein sollte.

III.2.b

Der $TICK ist ein exzellenter Leitindikator, um...

...vorteilhafte Warnsignale eines Momentum-/Sentiment-Extremes zu identifizieren, das zu einem Momentumwandel führt.

Hinweis auf Marktumkehrpunkte

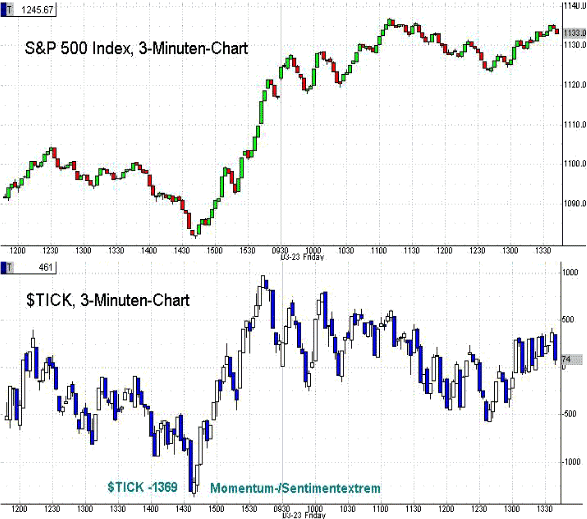

Beispiel eines bärischen Sentiment-/Momentum-Extremes, siehe Abbildung 6:

Abb. 6

Gegen 14:45 Uhr erreicht der $TICK ein Sentiment-/Momentum-Extrem mit Readings von -1369 in der Spitze. Gemäß unseren zuvor beschriebenen Extremen in dem aktuellen Marktumfeld (Bärenmarkt) wissen wir, dass -1400 einen signifikanten Extremwert darstellen. Der Markt ist stark überverkauft, spiegelt ein exzessiv bärisches Sentiment wider und muss jetzt als Contraindikator betrachtet werden. Schauen Sie sich bei diesen extremen Negativwerten erst recht nach Reversals und Long-Positionen um - noch intensiver als sie es bei Readings um -1000 oder -1200 getan hätten. Denn Sie können nicht viel falsch machen in einer Marktstimmung, in der Angst- und Panikverkäufe eine Blow-Off-Bewegung erzeugt haben. Greifen Sie also zu! Der S&P 500 Index hätte Ihnen in unserem Beispiel für Ihre freundliche Unterstützung jedenfalls gedankt und legt eine beeindruckende Rally hin.

Aber nicht immer ist es so einfach wie beschrieben, denn es gibt Sondersituationen, in denen der Markt einen gewaltigen Momentumschub erfährt, der über mehrere Stunden anhält. So geschehen zum Beispiel als der Offenmarktausschuss in einer außerordentlichen Sitzung - und somit zur Überraschung der meisten Marktteilnehmer - am 18. April 2001 urplötzlich eine Zinssenkung um 50 Basispunkte beschloss.

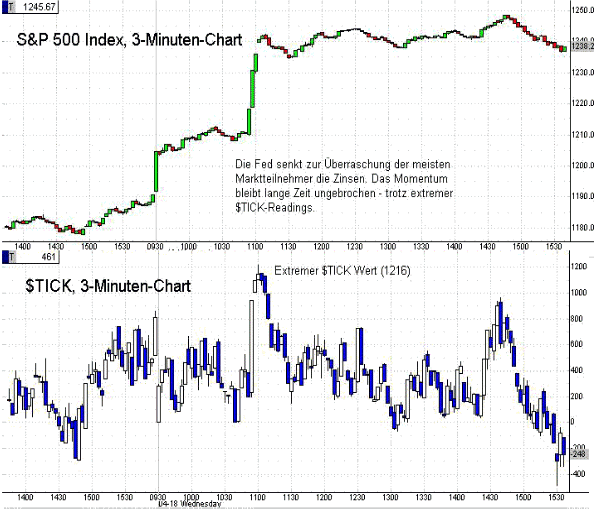

Beispiel einer Sondersituation, die Sie berücksichtigen sollten, siehe Abbildung 7:

Abb. 7

Wenn Sie an diesem Tag aufgrund des extremen $TICK-Wertes von 1216 in großem Maße Short-Positionen eröffnet hätten, so hätten Sie einerseits vielleicht bei der einen oder anderen Aktie in das Momentum-Messer gegriffen. Andererseits aber sehen Sie, dass der S&P 500 Index nicht mehr als ein Prozent zulegen konnte, nachdem die hohen $TICK-Readings ein Momentum-/Sentiment-Extrem signalisierten. Sicherheitshalber sollten Sie sich natürlich immer vergewissern, was der Auslöser des Momentumschubes, unter dem diese hohe $TICK-Readings zustande kommen, ist. Im Beispiel hatten Sie dazu genügend Zeit, nämlich eine ganze Viertelstunde.

Nebenbei sei bemerkt: Ihr logisches Traderdenken hätte Sie in diesem Markt auch keine Short-Position eröffnen lassen, denn wer stellt sich schon gerne vor den fahrenden Zug?! Das gleiche Szenario gilt für den 3. Januar 2001 mit $TICK-Readings von 1548 in der Spitze, die nur für eine halbe Stunde sinkende Kurse zur Folge hatten.

III.2.c

Der $TICK ist ein exzellenter Leitindikator, um...

...auf Preis-Momentum-Schübe zu reagieren.

Hinweis auf Momentumzunahme

Wenn Sie die letzten beiden Abbildungen noch einmal betrachten, so können Sie feststellen, dass Sie den $TICK auch als Indikator für eine Momentumzunahme benutzen können. Sie sehen, dass der Kaufdruck oberhalb der beschriebenen +600 schnell zunimmt. Dies ist insbesondere dann so, wenn der $TICK von einem Wert nahe Null oder einem negativen Wert kommt. In Abbildung 6 mag dies eingeschränkt gelten, da der S&P 500 Index schon stark zugelegt hat, und vor Handelsschluss Gewinnmitnahmen erfolgten.

Ein Trader, der einen ‚Pop'‚ Thrust'* oder einfach nur eine Bestätigung für seinen Long-Trade sucht, kann auf Momentumschübe im $TICK achten, um das kurzfristige Momentum des Marktes zu erfassen und mitzunehmen.

III.2.d

Der $TICK ist ein exzellenter Leitindikator, um...

ein Opening Gap zu bestätigen beziehungsweise die Wahrscheinlichkeit eines Opening Gap Reversals anzuzeigen.

Hinweis auf Opening Gap Strategie

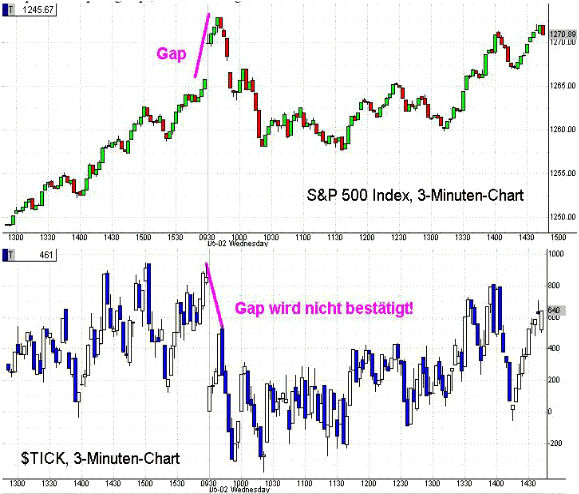

Beispiel eines Opening Gaps, siehe Abbildung 8:

Wenn Sie das Chart betrachten, so fällt direkt die negative Divergenz des $TICK auf. Die Vortagesschlusswerte werden nicht erreicht. Es entsteht kein größerer Kaufdruck oberhalb der +600. Das Gap wird somit nicht bestätigt. In diesem Fall ist die Wahrscheinlichkeit eines Opening Gap Reversals sehr hoch. Die $TICK-Readings legen das Eingehen einer Short-Position nahe. Falls verfügbar, sollten Sie gerade für diese Strategie statt des S&P 500 Index den Spoos (S&P 500 Futures Index) wählen, denn dieser fungiert als Lead-Indicator.

III.2.e

Der $TICK ist ein exzellenter Leitindikator, um...

sich einen schnellen Überblick zu verschaffen, wer die Oberhand im Markt hält, Bullen oder Bären.

Hinweis auf Sentiment

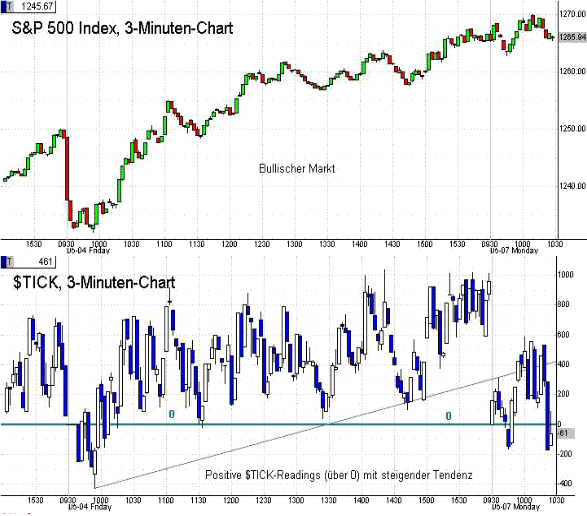

Beispiel eines Bullenmarktes, siehe Abbildung 9:

Abb. 9

Es ist leicht zu erkennen: Der S&P 500 Index befindet sich in einem starken Up-Trend. Positive $TICK-Readings über Null mit steigender Tendenz zeigen ein klares Bild und bestätigen den Up-Trend des Cash.

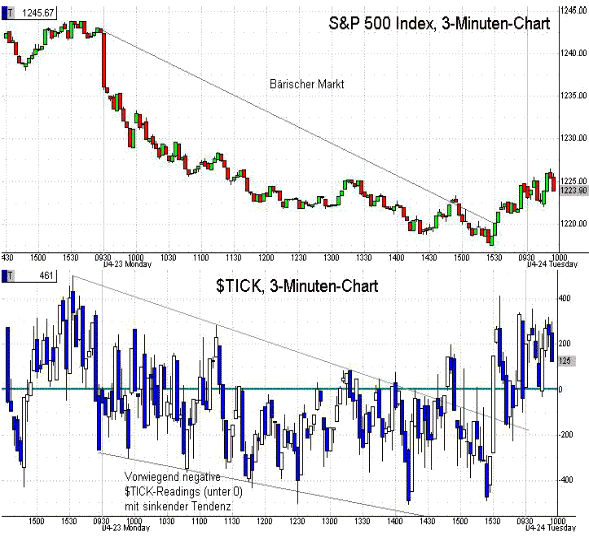

Beispiel eines Bärenmarktes, siehe Abbildung 10:

Abb. 10

Die negativen $TICK-Readings mit sinkender Tendenz überwiegen und spiegeln den bärischen Markt des S&P 500 Cash Index wider.

III.2.f

Der $TICK ist ein exzellenter Leitindikator, um...

Vornwarnsignale für ein Reversal des Underlyings zu generieren.

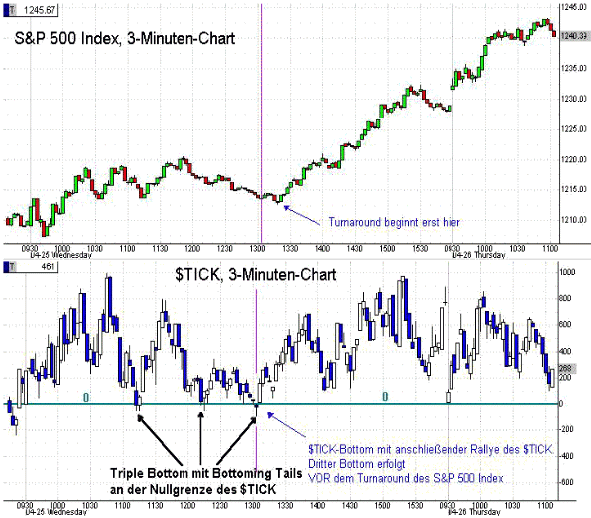

Vorlauffunktion

Abb. 11

In diesem Chart sehen Sie einen Triple-Bottom mit Bottom-Tails an der Nullgrenze des $TICK. Die Nullgrenze ist Support. Erst einige Minuten später, nachdem die Bodenformation vollendet ist, startet der Turnaround des S&P 500 Index. Der $TICK erweist sich als Indikator mit Vorlauffunktion, denn er hat den Turnaround des S&P 500 Index schon längst mit einer Rally vorweggenommen.

IV. $TIKI - DOW TICK INDIKATOR

Der $TIKI berücksichtigt alle im Dow Jones Industrial Average gehandelten 30 Aktien und unterscheidet sich vom $TICK nur insofern, als dass er eine Werteskala von -30 bis +30 besitzt. Seine in den letzten Jahren gesteigerte Popularität erhielt dieser Indikator durch den Beginn des Program-Tradings und seine Einbeziehung in die Programm-Algorithmen größerer Buy- und Sell-Programs . Der $TIKI bestätigt nämlich mit Werten über 22 beziehungsweise unter 22 die $TICK-Extremwerte von -1000/+1000 und ist dementsprechend als ein Bestandteil in die komplexen Programm-Algorithmen der größeren Buy- und Sell-Programs programmiert. $TIKI-Werte von +26 oder -26 sind ein zuverlässiges Signal, um den Trend für ein paar schnelle Punkte zu faden.

Sicherlich mögen Sie sich schon nach einem NASDAQ-Tick-Indikator gefragt haben. Den gibt es auch. Bei den meisten Kursanbietern ist er unter dem Symbol $TICK.NQ abrufbar. Jedoch muss betont werden, dass dem $TICK von den professionellen Marktakteuren weitaus mehr Beachtung geschenkt wird als dem $TICK.NQ. Dieser Zustand betrifft sie auch dann, wenn Sie vornehmlich Aktien an der NASDAQ handeln.

Zuletzt ist anzumerken, dass weder $TICK oder $TIKI noch eine Kombination der beiden als alleiniges Transaktionskriterium angewendet werden darf, sondern stets im Zusammenhang mit anderen Kriterien die Handlungsentscheidungen ergänzen sollte. Weiterhin: Je nachdem, wie Sie den $TICK/$TIKI anwenden, sollten Sie bedenken, dass der augenblickliche Wert nur ein ‚Schnappschuss' des Marktes ist und sehr volatil sein kann. Lassen Sie sich also nicht täuschen! Wegen der hohen Volatilität können Sie den $TICK/$TIKI gegebenenfalls mit einem gleitenden Durchschnitt (z.B. 3er-, 5er-, 8er-, 13er-) glätten, um einerseits Störgeräusche zu verringern und andererseits die Fluktuation und Richtung dieser Indikatoren besser und einfacher beobachten zu können. Dazu eignen sich auch Channel- oder Bänderkonzepte (z.B. Bollinger Bands).

*Thrust:

Ein Tag mit einer Range, die der zwei- oder mehrfachen Range der durchschnittlichen Range der vorangehenden 20 Bars entspricht. Das Volumen ist höher als das Volumen des Vortages, und der Schlusskurs befindet sich im oberen Drittel der Tagesrange.

Autor: Frank Thönnißen - Co-Investment Advisor bei STRADIVARI (Luxemburg)

http://www.trading-lehrgang.de

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Guten Tag,

ein sehr interessanter Artikel, leider erst jetzt entdeckt.

Leider gelingt es mir nicht, den §Tick in meinem Meta Trader 4 zu bekommen.

Können Sie oder jemand anders mir eine Möglichkeit nennen?

Oder wo kann ich den §Tick überhaupt sehen?

Vielen Dank für Ihre Hilfe, mfG, Armin Burkhardt