Private Equity - Warum Family Offices die Quote erhöhen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Zinsen werden in Europa, da sind sich die Ökonomen einig, nicht so stark ansteigen können, wie sie müssten, um die Inflation auf das Zielszenario von 2,00 % abzuschwächen. Infolgedessen wird das Angebot an renditestarken Investments weiter abnehmen, sodass der intransparente Kapitalmarkt weiter an Komplexität gewinnt. Denn mit durchschnittlich historischen Renditen von 5-7 % p.a. z.B. bei Aktien oder Anleihen vor Steuern ist ein Ausgleich der aktuellen Inflation und eine nachhaltige Wertsicherung des Vermögens nicht möglich.

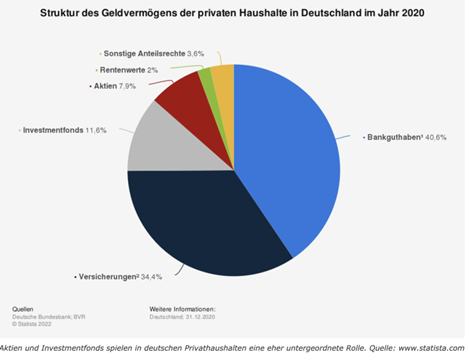

Da fragt sich der interessierte Leser: Warum können professionelle Anleger trotz schwacher Kapitalmärkte, niedrigen Zinsen und allgemeinen wirtschaftlichen Herausforderungen wie Lieferengpässe und Rohstoffmangel ihr Geld vermehren? Warum werden in diesem wirtschaftlichen Umfeld die Reichen immer reicher? Um diese Fragen beantworten zu können, lohnt ein Blick auf das Investment Portfolio und die Asset Allokation dieser Investoren. In der Fachsprache beschreibt die Asset Allokation die Strukturierung des Kapitals in verschiedenen Anlageklassen. Die passende Allokation und die unterschiedlichen Assetklassen, also die Diversifizierung, nehmen eine wichtige Rolle für den Erfolg eines Portfolios ein. Aufgrund der unterschiedlichen Möglichkeiten offenbaren sich erhebliche Unterschiede zwischen institutionellen und privaten Anlegern. Demnach dominieren Bankguthaben, Lebens- und Rentenversicherungen mit 75 % die Anlageklassen des durchschnittlichen deutschen Haushalts.

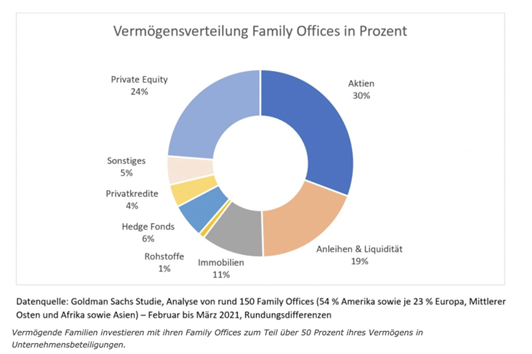

Auf der anderen Seite bündeln wohlhabende Familien Vermögen in sogenannten Family Offices, welche das Vermögen anders strukturieren. Family Offices haben schon länger damit begonnen, sich von festverzinslichen Wertpapieren anderen Vermögensklassen zuzuwenden, so eine Studie der Großbank UBS, die weltweit zu den führenden Instituten im Bereich der Betreuung von Family Offices. Bevorzugte Anlageklassen der Family Offices sind Private Equity, Immobilien und Private Debt. Diese Anlageklassen sind oftmals nur schwer zugänglich und setzen eine gewisse Marktübersicht voraus, doch bieten sie regelmäßig Renditen von 10,00 % p.a. und mehr!

Im direkten Vergleich der größten Anteile im Portfolio offenbaren sich folgend auffällig gravierende Unterschiede und liefern erste Erklärungen, woher die hohen Renditen bei institutionellen Anlegern kommen.

|

Assetklasse |

Privathaushalte |

Family Office |

|

Liquidität/Bank |

40,6 % |

19 % |

|

Aktien |

7,9 % |

30 % |

|

Private Equity |

n./a. |

24 % |

|

Versicherungen |

34,4 % |

n./a. |

Private Equity ist bereits ein fester Bestandteil des Portfolios von Family Offices , da es überdurchschnittliche Renditen von mehr als +10 % p.a. (nach Kosten) liefert. Eine Studie der renommierten Unternehmensberatung McKinsey weist sogar eine globale Gesamtperformance (IRR) von 27 % für das Jahr 2021 aus!

Also: Neben der attraktiven Rendite, dem erschwerten Zugang und der Marktexpertise: Warum sollte man in Private Equity investieren?

- Zugang zu einem professionellen Investment Team

Man erhält durch ein Private Equity Investment Zugang zu einem Managementteam, welches tagtäglich nach attraktiven Investitionsmöglichkeiten sucht. Eine gute Auswahl ist jedoch nur möglich, wenn man über genügend potentielle „Einkaufsmöglichkeiten“ verfügt. Dies ist ein nicht zu unterschätzender Erfolgsfaktor und nur die sehr gut vernetzten Teams schaffen es, genügend „deal flow“ zu generieren, um dann die besten Unternehmen für ein Investment auszuwählen. - Zugang zu einem flexiblen Unternehmensportfolio

Das Profil eines Private Equity Unternehmens erneuert sich andauernd. Es liegt in der Natur des Private Equity Geschäftes, dass Unternehmen regelmäßig ge- und verkauft werden; typischerweise geht man von einer Investitionsdauer von 5-10 Jahren aus. Man hat damit immer Unternehmensbeteiligungen im Portfolio, die einer ständigen Überprüfung und Erneuerung unterliegen. - Zugang zu Marktführern

Private Equity Unternehmen investieren oft in Marktführer oder Unternehmen mit einer starken Marktposition in ihrer Branche. Als Beispiel kann Apcoa angeführt werden, die europaweit Parkhäuser betreiben. Der einzige Weg, um Zugang zu diesen Unternehmen zu erhalten, geht über ein Private Equity Investment. - Zugang zu Dividenden

Viele Private Equity Unternehmen schütten Dividenden aus, um die Aktionäre an erfolgreichen Deals partizipieren zu lassen. Die Dividendenrendite lag in den letzten Jahren bei einigen Private Equity Unternehmen im zweistelligen Bereich.

Ausblick

Die hohe Inflation und der Angriffskrieg von Russland gegen die Ukraine haben zu starken Kursbewegungen an den globalen Aktienmärkten geführt. Auch die wirtschaftlichen Aussichten sind mittlerweile getrübt, weil viele Lieferketten unterbrochen sind und die Nachfrage der Verbraucher zurückging.

Für Anleger:innen, die jetzt in Private Equity investieren, könnte das sogar eine gute Nachricht sein.

Wenn die Aktienkurse stark schwanken, hat das auch Auswirkungen auf die Preise von außerbörslichen Unternehmensbeteiligungen. Denn im historischen Vergleich sind Private Equity Unternehmen an der Börse immer noch günstig bewertet, trotz der starken Aufwärtsbewegung in den letzten Jahren. Insbesondere, wenn man die Discounts betrachtet, also das Verhältnis von Marktwert an der Börse und Buchwert, stellt man fest, dass der Marktwert immer noch deutlich unter dem Buchwert liegt.

Dies ist umso überraschender, da die Bewertungen bei Unternehmensverkäufen nach wie vor deutlich über den bilanzierten Buchwerten liegen. Gerade Private Equity Unternehmen, die während Krisenphasen günstig eingekauft haben, werden verstärkt von einem positiven Marktumfeld profitieren. Die steigenden Multiples und die höhere Profitabilität der erworbenen Unternehmen aufgrund des wirtschaftlichen Aufschwungs werden zu signifikanten Zuwächsen der Buchwerte führen und somit auch zu profitablen Exits.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.