Die Königsklasse des Investments - Private Equity

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Anleger denken um?

Seit einiger Zeit haben sich Anleger anderen Vermögensklassen als Aktien, Renten und Sparbüchern geöffnet. Denn vor der Abkehr der Nullzinspolitik der Notenbanken, standen auschließlich Aktien und Immobilien hoch im Kurs. Nun steigen die Zinsen moderat an, was konservative Anleger grundsätzlich erfreut, wäre da nicht die aktuell hohe Inflation von 6 % und mehr . Nun stellt sich die Frage, wie lässt sich die hohe Inflationsrate kompensieren, um die Kaufkraft des Vermögens langfristig zu erhalten?

Hier lohnt der Blick auf eine Assetklasse, die bisher für Privatinvestoren kaum zugänglich war. Dies lag an komplexen Rahmenbedingungen, den hohen Mindestzeichnungsbeträgen, dem Zugang zu entsprechenden Investments und vorhandenen Informationsasymetrien. Die Rede ist von der sogenannten Königsklasse des Investments Private Equity.

Allgemein:

Was ist Private Equity

Private Equity ist eine Form der Kapitalbeteiligung an Unternehmen, die in der Regel nicht an Börsen notiert sind. Der Zweck der Bereitstellung von Kapital für ein Unternehmen besteht darin, den Gewinn und das Wachstum des Unternehmens zu steigern oder zu maximieren. Durch die Teilnahme profitieren Investoren von Gewinnen, während das Unternehmen neue Möglichkeiten für weiteres Wachstum erhält.

Typischerweise werden diese Investitionen von Private-Equity-Fonds getätigt, die in der Rechtsform einer Kommanditgesellschaft (Partnership) für einen begrenzten Zeitraum von 10 bis 12 Jahren enden. Anlageverwalter bauen die richtige Fondsstruktur auf, und Anleger zahlen ihre Kapitalzusagen schrittweise über vier bis sechs Jahre ein. Private-Equity-Manager suchen nach Unternehmen mit Wachstumspotenzial, um den Shareholder Value durch den Einsatz von neuem Kapital, verbesserter Führung und operativer Innovation zu stärken und zu steigern.

Die Branche:

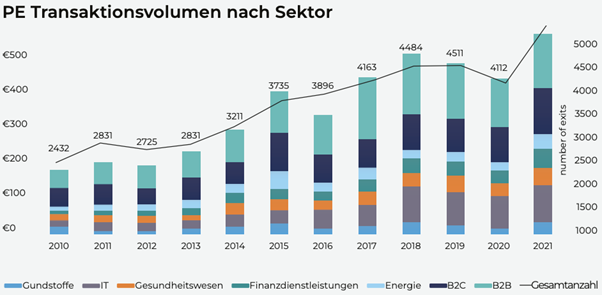

Die Private Equity Branche befindet sich in einem stetigen Wandel und wird kontinuierlich größer und vielfältiger. Das Ergebnis war, dass in der Geschichte der Branche hohe Renditen erzielt wurden und die Branche stetig wuchs. So sammelten globale Private-Equity-Firmen im Jahr 2021 insgesamt 1,18 Milliarden US-Dollar ein. Kapitalgeber können sowohl private als auch institutionelle Investoren sein. Sie stellen ihr Eigenkapital für die Management-Kompetenz der Private Equity Gesellschaft zur Verfügung, um durch mittel- bis langfristige Kapitalbeteiligungen an Unternehmen einen Mehrwert zu erwirtschaften. Das Ziel von Private Equity Managern ist es, durch aktives Management zur Wertsteigerung der Unternehmen beizutragen. Die Erfolgsquote von Private-Equity-Gesellschaften führt zu einem hohen Interesse der breiten Öffentlichkeit. Nicht zu Unrecht, denn Investoren konnten in den vergangenen Jahren beträchtliche Renditen von über 10 % nach Kosten erzielen. Eine Studie von McKinsey hat gezeigt, dass die Gesamtperformance von Private-Equity-Unternehmen weltweit bis 2021 27 % IRR erreicht hat

Europa

Laut Pitchbook.com, einem der führenden Anbieter von Private-Equity-Daten, hat sich die Zahl der Private-Equity-Investitionen in Europa in den letzten zehn Jahren nahezu verdreifacht. Gleichzeitig verdoppelte sich die Anzahl der Transaktionen, unterstützt durch starke Kreditbedingungen, verkaufswillige Unternehmen und eine starke Nachfrage von Kreditgebern. Diese Entwicklung ist auf die getroffenen Maßnahmen zurückzuführen. Im Durchschnitt erwirtschafteten europäische PE-Fonds zwischen 1989 und 2019 einen jährlichen IRR von 15,00 %, verglichen mit 5,84 % IRR von MSCI Europe.

Amerika (U.S.A.)

Die Renditen von Private Equity in den Vereinigten Staaten übersteigen seit geraumer Zeit die Renditen der öffentlichen Märkte. Nach Angaben der US-Investmentbank JP Morgan lag die Rendite (nach Kosten!) von Private-Equity-Fonds seit 2009 1 bis 5 Prozent über der Rendite des S&P-500-Index, der die 500 größten börsennotierten US-Aktien umfasst. Die amerikanische Börsenaufsicht SEC (Securities and Exchange Commission) arbeitet daran, den Zugang zu Private Equity für Kleinanleger zu erweitern und mehr Transparenz zu schaffen. Es wurde bereits ein Mechanismus eingeführt, der es amerikanischen Bürgern ermöglicht, einen Teil ihrer Altersvorsorge („401k“) in Private Equity als Anlageklasse zu investieren. Das amerikanische Arbeitsministerium beabsichtigt, Bürgern unter bestimmten Bedingungen den Zugang zu Private-Equity-Zielfonds zu ermöglichen.

Anlagestrategien

Private Equity-Beteiligungen umfassen ein breites Spektrum an Anlagemöglichkeiten und decken somit viele Phasen des Lebenszyklus eines Unternehmens ab.

Die vier wesentlichen Strategien sind:

Venture Capital

Dabei handelt es sich meist um Beteiligungen an sehr jungen Unternehmen, die oft noch kein nennenswertes Geschäftsmodell oder Umsatz haben. Risikokapital gilt allgemein als die riskanteste aller Private-Equity-Investitionen, da die finanzierten Unternehmen in der Regel noch keine oder nur geringe Einnahmen erzielen.

Growth Capital

Beschreibt die Finanzierungsstrategien von reifen Unternehmen an Wendepunkten ihrer Entwicklung. Diese Unternehmen erzielen in der Regel Umsätze und Betriebseinnahmen, können jedoch nicht genügend Barmittel erwirtschaften, um schnelles Wachstum, Akquisitionen oder andere Investitionen zu finanzieren. Investitionen in der Wachstumsphase sind in der Regel Minderheitsbeteiligungen und kontrollieren das zugrunde liegende Geschäft nicht.

Buyout

Eine Akquisition bezieht sich typischerweise auf die Verwendung von Eigen- und Fremdkapital zur Beherrschung oder Beteiligung an einem Unternehmen. Buyouts sind eine der beliebtesten Strategien in der Private-Equity-Branche, wobei es einen Unterschied zwischen einem Managed Buyout (MBO) und einem Leveraged Buyback (LBO) gibt. Bei einem fremdfinanzierten Buyout verwendet eine Private-Equity-Firma einen kleinen Betrag an Eigenkapital und so viel Fremdkapital wie möglich, um ein Unternehmen zu erwerben – also ähnlich wie beispielsweise eine Einzelperson eine Immobilie kauft.

Special Situations

Special Situations beschreiben Strategien zum Auffinden von Unternehmen in finanziellen Notlagen. Diese besondere Situation wird als Gelegenheit gesehen, ein Unternehmen zu einem deutlichen Abschlag unter seinem tatsächlichen Marktwert zu erwerben. Das Risiko besteht jedoch darin, dass das Unternehmen in irreparable Schwierigkeiten gerät und immer wieder Geld verliert. Im Erfolgsfall wird ein erhebliches Wachstumspotenzial erwartet, beispielsweise durch eine erfolgreiche Umschuldung, Managementoptimierung oder unternehmensstrategische Umstrukturierung.

Gründe, in Private Equity zu investieren (Chancen/Risiken):

Chancen:

- Historisch gesehen höhere langfristige Renditen als Investitionen im Aktienmarkt

- Geringe Korrelation mit anderen traditionellen und alternativen Anlageformen

- PE ermöglicht die Beteiligung zu nicht börsennotierten Unternehmen

Mögliche Risiken:

- Relativ langer Anlagehorizont / Illiquidität

- Private-Equity-Fonds haben in der Regel eine Laufzeit von bis zu 10-12 Jahren.

- Die Performance hängt grundlegend von der Qualität der Private-Equity-Manager ab

- Verlustrisiko

Der Erfolg einer Private-Equity-Investition hängt von vielen Faktoren ab, einschließlich des Geschäftssinns des Private-Equity-Managers und der allgemeinen Stimmung an den Aktienmärkten. Wenn es schlecht läuft, steigt das Risiko, dass Private-Equity-Anbieter Anteile an ihren Unternehmen nicht zu attraktiven Preisen verkaufen können

Beteiligungsmöglichkeiten

Direktinvestition in Unternehmen

Ein Direktinvestment ist eine direkte Kapitalbeteiligung an der Zielgesellschaft. Direktinvestitionen bieten im Vergleich zu Fondsinvestitionen eine breite Palette an individuellen Selektionsmöglichkeiten, erfordern jedoch in der Regel sehr hohe Kapitalanforderungen.

Investition in Fonds

Die Investition in einen Private-Equity-Spezialfonds ist eine klassische Investitionsmöglichkeit für diese Anlageklasse. Typischerweise sammelt ein Zielfonds Gelder von verschiedenen Investoren ein, die dann gemäß der Strategie des jeweiligen Zielfonds für ein indirektes Unternehmensengagement verwendet werden. Investments in solche Fonds sind sehr beliebt, da das Risiko auf mehrere Portfoliounternehmen verteilt wird.

Investition in Dachfonds

Die Finanzierung verschafft Investoren in relativ kurzer Zeit einen effizienten Zugang zu einem breiten Private-Equity-Portfolio im Vergleich zu direkten Investitionen in einzelne Private-Equity-Fonds oder Unternehmensbeteiligungen. Neben einer Auswahl an Managern und Zugang bieten die Fonds innerhalb des Fonds ein attraktives Risikoprofil durch Diversifikation über Sektoren hinweg.

Zusammengefasst lässt sich feststellen, dass Private Equity Investoren mit einem angemessenen Anlagehorizont nachstehende Vorteile bieten:

- Hohe Renditen haben in der Vergangenheit den Aktienmarkt deutlich übertroffen

- Relativ stabil, da Private Equity zuvor bei Abschwüngen an den Kapitalmärkten viel weniger Schaden erlitten hat, als öffentliche Unternehmen und sich von Marktturbulenzen und Risiken schneller erholt hat.

- Reduzierte Portfoliovolatilität, da Private Equity zuvor weniger mit dem öffentlichen Märkten korreliert ist.

- Schutz vor Inflation, weil Unternehmen, die durch Private Equity unterstützt werden, im Allgemeinen empfindlicher auf sich ändernde Umstände reagieren und in der Vergangenheit höhere Renditen als die Inflation erzielt haben.

- Die Möglichkeit, sich an nicht börsennotierten Unternehmen zu beteiligen

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.