Politik der Notenbanken lässt Renditen wieder schrumpfen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Es sind weiterhin die Notenbanken, die das Geschehen an den Kapitalmärkten dominieren. Zum einen hat die Fed in der vergangenen Woche die Zinswende abermals verschoben und zum anderen dürfte die Europäische Zentralbank (EZB) allen Anzeichen zufolge ihr Anleihekaufprogramm aufstocken.

Die US-Währungshüter hatten am Donnerstag nicht nur den Leitzins nahe der Nulllinie belassen, sondern auch ein geringeres Tempo für Zinserhöhungen im kommenden Jahr avisiert.

Diese weiterhin abwartende Haltung der US-Notenbank sorgt nach wie vor für eine Verunsicherung bei den Anlegern, was wiederum Investments in Richtung „Safe Haven“ begünstigt. Infolgedessen präsentierten sich US-Staatsanleihen mit deutlichen Kursgewinnen.

US-Treasuries im fünfjährigen Bereich rentieren im Moment bei ca. 1,49%, wie das Beispiel eines bis 9/2020 laufenden Titels (A1HRC8) zeigt. Mit ca. 102,25% notiert der Bond wieder deutlich über seinem Jahrestief von 100,46% am 10. Juni. Zehnjährige US-Titel werfen derzeit mehr als 2% Rendite ab. Eine 8/2025 fällige, in US-Dollar emittierte Anleihe (129360) notiert aktuell bei rund 142,61% und damit über dem Jahrestief von Anfang Juni bei 139,87%. Die Rendite dieses Titels liegt bei ca. 2,08%.

Der Markt geht nun von einer Zinserhöhung der US-Notenbank im Dezember aus. Zumindest legt dies eine Umfrage der Nachrichtenagentur Reuters nahe, bei der 72 von 93 befragten Ökonomen das Jahresende für den wahrscheinlichsten Zeitpunkt für eine Zinserhöhung halten. Diese Erhöhung dürfte aber nach jetzigem Stand mit ca. 0,25% sehr vorsichtig ausfallen.

Europäische Staatsanleihen waren ebenfalls in dieser Woche durch steigende Kurse und sinkende Renditen gekennzeichnet. So stieg der Kurs der Bundesanleihe (113541) auf 111,30%. Am 10. Juni wurde dieses Papier mit Fälligkeit im September 2020 noch mit 110,21% gepreist. Die Rendite der Bundesanleihen im fünfjährigen Bereich liegt derzeit bei -0,05%. Eine zehnjährige Bundesanleihe (110238) mit Laufzeit August 2025 stieg auf 103,76%, nachdem sie am vergangenen Donnerstag noch bei 102,06% notierte. Die aktuelle Rendite dieses Bonds liegt bei ca. 0,61%.

In Erwartung einer Aufstockung des Ankaufprogramms der EZB hatten sich Investoren mit deutschen Staatsanleihen eingedeckt. Denn am Markt werden die Spekulationen lauter, wonach die EZB die Geldschleusen weiter öffnen wird. Die Marktteilnehmer erwarten, dass die EZB ihre monatlichen Ankäufe über die seit März geltenden Volumina von monatlich 60 Mrd. € hinaus ausdehnen oder das Programm über den September 2016 hinaus verlängern wird.

Damit will die Notenbank die Inflation und die Konjunktur in der Eurozone anheizen. Warum dies bisher nicht funktioniert hat, liegt unter anderem an den konjunkturellen Problemen in wichtigen Schwellenländern, die die Konjunktursorgen in der Eurozone verstärkt haben. Außerdem machen die gefallenen Ölpreise der EZB einen Strich durch die Rechnung, weil dadurch die Inflation einfach nicht anspringen will.

Klaus Stopp, Head of Market Making Bonds der Baader Bank

Griechische Staatsanleihen nach der Wahl leicht erholt

Ein Kopf-an-Kopf-Rennen war es nur in den Meinungsumfragen. Am Ende hatten der alte und neue Regierungschef Alexis Tsipras und seine Syriza-Partei bei den griechischen Parlamentswahlen am vergangenen Sonntag deutlich die Nase vorn. Tsipras hat nun ein stärkeres Mandat als vorher und kann ohne innerparteiliche Opposition erneut regieren. Optimisten sehen darin die Chance für eine wirksame Neuausrichtung Griechenlands auf einen Kurs mit nachhaltigen Staatsfinanzen und wettbewerbsfähiger Wirtschaft.

In gewissem Sinn kann man das neue Wählermandat auch als Bestätigung für das dritte Rettungspaket deuten. Immerhin wurde Syriza ja nicht in die Opposition geschickt, damit sie wieder auf einen Kurs der Fundamentalkritik einschwenken können. So ist die inzwischen erfolgte Regierungsbildung auch von Kontinuität geprägt.

Vor diesem Hintergrund ist eine leichte Erholung bei griechischen Staatsanleihen zu verzeichnen, allerdings bleiben die Kurse der Bonds bei verhaltenen Umsätzen noch deutlich hinter ihren Jahreshöchstständen zurück. So notiert eine bis April 2019 laufende griechische Staatsanleihe (A1ZGWQ) bei ca. 85,00%, nachdem sie Mitte Juni auf ein Niveau von 60,00% gefallen war. Vor zwölf Monaten stand der Titel allerdings noch bei 101,89%. Eine zehnjährige Step-up-Anleihe (A1G1UC) mit Fälligkeit am 24.02.2025 stieg auf 69,05% und liegt damit deutlich über ihrem Jahrestief von rund 46,90% im April 2015. Eine zwanzigjährige Step-up-Anleihe (A1G1UN) mit Laufzeit bis Februar 2035 erreicht nun ein Kursniveau von 58,00%. Vor gut einem Monat stand das Papier noch bei rund 43,00% und vor Jahresfrist notierte der Titel bei 68,08%.

VW-Anleihen gehen in die Knie

Als hätte man in Wolfsburg nicht schon genug Ärger - jetzt verliert der von Volkswagen gesponserte VfL Wolfsburg auch noch mit 1:5 beim FC Bayern München! Bereits am Montag zeigten die Anleger dem größten deutschen Automobilkonzern die rote Karte und trennten sich von ihren Aktien und Anleihen. Das Beben, das die Manipulationen von Abgaswerten bei Dieselmotoren an den Aktienbörsen ausgelöst hat, war auch am Rentenmarkt deutlich zu spüren. Während der Aktienkurs von VW in der Spitze deutlich über 20% einbrach, gingen auch die Preise für Corporate Bonds in die Knie.

So fiel ein Euro-Bond von VW (A1HHW9) mit Laufzeit 3/2021 auf 99,40%, nachdem der Kurs vergangenen Freitag noch bei 104,31% gelegen hatte. Der Wert erholte sich aktuell leicht auf 100,13%. Ähnlich erging es einem VW-Bond (A1ZUTN), der im Januar 2023 zurückgezahlt wird. Der Titel sank in der Spitze bis auf 89,36%. Vergangene Woche notierte dieser Wert noch bei ca. 96,10%. Ein weiterer Euro-Bond von VW (A1ZUTM) mit Fälligkeit Januar 2030 ging auf ca. 82,62% zurück und präsentiert sich heute nur leicht erholt bei rund 85,00%. Dies entspricht einem Minus von 6,5% gegenüber dem Wert (90,87%) von letzter Woche Freitag.

Bayern gibt sich mit der Hälfte seiner Heta-Außenstände zufrieden

Im jahrelang schwelenden Streit zwischen dem Freistaat Bayern und der Republik Österreich hat die österreichische Bad Bank Heta nun einem milliardenschweren Vergleich zugestimmt. Demnach ist die Heta bereit, mindestens 1,23 Mrd. € an die BayernLB zu überweisen. Das entspricht rund 50% der ausstehenden Forderungen an die Heta. Im Gegenzug sollen alle anhängigen Gerichtsverfahren zwischen Österreich und der BayernLB eingestellt werden. Darüber hinaus kündigte die Krisenbank an, weitere Details zur Beilegung des Rechtsstreits über den Zusammenbruch der Heta-Vorgängerin Hypo Alpe Adria Anfang Oktober bekanntzugeben.

Die BayernLB, an der der Freistaat Bayern die Mehrheit hält, hatte die Heta-Vorgängerin Hypo Alpe Adria im Jahr 2007 gekauft und die marode Bank zweieinhalb Jahre später in einer Notaktion an Österreich zurückgegeben. Seit dieser Zeit überziehen sich beide Seiten mit Klagen über die Lastenverteilung für die Insolvenz, die als größter Finanzskandal der österreichischen Nachkriegsgeschichte angesehen wird. Insgesamt hat die Regierung in Wien in den vergangenen sechs Jahren bereits gute 5,5 Mrd. € an die Hypo Alpe Adria zahlen müssen.

Ford trotzt dem Abgasskandal bei VW

Nach zahlreichen Neuemissionen in der vergangenen Berichtsperiode hat sich die Neuemissionstätigkeit der großen Unternehmen etwas abgeschwächt. Man könnte fast den Eindruck gewinnen, dass die Marktteilnehmer in dieser Woche mit anderen Dingen, wie beispielsweise dem Münchner Oktoberfest oder der englischen Woche in der deutschen Fußballbundesliga beschäftigt sind.

Dem Abgasskandal vom Mitbewerber VW zum Trotz refinanzierte sich Ford über die eigene Finanztochter FCE Bank im Rahmen eines 4-jährigen Floaters (A1Z6R2) mit 700 Mio. € bis zum Laufzeitende am 17.09.2019 über den Primärmarkt. Der Kupon errechnet sich aus dem 3-Monats-Euribor +98 bps und wird vierteljährlich angepasst. Der Ausgabepreis dieser Anleihe liegt bei 100%. Wegen der Mindestanlagesumme von 100.000 € richtet sich diese Anleihe an institutionelle Anleger.

Ebenso präsent am Primärmarkt zeigte sich die Norddeutsche Landesbank. Das Institut refinanzierte sich für 3 Jahre mit einer Nachranganleihe (NLB8G1) im Rahmen von 900 Mio. €. Die Anleihe ist am 24.09.2018 fällig und bietet dem Investor einen jährlichen Kupon von 0,625%. Das Papier wurde mit +55 bps über Mid Swap gepreist. Folglich betrug der Ausgabepreis 99,74%. Durch die gewählte Mindeststückelung von 1.000 € erscheint die Anleihe für private Investoren interessant.

Den beiden Emittenten folgte die niederländische Kreditbank Leaseplan Corporation durch die Aufnahme von 500 Mio. € mittels einer 3-Jährigen Anleihe (A1Z60K) am Kapitalmarkt. Der Zinssatz beträgt jährlich 1,375% und bleibt bis zur Fälligkeit am 24.09.2018 unverändert. Der Bond wurde mit +130 bps über Mid Swap gepreist, was einem Kurs von 99,74% gleichkam. Leaseplan hat sich bei dieser Emission für eine Mindeststückelung von 100.000 € entschieden.

MARKTDATEN AKTUELL

Sicherheit ist Trumpf

Eine ziemlich ereignisreiche Berichtswoche liegt hinter den Marktteilnehmern und damit sind nicht die unglaublichen und rekordträchtigen 5 Tore innerhalb von sagenhaften neun Minuten gemeint.

Vielmehr standen mit der viel beachteten Fed-Sitzung sowie den Parlamentswahlen in Griechenland äußerst wichtige Themen auf der Agenda. Die Entscheidung der US-Notenbank, den Leitzins vorerst nicht zu erhöhen und damit die Zinswende weiter in die Zukunft zu verschieben, sorgte am Rentenmarkt für steigende Kurse, wohingegen die Wahl in Hellas die Märkte weitestgehend kalt ließ. Infolgedessen stieg das Rentenbarometer zum Wochenausklag bis auf 155,44%. Der Start in die neue Handelswoche hatte mit dem Abgasskandal um Volkswagen eine unangenehme Überraschung für die Märkte parat. Der Schock am Börsenparket saß tief und sorgte für einen Ausverkauf an den Aktienmärkten. Im Gegenzug flüchteten sich die Anleger in die als sicher geltenden Bundesanleihen. Der richtungsweisende Euro-Bund-Future konnte davon deutlich profitieren und setzte seinen Aufstieg fort, mit 156,26% erreichte das Sorgenbarometer ein neues Monatshoch. Die aktuelle Stimmung an den Finanzmärkten ist von Ernüchterung und Unsicherheit geprägt, so ist es gut vorstellbar, dass der sichere Hafen in Form von deutschen Bundesanleihen weiter angesteuert wird. Zur Stunde notiert der Dezember-Kontrakt um die Marke von 156 Punkten.

Aus Sicht der Charttechnik ist der starke Widerstand bei 155,50% durchbrochen worden. Das neue Augenmerk richtet sich demnach auf das neue September-Hoch bei 156,26%. Der Blick in die andere Richtung offenbart die nächste Unterstützung bei 153,70% respektive 152,75%.

Aktuelle Marktentwicklung

Deutschland:

Der Dezember-Kontrakt des richtungsweisenden Euro-Bund-Future schloss gestern mit einem gehandelten Volumen von 0,495 Mio. Kontrakten bei 155,92% (Vw.: 153,76%).

Die Tradingrange lag im Berichtszeitraum zwischen 153,59% und 156,26% (Vw.: 153,50% und 155,51%).

Der Euro-Buxl-Future (Range: 149,68% und 156,30%) schloss bei 155,52% (Vw.: 150,26%),

der Euro-Bobl-Future (Range: 128,34% und 129,12%) bei 129,01% (Vw.: 128,48%)

und der Euro-Schatz-Future (Range: 111,225% und 111,40%) bei 111,355% (Vw.: 111,265%).

Die Rendite der zehnjährigen Bundesanleihe lag im gestrigen Bundesbankfixing bei 0,613% (Vw.: 0,745%).

USA:

Zweijährige US-Treasuries rentieren bei 0,707% (Vw.: 0,798%),

fünfjährige Anleihen bei 1,462% (Vw.: 1,592%),

die richtungsweisenden zehnjährigen Anleihen bei 2,135% (Vw.: 2,283%)

und Longbonds mit 30 Jahren Laufzeit bei 2,928% (Vw.: 3,075%).

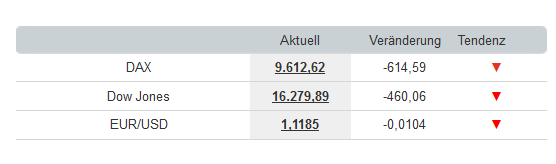

Am Aktien- und Devisenmarkt waren gegenüber der vergangenen Woche folgende Änderungen zu registrieren:

Die Entwicklung der wichtigsten Credit Indizes spiegelt im Vergleich zur Vorwoche eine Ausweitung der Spreads wider, was auf eine gestiegene Risikoeinschätzung seitens der Anleger hinweist. Fallende Anleihekurse führten zu einer Erhöhung der Rendite und somit stieg der I-Traxx-Main für Unternehmensanleihen guter Qualität um 9,5 auf 80 Punkte. Der I-Traxx-Crossover für High Yield Anleihen stieg um 10,5 auf 333 Punkte.

Die I-Traxx-Indizes bilden derivative Kreditausfallversicherungen (Credit Default Swaps, CDS) ab, mit denen Investoren den möglichen Default von Unternehmensanleihen absichern.

Der Euro auf der Münchner Rutsch‘n

Das Münchner Oktoberfest bietet seinen Besuchern eine Vielzahl an rasanten Fahrgeschäften. Doch es muss nicht immer schneller, höher, weiter sein. Denn auch etwas gemütlichere Klassiker erfreuen sich nach wie vor großer Beliebtheit. Einer davon ist die Münchner Rutsch’n. Hierbei handelt es sich um eine 55 Meter lange Wellenrutsche.

In dieser Handelswoche scheint es so, als hätte der Euro dieses Fahrgeschäft ausprobiert. Vor dem Wochenende notierte die Gemeinschaftswährung noch auf einem Drei-Wochen-Hoch, bei 1,1459 USD, doch dann begann die Rutschpartie. Trotz des vorerst unveränderten Zinsniveaus in den USA sehen hier die Marktteilnehmer die besten Chancen auf eine Leitzinserhöhung. Der US-Dollar war somit wieder gefragt, was den Euro über 1,1262 bis auf 1,1103 USD drückte. Heute Morgen scheint die Rutschpartie vorerst zu Ende zu sein, da die Währung der Euroländer um die Marke von 1,12 USD notiert.

Trotz der hohen Inflation entschied sich die türkische Zentralbank gegen eine Zinserhöhung. Die türkische Lira scheint dies in der aktuellen Handelswoche nicht zu stören. Gegenüber dem Euro konnte sie zulegen. Die Gemeinschaftswährung gab im Umkehrschluss von 3,4784 bis auf 3,3370 TRY nach.

In dieser Handelswoche fragten Privatanleger vornehmlich Anleihen auf brasilianische Real, US-Dollar und kanadische Dollar nach.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.