Peak Panik?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 3.061,85 Pkt (CME)

Der Coronavirus breitet sich weiter aus. Wer jetzt immer noch glaubt, dass 2020 ein einfaches Jahr wird, hat nicht aufgepasst. Die wirtschaftlichen Folgen sind noch nicht einmal ansatzweise abzuschätzen. Vollkommen zu Recht hat der S&P 500 in der Spitze bisher mehr als 11 % von seinem Allzeithoch abgeben müssen. Beim Dax sieht es ähnlich aus.

Normalerweise fallen Indizes in Europa stärker als US-Indizes, wenn Panik um sich greift. Das war diesmal nicht der Fall. Ein Grund ist die noch engere Verflechtung der US-Wirtschaft mit der chinesischen Wirtschaft im Vergleich zur europäischen.

Inzwischen geht es aber nicht mehr nur um China. Das wurde spätestens am Donnerstag klar. Aus fundamentaler Sicht sollte der Abverkauf noch nicht beendet sein. Erst jetzt beginnen Analysten die Folgen zu quantifizieren. Bisher gingen Analysten in den USA von einem Gewinnwachstum von knapp 10 % in diesem Jahr aus.

Davon kann inzwischen keine Rede mehr sein. Mit etwas Glück gibt es in diesem Jahr keinen Gewinnrückgang. Auf Basis der bisherigen Gewinnschätzung hat sich das KGV per Ende 2020 von einem sehr hohen Wert von 19 für den S&P 500 wieder etwas normalisiert und erreichte 17,1. Da nun aber das Gewinnwachstum ausbleibt, ist der Markt heute immer noch so hoch bewertet wie vor der Korrektur. Werden die Gewinnschätzungen erst angepasst, steigt das Jahresend-KGV automatisch wieder auf 19.

Aus fundamentaler Sicht ist der Markt trotz einer Korrektur von 10 % kein Schnäppchen. Man kann trotzdem Geld verdienen. Der Höhepunkt der Panik könnte nun nämlich erreicht sein. Das bedeutet nicht, dass die Kurse nicht weiter fallen können, sondern lediglich, dass sich der Trend verlangsamt und es auch einmal wieder einen positiven Tag geben wird.

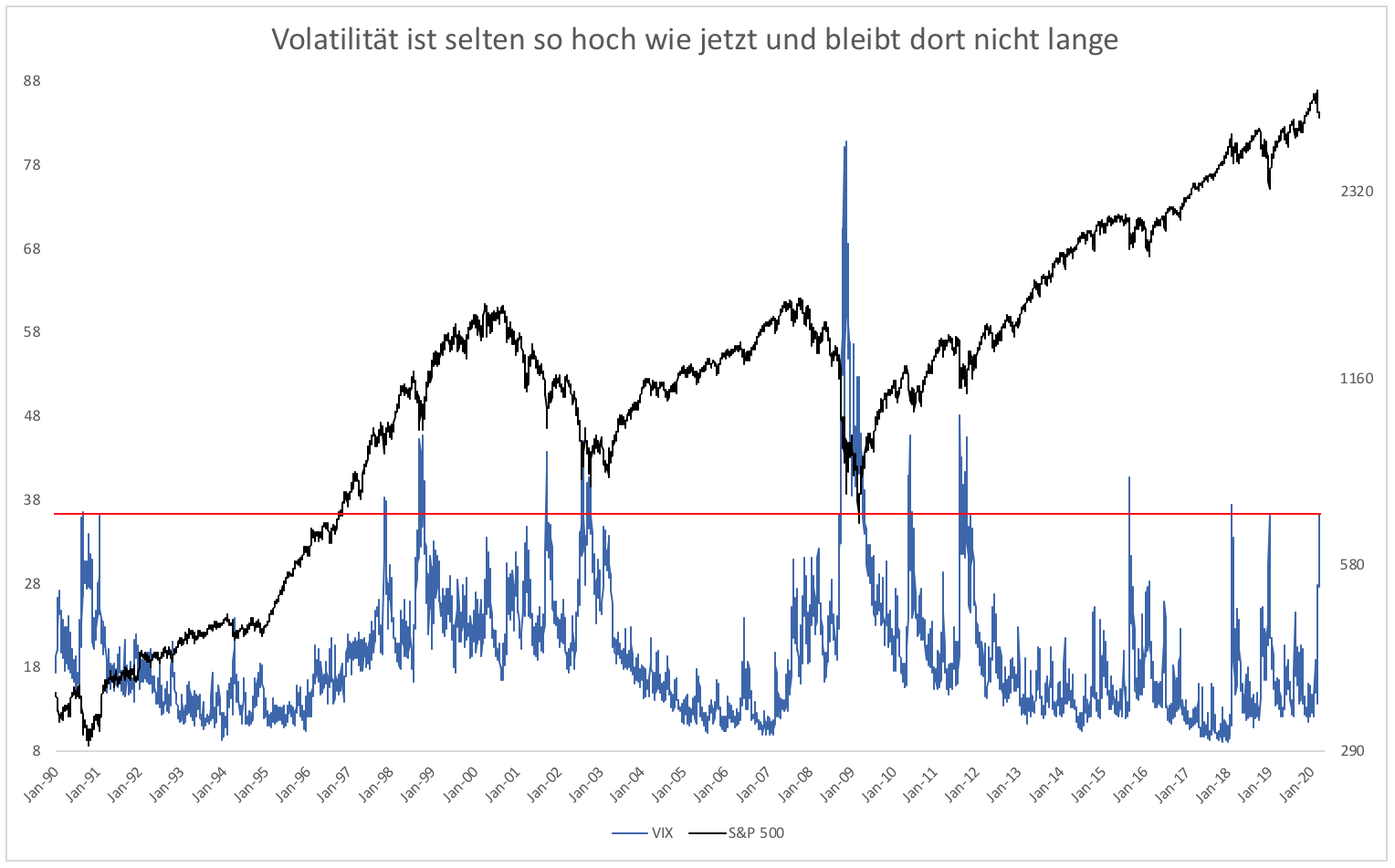

Wenn die Panik abflaut geschieht vor allem eines: die Tagesschwankungen gehen zurück. Die Volatilität geht dadurch ebenfalls zurück. Der VIX, der die Volatilität des S&P 500 abbildet, stieg am Donnerstag im Tagesverlauf auf 36,4 Punkte. Das geschieht statistisch alle zwei Jahre. Wenn es dazu kommt, dann hält sich ein solches Niveau nicht lange (siehe Grafik).

Da der Markt aus fundamentaler Sicht immer noch kein Schnäppchen ist, kaufe ich trotz Kursrückgangs aktuell keine Aktien. Stattdessen setze ich auf eine Normalisierung der Schwankungsbreite. Ich shorte also Volatilität. Dies tue ich, indem ich die ETN mit dem Kürzel VXX (iPath VIX Short-Term Futures) leerverkaufe.

Es gibt keine Garantie, dass der VIX nun wieder auf 20 Punkte fällt. Wer keine Erfahrung mit dem Shorten von Volatilitätsprodukten hat, sollte sich zurückhalten. Da die Volatilität selbst sehr schwankungsanfällig ist, ist eine solche Spekulation eine ziemliche Achterbahnfahrt.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Das passiert wenn wahnsinnige Notenbänker wie Draghi die Zinsen 11 Jahre lang bei Null lassen.

Es bauen sich irrsinnige Blasen in allen Assetklassen auf. Mir wäre ein Leitzinz von 4 Prozent lieber.

Dann wäre der Dax aber in den letzten 11 Jahren zwischen 3.500 und 8.000 Punkten geblieben und alles wäre real bewertet. Dafür wären Italien, Frankreich, Spanien, Portugal und Griechenland bankrott. Aber auch das wäre ok. Wer seine Staatsfinanzen nicht in Ordnung halten kann, muss eben wieder die Lira oder die Drachme einführen. "Wenn die Kasse nicht stimmt, stimmt alles andere auch nicht" - Winston Churchill.

Hoffe der DAX fällt bis 3.500 Punkte, damit Draghi mal klar wird, was er hier ausgelöst hat.

Meine Broker können für Deutsche Retail Kunden(alle EU-Bürger ) VXX nicht handeln. Wo ist es Ihnen gelungen? In meinem IB-Konto sind solche US-Papiere mit NT (not tradeable gekennzeichnet). Das gilt auch für alle US-gelisteten i-shares wie z.B. EWG

Flucht in den Euro. Da sieht Frau wo die Qualität ist. Merci

dow 24200 final

dramatisch fantastisch wenn nikkei 225 endlich 19800 die 24200 final dann kaufen evtl

Niemanden interessiert die fundamentale Sicht. Wenn Entwarnung kommt, geht der Fuchs wieder ab. So schauts aus.

Silberminen werden geschüttet.

Beim Dow Future ist die Low Value Area @26280 und die Preise darunter werden mit dicker Bid-Size darunter "akzeptiert". Aktuell bei 25708. Damit waren die guten Ask-Sizes für heute erledigt und die US-Session sagt "nein" zur Bodenbildung in dieser Session. Das wird morgen richtig interessant. Gute Nacht.

buy the dips. nurn schnupfen, in 2 monaten vorbei 🙄