Nur eines bestimmt, wohin der Markt geht

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Ich werde immer wieder gefragt, welche Indikatoren ich verwende und wie ich entscheide, ob ich kaufe oder verkaufe. Es gibt zwei Szenarien, mit denen Anleger regelmäßig konfrontiert sind. Beide Fälle müssen unterschiedlich behandelt werden.

Der erste Fall ist zumindest in der Theorie einfach. Schnäppchen macht man dann, wenn Panik herrscht. Mitten im Crash zu kaufen, fällt den meisten Anlegern nicht leicht. Angst hält Anleger davon ab. Im Crash kaufen hat sich noch nie als Fehler herausgestellt, aber man muss eben den Mut haben und danach Geduld mitbringen.

Persönlich kaufe ich gerne im Crash. Zuletzt war das zu Pandemiebeginn der Fall. Ab Mitte März begann ich zu kaufen. In diesem Jahr hieß die Devise bisher „Erholungen verkaufen“ und seit drei Monaten wird abgewartet. Das bringt mich zum zweiten Fall, den Normalfall.

Crashs sind eindeutige Signale. Im Normalfall wird Anlegern ein Signal nicht so eindeutig präsentiert. Stattdessen ist man mit Kursentwicklungen konfrontiert, die weniger eindeutig sind. Seit einigen Wochen sind sich zwar alle einig, dass es einen Bärenmarkt gibt, doch die Erkenntnis kam spät und nützt Anlegern wenig.

Selbst wenn ein Trend wie der aktuelle Bärenmarkt anerkannt ist, kommen immer wieder Zweifel auf. Die vergangenen Wochen waren etwas ruhiger und Indizes scheinen an einem Boden zu arbeiten. Die Frage, ob man nun kaufen sollte, drängt sich unweigerlich auf, weil es Zweifel darüber gibt, ob der vorherrschende Trend noch gültig ist.

Wohin die Reise mittelfristig geht, hängt nur von einem Faktor ab: der Wirtschaft. Teils wird der Börse vorgeworfen, dass sie sich von der Realwirtschaft loslöst. Das ist nicht der Fall. Wie sehr die Kurse von der Wirtschaft abhängen, lässt sich gut herleiten.

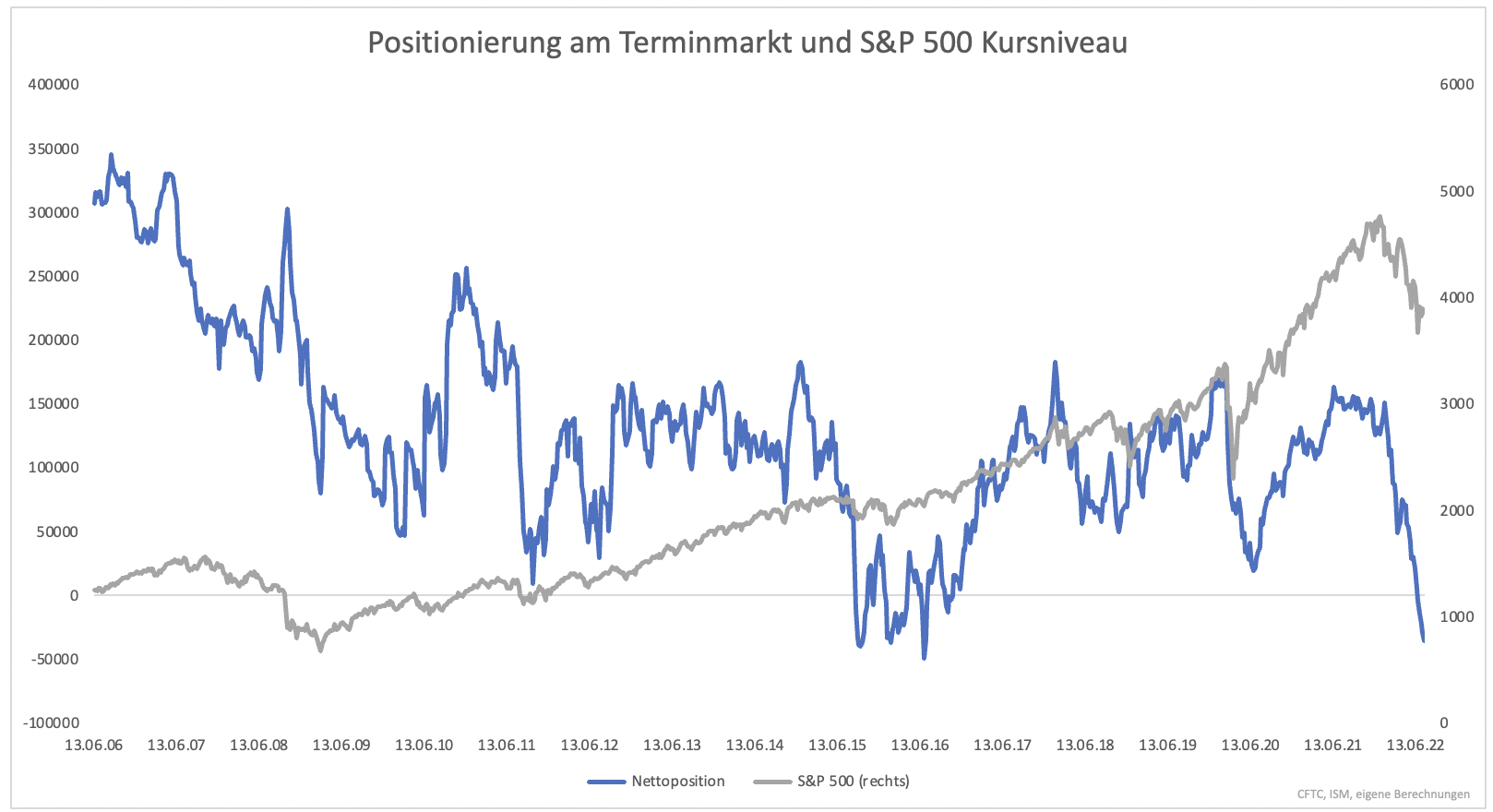

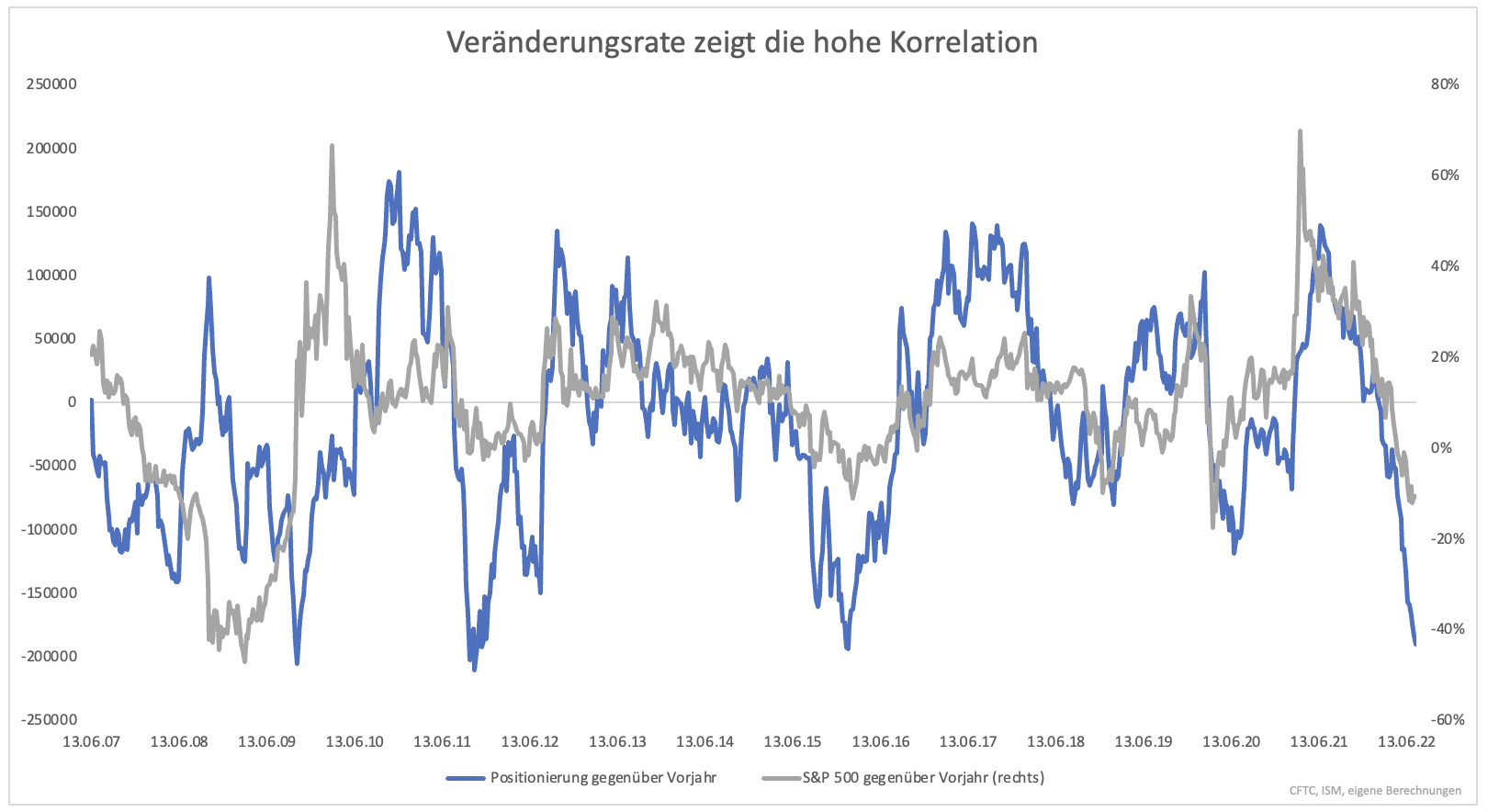

Zunächst lohnt ein Blick auf das, was Anleger machen. Ein gutes Bild erhält man durch die Termingeschäfte. Grafik 1 zeigt dazu die Nettopositionierung (Long Kontrakte minus Short Kontrakte) und den S&P 500. Auf den ersten Blick ist die Korrelation nicht optimal. Das Bild ändert sich, wenn man die Veränderungsraten betrachtet (Grafik 2).

Dass Positionierung und Kurse übereinstimmen, überrascht nicht. Die Positionierung bestimmt die Kurse. Kaufen Anleger, steigen auch die Kurse. Abweichungen gibt es nur dann, wenn sich der Markt z.B. im Crash befindet, Spekulanten an den Terminmärkten aber bereits wieder zugreifen.

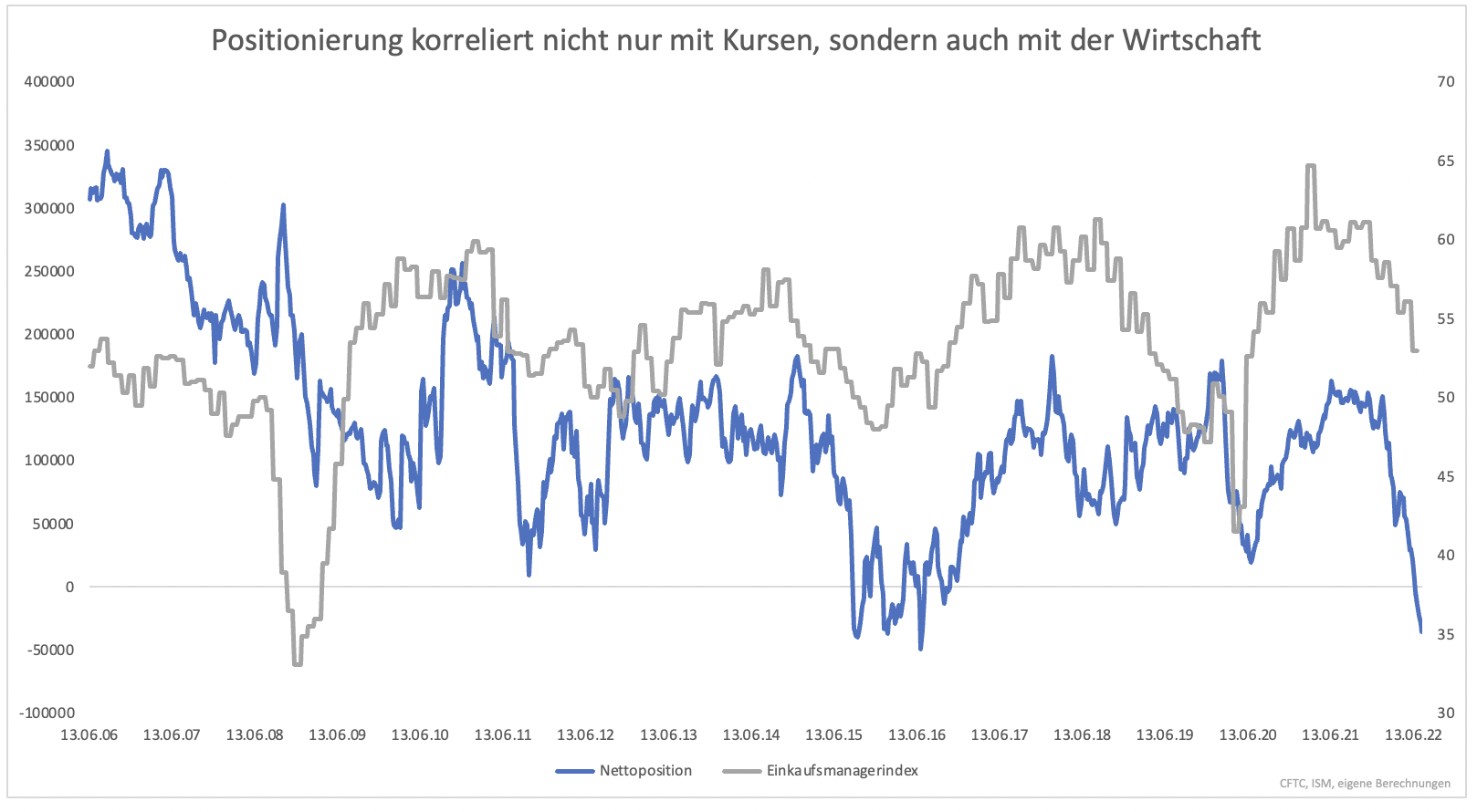

Die Positionierung muss irgendwie entstehen bzw. bestimmt werden. Sie wird vom konjunkturellen Verlauf bestimmt. Die Positionierung und der Einkaufsmanagerindex, der die konjunkturelle Entwicklung exzellent abbildet, gehen Hand in Hand (Grafik 3).

Auch hier gilt, dass die Korrelation in den Veränderungsraten am deutlichsten wird. Abweichungen kann es geben. Das war etwa Ende 2019 der Fall. Die Konjunktur trübte sich ein. Da die Fed bereits die Zinsen senkte, wurde ein neuerlicher Aufschwung erwartet. Am Terminmarkt wurde vorzeitig darauf gewettet, sodass die Positionierung stieg, während der Einkaufsmanagerindex noch fiel.

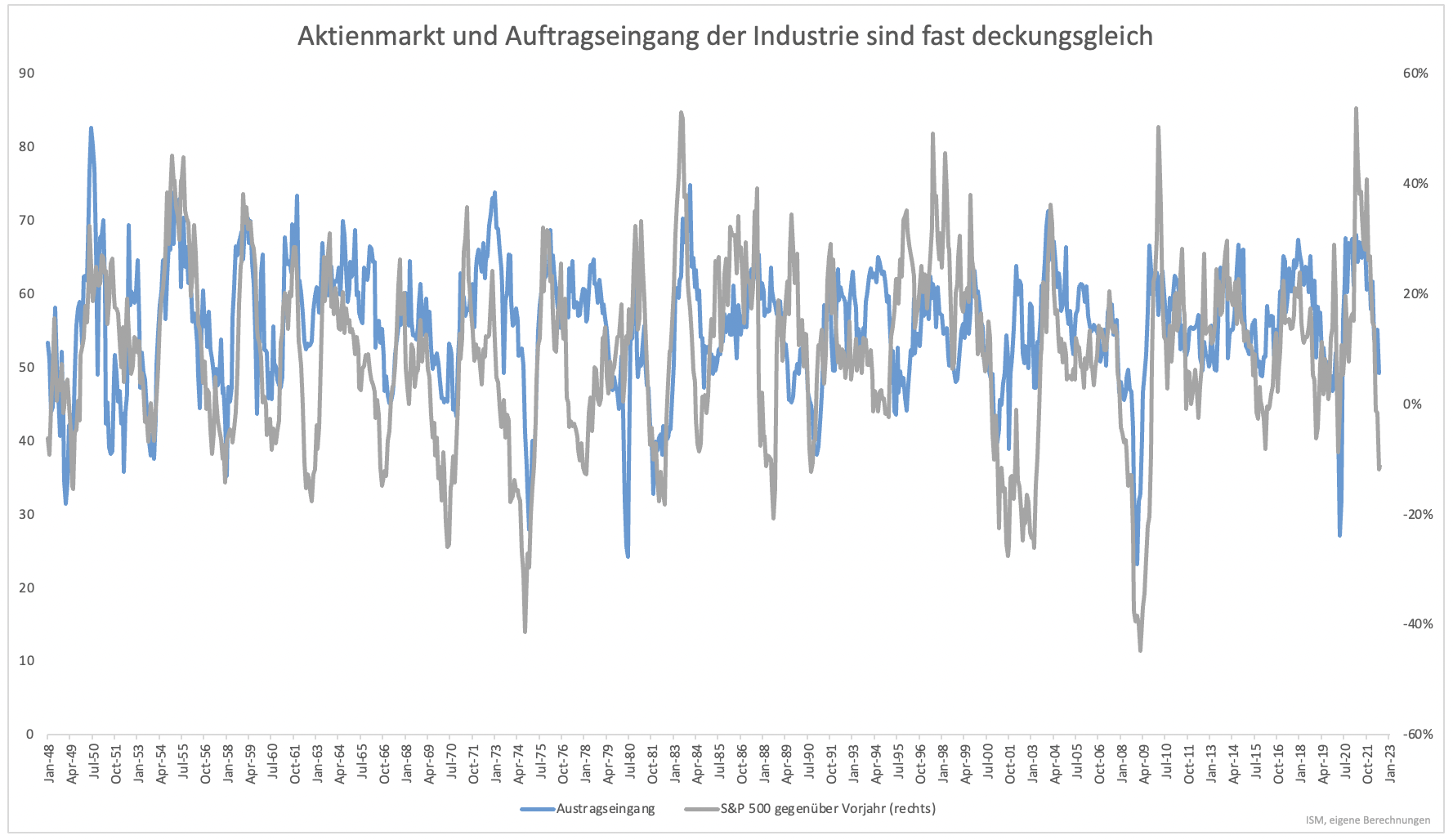

Seit es den Einkaufsmanagerindex gibt, kam es nur zu wenigen Abweichungen. Das zeigt sich anhand der Aktienmarktperformance im Vergleich zum Einkaufsmanagerindex bzw. dem Auftragseingang (Grafik 4). Der Auftragseingang und der Gesamtindex sind ähnlich. Auftragseingänge sind jedoch sensitiver als der Gesamtindex, was vorzeitig Trendänderungen ankündigen kann.

Der Aktienmarkt folgt der Wirtschaft. Der übergeordnete Trend wird von der Konjunktur bestimmt. Ein Blick auf den Einkaufsmanagerindex genügt, um zu wissen, was Sache ist. Will man darüber hinaus einen Timing-Indikator, eignet sich der Blick auf die Geldpolitik. Darüber berichtete ich bereits hier.

Zusammengefasst spricht die wirtschaftliche Entwicklung noch nicht für einen neuen Bullenmarkt. Die aktuelle Erholung an der Börse kann jedoch noch weitergehen. Kurzfristig regiert die Hoffnung. Die Fed hat am Mittwoch allerdings etwas verschleiert gesagt, dass es de facto eine Rezession mit steigender Arbeitslosigkeit braucht, um das Inflationsziel zu erreichen. Der Markt ignoriert diesen Umstand derzeit. Das wird nicht ewig so bleiben.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.