Nigeria – Nervenkitzel mit Verdopplungschance

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Das Wichtigste zuerst: Ausbruch, soweit das Auge reicht. Der nigerianische Aktienmarkt erwacht gerade aus seiner jahrelangen Lethargie. Der Ausbruch eröffnet dem Markt den Weg zurück zu alten Hochs, was einem Kursanstieg von 100% entspricht. Für schwache Nerven ist das allerdings nichts.

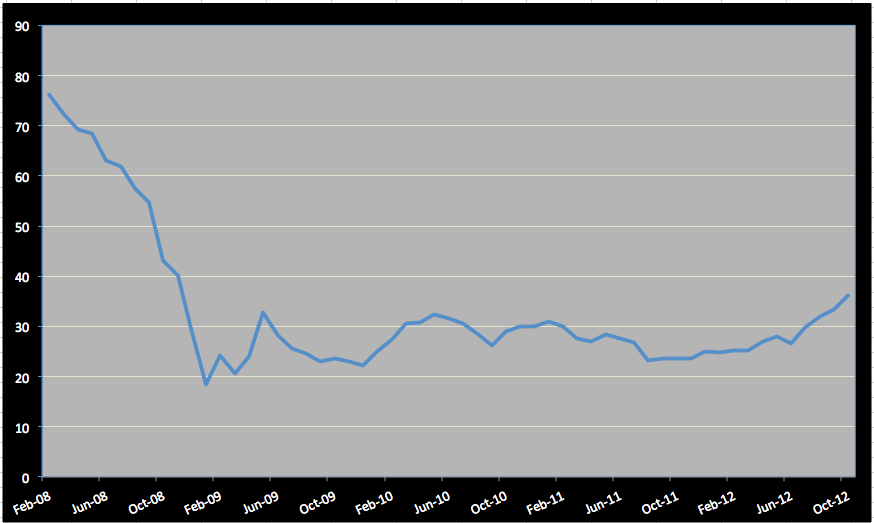

Mit der Finanz- und Wirtschaftskrise 2008/09 verlor der Aktienmarkt mehr als 60% seiner Kapitalisierung. Der einzige, über Zertifikate handelbare Index verlor sogar fast drei Viertel seines Wertes. Verglichen mit den starken Kursrückschlägen von 50% in den entwickelten Märkten legten die nigerianischen Indizes noch einiges drauf. Der erste Chart zeigt den dramatischen Kursverlauf. Der Bärenmarkt per se ist dabei weniger beachtlich als die Erholung danach. Die ganze Welt befand sich im Liquidationsrausch von Anlagen, die nur irgend aufzufinden waren. Während kurz darauf die meisten Märkte eine starke V-Umkehr zeigten, die etwa beim Dax bis 7.600 Punkte führte – also gerade einmal 7% unter dem Allzeithoch – blieben Märkte wie der nigerianische zurück. In den vergangenen Jahren betrug die zugegebenermaßen breite Range +50 bis -30%, doch damit stehen die Werte noch immer 50% unter ihren Hochs.

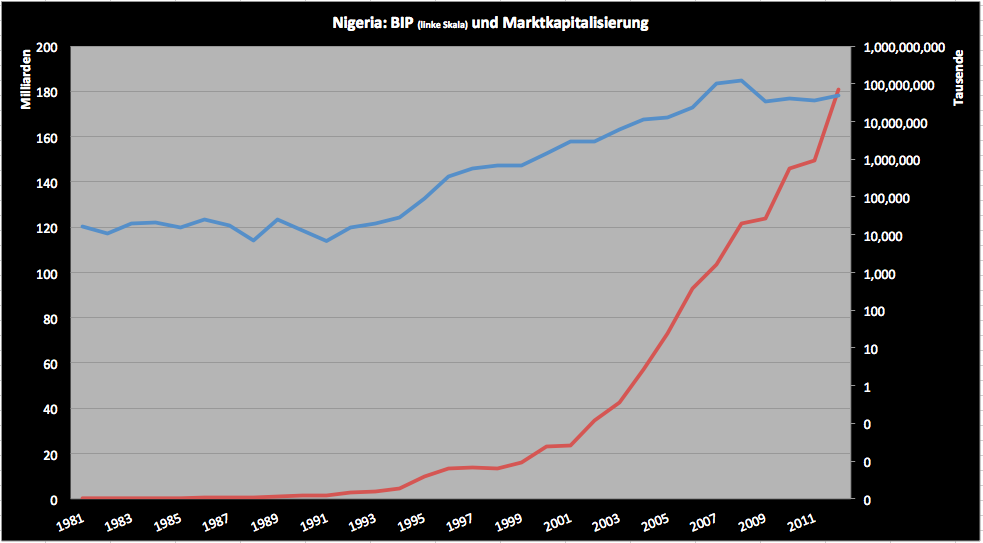

Das ist insofern erstaunlich, als dass das BIP Nigerias kaum einen Dämpfer abbekommen hat. Der zweite Chart zeigt die Entwicklung des BIPs, welches in der Krise zwar stagnierte, aber nicht einbrach. Die blaue Linie zeigt die Gesamtmarktkapitalisierung. Aufgrund der logarithmischen Skalierung wirkt der Rückgang wenig bedeutend, tatsächlich aber brach der Marktwert aller Unternehmen von ca. 100 Milliarden Euro auf 35 Milliarden ein.

An den fundamentalen Faktoren kann dieser Zusammenbruch nicht gelegen haben. Das Wachstum war auch in den Krisenjahren positiv und bewegt sich seit 2009 zwischen 6 und 8%. Die Handelsbilanz ist durchweg positiv und die Regierung mit weniger als 20% des BIP verschuldet. Die Arbeitslosenquote lag 2008 bei gut 5% und ein Jahr später ca. beim Doppelten. Bedenkt man, dass in einigen europäischen Ländern die Quote bei fast 25% liegt, sind das Traumwerte. Was ist also schiefgegangen?

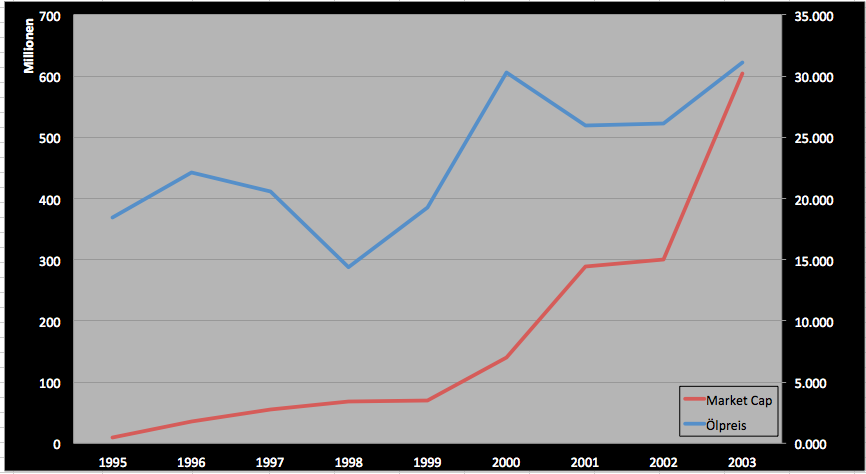

Nigeria ist, wie viele andere Entwicklungsmärkte auch, von Auslandsinvestitionen abhängig. Seit Anfang der 90er Jahre flossen in Durchschnitt jedes Jahr mehr als 3% des BIPs von ausländischen Investoren in das Land. Mit der Finanzkrise und der Liquidierung von Assets, der Repatriierung von Geldern und der Reduktion von Investitionen flossen viele Milliarden ab. Insgesamt betrug der Rückgang fast 30% oder 10% des BIPs. Zu diesem Stressszenario kamen weitere Faktoren hinzu. Die nigerianische Wirtschaft ist stark vom Erdölexport abhängig. 80% der Regierungseinnahmen kommen aus diesem Sektor. Sowohl das Wirtschaftswachstum als auch die Börse sind mit dem Ölpreis stark korreliert. Der dritte Chart zeigt den Zusammenhang zwischen der Marktkapitalisierung aller Unternehmen und dem Ölpreis.

Der wichtigste Faktor, der den Aktienmarkt zum Kollaps brachte, war aber ein hausgemachtes Problem. Auch wenn dem Investitionsstopp und Geldabfluss ein Teil der Misere zugeschrieben werden muss, hat Nigeria selbst ebenfalls einen großen Beitrag zum Kollaps beigetragen. Durch den Zufluss von Geldern über Investitionen konnten vor allem die Banken lange Zeit über ihre Verhältnisse leben. Es wurden Kredite vergeben als gäbe es kein Morgen mehr. Es wurden zudem Kredite zur Spekulation genutzt (nicht nur an der Börse sondern auch zur Investition in wenig aussichtsreiche Projekte). Der Aktienmarkt war unglaublich heiß gelaufen. Jedes IPO war maßlos überzeichnet und versprach automatisch Gewinne. Mit dem Rückzug ausländischer Investoren funktionierte dieses System nicht mehr. Der Sekundärmarkt trocknete aus. Aktien waren damit fast schlagartig zu illiquiden Anlagen geworden.

Die Weltwirtschaftskrise und der damit einhergehende Ölpreisverfall setzen dem Boom ein Ende. Nigeria hatte sich ausschließlich auf die Ölproduktion fokussiert und dabei die Infrastruktur und Wettbewerbsfähigkeit vollkommen vernachlässigt. Die Kreditblase platzte damit 2008. Beinahe 30% der Darlehen waren notleidend. Die Kernkapitalquoten der Banken sanken von ca. 20% auf 4%, d.h. nur 4% des Anlagevermögens war noch mit Eigenkapital unterlegt. Die Kreditvergabe ging um ein Drittel zurück. Die Wirtschaft steckte in einer massiven Kreditklemme.

Das sind alles keine überzeugenden Argumente, um in Nigeria zu investieren. Allerdings: seit 2008 hat sich viel verändert. Zum einen hat die nigerianische Kreditkrise zu einer Konsolidierung und Gesundung der Wirtschaft geführt. Das Land ist zwar noch immer stark vom Erdöl abhängig, allerdings ist die Wirtschaft heute diversifizierter als noch vor wenigen Jahren. Die Industrieproduktion stieg vor der Krise um magere 1-2% pro Jahr. Inzwischen ist das Wachstum auf über 10% angestiegen. Der Öl und Gassektor trägt mit einem Wachstum von ca. 4% noch immer viel bei, aber andere Branchen holen stark auf. Inzwischen wachsen die Telekommunikations-, Bau- und Tourismusbranche sowie der Einzelhandel im zweistelligen Bereich. Nigeria war viele Jahre reformresistent. Das hat zu vielen Schwächen geführt. Inzwischen wird reformiert, wenn auch langsam. Das Potential dürfte sich daher erst in den kommenden Jahren so richtig entfalten. Nigeria ist immerhin ein sehr bevölkerungsreiches Land mit über 160 Mio. Einwohnern. Mit einem wieder gesundeten Finanzsystem, zurückkehrenden Auslandsinvestitionen, hohem Wachstum und Reformen ist Nigeria bei vielen als ein Land akzeptiert, welches die alten BRIC Staaten ablösen kann.

Profitieren können Anleger über das Indexzertifikat DE000AA0VRW1 der RBS. Der Index bzw. das Zertifikat, welches im ersten Chart abgebildet ist, hat Ende September den mehrjährigen Widerstand bei 34 nach oben durchbrochen. Auf mittel- bis langfristige Sicht gibt es hier ein Verdopplungspotential. Der Stop Loss sollte etwas unterhalb des letzten markanten Hochs bei 32,80 gewählt werden. Auf einen Stop Loss sollte auf keinen Fall verzichtet werden. Bei diesem Engagement handelt es sich zweifellos um ein riskantes Investment. Die Chancen stehen aber gut, dass Nigeria mit dem Ausbruch des Index aus der dreijährigen Seitwärtsbewegung jetzt den richtigen Einstiegspunkt für einen langen Trend bietet.

Ihr

Clemens Schmale

Technischer Analyst bei GodmodeTrader.de

"Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte: Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse investiert."

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.