"Niemand weiß mehr, was irgendwas wert ist!"

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Value Investing bezeichnet eine Anlagestrategie, bei der Anleger versuchen, in Wertpapiere zu investieren, die sie für fundamental unterbewertet halten, beispielsweise anhand von Kennzahlen wie dem Kurs-Gewinn-Verhältnis oder auf Basis eines Discounted-Cashflow-Modells. Spätestens seit der Finanzkrise hat Value Investing kaum noch funktioniert und oftmals deutlich schlechter abgeschnitten als der Gesamtmarkt.

Der Hedgefondsmanager und klassische Value-Investor David Einhorn hat sich jetzt in einem Bloomberg-Interview pessimistisch zu den Aussichten des Value Investings geäußert: "Ich weiß nicht, ob es jemals wiederkommt. Es gab ernsthafte Veränderungen in der Marktstruktur und so ziemlich die meisten Value-Investoren wurden aus dem Geschäft gedrängt."

Es gebe immer weniger Investoren und Analysten, die sich mit dem fundamentalen Wert von Unternehmen auseinandersetzten. "Niemand weiß mehr, was irgendwas wert ist", sagte Einhorn.

Sein eigener Anlagestil habe sich durch die Entwicklungen am Markt stark verändert, sagte Einhorn. Früher habe man Aktien mit einer "vernünftigen, niedrigen" Bewertung kaufen können, wenn man der Ansicht gewesen sei, dass es dem Unternehmen in Zukunft etwas besser gehen werde. Man habe darauf vertrauen können, dass andere Investoren dies sechs Monate später oder ein Jahr später ebenfalls erkennen würden und dann der Aktienkurs entsprechend zulegen werde. "Man konnte etwas zum Elffachen des Gewinns kaufen und vielleicht würden sie 10 % mehr verdienen und das Vielfache [des Gewinns, also das KGV] würde um 3 Punkte nach oben gehen und man würde 50 % innerhalb von zwei oder drei Jahren verdienen", so Einhorn. "Das passiert nicht mehr, weil niemand mehr wahrnimmt, was bei diesen Unternehmen eigentlich passiert."

Es gebe eine "enorme Anzahl an Unternehmen, die dramatisch fehl bewertet sind, auf eine Weise, wie wir das in der Vergangenheit nicht gesehen haben". Früher habe man vielleicht das Acht- bis Zwölffache des Gewinns für ein Unternehmen bzw. dessen Aktien gezahlt, heute gebe es dieselben Unternehmen zu einem KGV von 3 oder 4. Anstatt, dass man darauf vertrauen könne, dass der Markt die Unterbewertung irgendwann erkenne, müssten die Unternehmen nun selbst mit ihren Gewinnen die eigenen Aktien zurückkaufen, damit der Wert realisiert werde.

Trotz der fallenden Aktienkurse gebe es "natürlich" noch Blasen am Markt. Auch stark gefallene Aktien könnten noch überbewertet sein. "Was ist eine Aktie, die um 90 % gefallen ist? Antwort: Eine Aktie, die um 80 % gefallen ist, und sich dann noch mal halbiert hat", sagte Einhorn.

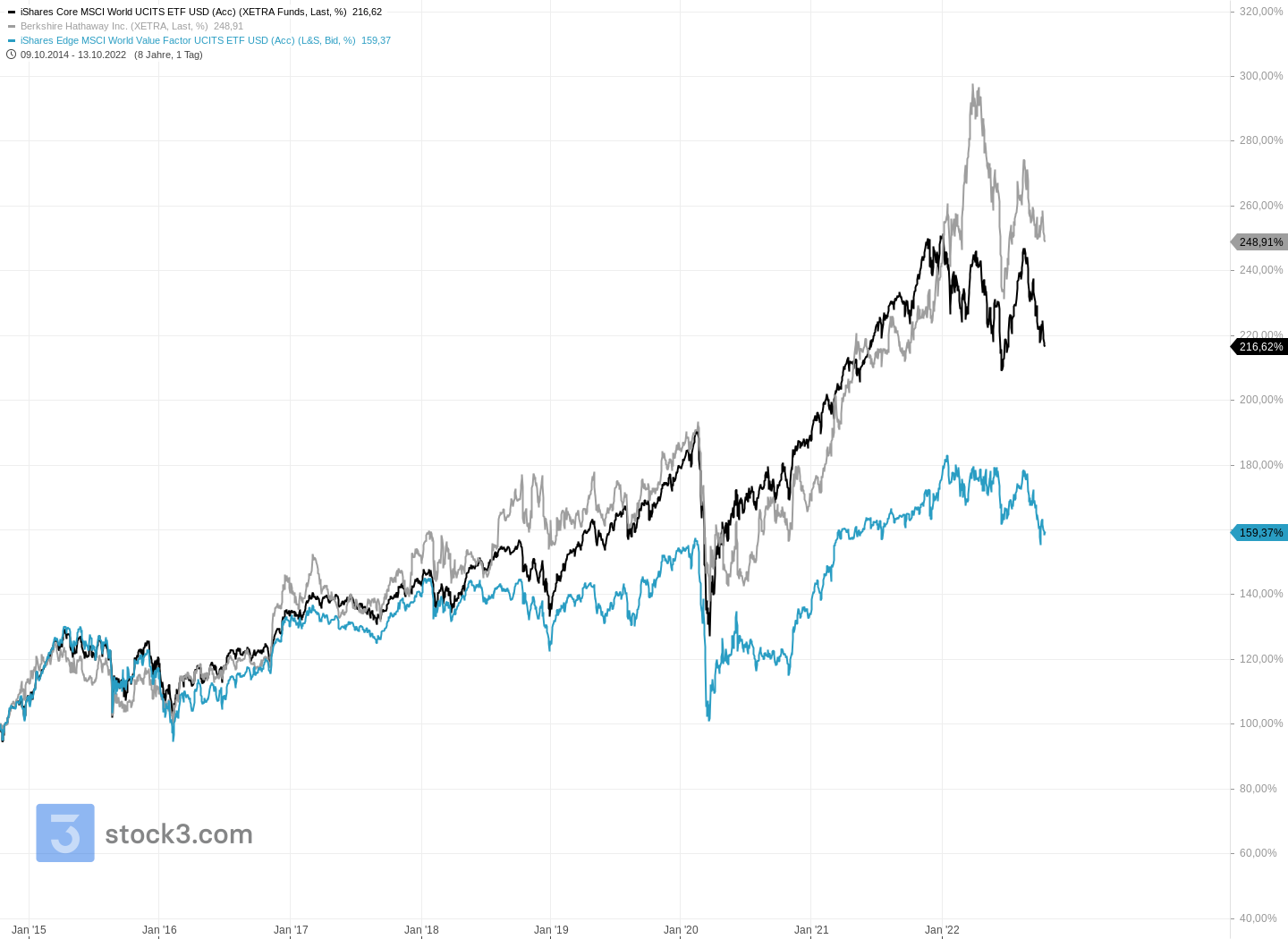

Wie hat sich das Value Investing in den vergangenen Jahren tatsächlich geschlagen? Der folgende Chart vergleicht die Entwicklung des MSCI World ETFs (schwarze Linie) mit der Entwicklung eines Value-ETFs, der speziell in günstig bewertete Aktien (anhand der Kennzahlen KGV, KBV und dem Unternehmenswert im Verhältnis zum operativen Cashflow) investiert (blau) und mit der Performance der Aktie von Berkshire Hathaway, der von Starinvestor Warren Buffett geführten Investmentholding (grau).

Während der mechanische Value-Ansatz in Form des ETFs deutlich hinter dem Gesamtmarkt zurückblieb, konnte Buffett insbesondere seit dem Corona-Crash wieder eine Überrendite erzielen. Dabei kam ihm allerdings auch zugute, dass Berkshire Hathaway überwiegend in den USA investiert und der Dollar gegenüber anderen Währungen stark aufwertete (im Chart basiert die Performance aller drei Instrumente auf den Kursen in Euro).

Externer Link: Bloomberg-Interview mit David Einhorn

Tipp: Testen Sie jetzt PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch stock3 PLUS ist inklusive. Jetzt PROmax 14 Tage kostenlos testen!

Stimme David Einhorn zu. Die Finanzmärkte sind zu einem Spielcasino geworden und haben einen teilweise elementare Funktionen und damit ihre Existenzberechtigung verloren. Es wird oft behauptet, dass die mit den Eingriffen der Notenbanken zu tun hat, was mir aber etwas zu einfach erscheint. Vielleicht ist es auch nur ein Symptom einer großen Tops. Die Rahmenbedingungen lassen die Vermutung durchaus zu.