Neue Höchststände bei den Aktien

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Die Aktienmärkte sind in der vorigen Woche ohne besonderen Anlass aus der bisherigen Seitwärtsbewegung nach oben ausgebrochen.

- Das fundamentale Umfeld der Aktienmärkte ist so gut wie schon lange nicht mehr.

- Ein Rückschlag ist nach wie vor möglich. Er würde die Märkte auf eine attraktivere Bewertung stellen. Am Jahresende dürften die Kurse aber höher sein als jetzt.

Plötzlich ist der DAX ausgebrochen. Nachdem er sich seit Beginn des Jahres unter Schwankungen mehr oder weniger seitwärts bewegt hat, ging es in der letzten Woche mit einem Sprung plötzlich bis auf fast 10.000 Punkte nach oben. Das kam überraschend. Es gab dafür auch keinen besonderen Anlass. Die meisten Marktteilnehmer hatten – nach dem üblichen Muster "Sell in May and Go away" – eher mit einem Rückgang der Kurse gerechnet. Ist das nur eine vorübergehende Laune des Marktes oder könnte es der Beginn einer neuen Aufwärtsentwicklung sein?

Ganz kurzfristig sind die Aussichten für eine weitere positive Entwicklung gut. Der Markt wird durch die Erwartung neuer geldpolitischer Lockerungen durch die EZB gestützt. EZB-Chef Draghi hat dabei die Latte sehr hoch gehängt. In seiner bekannt entschlossenen Sprache, die keine Zweifel aufkommen lässt, sagte er letzte Woche: "Wir werden es nicht hinnehmen, dass die Inflation zu lange zu niedrig ist." Das ist Balsam für die Aktienmärkte. Freilich hat die Zentralbank die Erwartungen damit sehr hoch gehängt. Beim letzten Mal, im Juli 2012, hat das geklappt. Ob das diesmal auch wieder so sein wird, ist nicht sicher. Es kann auch Enttäuschungen geben.

Nun weiß jeder, dass monetäre Faktoren allein den Markt nicht auf Dauer treiben können. Für eine längerfristige Aufwärtsentwicklung kommt es darauf an, dass die Wirtschaft weiter wächst und sich die Gewinne der Unternehmen erhöhen. Auch hier sehen die Perspektiven nicht schlecht aus.

Das Wirtschaftswachstum zieht in fast allen großen Industrieländern spürbar an. Die USA hatten zwar ein schwaches erstes Quartal. Im zweiten Quartal geht

es aber deutlich nach oben (wenigstens um 3 %). In Deutschland war schon das erste Quartal gut (annualisiert 3 %). Der Euroraum hat in den ersten drei Monaten des Jahres etwas enttäuscht (annualisiert 0,8 %). Das lag aber im Wesentlichen daran, dass die Niederlande stark geschrumpft sind, weil wegen des milden Winters weniger Gas gebraucht wurde. Nur Italien und Frankreich waren richtig schwach.

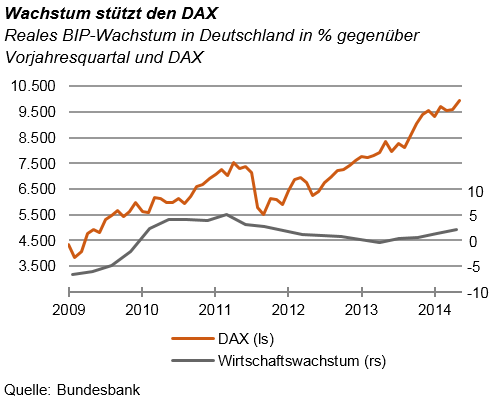

Die Grafik zeigt, wie wichtig Wirtschaftswachstum für die Aktienkurse ist. Der Aufschwung der Kurse im März 2009 wurde ausgelöst durch die gesamtwirtschaftliche Erholung nach der Rezession. Als die Konjunktur 2011 an Kraft verlor, stürzten die Kurse vorübergehend kräftig ab (um über 25 %). Danach bewegten sich Aktienkurse und Wirtschaftswachstum in unterschiedliche Richtungen. Die Kurse gingen hoch, das Wachstum nach unten. Das konnte so nicht auf Dauer funktionieren. Die Bewertungen des Marktes wurden immer ungünstiger.

Erst ab Mitte 2013 hat sich die Konjunktur wieder ins Positive gedreht. Die Wachstumsraten stiegen in Deutschland an. Die Unternehmensgewinne nahmen zu. Das wird sich fortsetzen. Die üblichen Konjunkturprognosen gehen davon aus, dass sich die gute Konjunktur noch wenigstens bis in das Jahr 2015 hält. Allerdings werden sich die Wachstumsraten nicht mehr beschleunigen. Sie werden auf dem erreichten Niveau von 2 % bleiben. Kurszuwächse wie in den letzten zwei Jahren (jeweils mehr als 25 %) sind dann also nicht mehr gerechtfertigt.

Was sind die Risiken, die den Weizen am Aktienmarkt – jedenfalls temporär – verhageln könnten. Einmal sind es die politischen Probleme in Osteuropa (Ukraine), Ostasien (zwischen den Anrainern des Südchinesischen Meeres) und anderen Schwellenländern in verschiedenen Teilen der Welt (unter anderem Thailand, Ägypten, Türkei, Brasilien). Die große Ausnahme ist Indien. Hier kann es, wenn der neue Ministerpräsident Nadrema Modi seine Versprechungen hält, zu "Recovery Rates" kommen ähnlich wie die in den letzten achtzehn Monaten im Euroraum (mit dem Unterschied nur, dass die Kurse in Indien nicht so stark gefallen waren).

Es gibt auch Risiken im Zusammenhang mit der Umstellung der Geldpolitik in den USA und Großbritannien auf einen weniger expansiven Kurs. In Großbritannien wird noch für dieses Jahr mit einer Zinserhöhung gerechnet. In den USA wird es wohl erst 2015 dazu kommen. Auch in Europa kommt irgendwann der Zeitpunkt, an dem umgesteuert werden muss.

Schließlich ergeben sich Risiken aus der Tatsache, dass die Bewertungen der Märkte "am Limit" sind. Die Europäische Zentralbank hat gerade erst bei der Vorlage ihres Finanzstabilitätsberichts davor gewarnt, dass die Anleger in vielen Fällen zu hohe Risiken eingegangen sind. Wir haben Anfang des Jahres bei den Schwellen- und Entwicklungsländern gesehen, dass es in einer solchen Situation keiner großen Erschütterungen bedarf, um die Investoren zu verunsichern und sie dazu zu bewegen, Anlagen aufzulösen. Wir bewegen uns trotz des besseren Wachstums also auf dünnem Eis.

Für den Anleger

Für die "Hygiene" der Märkte wäre es gut, wenn die Aufwärtsentwicklung des DAX jetzt erst einmal nicht so weiter geht. Eine Konsolidierung der Kurse um 10 % oder 15 % wäre nicht schlecht. Sie würde die Kurse in den Augen der Investoren wieder auf ein angemesseneres Niveau herunterbringen. Sie gäbe zudem dem Wirtschaftswachstum die Zeit, die Bewertung der Aktienkurse zu verbessern. Und sie würde den Anlegern die Risiken deutlich machen und sie wieder mehr auf den Boden der Realität bringen. Nach einer solchen Korrektur haben die Aktienkurse durchaus noch Spiel nach oben. In den letzten beiden Kursrallyes sind sie noch deutlich stärker gestiegen als diesmal. Indexniveaus von deutlich über 10.000 am Jahresende sind realistisch und fundamental gerechtfertigt. Ein Crash wie 2000 oder 2008 wird es aller Voraussicht nach nicht geben. Dafür ist die fundamentale Situation in den Industrieländern zu gut.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen: martin.huefner@assenagon.com.

Weitere Informationen über Assenagon und unsere Publikationen finden Sie auch auf www.assenagon.com.

Assenagon Asset Management S.A., Zweigniederlassung München, Prannerstraße 8, 80333 München, Deutschland

Rechtliche Hinweise

Diese Darstellung wird nur zu Informationszwecken und ohne vertragliche oder sonstige Verpflichtung zur Verfügung gestellt. Alle Informationen in dieser Darstellung beruhen auf sorgfältig ausgewählten Quellen, die für zuverlässig erachtet wurden, doch kann die Assenagon S.A., Luxemburg, die Assenagon Asset Management S.A., Luxemburg und ihre Zweigniederlassungen sowie die Assenagon Schweiz GmbH, Assenagon Client Service GmbH, München und die Assenagon GmbH, München (zusammen im Folgenden "Assenagon-Gruppe" genannt) deren Richtigkeit, Vollständigkeit oder Genauigkeit nicht garantieren. Alle Meinungsaussagen geben nur die Einschätzung des Verfassers wieder, die nicht notwendigerweise der Meinung der Assenagon-Gruppe entspricht. Empfehlungen und Prognosen stellen unverbindliche Werturteile zum Zeitpunkt der Erstellung dieser Darstellung dar. Diese können sich abhängig von wirtschaftlichen, politischen und rechtlichen Rahmenbedingungen jederzeit ändern. Der Autor behält sich deshalb ausdrücklich vor, in der Darstellung geäußerte Meinungen jederzeit und ohne Vorankündigung zu ändern. Jedwede Haftung und Gewähr aus dieser Darstellung wird vollständig ausgeschlossen.

Die Informationen in dieser Darstellung wurden lediglich auf die Vereinbarkeit mit luxemburgischem und deutschem Recht geprüft. In einigen Rechtsordnungen ist die Verbreitung derartiger Informationen u. U. gesetzlichen Beschränkungen unterworfen. Die vorstehenden Informationen richten sich daher nicht an natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer Rechtsordnung unterliegt, die für die Verbreitung derartiger Informationen Beschränkungen vorsieht. Natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer ausländischen Rechtsordnung unterliegt, sollten sich über die besagten Beschränkungen informieren und diese entsprechend beachten. Insbesondere richten sich die in dieser Darstellung enthaltenen Informationen weder an Staatsbürger aus Großbritannien oder den Vereinigten Staaten von Amerika und sind auch nicht als solche konzipiert.

Diese Darstellung stellt weder ein öffentliches Angebot noch eine Aufforderung zur Abgabe eines Angebotes zum Erwerb von Wertpapieren, Fondsanteilen oder Finanzinstrumenten dar. Eine Investmententscheidung bezüglich irgendwelcher Wertpapiere, Fondsanteile oder Finanzinstrumente sollte auf Grundlage einschlägiger Verkaufsdokumente (wie z. B. Prospekt) erfolgen und auf keinen Fall auf der Grundlage dieser Darstellung.

Die in dieser Darstellung aufgeführten Inhalte können für bestimmte Investoren ungeeignet oder nicht anwendbar sein. Sie dienen daher lediglich der eigenverantwortlichen Information und können eine individuelle Beratung nicht ersetzen. Die Assenagon-Gruppe kann andere Publikationen veröffentlicht haben, die den in dieser Darstellung vorgestellten Informationen widersprechen oder zu anderen Schlussfolgerungen gelangen. Diese Publikationen spiegeln dann andere Annahmen, Meinungen und Analysemethoden wider. Dargestellte Wertentwicklungen der Vergangenheit können nicht als Maßstab oder Garantie für eine zukünftige Wertentwicklung herangezogen werden. Eine zukünftige Wertentwicklung wird weder ausdrücklich noch implizit garantiert oder zugesagt.

Der Inhalt dieses Dokuments ist geschützt und darf ohne die vorherige schriftliche Genehmigung der Assenagon-Gruppe weder kopiert, veröffentlicht, übernommen oder für andere Zwecke in welcher Form auch immer verwendet werden.

© 2014

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.