NETFLIX - Warum ein zweiter Blick auf die Zahlen lohnt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- Netflix Inc. - WKN: 552484 - ISIN: US64110L1061 - Kurs: 307,780 $ (NASDAQ)

Der Liebling der FANG-Fans in diesem Jahr lautet ganz klar Netflix. Während einige Tech-Schwergewichte durchaus Probleme haben und der Nasdaq 100 Anfang April sogar im Minus notierte, beläuft sich das Kursplus der Aktie des Streamingdienstleisters auf über 60 %. Und es dürfte heute noch einmal größer werden.

Die gestern in der Nachbörse gemeldeten Quartalszahlen übertrafen die Erwartungen der Analysten. Mit einem Gewinn von 0,64 USD je Aktie toppte Netflix die Analystenschätzungen um 0,01 USD. Der Umsatz lag mit 3,7 Mrd. USD ebenfalls leicht über dem Konsens. Deutlicher über den Erwartungen fiel der Ausblick auf das laufende Quartal aus. Hier stellt das Management einen Gewinn von 0,79 USD je Aktie und einen Umsatz von 3,93 Mrd. USD in Aussicht. Analysten waren nur von 0,66 USD je Aktie respektive 3,93 Mrd. USD ausgegangen.

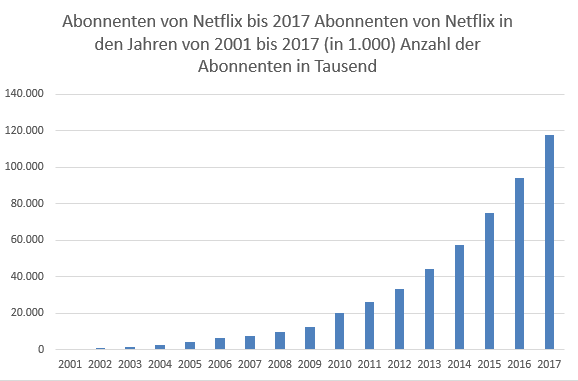

Inzwischen über 125 Mio. Kunden

Begeistert zeigen sich Marktbeobachter von den Nutzerzahlen von Netflix. Im ersten Quartal gewann der Streaminganbieter 7,4 Mio. neue Kunden, davon 5,5 Mio. im Ausland. Gerade aber auch der Zugewinn von 1,96 Mio. Kunden auf dem Heimatmarkt überraschte viele Experten. Im Jahr 2015 und 2016 hatte sich das Tempo der Neukundengewinnung in den USA deutlich verlangsamt, war im 1. Quartal 2017 auf einem Tiefpunkt angekommen, was auch mit fehlenden Inhalten begründet werden kann. Seit 2017 nimmt die Dynamik wieder zu und das trotz einer durchgeführten Preiserhöhung für das Abo (in Deutschland beispielsweise 10,99 statt zuvor 9,99 EUR pro Monat).

Quelle: Netflix

Das große Aber

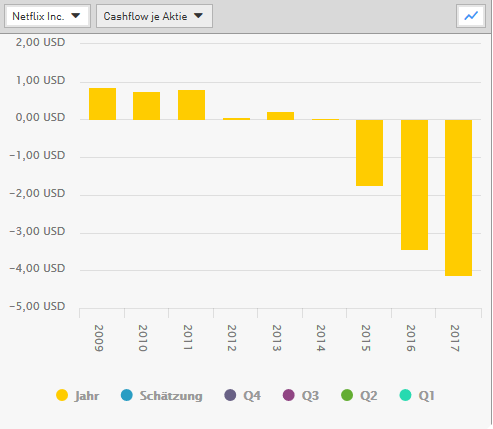

Die Vergangenheit zeigt aber auch: Sobald Netflix mit der Qualität des Contents nachlässt, besteht die Gefahr, dass die Kunden abspringen, was bei monatlichen Kündigungsfristen äußerst einfach und schnell von der Hand geht. Dieser exklusive Content kostet aber Geld. Und Netflix arbeitet nicht etwa profitabel, wie es die "Gewinnzahlen" vermuten lassen, sondern verbrennt weiter Geld. Auf diesen Punkt hatte bereits im März mein Kollege Clemens Schmale hingewiesen. Seine Analyse können Sie hier nachlesen.

Anbei die Cashflow-Rechnung von Netflix:

| Netflix, Inc. | ||||||||||||||

| Consolidated Statements of Cash Flows | ||||||||||||||

| (unaudited) | ||||||||||||||

| (in thousands) | ||||||||||||||

| Three Months Ended | Twelve Months Ended | Three Months Ended | ||||||||||||

| March 31, | June 30, | September 30, | December 31, | December 31, | March 31, | |||||||||

| 2017 | 2017 | 2017 | 2017 | 2017 | 2018 | |||||||||

| Cash flows from operating activities: | ||||||||||||||

| Net income | $178.222 | $65.600 | $129.590 | $185.517 | $ 558.929 | $290.124 | ||||||||

| Adjustments to reconcile net income to net cash | ||||||||||||||

| used in operating activities: | ||||||||||||||

| Additions to streaming content assets | (2.348.666) | (2.664.421) | (2.315.017) | (2.477.659) | (9.805.763) | (2.986.747) | ||||||||

| Change in streaming content liabilities | 366.257 | 514.890 | (34.587) | 53.446 | 900.006 | 378.885 | ||||||||

| Amortization of streaming content assets | 1.305.683 | 1.550.794 | 1.627.477 | 1.713.863 | 6.197.817 | 1.748.844 | ||||||||

| Amortization of DVD content assets | 18.598 | 16.511 | 13.259 | 12.289 | 60.657 | 11.134 | ||||||||

| Depreciation and amortization of property, equipment and intangibles | 15.049 | 18.551 | 19.238 | 19.073 | 71.911 | 19.041 | ||||||||

| Stock-based compensation expense | 44.888 | 44.028 | 44.763 | 48.530 | 182.209 | 68.395 | ||||||||

| Excess tax benefits from stock-based compensation | - | - | - | - | - | - | ||||||||

| Other non-cash items | 21.666 | 11.519 | 9.896 | 14.126 | 57.207 | 8.209 | ||||||||

| Foreign currency remeasurement loss on long-term debt | - | 64.220 | 50.830 | 25.740 | 140.790 | 41.080 | ||||||||

| Deferred taxes | (26.764) | (20.702) | (57.090) | (104.132) | (208.688) | (22.049) | ||||||||

| Changes in operating assets and liabilities: | ||||||||||||||

| Other current assets | (25.402) | (80.199) | (41.399) | (87.090) | (234.090) | (55.905) | ||||||||

| Accounts payable | (11.000) | (12.439) | 34.029 | 63.969 | 74.559 | 74.083 | ||||||||

| Accrued expenses | 93.542 | (48.042) | 74.006 | (5.169) | 114.337 | 119.049 | ||||||||

| Deferred revenue | 15.221 | 46.609 | 32.947 | 83.197 | 177.974 | 55.270 | ||||||||

| Other non-current assets and liabilities | 8.850 | (41.447) | (7.549) | (33.657) | (73.803) | 13.830 | ||||||||

| Net cash used in operating activities | (343.856) | (534.528) | (419.607) | (487.957) | (1.785.948) | (236.757) | ||||||||

| Cash flows from investing activities: | ||||||||||||||

| Acquisition of DVD content assets | (25.372) | (7.624) | (10.217) | (10.507) | (53.720) | (10.796) | ||||||||

| Purchases of property and equipment | (52.523) | (65.231) | (33.963) | (21.585) | (173.302) | (37.170) | ||||||||

| Change in other assets | (769) | (1.064) | (1.107) | (3.749) | (6.689) | (1.786) | ||||||||

| Purchases of short-term investments | (57.774) | (14.246) | (2.799) | - | (74.819) | - | ||||||||

| Proceeds from sale of short-term investments | 55.748 | 14.128 | 250.278 | - | 320.154 | - | ||||||||

| Proceeds from maturities of short-term investments | 5.100 | 17.605 | - | - | 22.705 | - | ||||||||

| Net cash provided by (used in) investing activities | (75.590) | (56.432) | 202.192 | (35.841) | 34.329 | (49.752) | ||||||||

| Cash flows from financing activities: | ||||||||||||||

| Proceeds from issuance of common stock | 24.178 | 14.826 | 34.669 | 14.705 | 88.378 | 56.335 | ||||||||

| Proceeds from issuance of debt | - | 1.420.510 | - | 1.600.000 | 3.020.510 | - | ||||||||

| Issuance costs | - | (15.013) | (312) | (16.828) | (32.153) | - | ||||||||

| Excess tax benefits from stock-based compensation | - | - | - | - | - | - | ||||||||

| Other financing activities | 61 | 63 | 65 | 66 | 255 | (321) | ||||||||

| Net cash provided by financing activities | 24.239 | 1.420.386 | 34.422 | 1.597.943 | 3.076.990 | 56.014 | ||||||||

| Effect of exchange rate changes on cash, cash equivalents, and restricted cash | 5.455 | 11.527 | 10.685 | 2.181 | 29.848 | 7.177 | ||||||||

| Net increase (decrease) in cash, cash equivalents, and restricted cash | (389.752) | 840.953 | (172.308) | 1.076.326 | 1.355.219 | (223.318) | ||||||||

| Cash, cash equivalents, and restricted cash beginning of period | - | 1.077.824 | 1.918.777 | 1.746.469 | - | 2.822.795 | ||||||||

| Cash, cash equivalents, and restricted cash end of period | $ (389.752) | $ 1.918.777 | $ 1.746.469 | $ 2.822.795 | $ 1.355.219 | $ 2.599.477 | ||||||||

| Non-GAAP free cash flow reconciliation: | ||||||||||||||

| Net cash used in operating activities | $ (343.856) | $ (534.528) | $ (419.607) | $ (487.957) | (1.785.948) | $ (236.757) | ||||||||

| Acquisition of DVD content assets | (25.372) | (7.624) | (10.217) | (10.507) | (53.720) | (10.796) | ||||||||

| Purchases of property and equipment | (52.523) | (65.231) | (33.963) | (21.585) | (173.302) | (37.170) | ||||||||

| Change in other assets | (769) | (1.064) | (1.107) | (3.749) | (6.689) | (1.786) | ||||||||

| Non-GAAP free cash flow | $ (422.520) | $ (608.447) | $ (464.894) | $ (523.798) | $ (2.019.659) | $ (286.509) | ||||||||

Im ersten Quartal hat Netflix operativ 236,75 Mio. USD verbrannt, der Free Cash Flow beträgt -286,51 Mio. USD. Das stellt ingesamt eine gute Verbesserung zum Vorjahr dar. Netflix arbeitet aber weiterhin nicht profitabel und das trotz 125 Mio. Abonnenten. Der Cashbestand schrumpfte im ersten Quartal von 2,8 auf 2,6 Mrd. USD. Die Ausgaben für Content beziffert das Management alleine im Jahr 2018 auf 7,5 bis 8,0 Mrd. USD.

Unser Fundamentaldatenwidget auf Guidants zeigt die ganze Misere der vergangenen Jahre. Netflix ist eine Cashverbrennungsmaschine par excellence.

Quelle: Guidants

Die Rechnung des Managements kann also nur aufgehen, wenn das stramme Nutzerwachstum beibehalten wird und sich die Ausgaben so irgendwann rechnen. Aktuell gehen Analysten davon aus, dass dies aber nicht vor dem Jahr 2021 der Fall sein wird, Netflix also bis dahin einen negativen Cashflow ausweisen wird. Das KGV der Aktie für das Jahr 2022 beträgt 24. Die Marktkapitalisierung beläuft sich inzwischen auf über 135 Mrd. USD.

Anbei die Schätzungen der Analysten für die kommenden Jahre:

| Jahr | 2018e* | 2019e* | 2020e* | 2021e* | 2022e* |

| Umsatz in Mrd. USD | 15,89 | 19,56 | 23,67 | 27,84 | 32,10 |

| Ergebnis je Aktie in USD | 2,75 | 4,36 | 6,80 | 9,65 | 12,59 |

| Gewinnwachstum | 58,55 % | 55,96 % | 41,91 % | 30,47 % | |

| KGV | 112 | 71 | 45 | 32 | 24 |

| KUV | 8 | 7 | 6 | 5 | 4 |

| PEG | 1,2 | 0,8 | 0,8 | 0,8 | |

| *e = erwartet |

Fazit: Netflix ist eine Wachstumsmaschine, aber eine unprofitable. Das wird sich auch in den kommenden Jahren nicht ändern. Die Analystenerwartungen sind sehr hoch. Selbst auf Basis dieser Erwartungen kommt der Tech-Titel auf ein KGV von 24 für das Jahr 2022. Trendfolger lassen die Gewinne weiter laufen. Fundamental bewertet besteht erhebliches Abwärtspotenzial, sollten sich die Analystenszenarien als zu optimistisch erweisen. Auch dürfte Netflix weitere Kapitalmaßnahmen benötigen.

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.