Nasdaq100 - Sommerrally, wenn sie keiner mehr erwartet

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

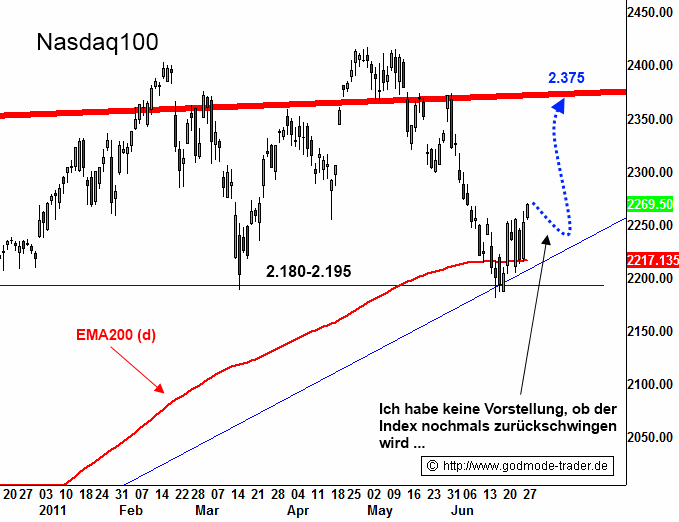

Die Börsenampeln stehen kurz- bis mittelfristig wieder auf "risk on", der Nasdaq100 prallt seit letzter Woche auf der Kreuzunterstützung bei 2.193 Punkten nach oben ab. Eine zunächst einmal überschaubare Sommerrally trotz des unmittelbar bevorstehenden Endes von Quantitative Easing 2.0 Ende dieses Monats steht an.

Nasdaq100 : 2.269 Punkte

In der charttechnischen Nahaufnahme, - Sie sehen hier den Kursverlauf seit Anfang 2011 im Tageschartintervall (1 kerze = 1 Tag) -, ist der starke Unterstützungsbereich bei 2.180-2.195 Punkten eindrucksvoll zu sehen. Seit vergangener Woche prallt der Index nach oben ab. Eine zunächst einmal überschaubre Rally bis 2.375 Punkte dürfte gestartet worden sein.

Prognosen weitergehend als kurz- bis mittelfristig sind aus heutiger Sicht noch nicht möglich.

Anbei Analysentext und Chartgrafik

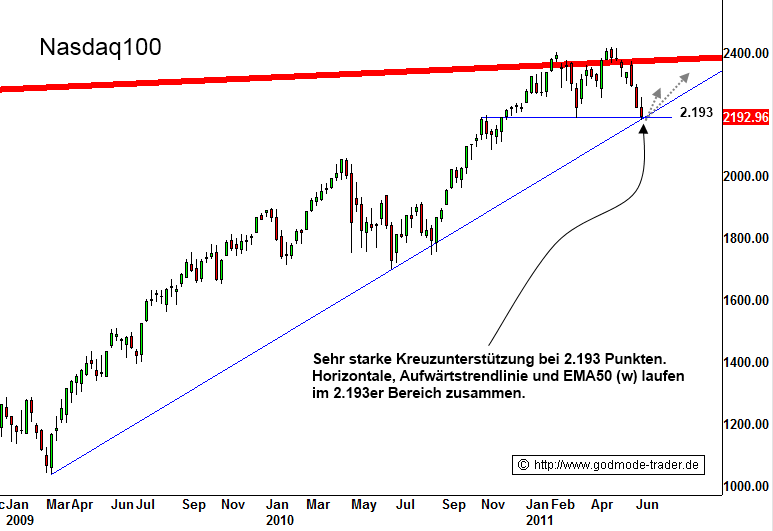

Nasdaq100 : 2.195,96 Punkte

Der Index steht zwar direkt auf einer starken Kreuzunterstützung, allerdings noch ohne Umkehrsignal. Direkt im Bereich von 2.193 Punkten verläuft die Aufwärtstrendlinie, eine horizontale Linie und der EMA50 auf Wochenbasis. Es fehlt aber ein Bodensignal, so wie es im DOW Jones, S&P 500 Index und Russell 2000 vorliegt. Deshalb zeichne ich hier den Prognosepfeil lediglich in grau ein.

Kopie der BIAS-führenden Analysen bei GodmodeTrader.de ...

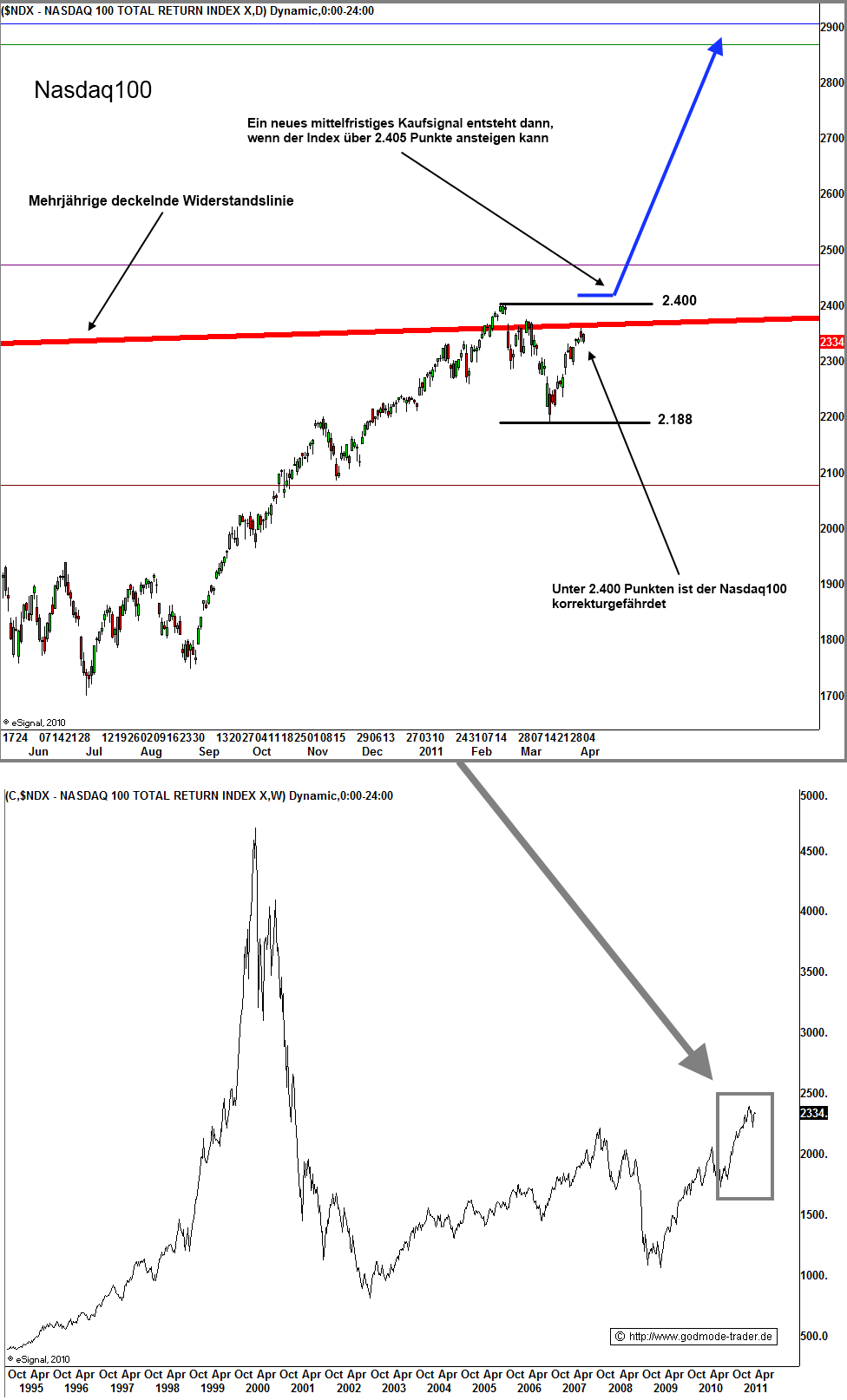

Nasdaq100 - Das Paradies wartet über 2.400 Punkten

Montag 04.04.2011, 17:30 Uhr

Unter 2.400 Punkten ist der Index korrekturgefährdet. Vor allem der schwache Chipsektor macht dem Nasdaq zu schaffen. Unter 2.400 Punkten ist der Index aus charttechnischer Sicht vor allem für kurzfristig aktive Trader geeignet. Über 2.400 Punkten wäre er auch oder gerade für mittelfristig ausgerichtete Anleger von Interesse, da sich bei einem Anstieg über 2.400 Punkten ein größeres Kaufsignal ergeben würde.

Nasdaq100 : 2.334 Punkte

Die mittel- bis langfristige Prognose läßt sich wie folgt zusammenfassen: Steigt der Nasdaq 100 auf Wochenschlußkursbasis über 2.405 Punkte an, generiert dies ein neues (!) mittelfristiges Kaufsignal mit Kursziel 2.900 Punkte. Unter 2.400 Punkten bleibt der Index korrekturgefährdet.

Im Verlauf dieses Jahres sehen wir bisher eine Seitwärtskorrektur zwischen 2.188 und 2.400 Pukten. Fällt der Nasdaq100 unter 2.188 Punkte, generiert dies ein Verkaufssignal bis 2.085 Punkte.

Täglich bieten wir bei GodmodeTrader.de zusätzlich auch kostenlose LIVE Webinare an, die es Ihnen ermöglichen unseren Händlern direkt über die Schulter zu schauen. Wann welches Webinar stattfindet, können Sie im Events-Plan nachschauen. In diesem Plan müssen Sie sich anmelden, wenn Sie teilnehmen möchten : http://www.godmode-trader.de/events

Alle 2 Wochen findet das von mir geführte LIVE Webinar "Weygands Wunschanalyse" statt.

Chart 1: Kursverlauf seit Juni 2010 (1 Kerze = 1 Tag)

Chart 2: Kursverlauf seit 19995 (Übersichtsdarstellung)

Kopie der BIAS-führenden Analysen bei GodmodeTrader.de ...

Nasdaq100 - Achtung! - Damit ist nicht zu spaßen

Freitag 25.03.2011, 13:00 Uhr

Der bisherige Verlauf in 2011 ist durch eine hochvolatile Korrektur gekennzeichnet. Wenn Sie mich fragen, ob diese beendet wurde, verneine ich diese Frage entschieden. Sie ist voraussichtlich noch nicht beendet. Sie dürfte sich zeitlich ausdehnen, aber auch preislich ist eine Korrekturausdehnung nach unten nicht vom Tisch.

Nasdaq100 : 2.312 Punkte

In meinen BIG Picture Updates sind immer die bisherigen Prognosen chronologisch angeordnet unten alsw Kopie angehängt. Scrollen Sie ruhig nach unten und vergleichen Sie die bisherigen Prognosen mit dem tatsächlichen Kursverlauf. Jahresendrally 2010 und Frühjahrsrally 2011, aber auch die anschließende bisherige Korrektur konnten richtig prognostiziert werden.

Seit Februar 2011 korrigiert der Nasdaq100 im Bereich einer mehrjährigen deckelnden Widerstandslinie. Diese Trendlinie hat es in sich, sie steht für massive Gegenwehr der Bären. Mir ist es als Trader ziemlich egal, ob der Markt steigt oder fällt. Hauptsache, ich vermag den jeweils aktuellen Kräftezustand von Bullen und Bären richtig einschätzen. Es gilt die durch die beiden Parteien initiierten Marktbewegungen mitzuschwimmen.

Scenario (A) sieht eine Seitwärtskorrektur zwischen 2.188 und 2.400 Pukten vor. Scenario (B) tritt dann in Kraft, wenn der Index die 2.188er Marke brechen sollte. Fällt der Nasdaq100 unter 2.188 Punkte, generiert dies ein Verkaufssignal bis 2.085 Punkte. Scenario (B) ist also jenes einer preislichen Korrekturausdehnung.

Kopie der BIAS-führenden Analysen bei GodmodeTrader.de ...

Nasdaq100 - Hier knallt es erstmal ordentlich - Achtung!

Freitag 11.03.2011, 02:00 Uhr

Der Index ist gestern mit einem Gap Down unter seine zentrale Unterstützungszone bei 2.285-2.300 Punkten abgefallen. Ein Gap ist nicht gleich ein Gap. Im vorliegenden Fall wurde im Nasdaq100 ein so genanntes Break Away Gap Down gerissen. Wie definiert sich eines solches ? Bei einem Break Away Gap Down handelt es sich um eine nach unten gerichtete Kurslücke, die durch eine markante Chartstruktur (Trendlinie, GDL, etc.) gerissen wird. Ein solches Gap wird vom Chartisten als starkes Verkaufssignal interpretiert. In den vergangenen Jahren war es meistens so, dass diese Gaps nicht geschlossen wurden. Seit 2008 habe ich festgestellt, dass sie immer öfter geschlossen werden, dann aber ein weiterer Abverkauf einsetzt.

Nasdaq100 : 2.284 Punkte

Mit dem gestrigen Tag hat der Index seine Trennlinie zwischen bisheriger Konsolidierung und möglicher zukünftiger echter Korrektur unterschritten. Das Pendel schlägt seit gestern in Richtung Korrektur aus. Charttechnische Korrektur-Kursziele liegen bei 2.200 Punkten. Möglicherweise gibt es eine Korrekturausdehnung bis und 2.085 Punkte.

Chart 1: Kursverlauf seit Oktober 2010 (1 Kerze = 1 Tag)

Chart 2: Kursverlauf seit 1999 (Übersichtsdarstellung)

Kopie der BIAS-führenden Analysen bei GodmodeTrader.de ...

[Link "Nasdaq100 - Viel nach unten ist nicht passiert, ABER ..." nicht mehr verfügbar]

... die Volatilität hat zugenommen, die Kursmuster sind instabiler, für kurzfristige Trader ist die 2.300er Marke das Maß aller Dinge. Schauen Sie sich die Chartkommentierung im beigefügten Video an. Am 24.11.2010 wurde die letzte charttechnische Kommentierung zum Nasdaq100 bei einem Kursstand von 2.134 Punkten veröffentlicht. Jetzt notiert der Ind.. [Link "Weiter lesen..." nicht mehr verfügbar]

Kopie der BIAS-führenden Analysen bei GodmodeTrader.de ...

Nasdaq100 - Bullen im Godmode! Bullen in Bestform!

Mittwoch 24.11.2010, 19:00 Uhr

Man mag es kaum glauben, aber die Konsolidierung der Technologieaktien in den vergangenen 10 Handelstagen verlief lediglich marginal. Der Rücksetzer wird jetzt bereits wieder dynamisch gekauft, die Wahrscheinlichkeit, dass die Konsolidierung bereits beendet ist, ist hoch.

Intraday notiert der Index derzeit mit 2,11% im Plus bei 2.161 Punkten.

Anbei die Chartgrafik aus der vorhergehenden charttechnischen Kommentierung vom 18.11.2010. Das mögliche Korrekturpotential wurde nicht annähernd ausgeschöpft. Je kleiner die Konsolidierungen in einem starken Aufwärtstrend desto stärker ist er.

Wiederholend läßt sich festhalten: Der Kursverlauf seit 2008 zeigt im Nasdaq100 eine hohe, inverse SKS Bodenformation. Deren Kursziele liegen mittel- bis langfristig bei 2.475 und 2.870-2.900 Punkten. Auch oder gerade bei den Technologietiteln sehen wir hohes Jahresendrallypotential.

Mit den kurzfristig konsolidierenden Kursnotierungen an den Märkten wurden übrigens viele Marktbeobachter recht schnell wieder skeptisch. Dies ist unter sentimenttechnischen Gesichtspunkten ein gutes Zeichen. Die Angst, das alles wieder komplett kippen könnte, sitzt tief. Wir bei GodmodeTrader plädieren nicht dafür sorglos zu werden! Allerdings beabsichtigen wir beim Erstellen der Analysen einen roten Faden beizubehalten. Wir bestätigen insofern hiermit nochmals unsere klar bullische Haltung zu den Aktienmärkten. Schwäche kaufen! Jahresendrally 2010 und Frühjahrsrally 2011 halten! Die Konsolidierung hat durch die Etablierung von "minor lows" vielen warteten Anlegern die Möglichkeit gegeben, sich mit einem adäquaten Risiko in den Markt einzukaufen.Herzlichst,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag

Nasdaq100 - Einfache Formel: Bulle > Bär = Rally ?!

Donnerstag 18.11.2010, 23:00 Uhr Seit 12 Wochen läuft in dem Index etwas, was der geneigte Leser als Jahresendrally klassifizieren könnte. Bei 2.120 Punkten liegt ein Widerstand in Gestalt einer langfristig wirksamen internen Rasterlinie. Dieser wurde leicht überrannt, ein nachhaltiger Anstieg darüber würde eine Trendverschärfung nach oben einleiten. Der Kursverlauf seit dem Jahr 2008 zeigt einen gigantischen inversen SKS Boden, welcher den momentumstarken Technologieaktien bis 2011 noch erhebliches Aufwärtspotential ermöglichen dürfte.

Die nächsten Monate dürften in der Tendenz steigende Kurse mit sich bringen und den Bären das Leben schwer machen. Verzeihen Sie die Veröffentlichung dieser etwas ruden Grafik. Je nach Blickwinkel des Betrachters dürfte deren Anblick in das Gesicht desselben ein Schmunzeln zaubern oder auch nicht. Alles eine Frage der Rezeption. Betrachter A wird sich sagen "Na warte. Wenn es da mal nicht in Bälde einen Rollentausch geben dürfte!". Betrachter B, C, D, E und F applaudieren und sehen sich in ihrer bulischen Grundhaltung bestätigt. Späßle am Rande.

Bei ca. 2.050 Punkten verläuft die Nackenlinie des riesigen inversen SKS Bodens. Der Index ist im ersten Schub über diese Trendlinie ausgebrochen. Aufgrund der mittel- bis langfristig richtungsweisenden Relevanz. kann es im Bereich von 2.000 Punkten durchaus nochmal zu einer eingestreuten Korrektur kommen, in deren Verlauf die 2.050er Marke mehrfach abgeklopft wird. Eine solche Korrektur halte ich zwar nicht für sehr wahrscheinlich, eine solche sollte aber unter Trading- und Investmentgesichtspunkten einkalkuliert werden.

Wiederholend läßt sich festhalten: Der Kursverlauf seit 2008 zeigt im Nasdaq100 eine hohe, inverse SKS Bodenformation. Deren Kursziele liegen mittel- bis langfristig bei 2.475 und 2.870-2.900 Punkten. Auch oder gerade bei den Technologietiteln sehen wir hohes Jahresendrallypotential.

Anbei eine aktuelle charttechnische Verlaufsskizze.

Kursverlauf seit Februar 2006 im Wochenchartintervall (1 Kerze = 1 Woche)

Kopie der BIAS-führenden Analysen bei GodmodeTrader.de ...

Finanzmarktanalyse KW41 - DAX,DOW Jones,Nasdaq - Schwäche KAUFEN!

Sonntag 17.10.2010, 19:00 Uhr

Der DAX ist hat den Deckel bei 6.400 Punkten weggesprengt, DOW Jones und Nasdaq stehen in mittelfristigen stark bullischen Kursmustern, die asiatischen Indizes (ex Japan) brechen als Zugpferde bereits seit vielen Wochen impulsiv nach oben aus, das 4-Jahreszyklenmuster imponiert seit Ende September für den DOW Jones durch ein bullisches Signal und das weiche Marktsentiment, - in den Medien finden sich viele skeptische Kommentare -, wirkt kontrabärisch.

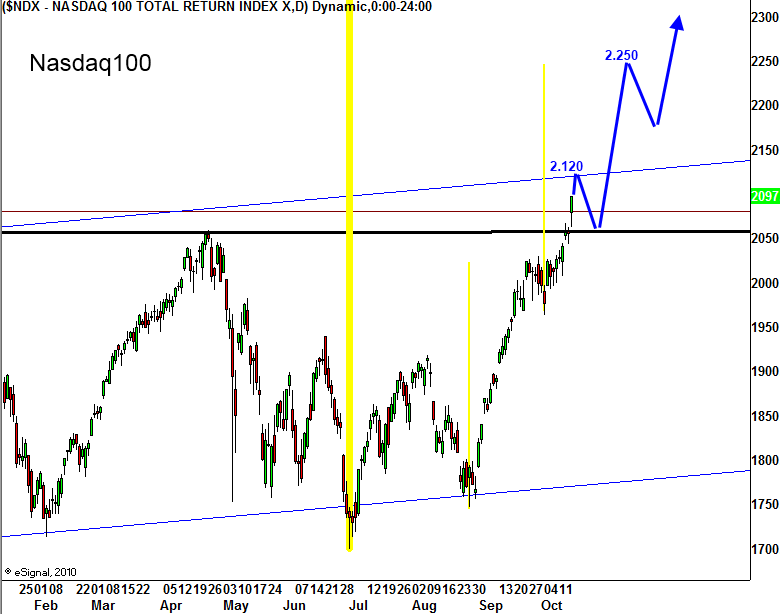

Nasdaq100 : 2.097 Punkte

Seit Oktober/November 2009 liegt im Nasdaq ein analoges Kursmuster wie im DOW Jones und S&P 500 Index vor. Es handelt sich um eine SKS als Fortsetzungsmuster. Ähnlich wie DOW Jones und S&P 500 Index trifft auch der Nasdaq100 in Kürze auf einen starken Widerstandsbereich; nämlich bei 2.120 Punkten. In der zurückliegenden Woche konnte ein ebenfalls starker Widerstandsbereich bei 2.050-2.080 Punkte überwunden werden, was mittelfristig sehr bullisch zu werten ist. Ausgehend von ca. 2.120 Punkten könnte sich eine Korrektur zwischenschalten.

Der Kursverlauf seit 2008 zeigt im Nasdaq100 eine hohe, inverse SKS Bodenformation. Deren Kursziele liegen mittel- bis langfristig bei 2.475 und 2.870-2.900 Punkten. Auch oder gerade bei den Technologietiteln sehen wir hohes Jahresendrallypotential.

Anbei die Kopie der vorhergehenden Finanzmarktanalyse. Diese Finanzmarktanalysen erscheinen wöchentlich. Ein Pre-Report erscheint immer ab Samstag morgens als erste Kurzform der eigentlichen Finanzmarktanalyse. Aufgrund des Zeitaufwands erscheint die umfassende Vollversion der Finanzmarktanalyse Sonntags nachmittags bis abends. Sie können Sie also entweder am Sonntag oder dann am Montag lesen.

H. Weygand | Sonntag, 10. Oktober 2010 21:00 |

[Link "Finanzmarktanalyse KW40 - Kommt jetzt doch der große CRASH?!" nicht mehr verfügbar]

Alles ist relativ. Kurzfristig sind Indizes wie DOW Jones, S&P 500 Index und Nasdaq100 überkauft, kurzfristig dürften in Kürze Korrekturen einsetzen. Fallende Kurse dürften relativ schnell die Marktstimmung eintrüben. Es wäre nicht verwunderlich, wenn dann wieder Expertenstimmen die Medien dominieren, die ein Double Dip, keine "letzte Kugeln" im Re.. [Link "Weiter lesen..." nicht mehr verfügbar]

Diesmal zäume ich das Pferd etwas von hinten auf. Bevor ich DAX, MDAX, TecDAX und die US Indizes, Euro-Dollar, Gold, Silber, Platin, Palladium bringe, beginne ich aus gegebenem Anlaß mit der charttechnischen Präsentation des chinesischen Markts. In den Medien kommen seit Monaten immerzu die Experten wie beispielsweise der bekannte Shortseller Jim Chanos zu Wort, die auf die chinesische Immobilienblase hinweisen und den Markt crashgefährdet sehen. Sondiert man hingegen das institutionelle Research der internationalen Investmenthäuser, so läßt sich feststellen, dass die Mehrheit mittlerweile von einem Soft Landing ausgeht.

Fundamentalanalyse nach dem KIS Prinzip. KIS nicht KISS, keep it simple (aber nicht stupid). Man schaue sich die Berichte in den Medien über Chinas Wirtschaft an. China sichert sich seit Jahren über Deals Rohstoffe in Afrika, Südamerika und Rußland. Für seltene Erden wird ein Exportverbot verhängt. Über Kooperationen mit großen internationalen Unternehmen und Knowhowtransfer wird versucht mehr als nur die Werkbank der Welt zu sein. Laut einer Reutersstudie ist China gerade dabei die USA und Japan bei den Patentanmeldungen pro Jahr zu überholen. Von 2003 bis 2009 stieg die Anzahl der Patentanmeldungen in den USA durchschnittlich jährlich um 5,5%, in China um 26%. In 2009 fielen sie in den USA erstmals seit 30 Jahren. Die größten Banken der Welt nach Marktkapitalisierung kommen mittlerweile aus China. Die Währungsreserven berichtet Bloomberg stiegen unlängst auf einen neuen Rekordstand von 2,65 Billionen US-$. Alleine im 3. Quartal dieses Jahres kam es zu einem Anstieg von sage und schreibe 194 Milliarden US-$. Insofern sind die Summen, die China in Griechenland investiert, Peanuts. Die chinesische Wirtschaft wächst in Rübezahl-hoch-drei Schritten, das Momentum ist gewaltig.

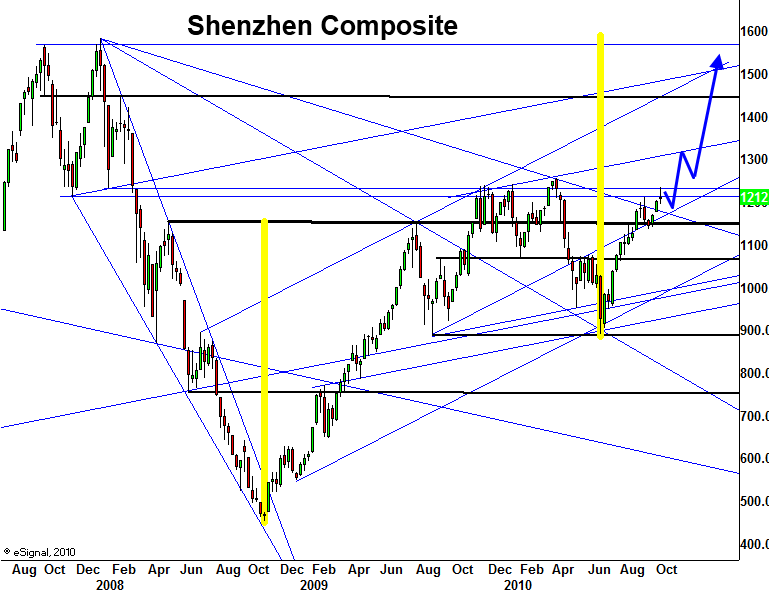

Kommen wir jetzt zur charttechnischen Beschau der festlandchinesischen Indizes, Shanghai und Shenzhen, und vom Hang Seng. Der Shanghai Composite enthält die Shanghai A und B Shares, der Shenzhen Composite enthält ebenfalls A und B Shares Die B Shares sind Ausländern zugänglich, die A Shares nicht. B Shares notieren in US-$. Derzeit gibt es auf den Shanghai B Share Index ein einziges Indexzertifikat und auf den Shenzhen B Share Index ebenfalls nur eines. Dafür gibt es eine gut sotierte Palette an Zertifikaten auf den Hang Seng.

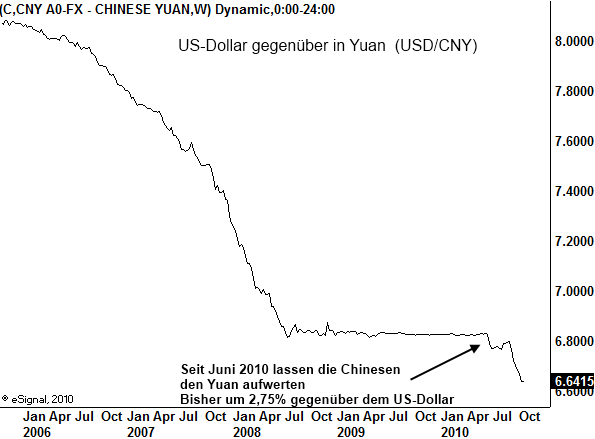

Asiatische Währungen gelten als günstig. Erst kürzlich verwies ich auf eine Umfrage von Morgan Stanley unter institutionellen Kunden, von denen ein sehr hoher Anteil den koreanischen Won (KRW) positiv sahen. Auch der chinesische Renminbi (Yuan) gilt es stark unterbewertet. Das Wort Währungskrieg ist in aller Munde. Die USA drängen die Chinesen dazu, ihre Währung aufzuwerten. Tatsächlich zeigt der Chart, dass der Yuan seit Juni dieses Jahres um 2,75% gegenüber dem US-Dollar aufgewertet hat. Also ein bißchen was tut sich schon. Der Chart zeigt den Kursverlauf von US-Dollar gegenüber Yuan, weshalb die Yuanaufwertung "fallend" dargestellt ist.

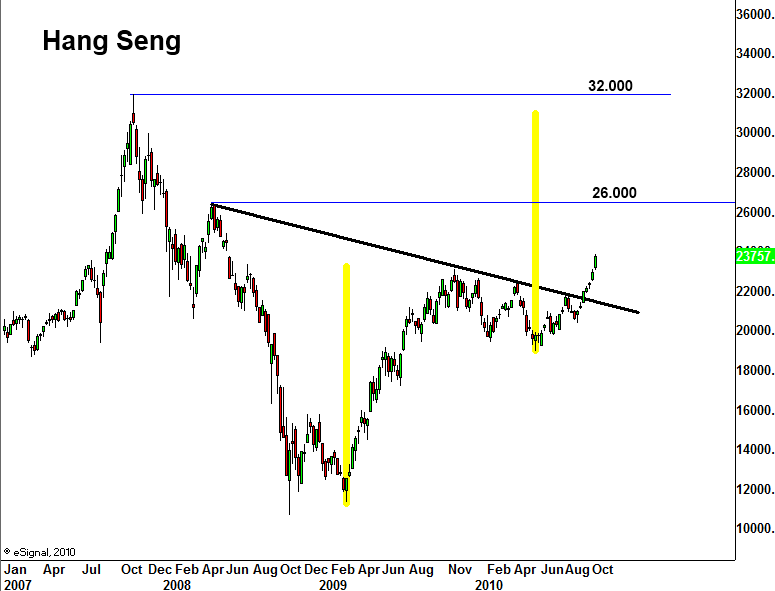

Hang Seng : 23.757 PunkteIn den zurückliegenden Wochen konnte der Hang Seng aus einer mehrmonatigen bullischen Flagge regelkonform nach oben ausbrechen. Mittelfristige charttechnische Kursziele liegen bei 26.000 und 32.000 Punkten. Ich gehe davon aus, dass bis etwa Mitte 2011 das 32.000 Punkte-Kursziel erreicht werden kann. Im Gegensatz zum Shanghai Composite und Shenzhen Composite hat der Hang Seng sein großes Kaufsignal bereits eindeutig ausgelöst. Für den Index sind wir stark bullisch ausgerichtet.

Anbei die immer aktuelle Liste der gehebelten Bullzertifikate, die es auf den Hang Seng gibt :

http://www.godmode-trader.de/suche/optionsscheine-zertifikate-anleihen-etfs-fonds/nach-basiswert/basiswert/133956/typ/hebelzertifikat/option/call

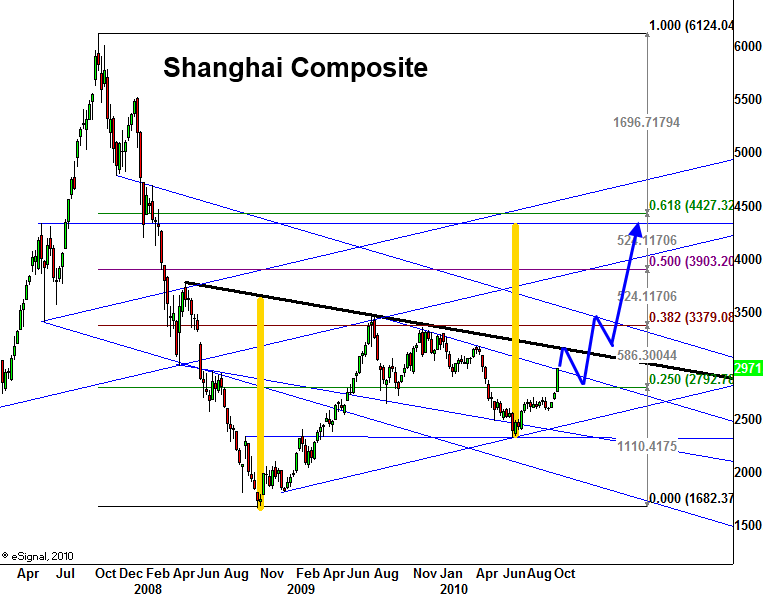

Shanghai Composite : 2.971 Punkte

Liste der Aktien, die im Shanghai Composite gelistet sind :

[Link "http://www.sse.com.cn/sseportal/webapp/datapresent/queryindexcnpe?indexCode=000001&indexName=SSE%20Composite%20Index" auf www.sse.com.cn/... nicht mehr verfügbar]

Seit 2008 hat sich eine riesige inverse Schulter-Kopf-Formation als Bodenmuster ausgebildet. Um ein großes mittel- bis langfristiges Kaufsignal auszulösen, muß der Index über 3.180 Punkte ansteigen. Unter 3,180 Punkten befindet er sich noch im Korrekturmodus und es kann nicht ausgeschlossen werden, dass sich dieser noch weiter fortsetzt.

Steigt der Shanghai Composite über 3.180 Punkte an, generiert dies ein großes Kaufsignal mit charttechnischen Kurszielen von 3.500 und 4.400 Punkten.

Indexzertifikat : http://www.godmode-trader.de/profil/aktie/instrumentId/1297033

Shenzhen Composite : 1.1212 PunkteListe der Aktien, die im Shenzhen Composite gelistet sind : [Link "http://www.szse.cn/main/en/marketdata/Indiceslist/" auf www.szse.cn/... nicht mehr verfügbar]#

Auch hier liegt seit 2008 ein großer inverser SKS Bodenprozess vor. Bei 1.212-1.232 Punkten steht der Index jetzt an einem Widerstand, an dem er zuerst nochmal nach unten abprallen dürfte. Das Preisniveau von 1.232 Punbkten dient als maßgebliche Marke, um ein großes Kaufsignal generieren zu können. Solange der Shenzhen Composite unter 1.232 Punkten notiert, befindet er sich noch im Korrekturmodus und Bodenbildungsprozess.

Steigt der Index über 1.232 Punkte an, generiert dies ein mittel- bis langfristiges Kaufsignal mit charttechnischen Kurszielen von 1.300 und 1.600 Punkten.

Die deutsche Wirtschaft macht in China gute Geschäfte. Ein steigender festlandchinesischer Aktienmarkt dient dem DAX als Vorläufer bzw. Zugpferd nach oben. Gleichzeitig kann sich aber ab einem bestimmten Preisniveau die US-Dollarabwertung auf den DAX hemmend auswirken.

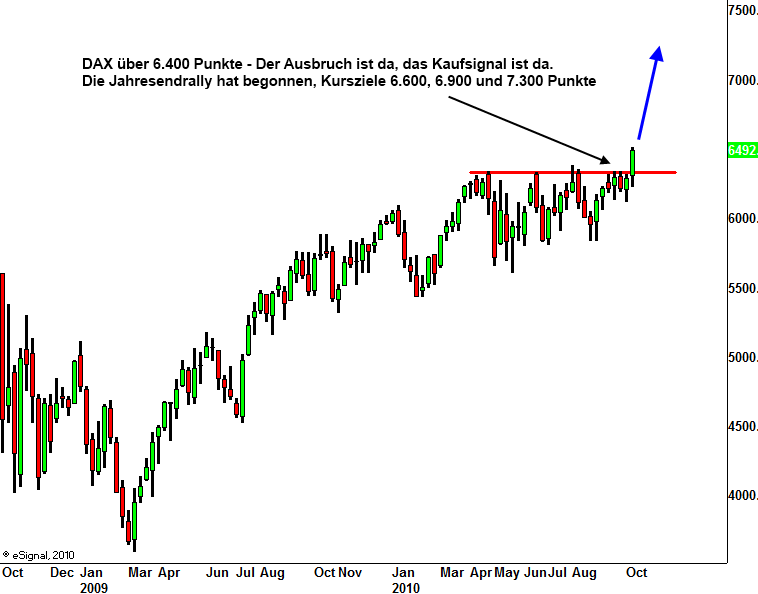

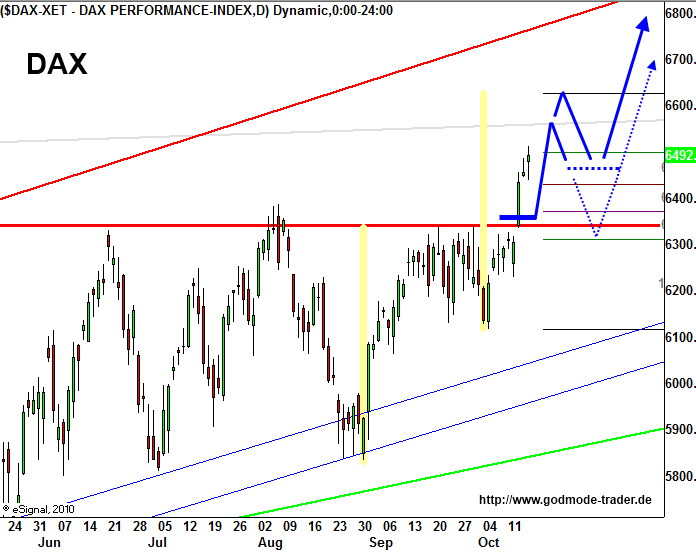

Im DAX hat die Jahrensendrally begonnen - Der Anstieg über den Widerstand bei 6.400 Punkten interpretieren wir als Startschuß für die Rally. Jede Kursschwäche ist ab jetzt eine exzellente Kaufmöglichkeit. Konzentrieren Sie sich mehr darauf mögliche Kursschwächen zu kaufen als kurzfristige Überhitzungen zu shorten.

Wann könnte der DAX nach dem fulminanten Anstieg dieser Woche aber wieder etwas zurückschwingen ?

Die Ausbruchbewegung dürfte sich noch in den Bereich von 6.555-6.625 Punkte fortsetzen. Bei 6.555 Punkten kreuzt eine langfristige Rasterlinie, die als Widerstand wirkt. Bei 6.625 Punkten liegt aber das eigentliche erste projezierte Kursziel der Ausbruchbewegung. Deshalb kann als Ausgangspunkt für einen möglichen zwischengeschalteten Rücklauf die Marke von 6.555 Punkten oder die von 6.625 Punkten angegeben werden.

Ein Abpraller, eine Pullbackbewegung kann bis ca. 6.430 Punkte verlaufen; maximal ist aber auch ein nochmaliger Rücklauf in den Bereich von 6.300 Punkten möglich. Solche Break away Gap Ups, wie sie der DAX über 6.400 Punkte gerissen hat, werden in der Mehrzahl der Fälle nicht geschlossen. Wenn, dann oft sehr viel später. In den letzten beiden Jahren hat sich diese Regel aber etwas aufgeweicht. Man sieht nicht selten das Schließen solcher Kurslücken. Deshalb ist ein Pullback bis 6.300 Punkte durchaus möglich.

Abschließend der Hinweis, dass ein solcher Pullback Teil des intakten übergeordneten Aufwärtstrends mit mittelfristigen Kurszielen von 6.600, 6.900 und 7.300 Punkten ist.

Jeglicher Rücksetzer, jegliches Dip, stellt aus charttechnischer Sicht eine gute Kaufgelegenheit dar. Die beschriebene Prognose zeigt der blaue tendezielle Prognosepfeil an.Ich bewerte die heutige Analyse mit einer Wahrscheinlichkeitsnote 1.

"Klicken Sie bitte hier, um die Erklärung zu den "Wahrscheinlichkeits"noten einzusehen"

Kursverlauf seit Juni 2010 im Tageschartintervall (1 Kerze = 1 Tag)

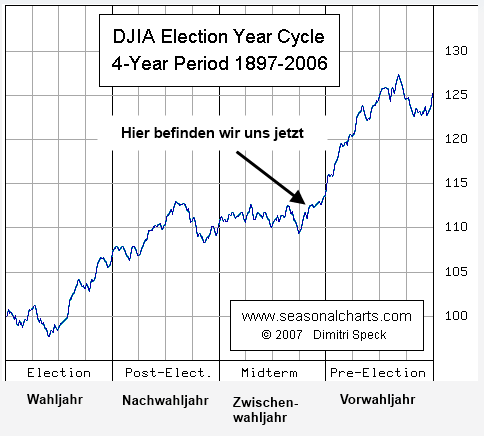

Charttechnische Analyse befaßt sich zwar hauptsächlich mit der Auswertung der Preisdimension, sprich von Kursverläufen und Kursmustern, die Auswertung der Zeitdimension, sprich Saisonalitätsmuster und Zyklen, ist jedoch eine nicht zu unterschätzende Teildisziplin. Derzeit gibt der 4-Jahres-Wahlzyklus ein wichtiges Argument für die Bullen und Befürworter einer Jahresendrally 2010.

Die folgenden Ausführungen sind der Internetrseite Seasonalcharts.com von Dimitri Speck entnommen: "Der 4-Jahres-Zyklus ist durch die US-Präsidentschaftswahlen bestimmt. 2008 ist Wahljahr.

Aktuell ist 2010 und die Jahre des Wahlzyklus sind:

2008: Wahljahr (Election Year)

2009: Nachwahljahr (Post-Election Year)

2010: Zwischenwahljahr (Midterm Year)

2011: Vorwahljahr (Pre-Election Year)

Der Verlauf wichtiger Märkte in den USA ist davon abhängig, ob es sich um Wahljahre handelt, oder um Jahre aus einer der drei übrigen Gruppen (also ein, zwei oder drei Jahre nach der Wahl). So steigen etwa Aktien in Vorwahljahren überdurchschnittlich, sowie unmittelbar vor der Wahl. Die Gründe für dieses Verhalten werden in der (Geld-)Politik vermutet. Steigende Aktien und eine boomende Wirtschaft sollen den Wähler für die amtierende Regierung positiv stimmen."

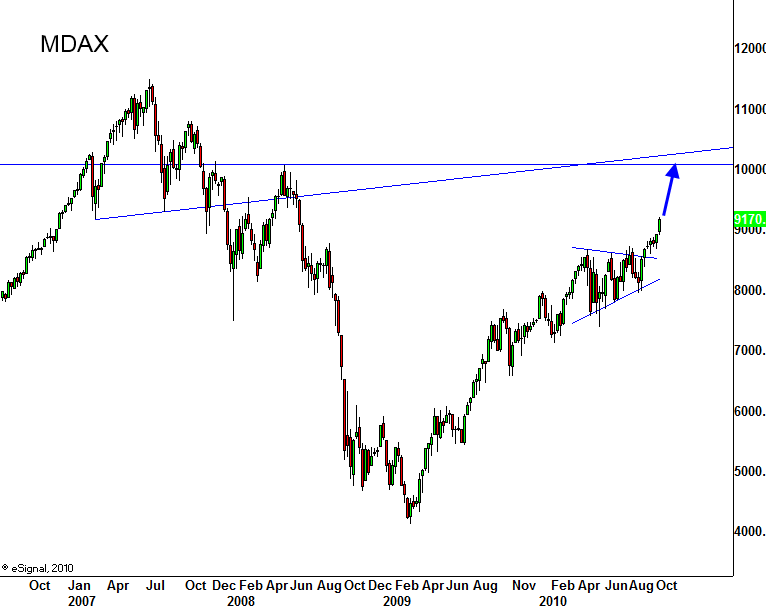

MDAX : 9.170

Seit einigen Wochen bricht der MDAX regelkonform aus dem mehrmonatigen symmetrischen Dreieck unterhalb des Fibonacci-Widerstands von 8.680 Punkten regelkonform nach oben aus. Es liegt ein mittelfristiges Kaufsignal mit Kursziel 10.000 Punkte vor.

Wochenchart (1 Kerze = 1 Woche)

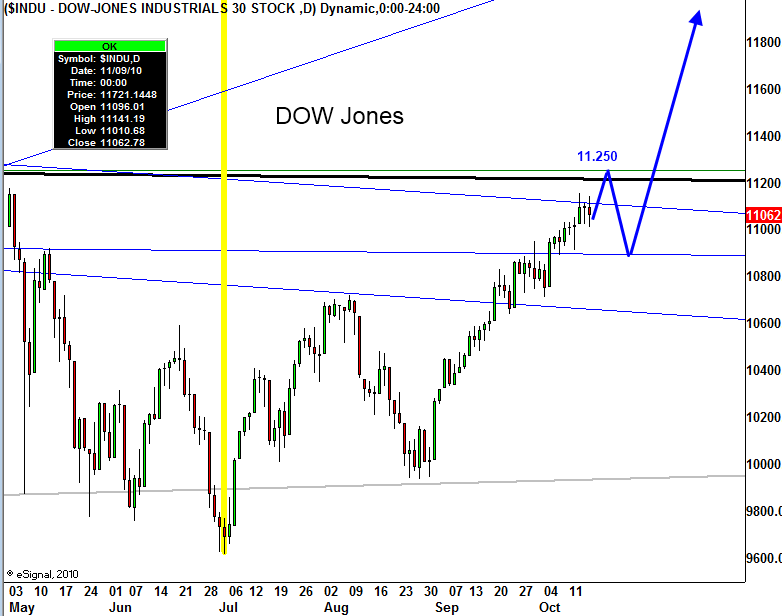

DOW Jones : 11.062 Punkte

Im DOW Jones ist die Art und Weise des Verlaufs der Korrektur seit November 2009 als bullisch zu klassifizieren. Es handelt sich um eine SKS als großes bullisches Fortsetzungsmuster.

Auch im DOW Jones wird zunächst (!) die Luft nach oben dünner. Bis 11.200-11.250 Punkte könnte der Index noch peaken und dann dürfte der Index nach unten abprallen. Ein solcher Abpraller nach unten würde bei 10.800 Punkte auf eine Unterstützung treffen, wo er auch schon beendet werden könnte. Wird die 10.800 jedoch gerissen, könnte es zur nächsten Unterstützung bei 10.600 Punkten runtergehen. Eine solche Konsolidierung dürfte sich aller Voraussicht nach als ein temporäres Ereignis heraustellen. Mittelfristig hat der DOW Jones ebenso wie der S&P 500 Index ein solides Kaufsignal ausgelöst. Wir sind auf den Index mittelfristig bullisch!

Mittelfristige Kursziele liegen bei 12.200 und anschließend bis zu 13.000 Punkten.

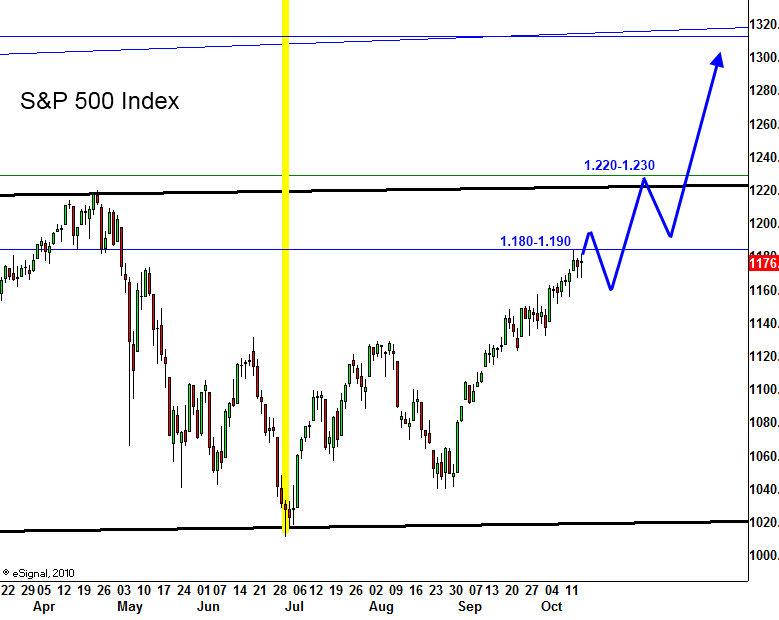

S&P 500 Index : 1.176 Punkte

Mit dem Anstieg über 1.140 Punkte liegt im S&P 500 Index ein mittelfristiges Kaufsignal mit Kurszielen von 1.300 und (neu!) 1.450 Punkten vor. Seit November 2009 korrigiert der Index zeitlich ausgdehnt seitwärts. Über weite Phasen sah das Korrekturmodus aus wie ein bärischer SKS Trendwendeprozess. Der Kursverlauf seit Mai 2010 zeigt eine inverse, also bullische inverse SKS an der Stelle, wo normalerweile die rechte Schulter der großen SKS Trendwende hätte entstehen müssen. Ich weiß, das liest sich jetzt ein kleines bißchen abstrakt.

Der entscheidende Punkt ist der, dass die große SKS seit November 2009 zu einem bullischen Fortsetzungsmuster umfunkioniert wurde. Maßgeblich war der in den vorhergehenden Chartanalysen immer wieder geforderte Anstieg über 1.140 Punkte. Das mittelfristige Kaufsignal ist da.

Bei 1.200-1.230 Punkten liegt ein starker Widerstand im Markt, hier dürfte eine relevante Korrektur einsetzen. Diese Korrektur, sofern sie den kommt, dürfte gute Kaufgelegenheiten bieten. Es ist nicht davon auszugehen, dass die Konsolidierung deutlich weiter als 1.130 Punkte verlaufen wird.

Nasdaq100 : 2.097 Punkte

Seit Oktober/November 2009 liegt im Nasdaq ein analoges Kursmuster wie im DOW Jones und S&P 500 Index vor. Es handelt sich um eine SKS als Fortsetzungsmuster. Ähnlich wie DOW Jones und S&P 500 Index trifft auch der Nasdaq100 in Kürze auf einen starken Widerstandsbereich; nämlich bei 2.120 Punkten. In der zurückliegenden Woche konnte ein ebenfalls starker Widerstandsbereich bei 2.050-2.080 Punkte überwunden werden, was mittelfristig sehr bullisch zu werten ist. Ausgehend von ca. 2.120 Punkten könnte sich eine Korrektur zwischenschalten.

Der Kursverlauf seit 2008 zeigt im Nasdaq100 eine hohe, inverse SKS Bodenformation. Deren Kursziele liegen mittel- bis langfristig bei 2.475 und 2.870-2.900 Punkten. Auch oder gerade bei den Technologietiteln sehen wir hohes Jahresendrallypotential.

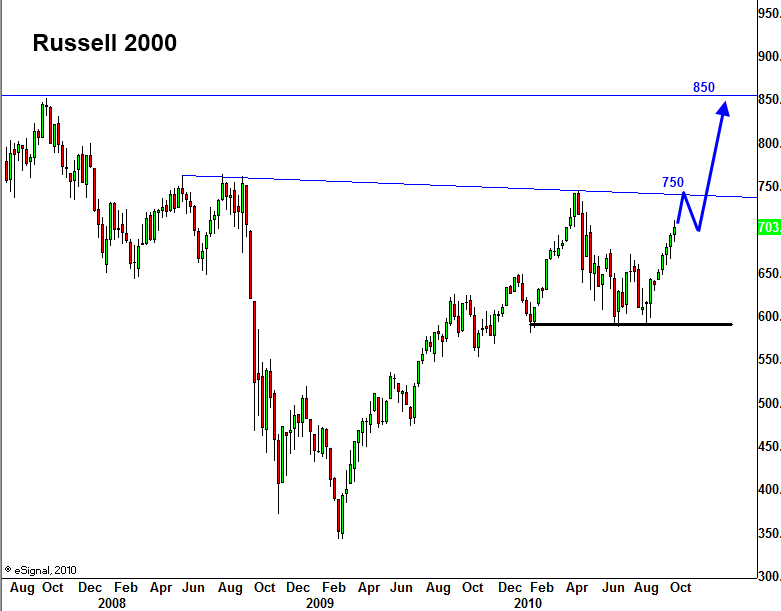

Russell 2000 : 703 PunkteSeit Juni hat sich im Russell 2000, der ebenfalls eine wichtige Vorläuferfunktion für den US Aktienmarkt hat, ein schöner Doppelausgebildet. Mittelfristig ist mit einer Rally bis 750 und anschließend 850 Punkte zu rechnen.

Wochenchart (1 Kerze = 1 Woche)

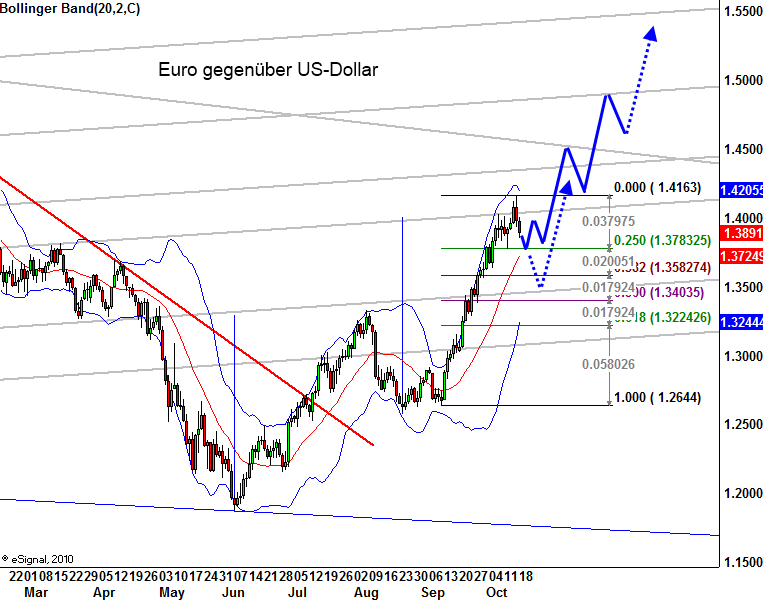

Euro gegenüber US-Dollar (EUR/USD) : 1.3891 USD

Nachträglich am 18.10.2010 um 9:00 Uhr eingefügt.Im Verlauf der vergangenen Woche gab es einen Fehlausbruch über die Rasterlinie in Höhe 1,4050 USD. Fehlausbrüche sprechen für eine Korrekturanfälligkeit. Im vorliegenden Fall des EUR/USD sprechen wir tatsächlich von einer Korrekturanfälligkeit, was aber nicht mit einem Ende der EUR/USD Rally seit Juni gleichgesetzt werden sollte.

Spekulativ ausgerichtete kurzfristig aktive Trader können die 1,4050 USD oder aber die 1,4400 USD Marke jeweils kurzfristig shorten.

Mittelfristig bleibt das bullische Setup aber intakt. Die erwartete Konsolidierung dürfte also keine große Trendwende einleiten. Vielmehr ergibt sich aus charttechnischer Sicht ein minimaler charttechnischer Kurszielbereich von 1,5000-1,5500 USD. Diese erwartete weitere Aufwertung des Euros und US-Dollar Abwertung werden aller Voraussicht nach weiter steigende Rohstoffpreise zur Folge haben.

Die kurzfristige Korrektur kann bis 1,3783 USD verlaufen. Eine Ausdehnung bis in den Bereich von 1,3500 USD ist aber auch durchaus möglich.

Herzlichst,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.