NASDAQ 100 - Jahresausblick 2023: Das Jahr des Comebacks?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Nasdaq-100 - WKN: A0AE1X - ISIN: US6311011026 - Kurs: 10.985,45 Pkt (Nasdaq)

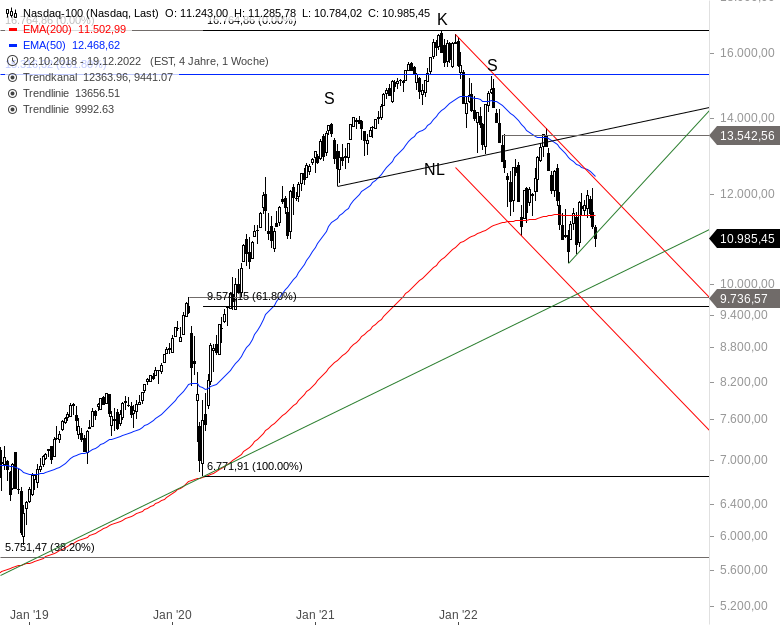

Der Nasdaq 100 beendete das Jahr 2021 mit einem Schlusskurs bei 16.320,08 Punkten und damit 444,78 Punkte unter seinem Allzeithoch. Der Start in das neue Jahr war noch gut. Aber bereits am zweiten Handelstag des Jahres markierte der Index sein Jahreshoch bei 16.513,87 Punkten. Danach folgte ein Jahr, das von starken Verlusten geprägt war. Zwischenzeitlich gab es aber immer wieder dynamische Rallys. Als Hauptursache für das schlechte Jahr 2022 kann die Inflation und als Folge die restriktiver werdende Politik der Notenbanken, also die Zinssteigerungen und Bilanzverkleinerungen, gelten. Im Tief notierte der Nasdaq 100 am 13. Oktober bei 10.440,64 Punkten, also über 6.000 Punkte unter seinem Jahreshoch. Die Frage ist nun, wird das Jahr 2023 wieder ähnlich schlecht oder wird es deutlich besser?

Charttechnische Ausgangslage:

Der Nasdaq 100 startete im Oktober 2002 nach einem Tief bei 795,25 Punkten zu einer sehr langfristigen Rally. Diese wurde im Oktober 2007 mit der Finanzkrise unterbrochen. Aber nach einem Tief bei 1.018 Punkten im November 2008 setzte eine Bodenbildung, die Ausgangspunkt der Rally bis in den November 2021 auf das Allzeithoch bei 16.764,86 Punkte war. Dabei übertraf der Index die log. 261,8 - Ausdehnung bei 15.316,32 Punkten leicht.

Das entscheidende an der Bewegung ist, dass die Bewegung von Oktober 2002 bis Oktober 2007 als 1 eines Elliott-Wellen-Impulses angesehen werden kann. Die Finanzkrise kann als 2 gewertet werden. Und die Rally ab November 2008 war damit die 3, also die Hauptantriebswelle. Bei dieser Einordnung startete im November 2021 die 4, also eine Korrekturwelle innerhalb eines übergeordneten Aufwärtstrends.

Der Nasdaq 100 bildete bereits seit Anfang 2021 eine SKS-Topformation aus. Er vollendete diese Formation im April/Mai 2022. Das rechnerische Ziel aus dieser Formation liegt bei 9.992 Punkten.

Nach einem Zwischentief bei 11.037,21 Punkten im Juni kam es zu einem Pullback an die Nackenlinie. Mitte August setzte der Index die Abwärtsbewegung fort, fiel im Oktober 2022 auf das Jahrestief bei 10.440,64 Punkten zurück. Anschließend erholte sich der Index wieder auf 12.166,41 Punkte.

Diese Erholung kann als bärische Flagge angesehen werden. In der letzten Woche kam es zum Ausbruch aus dieser Flagge nach unten und damit zu einem Fortsetzungssignal für die Abwärtsbewegung seit November 2021.

Indikatoren:

Auf Monatsbasis beginnen sich die Bollinger Bänder aufzuweiten. Der Abstand zwischen oberem und unterem Band ist noch weit weg von früheren Extremen. Der RSI (14) notiert bei 42,78 Punkten, also eher noch im neutralen Bereich. Er zeigt keine überverkaufte Situation an. Von dieser Seite gibt es keine Signale, die auf eine laufende Bodenbildung oder eine Paniksituation anzeigen.

Auf Wochenbasis beginnen sich die Bollinger Bänder gerade wieder etwas zusammenzuziehen. Der RSI (14) weist seit Sommer bullische Divergenzen auf. Damit gibt es ein erstes kleines positives Anzeichen. Mehr ist diese bullische Divergenz aber nicht.

Auf Tagesbasis weiten sich die Bollinger Bänder gerade wieder auf, nachdem sie sich Mitte Dezember kurzzeitig deutlich verengt hatten. Der RSI (14) hatte im Oktober auch eine bullische Divergenz angezeigt. Aber der Indikator hat zuletzt seinen Aufwärtstrend gebrochen. Hier zeigt sich die Möglichkeit zu einer dynamischen Abwärtsbewegung.

Wie könnte das Jahr 2023 verlaufen?

Das Katastrophenszenario

Der Krieg Russlands gegen die Ukraine könnte sich ausweiten. China könnte gezwungen sein, wieder harte Maßnahmen gegen Covid-19 einzuführen, nachdem die völlige Lockerung zu einer Katastrophe zu werden droht. Die Notenbanken könnten die Inflation nicht in den Griff bekommen. Zudem könnten einige Staaten wegen der steigenden Zinsen in Bedrängnis kommen. Das sind die klar sichtbaren Gefahren für das kommende Jahr. Dazu gibt es noch eine Reihe weniger sichtbarer Gefahren. Wenn sich eine dieser Gefahren oder eine Kombination daraus realisieren, könnte der Nasdaq 100 weiter unter Druck stehen.

Dafür wäre notwendig, dass der Index stabil unter den Unterstützungsbereich zwischen 9.736 und 9.574 Punkte abfällt. Ein kurzer Rückfall gen 9.257 (rechnerisches Ziel aus der bärischen Flagge) wäre noch kein Problem. Sollte es dazu kommen, dann wäre viel Platz nach unten. Ein Rückfall auf das Tief aus dem März 2020 bei 6.771,91 Punkten wäre dann schon eine Art Mindestziel. In diesem Fall müsste man sogar mit einem Rückfall auf das alte Allzeithoch aus dem Jahr 2000 bei 4.816,35 Punkten rechnen.

Das Normalszenario

Im Normalszenario startet der Nasdaq 100 noch negativ in das Jahr. Das Hauptziel für die Abwärtsbewegung liegt bei 9.992 Punkten. Ein Rückfall gen 9.736-9.574 Punkte muss auf jeden Fall einkalkuliert werden. In einer kurzfristigen Paniksituation kann der Index auch auf 9.257 Punkte abfallen. Danach kann sich der Index über mehrere Monate deutlich erholen. Die Lage bleibt aber schwierig. Es kann immer wieder zu kurzen Einbrüchen kommen, aber zu keinen neuen Tiefs mehr. In diesem Fall war die Abwärtsbewegung ab November 2021 der erste Teil einer großen Seitwärtskorrektur. Diese könnte den Index auch noch 2024 und 2025 beschäftigen. Neue Allzeithochs wären in weiter Ferne. Es würde sich eine Range oberhalb des Tiefpunkts vom Jahresbeginn und unterhalb des Allzeithochs bilden.

Das Alles-wird-gut-Szenario

In diesem Fall bekommen die Notenbanken die Inflation schnell in den Griff, können die Wirtschaft mit Zinssenkungen in der zweiten Jahreshälfte unterstützen. Der Krieg zwischen Russland und der Ukraine endet mit einem Ergebnis, das ein Zurückfahren der Sanktionen erlaubt. Und China bekommt Covid-19 in den Griff.

In diesem Fall bildet sich in einigen Wochen ein Boden heraus. Anschließend startet eine Frühjahrsrally, die zu einer Sommerrally wird, den Herbst über anhält und beinahe nahtlos in eine Jahresendrally übergeht.

In diesem Fall würde sich der Nasdaq 100 im Jahresverlauf seinem Allzeithoch annähern und vielleicht sogar schon ein neues Rekordhoch erzielen. Das Jahr 2024 würde dann eine direkte Rallyfortsetzung mit sich bringen. Ein längerfristiger Zielbereich läge im Bereich 23.600 Punkten. Die Abwärtsbewegung ab November 2021 wäre in diesem Fall eine bullische Flagge als Konsolidierung auf die Rally ab März 2020.

Fazit: Normalität hat auch etwas

Die Notenbanken werden die Inflation einigermaßen in den Griff bekommen. Das 2 %-Ziel wird aber so schnell nicht erreicht werden. Die Zinsen werden also erhöht bleiben. Zinssenkungen werden im nächsten Jahr kein Thema sein, selbst wenn die Wirtschaft in eine Rezession rutscht. Der Krieg zwischen Russland und der Ukraine wird noch lange andauern. China wird die aktuelle Covid-19-Welle überstehen, ohne wieder in monatelange Lockdowns gehen zu müssen.

Der Nasdaq wird sich dann nach einer schwachen Anfangsphase im Laufe des Jahres deutlich erholen. Das Allzeithoch wird aber in vorerst unerreichbarer Ferne bleiben. Ein Anstieg in den Bereich um 13.500 Punkte wäre in diesem Fall im Jahresverlauf möglich. Das ist mein Hauptszenario für das kommende Jahr, das ich mit etwa 70 % Wahrscheinlichkeit einschätzen würde. Das Katastrophenszenario dürfte im Bereich um die 20 % liegen. Damit blieben maximal 10 % für das Alles-wird-gut-Szenario.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.