NASDAQ 100 - Ist der Ausbruch auf neue Allzeithochs ein Grund zum Einstieg?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Ten-Year U.S. Treasury Notes FuturesKursstand: 109,17 $ (ARIVA Indikation) - Zum Zeitpunkt der Veröffentlichung

- Nasdaq-100Kursstand: 18.546,23 Pkt (Nasdaq) - Zum Zeitpunkt der Veröffentlichung

- Ten-Year U.S. Treasury Notes Futures - WKN: 969019 - ISIN: XC0009690196 - Kurs: 109,17 $ (ARIVA Indikation)

- Nasdaq-100 - WKN: A0AE1X - ISIN: US6311011026 - Kurs: 18.546,23 Pkt (Nasdaq)

Der Nasdaq 100 zeigte sich vor allem zu Beginn der letzten Woche wieder in einer starken Verfassung und kletterte auf ein neues Allzeithoch. Ist damit die Rally intakt oder ist es Zeit, sich von mittelfristigen Positionen zu trennen?

Zinsentwicklung:

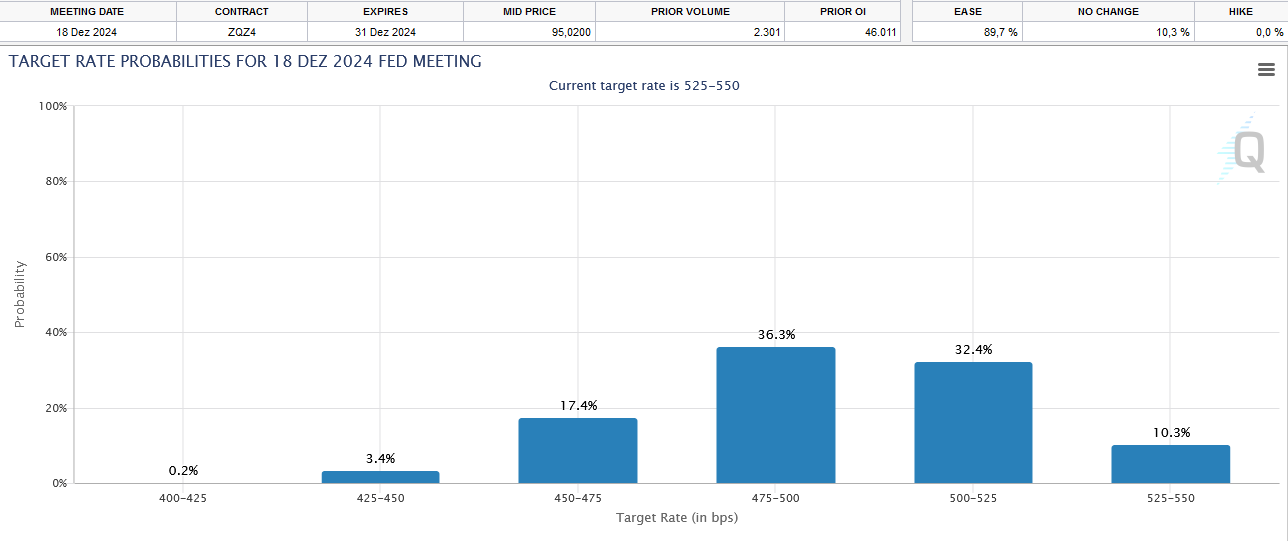

In der letzten Woche gab es neue Zahlen zur Inflation in den USA. Die Entwicklung der Inflation prägt maßgebend auch die Zinsentwicklung. Denn mit einem Stand von 3,4 % immer noch über dem Fed-Ziel von 2,0 %. Auch die Kernrate liegt mit 3,6 % über diesem Ziel. Allerdings hat sich die Inflation zuletzt wieder leicht abgeschwächt. Denn im März lag sie noch 3,5% bzw. bei 3,8%. Damit gab es wieder etwas mehr Hoffnung auf baldige Zinssenkungen.

Für die nächste Sitzung am 12 Juni wird aktuell die Wahrscheinlichkeit auf eine Zinssenkung mit 8,9 % geschätzt. Keiner Zinsänderung wird aktuell eine Wahrscheinlichkeit von 91,1 % zugebilligt. Im weiteren Jahresverlauf hat aktuell das Ereignis „2 Zinssenkungen“ mit 36,3 % die höchste Wahrscheinlichkeit. Für ein bis drei Zinssenkungen liegt die Wahrscheinlichkeit aktuell bei 86,1 %. Für keine Zinssenkung liegt die Wahrscheinlichkeit bei 10,3 %. Mit einer Zinserhöhung rechnet niemand.

Ten-Year US-Treasury Notes Futures

Das US-Gegenstück zum Bund Future befindet sich seit August 2020 in einer massiven Abwärtsbewegung. Damals scheiterte der Future am Allzeithoch bei 140,59 Punkten. Anschließend fiel er in mehreren Verkaufswellen auf ein Tief bei 105,36 Punkten.

Nach diesem Tief aus dem Oktober 2023 erholte sich der Future massiv. Er kletterte auf ein Hoch bei 113,39 Punkten und damit minimal über den wichtigen Widerstandsbereich um 112,43 bis 113,19 Punkte.

Ende Dezember drehte der Future aber wieder nach unten. Er fiel auf ein Tief bei 107,16 Punkte und näherte sich damit dem Buy-Trigger für die Rally ab Oktober bei 106,68 Punkten stark an.

Seit 25. April befindet er sich wieder in einer kurzfristigen Aufwärtsbewegung. Allerdings geriet diese Bewegung am Donnerstag knapp unter dem Widerstandsbereich um 110,19 Punkten leicht ins Stocken. Der Future setzte am Freitag auf den EMA50 (Tagesbasis) zurück.

Größere Hürden in Sichtweite

Kurzfristig hat die Rally trotz des Rückschlags vom Donnerstag und Freitag noch Potenzial bis 110,19 Punkte und möglicherweise sogar 110,82 bis 110,94 Punkte. Aber erst ein Ausbruch über 110,94 Punkte würde ein größeres Kaufsignal darstellen. In diesem Fall könnte der Future nämlich erneut gen 113,39 Punkte oder sogar bis 117,03 Punkte ansteigen.

Sollte der Future aber unter 108,63 Punkte abfallen, könnte es zu weiteren Abgaben in Richtung 107,16 Punkte oder sogar 106,68 Punkte. (Hinweis: Fallende Notierungen im Future bedeuten steigende Zinsen. Steigende Notierungen im Future bedeuten fallenden Zinsen. Zwischen Future und Renditen herrscht eine negative Korrelation.)

Zusammenfassend lässt sich also sagen: Es gibt leicht Fortschritte an der Inflationsfront. Aber ein durchschlagender Erfolg ist bisher nicht erfolgt. Dementsprechend gibt es im Future auf den 10-jährigen US-Staatsanleihen auch noch nicht den großen Befreiungsschlag.

Stimmung an den Märkten:

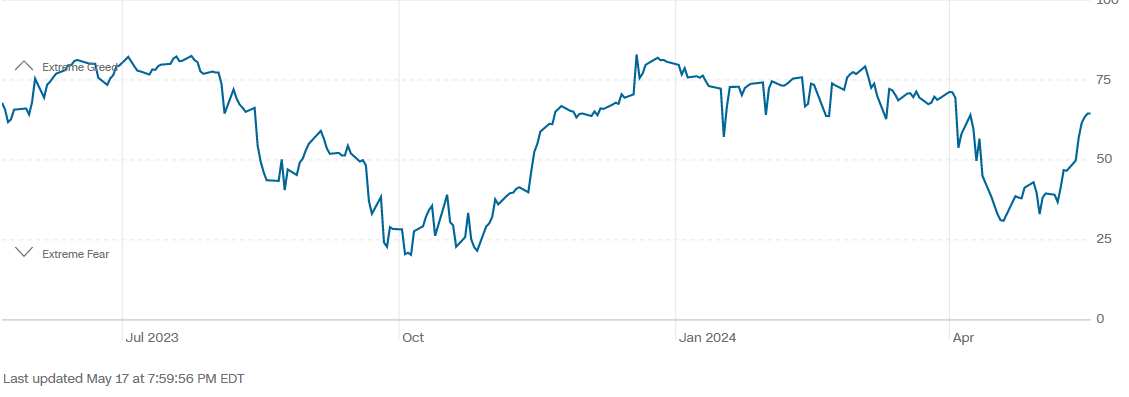

Die Stimmung an den Märkten hat sich in den letzten drei Wochen wesentlich verbessert. Der Fear & Greed Index von CNN notiert bereits wieder bei 65 Punkten. Am 19. April hatte er noch bei 31 Punkten notiert. Mit einem Stand von 65 Punkten zeigt der Index bereits wieder Gier an und ist kurz davor in den Bereich einzudringen, in dem er extreme Gier anzeigen würde. Theoretisch kann der Index bis 100 Punkte ansteigen. Aber in den letzten Jahren stieg er immer nur knapp über die Marke bei 80 Punkten.

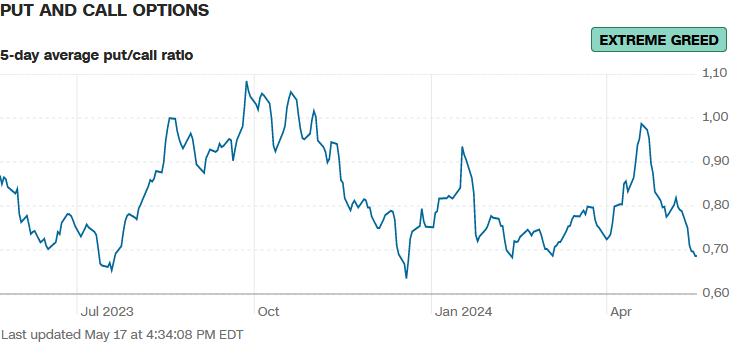

Die wichtige Unterkomponente Put/Call-Ratio ist am Donnerstag und Freitag trotz einer einsetzenden Konsolidierung weiter gefallen. Es notiert im 5-Tage-Durchschnitt inzwischen bei 0,69 Punkten. Im Juli und Dezember 2023 erreichte das Ratio im Tief 0,65 bzw. 0,64 Punkte. Viel Platz nach unten ist also nicht mehr. Das Ratio zeigt extreme Gier an.

Zusammenfassend lässt sich festhalten: Die Stimmungsverbesserung in den letzten Wochen war extrem. Zwar ist diese Stimmung noch nicht am Anschlag, aber viel fehlt nicht mehr. Eine weitere Stimmungsverbesserung ist daher eher ein Achtungszeichen als ein weiteres Kaufsignal.

Saisonale Muster (Quelle seasonx.com)

An dieser Stelle wird der saisonale Verlauf im Nasdaq 100 über die komplette Historie (38 Jahre) betrachtet.

Der Nasdaq 100 startet typischerweise stark ins Jahr und zieht bis Mitte Februar an, wo es zu einem temporären Hoch kommt. Am 12. Februar markierte der Index ein Hoch bei 18.041 Punkte und konsolidierte anschließend. Dies entspricht dem saisonalen Verlauf beinahe perfekt.

Die anschließende Rally führt den Index zurück an das Hoch aus dem Februar, das er aber nicht überwinden kann. In diesem Jahr durchbrach der Index aber dieses Hoch und kletterte in der Spitze auf 18.464 Punkte.

Ab Ende März folgt in der Regel eine Seitwärtskonsolidierung, die bis Mitte April dauert. In diesem Jahr verlief sie als Abwärtskonsolidierung. Der Index fiel auf 16.973 Punkte zurück.

Nach diesem Zwischentief aus dem April startet eine Rally, die bis Anfang Juni dauert, aber Anfang Mai von einer mehrwöchigen Seitwärtsbewegung unterbrochen wird. Tatsächlich zog der Index seit Mitte April wieder deutlich und erreichte in der letzten Woche ein neues Allzeithoch bei 18.669 Punkten. Erst am Donnerstag setzte eine kleine Konsolidierung ein. Bisher ist also von der Seitwärtskonsolidierung im Mai noch nichts zu sehen.

Zusammenfassend lässt sich also sagen: Der Nasdaq 100 hält sich gerade, was die Ausbildung temporärer Tiefpunkte betrifft, in diesem Jahr sehr gut an den saisonalen Verlauf der letzten 38 Jahre. Die Hochpunkte liegen eher etwas höher als nach dem typischen Verlauf zu erwarten wäre. Ein nächstes temporäres Tief wäre für den 23. Mai zu erwarten. Danach stünden zwei starke Wochen auf dem Programm.

Einordnung der aktuellen Rally

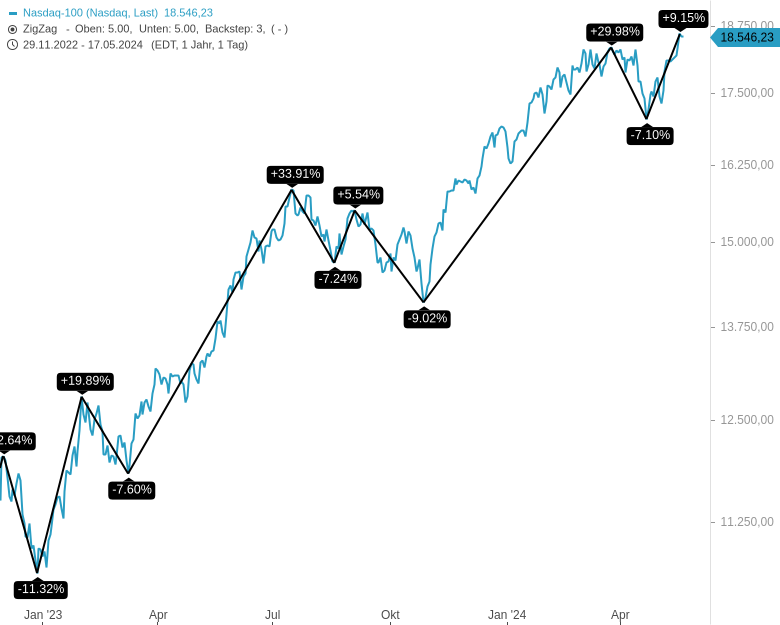

Für die Einordnung der aktuellen Rally verwende ich den ZigZag-Indikator in seiner Standardeinstellung. Dieser Indikator misst die Schwünge auf Basis der Schlusskurse. Somit soll ein Vergleich zu früheren Rallys möglich gemacht werden.

Der Nasdaq 100 startete am 19. April zur aktuellen Rally. In dieser Rally legte der Index bisher 9,15 % zu. Seit Oktober 2022 gibt es fünf Rallyphasen laut diesem Indikator. Nur die Rallyphase im August 2023 war mit 5,54 % kleiner als die aktuelle Rally. In den anderen Rallyphasen legte der Nasdaq 100 19,89 %, 33,91 % und 29,98 % zu.

Auch in früheren Jahren gab es immer wieder Rallys, die deutlich über 10 % hinausgingen. Selbst in der Korrekturphase von November 2021 bis Oktober 2022 gab es drei Rallys, die zu größeren Gewinnen als die aktuelle Rally führte. Die größte Rally in dieser Korrektur startete im Juni 2022 und führte bis August zu Gewinnen von 22,82 %.

Zusammenfassend lässt sich also sagen: Die aktuelle Rally ist keine kleine Zwischenerholung in einem Abwärtstrend. Dafür ist ihr Umfang zu groß und sie hat den Index auch auf ein neues Allzeithoch geführt. Allerdings ist die Rally weit weg von irgendwelchen Extremwerten. Daher besitzt sie weiteres Aufwärtspotenzial.

Langfristiges Chartbild

Der Nasdaq 100 befindet sich quasi seit seiner ersten Berechnung in einer langfristigen Aufwärtsbewegung. Diese Aufwärtsbewegung führte im März 2000 zu einem ersten sehr markanten Hoch. Dieses liegt bei 4.816 Punkten. Danach platzte die Dot.com-Blase. Der Index brach innerhalb von rund 2 ½ Jahren auf 795 Punkte ein. Diese Phasen werden als die großen Wellen 1 und 2 eingeordnet.

Das Tief aus dem Oktober 2002 ist damit Ausgangspunkt der Welle 3. Diese lässt sich bisher in drei Unterwellen einordnen. Die erste Welle (i) dauert bis Oktober 2007. Die Finanzkrise wird als Welle ii eingeordnet. Seitdem läuft die Welle iii. Sie ist die Hauptantriebswelle eines Impulses. Die logischen Projektionsziele für diese Welle sind lange erreicht. Das oberste logische Ziel lag bei 15.311 Punkten. Ein solcher Impuls kann sich aber sehr weit ausdehnen. Eine deutliche Ausdehnung über das log. 216,8%-Retracement kommt aber nur in 8% der Fälle vor. Inzwischen befindet sich der Nasdaq 100 lange in diesem 8%-Bereich. Sinnvolle Kursziele für diese Welle lassen sich daher kaum noch benennen.

Allerdings kann man die Korrektur ab November 2021 bis Oktober 2022 als bullische Flagge einordnen. Der Ausbruch aus dieser Flagge erfolgte im Februar 2023. Aus dieser Flagge lässt sich ein längerfristiges Kursziel bei 25.847 Punkten ableiten. Diese bullische Flagge gehört zur Aufwärtsbewegung ab dem Tief im März 2020.

Indikatoren:

Die Bollinger Bänder sind auf Monatsbasis aufgeweitet. Aber Extremwerte hat der Abstand zwischen den Bändern bisher nicht erreicht. Auch notiert der Index nicht außerhalb der Bänder.

Der MACD weist auf Monatsbasis ein aktives Kaufsignal auf. Das Signal kam im Mai 2023 zustande. Das letzte Kaufsignal war von April 2020 bis Januar 2022 aktiv.

Der RSI (14) notiert bei 68,14 Punkten und damit nahe an der oberen Extremzone. Das Eindringen in diese Extremzone wäre kein Verkaufssignal. Denn dieser Indikator kann auch mal ein bis eineinhalb Jahre im oberen Extrembereich notieren.

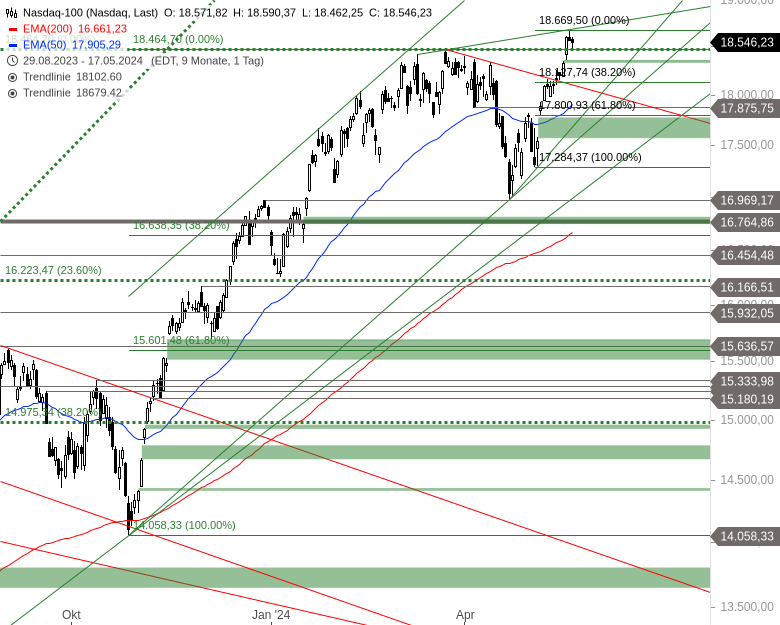

Mittelfristiges Chartbild

Für das mittelfristige Bild ist die Rally ab Oktober 2022 entscheidend. Hier gilt es die Frage abzuklären, wie die Struktur dieser Rally ist und ob sich daraus noch weiteres Potenzial ableiten lässt.

Diese Rally läuft bisher als Impuls ab. Von Oktober 2022 bis Anfang Dezember 2022 lief die Welle 1 dieses Impulses ab. Danach folgte bis Ende Dezember die Welle 2. Das Tief von Ende Dezember 2022 war damit Ausgangspunkt der großen Hauptantriebswelle 3, die sich wiederum in fünf Unterwellen unterteilen lässt. Diese Hauptantriebswelle ging mit dem Allzeithoch bei 18.464 Punkten Ende März 2023 zu Ende.

Anschließend startete die Welle 4. Hier ergibt sich aber ein Problem. Die Welle 2 war eine abwärtsgerichtete Konsolidierung, die etwa drei Wochen dauerte. In Welle 4 sollte sich normalerweise ein anderes Konsolidierungsmuster als in Welle 2 ergeben. Typischerweise wäre hier eine zeitlich ausdehnte Seitwärtskonsolidierung zu erwarten. Ob es hier aber nach dem neuen Allzeithoch noch zu einer Seitwärtskonsolidierung ab März kommen kann, ist fraglich. Aber noch wäre dies theoretisch möglich. Die Konsolidierung könnte als expanded oder Running Flat oder als expanding Triangle ablaufen. In all diesen Mustern schießt die b-Welle über den Anfangspunkt der a-Welle hinaus. Aber solche Muster sind nicht gerade typisch für eine Welle 4.

Wenn man davon ausgeht, dass die Bewegung ab dem Allzeithoch Ende März eines dieser drei Muster wäre, dann müsste sowohl die a-Welle als auch die b-Welle korrektiv sein. Aber auch mit einer solchen Einordnung tut man sich schon schwer, da die Rally ab 19. April eher nicht korrektiv ist. Ganz ausgeschlossen ist eine solche Einordnung aber noch nicht. In einem solchen Fall hätte der Index am Donnerstag die b-Welle abgeschlossen. Dann sollte jetzt eine c-Welle folgen. Sowohl im Falle eines expanded Flats als auch eine expanding Triangels sollte diese c-Welle zu einem Rückfall unter das Tief vom 19. April bei 16.679 Punkte führen. Ein logisches Ziel wäre für eine solche Bewegung der Bereich um 16.223 Punkte. Im Falle eines Running Flats würde aber schon ein Rücksetzer in Richtung 18.127 bis 18.093 Punkte genügen, um die Konsolidierung abzuschließen.

Sollte die Welle 4 aber mit dem Tief bei 16.973 Punkten bereits ihren Abschluss gefunden haben, ergäbe sich weitere Aufwärtsziele bei 19.638 Punkten und vielleicht sogar bei 21.490 Punkten.

Der Index hat ab Juli 2023 bis Oktober 2024 eine bullische Flagge ausgebildet. Mit dem Ausbruch aus dieser Flagge ergab sich ein Ziel bei 19.058 Punkten. In der letzten Woche hat der Index auch seinen Abwärtstrend seit dem Allzeithoch aus dem März gebrochen. Das Ziel aus diesem Trendbruch deckt sich fast punktgenau mit dem Ziel aus der Flagge.

Indikatoren:

Die Bollinger Bänder ziehen sich aktuell leicht zusammen. Das obere Band läuft seitwärts und das untere steigt an. Der Abstand ist aber aktuell nicht auffällig klein. Der Index notiert knapp unter dem oberen Band.

Der MACD weist seit Anfang April ein Verkaufssignal auf. Auch das Allzeithoch in der letzten Woche hat zu keinem neuen Kaufsignal geführt. Aber schon eine starke Woche könnte zu einem neuen Kaufsignal führen.

Der RSI (14) notierte von Mitte Januar bis Anfang März 2024 im oberen Extrembereich, fiel dann nach unten raus in den neutralen Bereich zurück. Dort drehte er wieder nach oben und nähert sich dem oberen Extrembereich an. Auf Wochenbasis kann der Indikator gut und gerne ca. drei Monate im oberen Extrembereich notieren.

Kurzfristiges Bild

Der Nasdaq 100 befindet sich 19. April 2024 in einer Rally. Damals drehte der Index am Unterstützungsbereich um 16.969 Punkte nach oben. Diese Rally war zunächst von deutlichen Sprüngen in beide Richtungen geprägt. Seit 01. Mai hat sich die Rally aber stabilisiert. Sie lässt sich bisher in zwei Phasen einteilen, wobei die zweite Phase nicht ganz 1,618mal so groß ist wie die erste Phase.

Am Donnerstag erreichte der Index das aktuelle Allzeithoch bei 18.669 Punkten. Damit kletterte er an eine obere Pullbacklinie über die beiden Hochpunkte aus dem März 2024. An dieser Trendlinie tropfte der Index leicht nach unten ab und fiel auf sein altes Allzeithoch bei 18.464 Punkten zurück. Dort kam am Freitag im späten Handel leichtes Kaufinteresse auf.

Die letzten zwei Tageskerzen sind kleine Unsicherheitskerzen. Die Kerze vom Donnerstag kann auch als leicht bärische Kerze gewertet werden. Aber da am Freitag keine lange schwarze Kerze folgte, ist eine Einordnung als einfache Unsicherheitskerze die bessere Wahl.

Indikatoren

Der Abstand der Bollinger Bänder ist sehr groß. Es hat zwar noch keine Extremwerte erreicht, aber allzu viel fehlt bis dorthin nicht mehr. Wenn der Abstand der Bänder extrem groß wird, dann ist eine Gegenbewegung nicht mehr weit entfernt.

Der MACD zeigt seit 02. Mai ein Kaufsignal an. Ein solches Signal kann in einzelnen Fällen auch zwei Monate aktiv bleiben.

Der RSI (14) notiert bei 65,43 Punkten und damit nahe an der oberen Extremzone. Dieser Indikator kann sich drei bis vier Wochen im oberen Extrembereich aufhalten. Ein Eindringen wäre also kein Verkaufssignal.

Zusammenfassend lässt sich also festhalten: Der Index weist einen langfristig intakten Aufwärtstrend auf. Die Rallyphase seit dem Ende der Finanzkrise ist immer noch intakt und führt den Index schon seit langer Zeit in Extrembereiche. Aber es gibt in diesem Rahmen noch immer offene Ziele, hier vor allem ein Ziel bei 25.847 Punkten. Im Rahmen dieser sehr langfristigen Rally musste der Nasdaq 100 aber auch den einen oder anderen größeren Rückschlag hinnehmen. Der größte Rücksetzer innerhalb dieser Rally betrug 37,72 %.

Im mittelfristigen Bild ist die Situation aktuell nicht klar. Hier ist fraglich, ob der Ausbruch über das alte Allzeithoch bei 18.464 Punkten ein stabiler Ausbruch wird. Es kann durchaus sein, dass der Index noch einen zweiten Anlauf braucht, damit ein stabiler Ausbruch gelingen kann.

Im kurzfristigen Rahmen erscheint die zweitägige Konsolidierung seit dem Hoch vom Donnerstag etwas klein. Aber der Index hat erst einmal den Ausbruch über das alte Allzeithoch gehalten. Dies muss als bullisches Zeichen interpretiert werden.

Gesamtfazit

Der Nasdaq 100 könnte in den nächsten Tagen noch etwas abfallen. Ein Rücksetzer gen 18.127 bis 18.093 Punkte wäre möglich. Ein Signal für einen solchen Rücksetzer ergäbe sich aber erst mit einem Rückfall unter 18.464 Punkte. Diese kleine Abwärtsbewegung würde auch gut mit der saisonalen Erwartung eines kleinen Tiefpunkts um den 23. Mai herum zusammenpassen. Sie wäre aber nur eine kleine Konsolidierung im Rahmen der Rally seit 19. April. Diese Rally sollte in den nächsten Wochen zu Gewinnen bis 19.058 Punkte oder sogar 19.638 Punkte führen. Für den Frühsommer ist sogar eine Ausdehnung in Richtung 21.490 Punkte möglich. Ein stabiler Anstieg über 18.699 Punkte würde diese Rally sofort einleiten.

Die Alternative zu diesem Szenario wäre, dass der Index sich noch immer in einer Konsolidierung seit Ende März befindet. Der Ausbruch über das alte Allzeithoch wäre dann eine Bullenfalle. In diesem Fall könnte der Nasdaq 100 in Richtung 16.223 Punkte abfallen. Ein solches Szenario erhält aber erst mit einem stabilen Rückfall unter den Unterstützungsbereich zwischen 17.875 und 17.800 Punkten eine höhere Wahrscheinlichkeit.

Der Bereich zwischen ca. 18.093 und 17.800 Punkte ist ein neutraler Bereich.

Langfristig orientierte Anleger haben bisher keinen Grund zur Sorge. Eine größere Abwärtsbewegung ähnlich wie in den Jahren 2000 bis 2002 oder 2007 und 2008 ist bisher nicht in Sicht. Aber eines ist auch klar, die größten Gewinne im Rahmen der Rally seit Ende 2008 bzw. Anfang 2009 sind eingefahren. Diese Rally hält nicht noch einmal ca. 15 Jahre an.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.