NASDAQ 100 - Geht die Kaufpanik um?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Nasdaq-100Kursstand: 16.623,45 Pkt (Nasdaq) - Zum Zeitpunkt der Veröffentlichung

- Nasdaq-100 - WKN: A0AE1X - ISIN: US6311011026 - Kurs: 16.623,45 Pkt (Nasdaq)

Die folgende Analyse ist eine Basisanalyse. Sie dient als Grundlage für meinen täglichen Ausblick, mein Morning Briefing. Dieses Morning Briefing ist Grundlage für die Trades auf beliebte Basiswerte wie eben den Nasdaq 100 oder auch den Dow Jones oder DAX. Auch Bitcoin, Brent oder Gold uvm. werden in diesem Morning Briefing immer wieder besprochen. Das Morning Briefing ist Teil von stock3 plus. Die Trades führe ich in meinem Musterdepot „Active Trading“. Dieses Depot ist Teil von stock3 Trademate bzw. stock3 Ultimate, auch stock3 Plus ist Teil dieser Pakete. Ihr könnt als Neukunde eines der Pakete 14 Tage kostenlos testen.

Einordnung der aktuellen Rally

Die Rally der letzten Wochen hat bei vielen Marktteilnehmern an den Nerven gezerrt. Denn viele Marktteilnehmer haben diese Rally massiv unterschätzt, ich schließe mich nicht aus. Der Nasdaq 100 kletterte von einem Tief bei 14.058 Punkten vom 26. Oktober bis auf ein Hoch am Freitag bei 16.669 Punkten. Er kletterte also um 18,57%. Seit Jahresbeginn legt der Index in der Spitze sogar 52,38% zu.

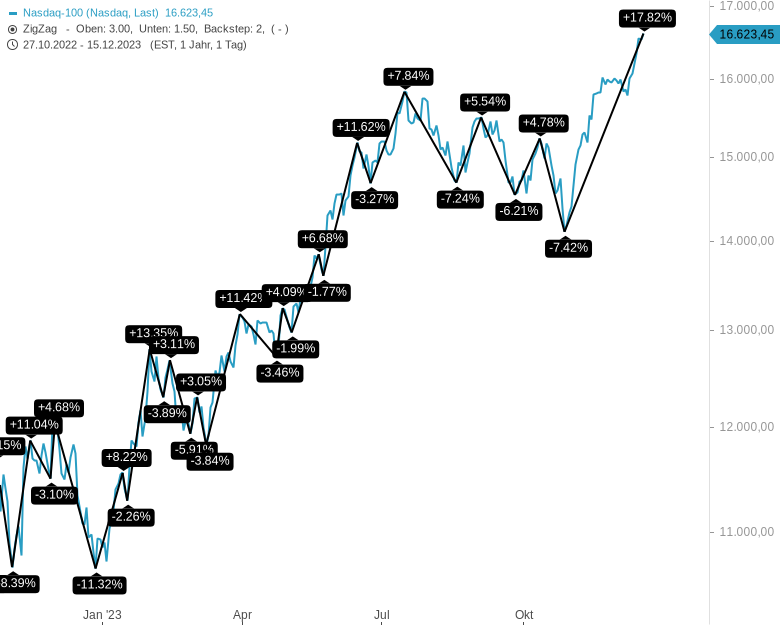

Um die aktuelle Rally mit früheren Rallyphasen zu vergleichen, nehme ich den ZigZag-Indikator. Ich verwende dafür die Einstellungen 3/1,5/2. Der Indikator hat aber einen Nachtteil, es werden nur Schlusskurse berücksichtigt. Nach dieser Messung hat die aktuelle Rally einen Umfang von 17,82%. Die letzte Rally, die länger war, startete Mitte Dezember 2011 und dauerte bis Ende Februar 2012. Sie führte zu einem Gewinn in Höhe 19,33%. Im Oktober 2002 legte der Index innerhalb von rund drei Wochen sogar 23,72% zu. Auch im September 2001 gab es eine Rally über 22,81%. Im Oktober 1999 startete eine Rally, die etwas über einen Monat dauerte. Der Index gewann dabei 31,94%. Nach ganzen 2 Konsolidierungstagen folgte eine zweite Rallyphase, die noch einmal zu Gewinnen von 27,77% führte und bis 03. Januar 2000 dauerte. Die größte Rally startete im Oktober 1998 und führte zu einem Gewinn von 44,62%.

Es lassen sich viele Rallys finden, die zu Gewinnen zwischen 10-15% führten. Die Rally beginnt also gerade außergewöhnlich zu werden. Bisher war sie nur eine sehr starke Rally.

Leitzinsentwicklung

Der Grund für diese Rally ist wohl ziemlich einfach. Die Renditen z.B. auf die 10jährigen US-Staatsanleihen sind zuletzt massiv zurückgegangen. Mitte Oktober kratzte diese Rendite an der 5%-Marke. In der letzten Woche kam es zu einem Rückfall auf 3,898%. Damit kommt der Zinsentwicklung eine entscheidende Rolle für die weitere Entwicklung am Aktienmarkt zu. Diese wird maßgeblich durch den Leitzins in den USA bestimmt bzw. wie Marktteilnehmer die Entwicklung erwarten.

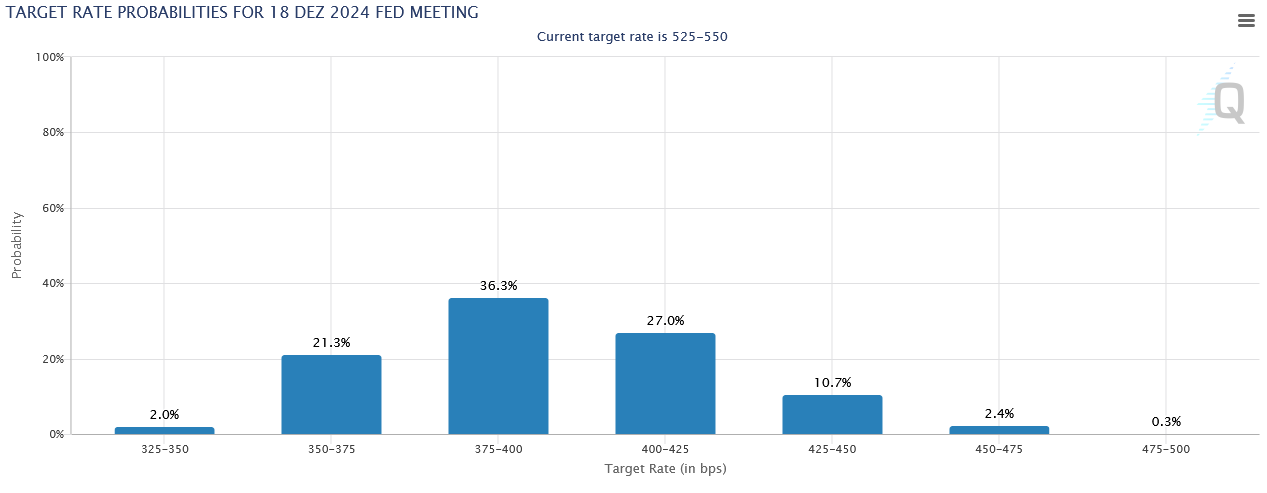

Für das nächste Meeting am 31. Januar rechnen aktuell 10,3% der Marktteilnehmer mit einer Zinssenkung um 25 Basispunkte. 89,7% rechnen mit einem unveränderten Zinssatz. Für den Dezember 2024 ist die höchste Wahrscheinlichkeit laut dem Fed Watch Tool von CME bei einem Zinssatz von 3,75-4,00% zu finden. Sie liegt bei 36,3%. Mit Zinserhöhungen im nächsten Jahr rechnet aktuell niemand. Selbst ein gleichbleibender Zinssatz wird aktuell mit einer Wahrscheinlichkeit von 0,00% geschätzt.

Damit stellt sich die Frage, was haben Zinssenkungen einer Notenbank zu bedeuten? Es heißt immer wieder, fallende Zinsen seien gut für den Aktienmarkt. Aber dies ist aus meiner Sicht zu einfach gedacht. Niedrige Zinsen sind gut für den Aktienmarkt. Aber fallende sind es nicht. Denn Notenbanken senken die Zinssätze nicht aus einer Laune heraus. Sie senken Zinsen, wenn es deflationäre Tendenzen gibt oder wenn die Wirtschaft Unterstützung braucht. Wenn aber eines dieser Phänomene auftritt, dann fallen auch die Gewinne der Unternehmen. Und fallende Gewinne bei den börsennotierten Unternehmen führen für gewöhnlich zu fallenden Aktienkursen.

In den Nullerjahren gab es zwei große Zinssenkungsphasen. Die erste setzte noch im Jahr 1999 ein, die zweite begann im Jahr 2006. Im ersten Teil dieser Phasen feierten die Märkte noch die Zinssenkungen. Aber einige Zeit nach der ersten Zinssenkung bildeten die Aktienmärkte ein Top aus. Anschließend kam es zu massiven Abwärtsbewegungen im Nasdaq 100. Erst als die Zinssenkungen aufhörten und die Zinsen niedrig waren, fand auch der Nasdaq 100 langsam einen Boden. Auch die Zinssenkungsphase 2019/20 steht nicht in einem groben Widerspruch zu dieser These.

Wir befinden also in einer außergewöhnlichen Rally, die aber weit weg von den bisher bekannten Extremen ist. Sie wird angetrieben durch die Erwartung fallender Leitzinsen im nächsten Jahr. Aber fallende Leitzinsen sind ein zweischneidiges Schwert.

Langfristiges Chartbild im Nasdaq 100

Der Nasdaq 100 befindet sich quasi seit seiner ersten Berechnung in einer langfristigen Aufwärtsbewegung. Diese Aufwärtsbewegung führte im März 2000 zu einem ersten sehr markanten Hoch. Dieses liegt bei 4.816 Punkten. Danach platzte die Dot.com-Blase. Der Index brach innerhalb von rund 2 ½ Jahren auf 795 Punkte ein. Diese Phasen werden als die großen Wellen 1 und 2 eingeordnet.

Damit ist das Tief aus dem Oktober 2002 auch der Ausgangspunkt der Welle 3. Diese Welle 3 wurde durch die Abwärtsbewegung im Zuge der Finanzkrise 2007/08 unterbrochen. Damals fiel der Index von 2.239 Punkten auf 1.018 Punkte. Diese beiden Phasen werden als Unterwellen i und ii eingeordnet. Im Oktober 2008 startete damit die große Hauptantriebswelle, die Welle iii der 3. Diese führte zum aktuellen Allzeithoch bei 16.764 Punkten. Damit war sie etwas größer als die 261,80%-Ausdehnung der Welle. Das rechnerische Ziel für diese Ausdehnung lag bei 15.316 Punkten.

Mit dem Allzeithoch startete die Welle iv der Welle 3. Für diese Welle 4 gibt es eine klare Erwartung. Es treten nur selten zweimal hintereinander ähnliche Korrekturmuster auf. Die erste Korrektur war eine klare Abwärtskorrektur. Zum einen fiel der Index um über 50%, zum anderen fiel er unter das log. 61,8%-Retracement der vorherigen Rally. Damit sollte sich in der Unterwelle iv eine Seitwärtskorrektur zeigen. Zunächst fiel der Index von 16.764 Punkte auf 10.440 Punkte. Im Vergleich zur Rally ab Oktober 2008 ist das eine sehr moderate Korrektur, da der Index nicht einmal das log. 23,6%-Retracement bei 8.656 Punkten erreichte. Diese Korrektur sollte zudem zeitlich ausgedehnt sein. Die Abwärtsbewegung nach dem Allzeithoch dauerte knapp ein Jahr. Eine zeitliche Ausdehnung ist also bisher nicht zu sehen. Aber da es noch keinen stabilen Ausbruch auf ein neues Allzeithoch gab, könnte die Seitwärtskorrektur immer noch im Gange sein. Die Rally seit Oktober 2022 wäre demnach nur eine Rally innerhalb einer übergeordneten Seitwärtsbewegung.

Die Alternative ist, dass mit dem Hoch aus dem November 2021 die Aufwärtsbewegung seit dem Jahr 2008 doch nicht beendet wurde. Die Korrektur von November 2021 bis Oktober 2022 wäre eine bullische Flagge auf die Bewegung seit März 2020. Das rechnerische Kursziel läge dann bei 25.847 Punkten.

Zwischenfazit: Die bevorzugte Variante im langfristigen Bild ist, dass es keinen stabilen Ausbruch auf ein neues Allzeithoch gibt. Der Nasdaq 100 kann zwar kurzzeitig darüber ansteigen. Aber dies wäre nur im Rahmen einer überschießenden b-Welle möglich. Anschließend sollte der Index deutlich abfallen. Die Alternative ist, dass es eben doch zu einem stabilen Ausbruch auf ein neues Allzeithoch kommt und die Rally der letzten Jahre ungebremst fortgesetzt werden kann.

Mittelfristiges Bild:

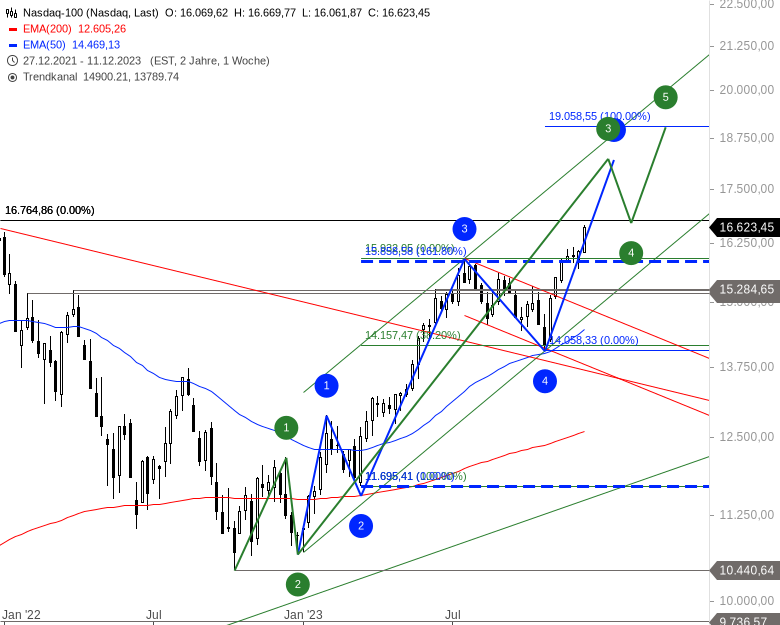

Im Oktober 2022 startete nach einem Tief bei 10.440 Punkten eine Rally im Nasdaq 100. Ende Mai 2023 bzw. Anfang Juni 2023 gelang der Ausbruch aus dem Abwärtstrend seit dem Allzeithoch. Im ersten Run nach diesem Ausbruch kletterte der Index am 19. Juli auf ein Hoch bei 15.932 Punkten. Anschließend konsolidierte der Index bis Ende Oktober auf ein Tief bei 14.058 Punkten.

Diese Bewegung war ein Pullback an den gebrochenen Abwärtstrend und spielte sich in einem bullischen Keil oder in einer bullischen Flagge ab. Anfang November gelang der Ausbruch aus dieser Konsolidierungsbewegung. Die Einordnung dieser Formation hat sich durch den letzten Abverkauf im Oktober verkompliziert. Bis dahin war es eindeutig ein bullischer Keil. Aber in diesem Abverkauf fiel der Index aus dem Keil leicht nach unten raus. Der entscheidende Unterschied besteht in der Kurszielbestimmung aus dieser Formation. Denn das Ziel aus einem Keil wird über die Volatilität innerhalb des Keils bestimmt. Das Ziel aus einer Flagge ist jedoch abhängig von der Länge der vorherigen Trendbewegung. Aus dem Keil ergibt sich ein theoretisches Ziel bei ca. 17.000 Punkten, aus der Flagge ein Ziel bei 19.058 Punkten.

Zuletzt pendelte der Wert etwas um das alte Jahreshoch. In der letzten Woche löste sich der Index mit einer langen weißen Kerze vom Sommerhoch und kletterte fast schon an das Allzeithoch.

Um Ziele für die laufende Rally zu bestimmen, kann man auch die Trendliniendifferenzmethode anwenden. Dazu misst man den Abstand der Extrempunkte zur Trendlinie und trägt diesen Abstand am Ausbruchspunkt an. In diesem Fall ergibt sich ein mögliches Ziel und ein breiter Zielbereich. Das mögliche Ziel liegt bei gut 18.000 Punkten. Der breite Zielbereich beginnt bei ca. 20.400 Punkten und reicht bis knapp über 21.000 Punkte.

Eine dritte Möglichkeit, die Aufwärtsbewegung zu beurteilen und ihr Potenzial einzuschätzen, sind die Elliott-Wellen. Diesen kommt hier eine besondere Bedeutung zu, da die Erwartung einer großen Seitwärtsbewegung seit November 2021 aus diesen Wellen abgeleitet wird. Daher gilt es an dieser Stelle zu beurteilen, ob die Rally seit Oktober ein Impuls oder eine Korrekturwelle ist. Denn um die Erwartung einer Seitwärtsbewegung erfüllen zu können, darf die Rally kein Impuls sein.

Aber diese Erwartung erfüllt sich bei genauer Betrachtung nicht. Die meines Erachtens beste Einordnung ist wie folgt: Mit dem Tief im Oktober startete eine 1. Diese führte Anfang Dezember zu einem ersten Hoch. Damit startete eine 2, die bis Ende Dezember dauerte. Dort startete eine große Welle 3. Diese lässt sich in mehrere Unterwellen einteilen. Die Welle i dauerte bis Januar, danach kam es zu einer Welle ii, die Mitte März zu Ende ging. Die folgende iii führte im Sommer zum Hoch bei 15.932 Punkten. Die Welle iv dauerte bis Ende Oktober und seitdem läuft die Welle v. Da die Welle v bisher sehr dynamisch abläuft und inzwischen zu Gewinnen weit über das Hoch der Welle iii geführt hat, kann es sich nicht um ein Ending Triangle oder gar um eine failure v handeln. Damit ergeben sich für die Rally in der Welle v zwei Hauptzielbereiche. Im ersten Fall ist die v gleichlang wie die Welle i, im zweiten Fall ist sie 1,618mal so lang. Diese Ziele liegen bei ca. 16.970 und bei 19.064 Punkten. Sie liegen beinahe exakt am Keilziel bzw. am Flaggenziel. Die sog. klassische Charttechnik und die EWs führen hier also zu den gleichen Ergebnissen.

Man muss hier auch noch eine andere Zielbetrachtung vornehmen. Denn auch die Wellen 1 und 3 stehen normalerweise in einer Längenbeziehung. Die beiden Hauptzielbereiche sind die 1,618- und die 2,618-Ausdehnung. An der 2,618-Ausdehnung bei 15.932 Punkten setzte auch die Korrektur im Sommer ein. Aber damit ist die 3 wohl nicht abgeschlossen, da die Bewegung ab Ende Dezember nur drei Wellen enthielt, die iv fehlte also noch. Die nächste große Zielmarke wäre die 3,618 Ausdehnung. Sie liegt bei 18.559 Punkten.

Zwischenfazit: Die Erwartung einer großen Seitwärtsbewegung, die das langfristige Bild mit sich bringt, wird durch den Verlauf der Rally seit Oktober nicht gedeckt. Damit ist davon auszugehen, dass die große Welle 3 seit Oktober 2008 noch nicht zu Ende ist. Auch wenn der Ausbruch über das aktuelle Allzeithoch noch nicht geschafft ist, kann inzwischen die Marke bei 25.847 Punkten als langfristiges Ziel gelten.

Im mittelfristigen Rahmen ergibt sich ein erster wichtiger Zielbereich bei ca. 17.000 Punkten. Prinzipiell besteht ihr die Möglichkeit, dass der Rallyabschnitt seit Mitte März 2022 in diesem Bereich sein Ende findet. Wahrscheinlicher erscheint mir aber, dass dieser Bereich nur eine kurze Konsolidierung einleitet und anschließend ein Anstieg gen 18.559-19.064 Punkte folgt. Den breiten Zielbereich um 20.400-21.000 Punkte kann man im Hinterkopf behalten. Aber realistisch wird dieser erst, wenn sich im Bereich um 18.559-19.064 Punkte kein Top einstellt.

Indikatoren:

Der RSI (14) nähert sich auf Monatsbasis erst dem oberen Extrembereich an. Er notiert bei 64,73 Punkten. Der Indikator kann auch längere Zeit im oberen Extrembereich notieren. 1 ½ Jahre sind keine Seltenheit. Damit wäre ein Eindringen kein Verkaufssignal. Im MACD liegt auf Monatsbasis ein intaktes Kaufsignal vor. Der Abstand der Bollinger Bänder ist eher groß, aber von extrem groß ist der Abstand weit entfernt.

Auf Wochenbasis steht der RSI (14) kurz vor dem Eindringen in den oberen Extrembereich. Er kann sich rund 3 Monate in diesem Bereich aufhalten. Auch hier gilt: Ein Eindringen in den oberen Extrembereich ist kein Verkaufssignal. Im MACD gab es vor drei Wochen ein neues Kaufsignal. Die Bollinger Bänder beginnen sich gerade aufzuweiten. Die Kerze der letzten Woche liegt in der Spitze minimal oberhalb der Bänder. Dies ist aber nach einer starken Verengung der Bänder wie sie Anfang Oktober auftrat oft ein Zeichen für eine startende starke Trendbewegung.

Zwischenfazit: Die Indikatoren auf Monats- und Wochenbasis zeigen keine Anzeichen für ein bevorstehendes Ende der Rally. Sie würden eine weiter anhaltende Rally bis in den März hinein unterstützen.

Stimmung an den Märkten:

Der Fear & Greed Index von CNN notierte am Mittwoch in der Spitze bei 72 Punkten, ist aber zuletzt wieder auf 67 Punkte abgefallen. Damit ist der Index weiterhin nicht in den Bereich eingedrungen, in dem er extreme Gier anzeigen würde. Die wichtige Unterkomponente Put/Call-Ratio befindet sich im 5-Tage-Durchschnitt im freien Fall und nähert sich dem Tief aus dem Sommer an. Das Ratio notiert bei 0,69 Punkten, das Tief aus dem Sommer liegt bei 0,65 Punkten.

Zwischenfazit: Die Stimmung an den Märkten ist kurzfristig zu euphorisch. Eine Konsolidierung wird daher immer wahrscheinlicher. Im mittelfristigen Rahmen ist die Gier aber bisher nicht überbordend.

Gesamtfazit: Die aktuelle Rally hat noch Potenzial. Im mittelfristigen Rahmen, also auf Sicht von einigen Monaten hat der Index gute Chancen auf neue Allzeithochs und einen Anstieg in Richtung 18.559-19.064 Punkte. Im Bereich um 17.000 Punkte ist aber erhöhte Vorsicht geboten. Denn hier kann theoretisch auch schon der Rallyabschnitt seit März 2023 zu Ende gehen. Zumindest mit einer Konsolidierung ist in diesem Bereich zu rechnen. Die Zinssenkungsphantasie wirkt nicht nur unterstützend, sie ist der Treiber für die aktuelle Rally. Aber wenn die FED tatsächlich mit den Zinssenkungen beginnen sollte, dann sollten bei allen mittel-längerfristigen orientierten Marktteilnehmern die Alarmglocken schrillen.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.