Nachlassende Spekulationslust als Warnsignal?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

2021 war zweifellos das Jahr der Kleinspekulanten. So mancher Aktienkurs (AMC, Gamestop) wurde um mehr als 1.000 % in die Höhe getrieben. Das erhielt viel Aufmerksamkeit. Die Spekulationslust auf diese wenigen Fälle zu reduzieren, wird der Sache jedoch nicht gerecht.

In den letzten Monaten waren es vor allem Kleinanleger, die jeden kleinen Rücksetzer im Markt wieder kauften. Dass der Bullenmarkt immer noch intakt ist, haben wir vermutlich Privatanlegern zu verdanken und nicht der typischen Wall Street.

Erste Ermüdungserscheinungen zeigen sich. Viele Privatanleger haben vor allem mit Optionen und anderen Hebelprodukten spekuliert. Das Volumen an gehandelten Optionen nahm in den letzten Wochen ab. Das Interesse am Spekulieren sinkt.

Dieser Effekt war zu erwarten. In den ersten Quartalen der Pandemie war der Aktienmarkt für viele ein Zeitvertreib. Mit mehr Freiheiten und neuer Beschäftigung, vor allem in den USA, war ein Abflauen des Interesses vorhersehbar. Eigentlich ist es ein Wunder, dass es sich so lange gehalten hat und bisher nur abflacht.

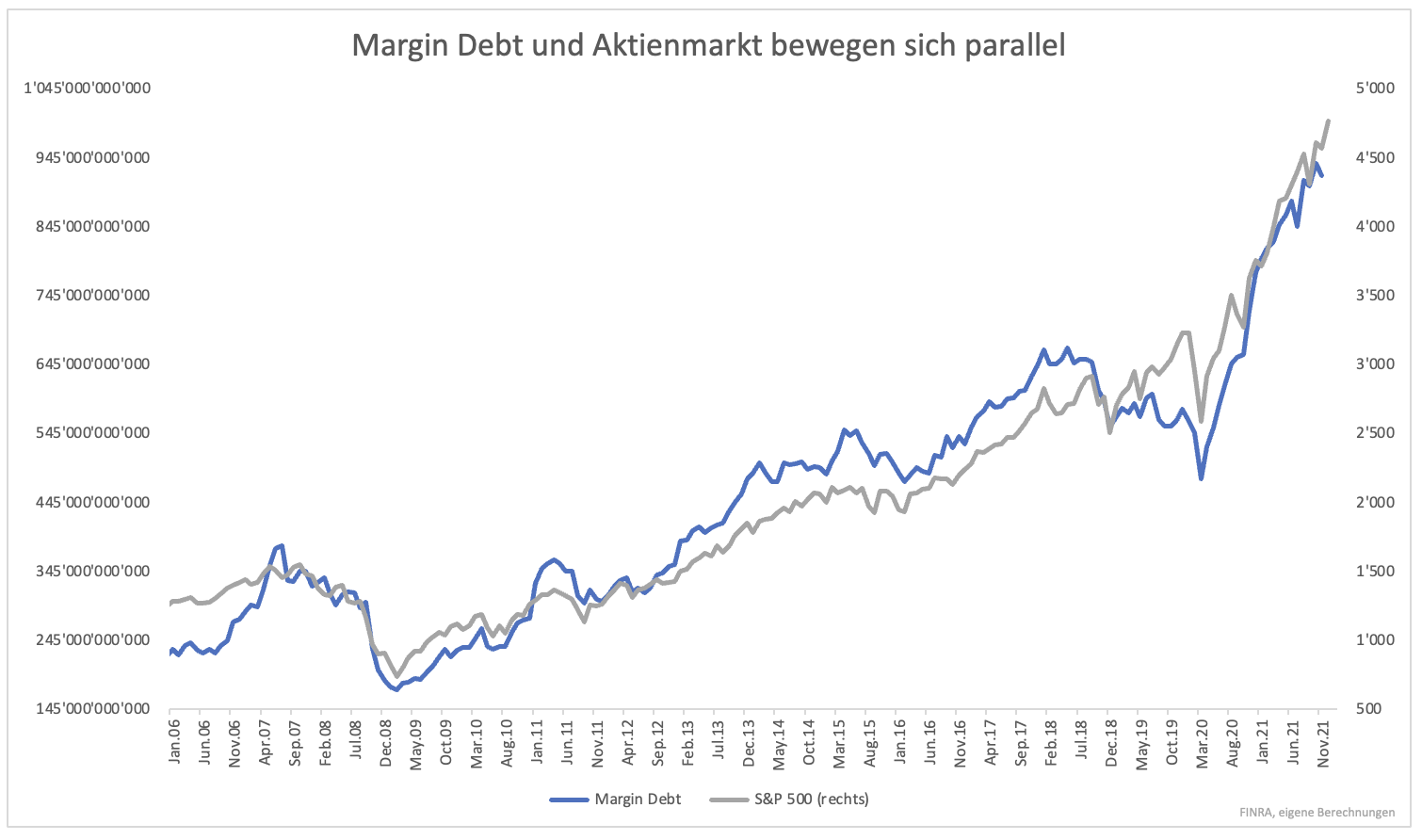

Bei institutionellen und anderen Großanlegern flacht das Interesse ebenfalls ab. Der Kauf von Aktien und anderen Instrumenten auf Kredit (Margin Debt) zeigte einen der schnellsten Anstiege überhaupt. Generell laufen Margin Debt und Aktienmarkt parallel (Grafik 1).

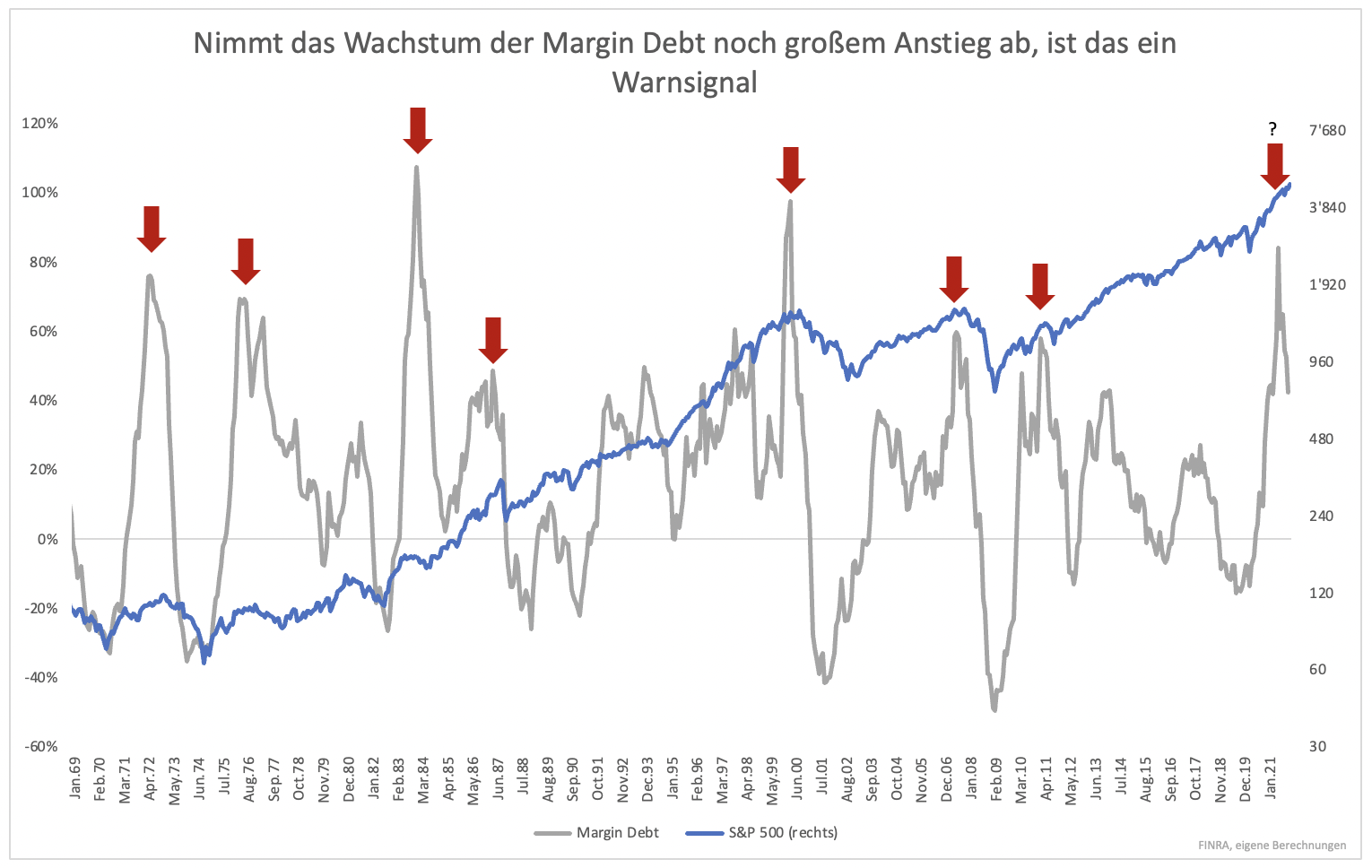

Je schneller der ausstehende Kredit ansteigt, desto größer ist die Risikobereitschaft. Bei Wachstumsraten von über 40 % kam es historisch im Nachgang zu Korrekturen und Bärenmärkten (Grafik 2). Das war bereits vor 50 Jahren so. Zuletzt zeigte es sich eindrucksvoll in den Jahren 2007 und 2011.

Zwischen dem Signal und der Korrektur können Monate vergehen. Es ist kein exaktes Timinginstrument. Grafik 2 kann einem aber schon Sorgen bereiten. Hohes Kreditwachstum bedeutet hohes Risiko. Wer viel auf Kredit kauft, hat viel zu verlieren, wenn die Kurse erst drehen. Laufen die Kurse gegen Anleger, wollen alle gleichzeitig durch dieselbe Tür.

Das Risiko ist real und es ist unwahrscheinlich, dass sich das Kreditwachstum von immer noch hohem Niveau aus wieder beschleunigt. Für Aktien bedeutet dies, dass die Kurssteigerungen immer kleiner ausfallen werden. Der Trend ist bereits zu beobachten (Grafik 3).

Die gute Nachricht ist aber, dass das, was in Grafik 2 wie ein Verkaufssignal aussieht, in Wahrheit nur geringere Kurssteigerungen prophezeit. Es signalisiert (noch) keinen Trendwechsel. Abnehmende Risikofreude ist nach einem bisher sensationellen Bullenmarkt keine Überraschung und jeder weiß, dass der Markt hoch bewertet ist. Wer da nicht etwas vorsichtiger wird, ist selbst schuld.

Ein akutes Warnsignal gibt es nicht. Es lohnt sich dennoch, die Entwicklung der Margin Debt im Auge zu behalten. Kommt das Wachstum zum Erliegen, sind gar keine Kurssteigerungen mehr zu erwarten.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.