Tiefschlag für Aktien nach Fed-Sitzung durch Powell!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Manchmal kommt es anders als man denkt. So ist es mir mit der gestrigen Fed-Sitzung ergangen.

Nachdem Fed-„Flüsterer“ Nick Timiraos mit seinem Beitrag im Wall Street Journal vom 21. Oktober die Hoffnung auf eine „Kehrtwende“ der Fed in Richtung langsamerer Zinserhöhungen und damit die Rally an den Märkten kräftig befeuert hatte, war ich davon ausgegangen, dsas die Fed-Sitzung keine großen Überraschungen enthalten würde und die Bärenmarktrally an den Aktienmärkten erst einmal weitergehen würde.

Zwar waren die Märkte nach der Veröffentlichung der Pressemeldung der Fed kurz in Partylaune, nachdem die Fed die Leitzinsen wie erwartet um 75 Basispunkte auf 3,75 bis 4,0 Prozent angehoben hatte. Für kurze Euphorie bei Investoren hat zudem die Ankündigung der Fed gesorgt, dass sie bei weiteren Zinserhöhungen das Ausmaß der gesamten bisherigen Zinserhöhungen (insgesamt 375 Basispunkte seit Jahresanfang) sowie die zeitliche Verzögerung der Maßnahmen berücksichtigen werden, weshalb Investoren von einer Erhöhung um „nur“ 50 Basispunkte bei der nächsten Sitzung am 14. Dezember ausgehen. Demnach würde das Ausmaß der Zinserhöhungen ein wenig nachlassen.

Also waren Investoren kurz der Meinung, dass sich die Fed bewusst sei, wie sehr ihre bisherigen Maßnahmen die Wirtschaft belasten und damit die Inflation bekämpfen würde, weshalb sich bei Investoren Hoffnungen auf eine baldige „Zinspause“ breit gemacht hatten und die Zinsen für zehnjährige US-Anleihen kurz eingebrochen waren. Im Gegenzug waren S&P 500 , Nasdaq Composite und DAX nach oben geschossen.

Powell beendet Bärenmarktrally

Bei der Pressekonferenz ab 19.30 Uhr (deutscher Zeit) hat Fed-Chef Jay Powell die Party aber mit ein paar Sätzen aus seinem vorbereiten Statement beziehungsweise bei der Fragerunde mit den Journalisten schnell beendet. Demnach erhöhe die Fed die Zinsen „absichtlich auf ein Niveau, das ausreichend restriktiv sein wird, um die Inflation auf 2 Prozent zurückzubringen“, so Powell. Dessen Statement enthielt diesmal 4 Mal das Wort „restriktiv“ und damit einmal mehr als bei der vorherigen Sitzung im September.

Dann nahm er Bezug auf das Statement der Fed zum Ausmaß der bisherigen Zinserhöhungen und die zeitliche Verzögerung der Wirkung und stellte klar, dass der Satz völlig anders gemeint war, als ihn Investoren anfänglich interpretiert hatten. Laut Powell müssten die Maßnahmen länger wirken, um ihre Wirkung bei der Bekämpfung der Inflation zu entfalten. Das war genau das Gegenteil von dem, was Investoren hören wollten, hatten viele von ihnen doch in der Hoffnung auf eine baldige „Zinspause“ die Märkte in den vergangenen Wochen nach oben getrieben. Sie wird nun aber nicht kommen.

Und Powells Aussagen wurden immer schlimmer für die Bullen, woraufhin die Zinsen für zehnjährige US-Anleihen deutlich nach oben gedreht sind, während S&P500, Nasdaq und DAX eingebrochen sind. „Die Daten seit der letzten Sitzung (September) deuten darauf hin, dass der schlussendliche Zinssatz (Terminal Rate) höher sein wird als bislang erwartet“, sagte Powell. Nach dieser Aussage ist die Terminal Rate, also der Höhepunkt bei den Zinsen auf 5,10 Prozent nach oben geschossen – das ist das höchste Niveau in diesem Zyklus. Und wer weiß, wo schlussendlich der Höhepunkt sein wird?

Und es kam noch schlimmer. „Es ist völlig verfrüht, an eine Pause bei Zinserhöhungen zu denken“ und „Die Historie spricht stark dagegen, die Geldpolitik vorzeitig zu lockern“, sagte der Fed-Chef. All diese Aussagen hatten die Hoffnung vieler Investoren auf eine baldige „Zinspause“ zerstört und damit die Aktienmärkte einbrechen lassen.

Die steigenden US-Zinsen haben die hochbewerteten Growth-Aktien überdurchschnittlich stark belastet, woraufhin die Aktien von Tesla , Apple , Amazon.com, NVIDIA , Microsoft , Advanced Micro Devices ), Meta Platforms Inc , Alphabet und Netflix nach unten gerauscht sind.

Ich möchte noch einmal betonen, dass ich viele US-Technologieaktien für völlig überbewertet halte.

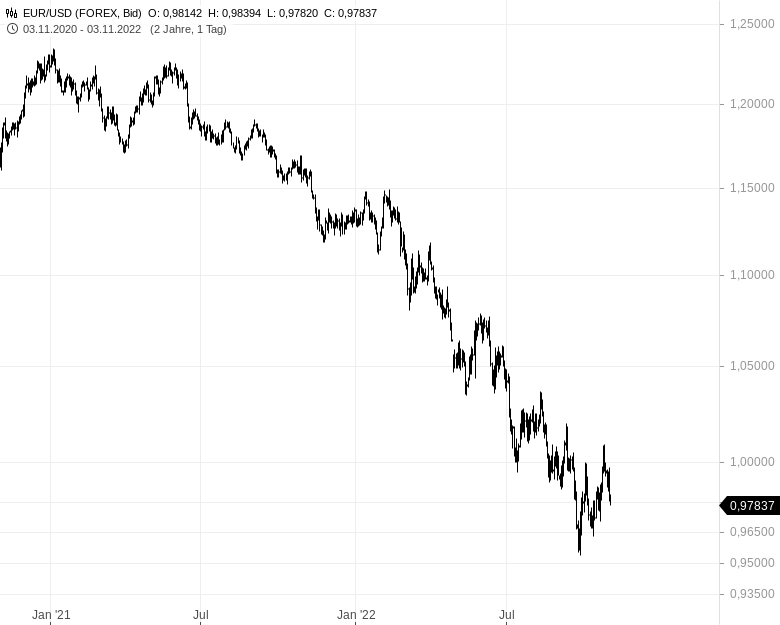

Die steigenden US-Zinsen haben auch den Dollar mit nach oben gezogen, woraufhin EUR/USD etwas nachgegeben hat.

Zumal Investoren in einem Umfeld – aufgrund weiter steigender Zinsen – zunehmender Rezessionssorgen, den sicheren Hafen Dollar suchen. Gleichzeitig haben die steigenden Zinsen und der steigende Dollar den Goldpreis belastet, woraufhin er nachgegeben hat.

Wie könnte es weitergehen an den Märkten?

Nach Powells Ankündigungen gehe ich davon aus, dass die Zinsen für zehnjährige US-Anleihen kurzfristig weiter steigen sollten, womit die Bärenmarktrally bei S&P500, Nasdaq und DAX erst einmal vorbei sein sollte und die Indizes im Rückwärtsgang sein sollten. Zudem dürften der Abwärtsdruck auf Euro-Dollar anhalten und der Euro schon bald die Jahrestiefs bei 0,96 Dollar je Dollar in Angriff nehmen sollte. Zudem ist das leider kein gutes Umfeld für Gold, weshalb es ebenfalls auf Talfahrt sein dürfte.

Nun mehr warten Investoren auf eine Reihe wichtiger Konjunkturdaten.

Sitzung der englischen Notenbank und US-Einkaufsmanagerindex im Blick

Am Donnerstag gibt um 13 Uhr die englische Notenbank die Ergebnisse ihrer Sitzung bekannt. Volkswirte gehen davon aus, dass der Leitzins um 75 Basispunkte auf 3,0 Prozent angehoben wird. Je taubenhafter sich die Notenbank geben sollte, umso mehr sollte das die Zinsen für englische Anleihen und damit auch für US-Anleihen nach unten ziehen, was für zusätzlichen Auftrieb bei S&P500, Nasdaq und DAX sorgen würde.

Um 14.45 Uhr veröffentlicht S&P Global den endgültigen Einkaufsmanagerindex für den US-Dienstleistungssektor. Laut den vorläufigen Daten war der Index auf 46,6 Punkte eingebrochen und signalisiert damit ein Schrumpfen der Wirtschaftsleistung in dem Sektor.

Um 15 Uhr folgt der Einkaufsmanagerindex von ISM für den US-Dienstleistungssektor. Er soll im Oktober auf 55,4 Punkte gesunken sein, nach 56,7 Punkte für September. Könnte das Barometer eventuell stärker nachgegeben haben, als Volkswirte vorhersagen?

Ebenfalls um 15 Uhr werden die US-Industrieaufträge bekanntgegeben. Sie sollen im September um 0,3 Prozent gegenüber dem Vormonat gestiegen sein, nachdem sie im August stabil waren.

US-Arbeitsmarkt im Rampenlicht

Am Freitag wird um 8 Uhr der Auftragseingang für die deutsche Industrie bekanntgegeben. Er soll im September um 0,4 Prozent gegenüber dem Vormonat gesunken sein, nach einem Rückgang um 2,4 Prozent für August.

Um 9.55 Uhr veröffentlicht S&P Global den endgültigen Einkaufsmanagerindex für Deutschlands Dienstleistungssektor. Die vorläufige Zahl war 44,9 Punkte.

Um 10 Uhr folgt der Index für den Dienstleistungsbereich der Euro-Zone, wobei 48,2 Punkte erwartet werden.

Um 13.30 Uhr folgt der US-Arbeitsmarktbericht. Im Oktober sollen 210.000 Jobs geschaffen worden sein, nach 263.000 Jobs für September. Allerdings soll die Arbeitslosenquote leicht gestiegen sein von 3,5 auf 3,6 Prozent. Zudem sollen die Stundenlöhne um 4,7 Prozent gegenüber dem Vorjahr geklettert sein, nach 5,0 Prozent für September. Je besser die Arbeitsmarktdaten ausfallen sollten, umso mehr dürften sie von den Demokraten von US-Präsident Joe Biden gefeiert werden. Ob das allerdings genügen wird, um bei den Halbzeitwahlen am kommenden Dienstag, 8. November erfolgreich zu sein, wage ich sehr zu bezweifeln.

In meiner Sendung "Euer Egmond" analysiere ich wöchentlich die Märkte!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.