Money Management - Damit haben Sie Erfolg!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Wo platziere ich mein Stoploss ?

Mit wieviel kann ich eine Position aufbauen ?

Für wieviel kann ich Aktie A kaufen ?

Für wieviel kann ich Aktie B leerverkaufen ?

Risiko- und Moneymanagent sind der Schlüssel zum Erfolg an der Börse. Gehen Sie in der aktuellen Marktphase ein Risiko von 0,3 bis maximal 1,0 %. Was das heißt ? Es heißt nicht, dass Sie nur für 0,3 bis 1,0 % Ihres Kapitals kaufen können ? Gerade bei kleinen Konten wäre das nicht möglich. Nein, Sie können schon mehr kaufen bzw. leerverkaufen ...

Aber lesen Sie selbst.

Autor des kompletten Moneymanagement Tutorials ist Marko Strehk - Technischer Analyst und Trader bei GodmodeTrader.de

Ermittlung der richtigen Positionsgröße - Damit der Börsenhandel nicht zum Lottospiel wird

Um das Gesamtrisiko zu begrenzen ist es erforderlich, das Risiko für eine jede Einzelposition in klaren Grenzen zu halten. Dafür sollte je Position nicht mehr als maximal 2 % des zur Verfügung stehenden Kapitals riskiert werden. Dies würde zulassen, dass bei 5 aufeinander folgenden Fehltrades der Drawdown insgesamt nicht unter 10 % zurück fällt. Diese Größenordung für das Risiko bietet sich aber nur an, sofern es sich um unterschiedliche Märkte handelt, in denen Positionen eröffnet werden. Beispielsweise gleichzeitig Positionen im Aktienmarkt, Rohstoffen und Devisen. Werden aber von einem Trader nur die Aktienmärkte gehandelt, dann bietet es sich an, das Einzelrisiko einer Position nochmals zu reduzieren auf 1 % des verfügbaren Kapitals. So kann auch eine größere Verlustserie von 10 kompletten Fehltrades mit einem akzeptablen Drawdown überstanden werden.

Nur 1 % des verfügbaren Kapitals zu riskieren bedeutet nicht, nur 1 % des Depotkapitals für den Trade aufzuwenden. Es geht bei diesen 1 % um das Risiko der Position, also um den Betrag, der im Verlustfall des Tradingsetups nicht mehr verfügbar sein wird. Die Frage ist letztlich, wie viel kann in einem Trade an Kapital eingesetzt werden, wie viele Stücke können gekauft werden. Am nachfolgenden Beispiel lässt sich dies einfach nachvollziehen:

Angenommen wird ein Depotkapital von 10.000 Euro. Das Tradesetup schreibt vor, dass eine Position in einer Aktie bei einem Stand von 100,00 Euro eröffnet wird und der Stopp-Loss bei 97,00 Euro festgelegt wird. Das Vorhandensein eines Stopp-Loss Niveaus, und das bedingungslose Einhalten dieses Stopp-Loss, ist Grundvoraussetzung für das Moneymanagement und damit für das Trading. Das Kursziel dieser Tradingposition liegt bei 110,00 Euro, was aber für die Berechnung der Positionsgröße nicht von Bedeutung ist.

Wenn 1 % des verfügbaren Kapitals riskiert werden können, dann sind dies bei einem 10.000 Euro-Depot genau 100 Euro. Mehr soll im Falle eines Fehltrades mit der Position möglichst nicht verloren werden. Das Risiko einer einzelnen Aktie beläuft sich auf die Spanne zwischen dem Einstiegskurs und dem Stopp-Loss. Das wären in diesem Fall 100,00 Euro – 97,00 Euro = 3,00 Euro. Nun muss noch bedacht werden, dass Transaktionskosten anfallen und darüber hinaus nicht unbedingt die idealen Einstiegs- und Ausstiegskurse tatsächlich erreicht werden. Für diesen Anteil an Slippage und Transaktionskosten werden nochmals 0,70 % festgelegt. Diese Zahl kann je nach Broker und Liquidität des gehandelten Wertpapiers stark variieren. Werden zusätzlich 0,70 % angesetzt, dann entspricht dies bei einem Einstiegskurs von 100,00 Euro nochmals 0,70 Euro. Es ermittelt sich somit ein Gesamtrisiko je gehandelte Aktie von 3,00 Euro + 0,70 Euro = 3,70 Euro. Dieses Risiko bezieht sich auf genau 1 Stück. Riskiert werden können insgesamt aber 100,00 Euro. Es lässt sich somit ermitteln, dass 100,00 Euro / 3,70 Euro = 27 Stück gekauft werden können.

Die Positionsgröße für das angenommene Tradingkonto bei einem Risiko von 1 % je Position und dem dargestellten Tradingsetup beläuft sich also auf 27 Stück. Das Kapital, welches damit bewegt wird, errechnet sich zu 27 x 100 Euro Einstiegskurs = 2.700 Euro.

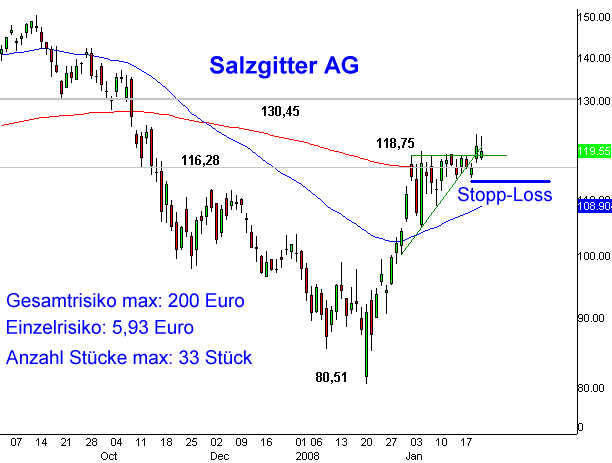

An einem konkreten Beispiel, welches nachfolgend abgebildet ist, stellt sich diese Berechnung wie folgt dar. Angenommen werden ein Tradingkonto von 20.000 Euro und das nachfolgend dargestellte Tradesetup für die Aktie von Salzgitter. Der Kursverlauf konnte über eine bei 118,75 Euro liegende Widerstandsmarke ausbrechen und soll gekauft werden mit einem Ziel bei 130,45 Euro und anschließend 140,00 Euro. Der Stopp-Loss wird unter der Tageskerze platziert, welche sich außerhalb des kurzfristigen Aufwärtstrends befand. Dies wäre bei 114,10 Euro der Fall. Der Einstieg erfolgt zum aktuellen Kurs, also bei 119,55 Euro, riskiert werden sollten nicht mehr als 1 % des Depotwertes.

1 % entsprechen in diesem Fall 200 Euro riskiertem Kapital. Die Entfernung zum Stopp-Loss beträgt: 119,55-114,10 = 5,45 Euro. Für Gebühren und Slippage werden 0,40 % angesetzt, was bei einem Einstiegskurs von 119,55 Euro einem Wert von 0,48 Euro entspricht. Das Gesamtrisiko beläuft sich somit auf 5,93 Euro. Gekauft werden können somit 200,00 Euro / 5,93 Euro = abgerundet 33 Stücke. Ein Kapital von 33 Stück x 119,55 Euro = 3.945 Euro wird bewegt in dieser Position. Verloren werden nicht mehr als 200 Euro, wenn die Aktie direkt durch den Stopp-Loss fällt.

Risikomanagement ist Stoplossmanagement

Bevor eine Tradingposition eröffnet wird, ist es entscheidend, das eingegangene Risiko klar abzugrenzen und festzulegen. Dies geschieht durch das Setzen eines Stopp-Loss für die Position. Der Punkt für den Stopp-Loss kann aufgrund der charttechnischen Situation festgelegt werden, bei einer Long-Position beispielsweise unterhalb des letzten Minor-Low, oder auch an einer statistisch ermittelten Entfernung zum Einstiegspunkt festgemacht werden. Entscheidend ist für das Trading mittelfristig, dass ein solcher Stopp-Loss existiert. Ohne einen Punkt, der den Trader zum Aussteigen zwingt, sofern die Position nicht in die erwartete Richtung läuft, sind auf Dauer hohe Verluste unvermeidlich.

Ob dieser Stopp-Loss nur gedanklich gesetzt wird, um bei einem bestimmten Kursniveau die Position dann manuell glattzustellen, oder ob dieser fest beim Broker als Order platziert wird, ist von Trader zu Trader unterschiedlich. Ein fester Stopp-Loss bietet natürlich den Nachteil, dass bei einer kleinen Intradaybewegung die Position ungünstig verlassen wird, nur um anschließend zu sehen, dass der Trade dann doch wie favorisiert anläuft. Solche Bären- oder Bullenfallen an markanten Kursniveaus sind letztlich nie zu vermeiden. Das ist dann aber auch schon der einzige Vorteil eines nicht fest als Order platzierten Stopps.

Genau genommen ist dieser Vorteil bei einem mental gesetzten Stopp-Loss auch gar nicht vorhanden. Der Trader müsste eigentlich auch manuell an dem vorher definierten Punkt glattgestellt haben, an dem die direkt platzierte Order zum Ausstieg zwang. War das nicht der Fall, dann kommt es bei einer möglichen Bären- oder Bullenfalle zwar nicht zur Auflösung der Position, dies spricht aber eher für mangelnde Disziplin des Traders, welcher sich nicht an den Tradingplan gehalten hat. Vor allem aber führt ein mental gesetzter Stopp-Loss irgendwann, vor allem bei schnellen dynamischen Bewegungen durch das Stopp-Niveau, zu größeren Problemen. Wenn es dadurch dazu kommt, dass plötzlich höhere Verluste auflaufen als vorher akzeptiert werden, dann kann der Trader in die psychologische Falle geraten, den Verlusten beim größer werden zuzusehen. Dies ist besonders bei gehebeltem Trading für das Depot eine bedrohliche Situation und hat den Effekt, als würde von vornherein kein Stopp-Loss existieren.

Es lässt sich also nur Money- und Risikomanagement innerhalb des Tradings umsetzen, wenn der Trader in der Lage ist, ein Stopp-Niveau für seine Position im Vorfeld festzulegen und sich auch daran zu halten. Darauf basierend lässt sich dann für ein realistisches Kursziel das Chance/Risiko-Potenzial ermitteln um zu entscheiden, ob die Position überhaupt eingegangen werden sollte. Über die Spanne zwischen Einstiegspunkt und Stopp-Loss kann dann letztlich das zu bewegende Kapital, die Anzahl der zu handelnden Stücke bestimmt werden. Hierbei wird das Risiko einer einzelnen Aktie oder eines einzelnen Kontraktres vom Einstiegspunkt bis zum Stopp-Loss ermittelt. Die durch das Depotkapital gegebene und davon riskierte Kapitalgröße wird dann durch das Einzelrisiko dividiert und der Trader erhält die Stückzahl, die in diesem Trade gehandelt werden kann.

Money Management: 10% Gesamtrisiko des Portfolios

... ihr Depot sollten Sie ebenfalls mit einem hocheffizienten Bremssatz, also gutem Risiko- und Moneymanagement-Regime führen. Mit dem Porsche wollen Sie schnellen Fahrspaß haben, ihn aber in Grenzsituationen innerhalb kürzester Zeit von 300 auf 0 bringen. Genauso wie Sie an Ihrem Porsche oder AMG gute Bremsen haben wollen, sollten Sie im Rahmen Ihrer Depotführung Bremsen nutzen, die verhindern, dass Sie Ihr Depot mit zu hoher Geschwindigkeit gegen die Wand fahren.

Sicherheit, das ist Risikomanagement. Sicherheit, das ist Moneymanagement.

Damit die Börse nicht zum Glückspiel wird!

Die Tatsache, dass nur 1 % des Depotkapitals je Position riskiert werden sollen, bedeutet nicht, dass das Risiko insgesamt nicht höher gewählt werden kann. Als Faustregel kann gelten, dass das Depot insgesamt keinem höheren Risiko als 10 % des Gesamtkapitals ausgesetzt wird. Dies gewährleistet, dass auch bei unvorhergesehenen Ereignissen der Verlust in einer Dimension bleibt, welche anschließend wieder durch das Trading kompensiert werden kann. Kommt es zu einem Drawdown von 10 %, dann sind 11 % anschließend nötig, um das Ausgangskapital wieder zu erreichen.

Zu beachten ist aber, dass das Risiko einer Tradingposition höher ausfallen kann als es bis zum Punkt des Stopp-Loss der Fall ist. Dies ist dann der Fall, wenn es zu einem unerwarteten Ereignis über Nacht kommt, welches in einem großen Gap (Kursrlücke) resultiert. Ein solches Gap kann deutlich außerhalb einer Stopp-Loss Schwelle liegen. Ein solches Gap ist unvorhersehbar und kann auch in jeder Größenordnung auftauchen.

Riskiert der Trader nun beispielsweise innerhalb von 10 Positionen jeweils 1 %, dann läge das Gesamtrisiko mit 10 % im Rahmen. Angenommen, der Stopp-Loss Punkt liegt jeweils 5 % unter dem Einstiegskurs. Das bedeutet, bewegen sich alle Trades 5 % entgegen der Erwartung, dann kommt es zum maximalen Verlust von 10 % auf das Gesamtkapital. Kommt es nun aber beispielsweise durch einen Quartalsbericht bei einer Aktie zu einem Gap von 50 % am Folgetag, dies wäre sehr viel, ist aber nicht unrealistisch, dann würde diese Position die 50 % / 5 % = 10-fache Spanne außerhalb des Stopp-Loss eröffnen. Dies bedeutet dann auch einen Verlust, welcher 10-fach so hoch ist, wie im Vorfeld riskiert. Der Trader verliert also nicht nur 1 % in dieser Positionen sondern gleich 10 % auf das Gesamtkapital. 9 Positionen, welche jeweils ein Risiko von 1 % besitzen laufen dann aber noch weiter, so dass das Gesamtrisiko für den maximalen aktuellen Drawdown auf 19 % ansteigt. Es bietet sich deshalb an, das offene Risiko der laufenden Positionen nicht über 5 % anwachsen zu lassen. Bei extremen Gaps in Ausnahmesituationen lassen sich dann Verluste oberhalb von 10 % des Depotkapitals nicht ausschließen, die Wahrscheinlichkeit dafür sinkt aber bereits deutlich.

Ungünstig ist das Ausschöpfen des vollen Risikos auch, sofern der Großteil der laufenden Positionen im selben Markt eröffnet wird. Werden beispielsweise 10 Aktienpositionen in derselben Traderichtung mit einem Risiko von jeweils 1 % eingegangen, dann liegt das Gesamtrisiko bei 10 %. Kommt es dann innerhalb des Gesamtmarktes zu einer starken Kursreaktion entgegen der Traderichtung, dann werden sehr wahrscheinlich fast alle Tradingpositionen in die Verlustrichtung laufen. Das maximal akzeptierte Risiko von 10 % kann dann innerhalb eines einzigen starken Schubes innerhalb des Gesamtmarktes bereits ausgeschöpft werden. Wird das Risiko hingegen begrenzt auf einen Gesamtwert von 5 %, dann wird dieses auch bei einer unerwartet starken Marktbewegung in der „falschen“ Richtung nicht zu einem größeren Verlust als 5 % führen. In diesem Fall kann der Trader in Ruhe eine Neueinschätzung des Marktes vornehmen oder die aktuelle Tradingstrategie überdenken, ohne bereits den maximal akzeptierten Drawdown ausgeschöpft zu haben.

Die Größe des bewegten Kapitals darf nicht außer Acht gelassen werden, auch wenn die Größe einer Position über das Risiko je Trade bestimmt wird. Zu beachten ist dies vor allem bei engen Stopp-Loss Niveaus. Innerhalb der ersten Beispielrechnung unter Punkt 3 wurde von einem Stopp-Loss Niveau ausgegangen, welches 3 % vom Einstiegskurs entfernt gewählt wurde bei einem Risiko für die Position von 1 %. Es wurde errechnet, dass dabei 2.700 Euro oder 27 % des Depotkapitals bewegt werden konnten. Handelt es sich dabei um eine Aktienposition, dann ist der Grenzbereich für die Positionsgröße in diesem Fall schon erreicht. Als Faustregel lässt sich festhalten, dass nicht mehr als 25-30 % des verfügbaren Kapitals in einer Tradingposition bewegt werden sollte. Der Grund dafür ist wieder das Risiko eines Gaps. Während innerhalb des offiziellen Handels ein Stopp-Loss vor größeren Verlusten schützt, und so auch große Tradingpositionen bei klar definiertem Risiko geschlossen werden können, ist dies außerhalb der Handelszeiten nicht der Fall. Eine Positionsgröße, welche 25 % des verfügbaren Kapitals bewegt, bedeutet auch bei einem Gap von 50 % am Folgetag einen Verlust von maximal 12,5%. Ein Gap in der Größenordnung von 50 % ist zwar ein seltener Fall, aber nie auszuschließen. Wird nun der Stopp-Loss aus dem vorgenannten Beispiel auf 99 Euro angehoben, dann ergibt sich das folgende Szenario.

Riskiert werden 1 % vom Depotkapital, also 100 Euro. In einer Aktie werden 100,00-99,00 = 1 Euro riskiert. Mit einem Anteil von 0,70 Euro für Kosten und Slippage liegt das Risiko bei 1,70 Euro. 100,000 / 1,70 = 58 Stücke können in diesem Fall gekauft werden. Bewegt wird mit dieser Position ein Wert von 58 x 100,00 Euro = 5.800 Euro oder 58 % des verfügbaren Kapitals. Kommt es jetzt zu einem extremen Gap von 50 %, dann werden über Nacht 2.900 Euro verloren. 29 % beträgt der Drawdown dann bereits durch nur eine Position. Ein solcher Drawdown ist nicht mehr akzeptabel. Die Konsequenz daraus lautet, dass das Risiko für die Position reduziert werden muss. In diesem Fall wird anderes herum gerechnet. Maximal 25 % des Depotwertes sollen bewegt werden, was 2.500 Euro entspricht. Der Trader kann also nur 25 Stücke kaufen. Bei einem Risiko je Stück von 1,70 Euro ermittelt sich ein Risiko für diese Position auf 42,50 Euro oder rund 0,43 %. Wie hoch dieser tatsächliche Wert ist, das ist letztlich nicht entscheidend. Wichtig ist es vor allem, dass das Risiko für ein unerwartet großes Gap auch für das Gesamtkapital tragbar ist.

Kapitaleinsatz - Korrelierende Märkten berücksichtigen

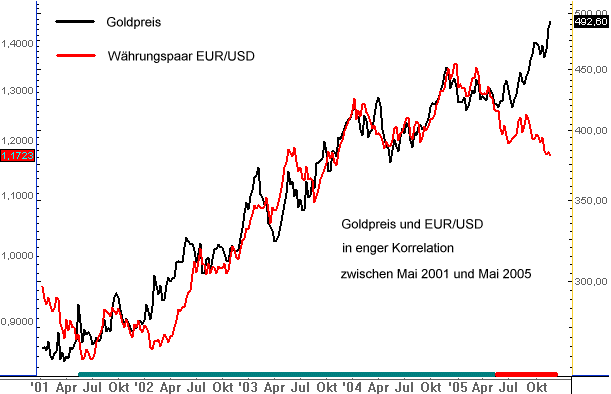

Ein häufig vernachlässigtes Problem bei der Ermittlung des Kapitalrisikos der Position ist die Korrelation der unterschiedlichen gehandelten Märkte oder der verschiedenen Aktien. Die Aktienmärkte entwickeln sich beispielsweise insgesamt übergeordnet einheitlich. Kommt es zu einer umfassenden mittelfristigen Rallye im deutschen Aktienindex DAX, entwickeln sich die meisten der darin enthaltenen Papiere positiv. Einige Aktien steigen stärker, einige steigen weniger stark, die wenigsten darin enthaltenen Aktien werden aber während der Rallye eine negative Kursentwicklung aufweisen. Genauso verhält es sich auch eine Ebene höher. Wie in den vergangenen Jahren erfolgt, entwickeln sich die europäischen Märkte tendenziell in Anlehnung an den US Markt. Wenn Dow Jones und S&P 500 einbrechen, können sich dieser Entwicklung DAX und Eurostoxx ebenfalls kaum entziehen. Korrelationen gibt es darüber hinaus auch in allen anderen Märkten. Wenn der Ölpreis-Future nachhaltig steigt, springen tendenziell auch die Futures für Benzin und Heizöl an. Einem steigenden Goldpreis kann sich auch der Preis für Silber und Platin übergeordnet kaum entziehen, ebenso entwickelt sich Sojabohnen Öl tendenziell genau so wie Sojabohnen Mehl. Auch über die verschiedenen beispielhaft benannten Marktsegmente hinaus entwickeln sich teilweise über lange Zeiträume wichtige Korrelationen. Im folgenden Beispiel ist die Entwicklung des Goldpreises der vergangenen Jahre der Entwicklung des Währungspaares EUR/USD (Euro gegenüber dem US Dollar) im gleichen Zeitraum gegenüber gestellt.

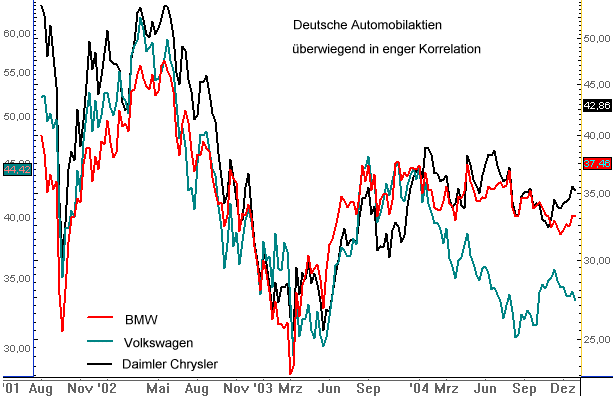

Erkennbar ist hier über einen Zeitraum von Mai 2001 bis Mai 2005 eine tendenziell enge Korrelation dieser beiden völlig unterschiedlichen Märkte. Während der Goldpreis sich ausgehend von einem Kursniveau um 250 $ erholen konnte und in diesem Zeitraum bis auf 450 $ anstieg, gab es im Währungspaar EUR/USD eine umfassende Rallye aus dem Bereich 0,85 $ bis auf 1,35 $. Erkennbar ist, dass auch die mittelfristigen Kursbewegungen tendenziell ähnlich abgelaufen sind. Mittelfristige Hochs und Tiefs wurden in beiden Märkten zu annähernd gleichen Zeitpunkten ausgebildet. Seit Mai 2005 bricht diese Korrelation jetzt aber auf. Der Goldpreis kann die Rallye auf neue Hochs fortsetzen währen das Währungspaar sich in einer umfassenden Korrektur befindet. Im Zeitraum der Korrelation der beiden Märkte konnte der Trader eine Position bei Gold nicht eingehen, ohne auf die Entwicklung beim EUR/USD zu achten. Das Aufbrechen der Korrelation bedeutet jetzt nicht zwangsläufig, dass sich die Märkte weiter gegensätzlich bewegen werden, die weitere Kursentwicklung dürfte jetzt aber unabhängiger voneinander sein. Der Trader muss die beiden Märkte jetzt in jedem Fall nicht mehr zwingend in Bezug zueinander setzen. Korrelationen gibt es darüber hinaus vor allem auch im kleineren Kreis der unterschiedlichen Marktsegmente und Sektoren des Aktienmarktes. Diese müssen für Tradingentscheidungen gerade bei Aktien zwingend berücksichtigt werden. Am folgenden Beispiel in Abbildung 25 ist die Entwicklung der Aktien von DaimlerChrysler, Volkswagen und BMW dargestellt. Diese Wertpapiere sind alle im Deutschen Aktienindex DAX enthalten und kommen aus dem Automobilsektor.

Hier wird eine starke Korrelation der verschiedenen Aktien sofort erkennbar. Im September 2001 kam es zu einem massiven Einbruch in allen dargestellten Wertpapieren, anschließend konnten sich die Papiere deutlich erholen um von März bis Mai 2002 neue Zwischenhochs auszubilden. Die folgende Abwärtsbewegung, in der die mittelfristigen Hochs und Tiefs bei allen Papieren zu einem nahezu gleichen Zeitpunkt ausgebildet wurden, führte bei allen Aktien auf ein neues Tief. Nach einer Erholung fällt die Aktie von Volkswagen seit Januar 2004 aus der Korrelation, DaimlerChrysler und BMW bewegen sich aber weiter im Einklang. Die Ausdehnung der jeweiligen Auf- und Abwärtsbewegungen ist bei allen Aktien unterschiedlich. Während DaimlerChrysler sich nach dem Tief von 2001 um 104 % erholen konnte, stieg die Aktie von BMW sogar um über 120 % an. Beide Aktien verloren anschließend wieder rund 57 % an Wert. Die Tendenz der Bewegungen ist hingegen bei allen Aktien sehr ähnlich. Gehen Sie nun eine Tradingposition aufgrund eines vorliegenden Tradesetups in einer dieser Aktien ein, legen Sie einen Stopp-Loss fest und ermitteln den Kapitaleinsatz, der möglich ist, um das von Ihnen festgelegte Verlustrisiko im Bezug zum Gesamtkapital nicht zu überschreiten. Eine weitere Tradingposition in diesem Sektor kann dann aber zum selben Zeitpunkt nicht mehr eingegangen werden. Wenn Sie zum gleichen Zeitpunkt die Aktie von DaimlerChrysler und die Aktie von Volkswagen mit einem jeweils ähnlich hohen kalkulierten Verlustrisiko kaufen würden, verdoppelt sich das Risiko sofort. Im Tradingkonto dürfte sich ein solcher Trade in der Summe wie ein einzelner Trade bei erhöhtem Verlustrisiko verhalten. Das Risiko für den Kapitalerhalt im Falle einer solchen Position wurde bereits genannt. Wenn Sie sich aufgrund eines vorliegenden Tradesetups in diesem Sektor positionieren wollen, bieten sich mehrere Möglichkeiten.

Tradingpositionen werden in mehreren Aktien eingegangen, der Kapitalansatz wird aber für jede Aktie so herabgesetzt, dass das Gesamtrisiko dieser Positionen das maximal kalkulierte Risiko einer Einzelposition nicht übersteigt. Der Kapitaleinsatz wird beispielsweise bei einem Kauf von 2 Aktien so angepasst, dass in jeder Aktienposition nur 0,5 % des Tradingkapitals riskiert werden. Es erfolgt der Aufbau einer Tradingposition mit der vollen Positionsgröße zunächst nur in einer Aktie. Läuft diese in den Gewinn, kann der schützende Stopp-Loss zur Absicherung nachgezogen werden. Jetzt ist der Aufbau einer weiteren Position in einer korrelierenden Aktie möglich, wobei das Gesamtrisiko der beiden Position das Risiko einer Einzelposition dann nicht mehr übersteigt. Bei weiteren geplanten Positionen in korrelierenden Aktien oder Märkten wird wie zuvor verfahren. Eine neue Position wird erst dann hinzugekauft, wenn die bestehenden Positionen so abgesichert werden können, dass das Risiko insgesamt nicht über das Einzelrisiko steigt. Neben der Möglichkeit, den Stopp-Loss nachzuziehen, können Sie auch Gewinne bei zuerst eingegangenen Positionen realisieren um in andere Positionen aus diesem Sektor einzusteigen. Es ist aber nicht notwendig, nur eine Tradingposition innerhalb des eigenen Depots aufzubauen. Sofern das Tradingkapital auf mehrere, nicht direkt korrelierende Märkte verteilt wird, kann das Gesamtrisiko natürlich deutlich erhöht werden. Beispielsweise können Sie innerhalb des Aktienmarktes bei einer erwarteten Rallye eine der relativ stärksten Aktien aus dem Automobilsektor, aus dem Financesektor, dem Pharma-, Biotech- und Halbleitersektor aufbauen. Vorausgesetzt, es liegt auch in der entsprechenden Einzelaktie ein günstiges Setup vor. Wenn der Markt sich nicht wie erwartet positiv entwickelt, sondern anschließend stark einbricht, werden sich dem ab einem bestimmten Zeitpunkt auch die stärksten Aktien nicht mehr entziehen können. Es ist aber nicht wahrscheinlich, dass alle Sektoren gleich stark unter Druck geraten. Es bietet sich Beispielsweise gerade im Pharmasektor häufig eine positive Performance, wenn der Gesamtmarkt negativ tendiert. Dies bedeutet natürlich auch, dass bei steigendem Markt nicht zwingend alle eingegangenen Positionen steigen werden. Haben Sie aber günstige charttechnische Setups genutzt, ist die Wahrscheinlichkeit hoch, insgesamt eine positive Performance zu erreichen. Darüber hinaus bietet sich die Möglichkeit einer weiteren Streuung der Positionierung auf gänzlich nicht korrelierende Märkte. Eine weitere Position kann in den Rohstoffmärkten, eine weitere in einem bestimmten Währungspaar aufgebaut werden. Insgesamt sollten sich die verschiedenen Positionen bei jeweils günstigem Einzelsetup gegenseitig stützen können. Gewinne im Devisenmarkt können dann gegebenenfalls Verluste aus Aktienpositionen auffangen, so dass das Gesamtrisiko und auch die Schwankung des Tradingkontos gedämpft werden. Auch dieser Fall bedingt allerdings ein festhalten an den grundsätzlichen Kriterien, Trades möglichst nur bei einem Chance/Risiko Verhältnis von wenigstens 2 und einem Einzelpositionsrisiko nicht weit oberhalb von 1% einzugehen.

Ist die Trefferquote wirklich entscheidend? - Nein, ist sie nicht!

Der erste Blick, wenn es darum geht, Trading zu beurteilen, geht im Allgemeinen in Richtung der Trefferquote. Das Ziel ist es dabei natürlich, möglichst häufig richtig zu liegen. Dies zeigt sich auch häufig bei der Erstellung und Optimierung von Handelssystemen. Generiert das erstellte System nur wenige Verlusttrades und einen hohen Anteil an Gewinntrades, dann kommt es zu einer glatten und stabilen Kapitalkurve, welche einen stetigen Performancegewinn verspricht. Häufig stellt sich dieser Gewinn dann aber bei sich ändernden Marktverhältnissen nicht ein und die Trefferquote sinkt massiv unter den Erwartungswert. Allein auf die Trefferquote kommt es dann aber auch bei Trading nicht an.

Gelingt es beispielsweise, eine Trefferqupote von 70 % zu erreichen, das bedeutet, dass nur 3 von 10 Trades im Verlust enden, dann ist das ein äußerst guter Wert. Entscheidend ist aber darüber hinaus die Frage, wie viel mit den 7 Gewinntrades denn gewonnen und mit den 3 Verlusttrades verloren wird. Dabei kommt das Chance/Risiko-Verhältnis, kurz CRV, ins Spiel.

Was sagt das Chance/Risiko-Verhältnis überhaupt aus?

Es ist der Quotient zwischen dem erwarteten Gewinn, sofern das Tradeziel erreicht wird, und dem erwarteten oder riskierten Verlust, sofern der Trade nicht in die erwartete Richtung läuft und ausgestoppt wird. Liegt dieses Chance/Risiko-Verhältnis nun bei 0,5 – das würde bedeuten, dass für den Gewinn von einem Euro gleich zwei Euro riskiert werden – dann hilft auch eine so hohe Trefferquote von 70 % auf Dauer nicht weiter. Die sich summierende Erwartungshaltung lässt sich für dieses Beispiel einfach errechnen.

Bei 70 % Trefferquote enden 7 von 10 Trades im Plus und 3 im Minus. Riskiert man nun für jeden Trade 2 Euro um 1 Euro zu gewinnen, dann bedeutet dass, dass 7x1 Euro = 7 Euro gewonnen und 3x2 Euro = 6 Euro verloren werden. Es bleibt also dauerhaft nur 1 Euro in diesem Beispiel übrig. Berücksichtigt man nun noch Transaktionskosten, so kann auch aus diesem Euro Gewinn noch ein Verlust werden.

Es kommt also darauf an, dass die eigene Trefferquote und das Chance/Risiko-Verhältnis in einem gesunden Verhältnis zueinander stehen um auf der Gewinnerseite zu bleiben.

Die nachfolgende Tabelle zeigt auf, wie hoch die Trefferquote sein muss, um das Kapital bei einem gegebenen CRV einfach nur konstant zu erhalten. Transaktionskosten sind dabei nicht berücksichtigt:

CRV von 1,00 notwendige Trefferquote: 50 %

CRV von 1,50 notwendige Trefferquote: 40 %

CRV von 2,00 notwendige Trefferquote: 33 %

CRV von 3,00 notwendige Trefferquote: 25 %

CRV von 5,00 notwendige Trefferquote: 17 %

Was stellen diese Verhältnisse dar?

Es sind die Grenzbereiche, die darüber entscheiden, ob das eingehen eines Trades überhaupt sinnvoll ist. Alles, was darunter liegt, beispielsweise ein Trade mit einer erwarteten Trefferwahrscheinlichkeit von 40 % bei einem Chance/Risiko-Verhältnis von 1,00, muss gar nicht erst eröffnet werden. Auf Dauer lässt ein solcher Trade, auch wenn er im Gewinn endet, den Depotwert statistisch garantiert gegen 0 tendieren.

Diese Verhältnisse zeigen aber vor allem auch, dass es nicht nötig ist, eine extrem hohe Trefferquote zu haben. Es muss nur jeder dritte Trade so laufen wie geplant, um bei einem CRV von 2,0 das Kapital zu erhalten. Alles was darüber liegt, führt das Depot auf längere Sicht in den Gewinn.

Besonders trendfolgende Handelsansätze haben häufig das Problem einer geringeren Trefferquote. Seitwärtsphasen der Märkte, die unweigerlich auftreten, führen vermehr zu Fehltrades. Dafür bietet sich aber, sofern von einem auftretenden Trend dann nachhaltig partizipiert wird, im Gegenzug ein häufig sehr hohes CRV. Auch wenn es zwischenzeitlich in diesem Fall zur Anhäufung kleinerer Verluste kommt, lässt sich mit einem CRV von 3,0 und einer Trefferquote oberhalb von 30%, besser 40 %, dauerhaft ein hoher Gewinn erzielen. Ein CRV von 5,0 oder höher bedingt, wie die Tabelle zeigt, nur noch eine geringe Trefferquote, um auf der Gewinnerseite zu liegen. Allerdings lassen sich solch hohe CRV-Tradingsetups im Allgemeinen nur sehr schwer erreichen.

Innerhalb des Tradings kommt es zu Phasen mit häufigen Gewinntrades und Phasen, in denen vermehrt Verlusttrades auflaufen. Um dauerhaft eine stabile Performance zu erzielen, genügt bereits eine Trefferquote von „nur“ 50 %, sofern bei jedem Trade im Schnitt ein CRV von 2,0 angestrebt wird. Um wieder auf das Beispiel von 10 Trades zurück zu kommen, würde dies bedeuten: 5 Trades enden im Gewinn mit jeweils 2 Euro = 10 Euro. 5 Trades enden im Verlust mit jeweils 1 Euro = 5 Euro. Es bleiben also komfortable 5 Euro übrig.

Nun lässt sich sicherlich behaupten, eine Trefferquote von 50 % wäre kein Problem. Die Märkte können nur entweder vom betrachteten Punkt aus steigen oder fallen. Mehr geht nicht. Insofern müsste bereits eine Trefferquote von 50 % möglich sein wenn man einfach nur eine Münze oder mit verbundenen Augen auf ein Dartboard wirft. Das alleine genügt dann aber letztlich doch nicht ganz. Denn es geht bei der Trefferquote nicht darum, ob es steigt oder nicht, sondern darum, ob das Tradeziel erreicht wird bevor der Markt den Stopp-Loss berührt. Nur dann, wenn 2 Euro gewonnen wurden ohne das zwischenzeitlich 1 Euro Verlust zu Buche steht, dann kann von dem CRV von 2,0 gesprochen werden, welches man mit der Trefferquote ins Verhältnis setzen kann.

Was soll dieses Beispiel zeigen?

Es kommt nicht nur auf die Trefferquote beim Trading an. Das entscheidende ist es nicht, so oft wie irgend möglich richtig zu liegen und viele positive Trades zu generieren. Die Frage, ob das Depot auf Dauer, nicht nur auf Sicht der nächsten 10 Trades, konstant zulegen kann, ist nicht allein die Frage wie oft man richtig liegt. Entscheidend ist, dass die Gewinne in den Fällen, in denen die Markteinschätzung richtig war, größer sind, als die Verluste in den Fällen, in denen der Markt falsch eingeschätzt wurde. Dazu gilt es, das Chance/Risiko-Verhältnis der einzugehenden Position abzuschätzen und sich die Frage zu stellen, ob die erwartete Erfolgsquote diesen Trade überhaupt rechtfertigt.

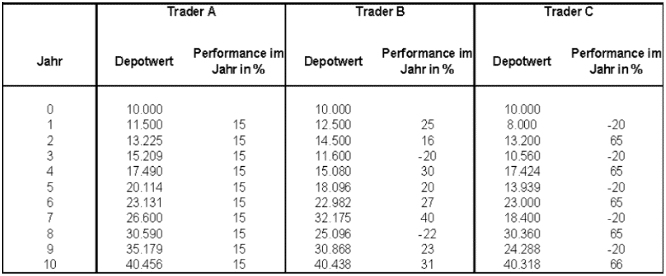

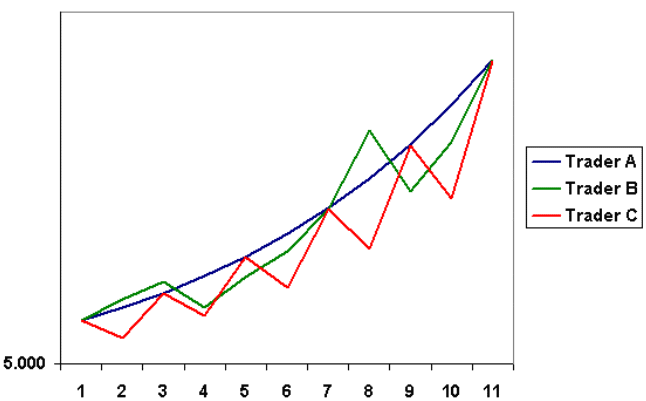

Trader A lebt länger, weil er sein Nervenkostüm schont

Ich stelle Ihnen 3 Trader vor. Trader A performt kontinuierlich gut. Er begrenzt Verluste und er macht einen überschaubaren Profit. Jedes Jahr verdient Trader A 15%. Trader A ist nicht auf den schnellen Gewinn aus.

Dann gibt es noch Trader B, der einige Jahre mit einem sehr guten Profit abschließen kann. Er macht 40%, er macht 30%. Er bezahlt die Outperformance einiger Jahre aber mit einigen negativen Jahren. Und genau diese negativen Jahre reißen ihn überproportional nach unten.

Noch extremer zeigt sich das Bild bei Trader C, der in vielen Jahren sehr viel aus dem Markt herausholen kann. Dies aber auf Kosten regelmäßiger eingestreuter Verlustjahre.

Trader A muß im Jahr durchschnittlich +15% verdienen, Trader B durchschnittlich +17% und Trader C durchschnittlich +22,5%.

Schauen Sie sich die Volatilität der Performanceentwicklungen an. Am nervenschonensten ist die Vorgehensweise von Trader A. Er spult konstant sein Programm ab, er hat keine Ausreißer nach unten zu beklagen, er setzt sich realistische Performanceziele.

Wenn unsere Kunden eine ausreichende Kapitalisierung haben, raten wir ihnen über mehrere Konten zu handeln. Das Hauptkonto sollte allerdings im Stil von Trader A geführt werden. Verluste begrenzen, Kapital erhalten als oberste Prämisse. Zwischenzeitliche Drawdowns von 10-25 sind "normal". Alles darüberhinausgehende ist problematisch, weil man dann nur noch damit beschäftigt ist, die Verluste wieder aufzuarbeiten.

Auch das ist wichtig! - Berücksichtigung von Gaps/Slippage

Wie bereits unter den voran gegangenen Punkten mehrfach beschrieben, sollte zur Eingrenzung des Risikos bedacht werden, dass es jederzeit zu einem Gap, einer Kurslücke gegenüber dem Vortag kommen kann. Solche Gaps lassen sich im Vorfeld nicht einkalkulieren.

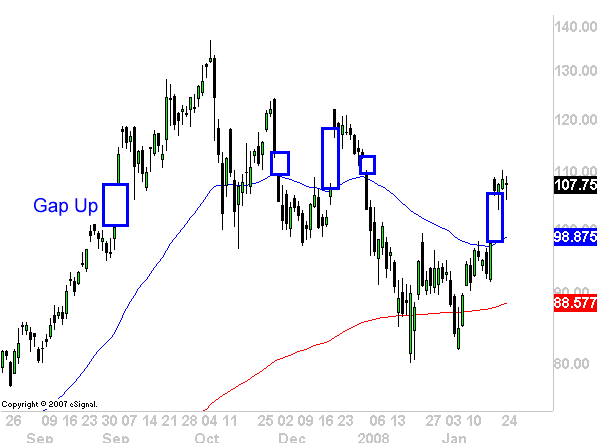

In der nachfolgenden Abbildung ist die Aktie von Research in Motion dargestellt. Erkennbar ist hier in einem Zeitraum von nur 6 Monaten eine Reihe von nicht unerheblichen Gaps. Um solche Gaps beim Trading zu vermeiden, bietet es sich an, Positionen nicht über den Quartalsbericht hinaus zu halten oder zumindest zu diesem Zeitpunkt zu reduzieren. Wie das Beispiel zeigt, kam es aber außerhalb der Quartalsberichte ebenfalls zu deutlichen Kurslücken.

Das Problem, welches diese Kurslücken darstellen, ist, dass der Trader keine Möglichkeit hat, darauf zu reagieren. Hätte beispielsweise bei Research in Motion eine Shortposition Anfang Oktober bestanden, dann wäre der Stopp-Loss sicherlich über dem September-Kurshoch bei 101 $ platziert worden. Darauf basiert dann auch die Berechnung des Risikos, somit die Höhe des Kapitaleinsatzes. Der Trader hatte dann aber mit einem Gap Up auf 108 $ nicht die Möglichkeit, diese Tradingposition zum Stopp-Kurs zu verlassen. Erst der Ausstieg zu 108 $ wäre möglich gewesen. Dies stellt eine nicht unerhebliche Erhöhung des Kursverlustes einer einzelnen Position dar.

Anhand eines Rechenbeispiels an diesem Fall lässt sich das sehr gut verdeutlichen. Eingegangen wurde eine Shortposition nach einem Hoch bei 101 $. Der Einstieg erfolgte zu 97 $ mit einem Kapitalrisiko von 1 % gegenüber dem Depot. Dieses Kapitalrisiko basiert auf einer Entfernung des Einstieges zum Stopp-Loss von 4 $. Der Ausstieg konnte nun aber nur zu 108 $ erfolgen. Damit kommt es nicht zu einem Verlust von 4 $, dieser erhöht sich auf 108-97 = 11 $. Der Verlust im Bezug zum Depot beträgt dann also 11 $ / 4 $ = das 2,75 fache des vorher kalkulierten Verlustes.

Zu bedenken ist, dass Gaps noch deutlich größer ausfallen können. Wenn dann noch eine Tradingposition besteht, die aufgrund eines sehr engen Stopp-Loss gegenüber dem Einstieg eine sehr hohe Kapitalgewichtung hat, dann können im ungünstigen Fall auch 10 % des Depotkapitals und mehr verloren werden. Dies sollte bei der Positionsgröße in jedem Fall zusätzlich berücksichtigt werden.

Eine Position darf deshalb nicht größer gewählt werden als maximal 25 % des Depotwertes, wenn dieser Trade über Nacht gehalten werden soll. Da zwangsläufig ein Gap zu irgendeinem Zeitpunkt beim Trading Over Night auftauchen wird, bietet es sich an, dafür einen kleinen Prozentsatz des Risikos von vorneherein zu reservieren. Ein guter Wert dafür stellt die Größenordnung von 0,2% je Trade dar.

Neben diesem Risiko hat der Trader in jedem Fall Transaktionskosten zu tragen, welche in ihrer Höhe vom Broker abhängen. Darüber hinaus ist es nicht gesichert, das die tatsächliche Ausführung einer Order dem Wert entspricht, welcher idealisiert durch das Tradingsetup gegeben ist. Für diesen Anteil an Slippage und Transaktionskosten bietet es sich an, nochmals 0,3% zu reservieren. Dadurch kommt es letztlich zu einer Vergrößerung des zu kalkulierenden Risikos und zu einer Verschiebung des Chance/Risiko-Potenzials in die ungünstige Richtung.

Wie stellt sich die Berechnung der Positionsgröße unter Berücksichtung der benannten Risikofaktoren nun endgültig dar?

Dazu bietet es sich an, das ursprüngliche Beispiel zur Berechnung der Größe einer Position noch einmal zu konkretisieren. Angenommen werden wieder ein Depotkapital von 10.000 Euro und ein Risiko für die Position von 1 %, was 100 Euro entspricht. Der Einstieg soll bei 100 Euro erfolgen und der Stopp-Loss wird bei 97 Euro gesetzt bei einem Kursziel von 10 Euro. Das Einzelrisiko für den Trade liegt bei 100-97 = 3 Euro. Hinzu kommen nun 0,2 % (0,20 Euro) für das allgemeine Gap-Risiko und 0,3 % (0,30 Euro) für Transaktionskosten und Slippage. Beides bezogen auf den Einstiegskurs. Damit erhöht sich das Risiko für eine einzelne Aktie auf 3,00+0,20+0,30 = 3,50 Euro. Gekauft werden entsprechend 100,00/3,50 = 28 Stücke. Ein Kapital von anfänglich 2.800 Euro wird bewegt. Das Chance/Risiko-Verhältnis liegt somit bei 10,00/3,50 = 2,85 und kann als günstig angesehen werden.

Selbstverständlich ist nicht bei jedem Trade ein Gap zu erwarten. Es ist jedoch unvermeidlich, mit einem Gap auf absehbare Zeit konfrontiert zu werden. Deshalb wird dieses Risiko dieses Gaps auf jede Tradingposition auf der Risikoseite bereits im Vorfeld aufgeteilt. Ist das Chance/Risiko-Verhältnis auch dann noch günstig, oberhalb von 2,0 dann kann die Position eingegangen werden.

Das neue Money Management Tool von Godmode-Trader.de (http://www.godmode-trader.de/tools/overview/) hilft Ihnen, die richtige Positionsgröße relativ zu ihrem Stopploss, ihrem Gewinnziel und zu Ihrer Kontogröße zu finden.

Einfach und Schnell! Diese Funktionen bietet das Godmode Money Management Tool:

- Stopp Loss und Take Profit grafisch im Chart des Basiswerts einstellen

- Errechnung der idealen Positionsgröße bei selbst bestimmtem max. Verlust

- Errechnung des Chance-Risiko-Verhältnisses

- Erreichnung der nötigen Trefferquote für den Kapitalerhalt

- Errechnung des Kursgewinns und des maximal möglichen Verlusts

Testen Sie das Godmode Money Management Tool auf http://www.godmode-trader.de/tools/overview/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.